SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. dolgo |Перегнули

- 16 июля 2018, 20:37

- |

Перегнули и задолжали. В июльской серии ри процента на 4 по волатильности, в сентябрьской примерно столько же. Наверное пора вспомнить про «тогда мы идем к вам»

- комментировать

- ★2

- Комментарии ( 38 )

Блог им. dolgo |Объявление. Потерялась тета! Нашедшему искренняя благодарность.

- 13 июня 2018, 12:31

- |

6 июня потерялась тэта опционных контрактов si с экспирацией 21-06-2018. Центральный стрэддл за прошедшую неделю не подешевел ни на копейку. Прошу срочно вернуть потерянное. Благодарность гарантирую

Блог им. dolgo |Очевидное и почти бесполезное.

- 12 мая 2018, 20:49

- |

Измаявшись субботним бездельем, решил посмотреть, как за последний год обстояли дела у продавцов/покупателей волатильности в Ri и в Si по месяцам.

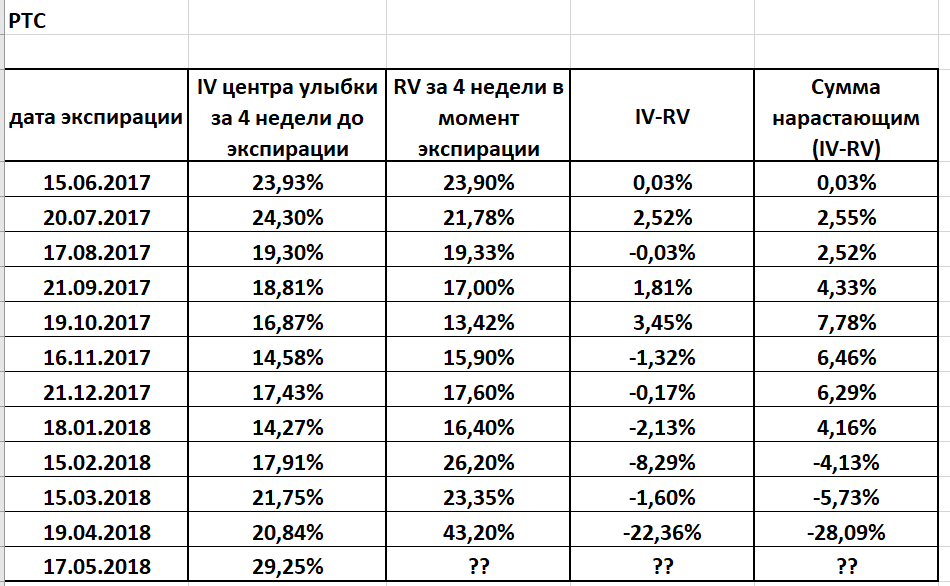

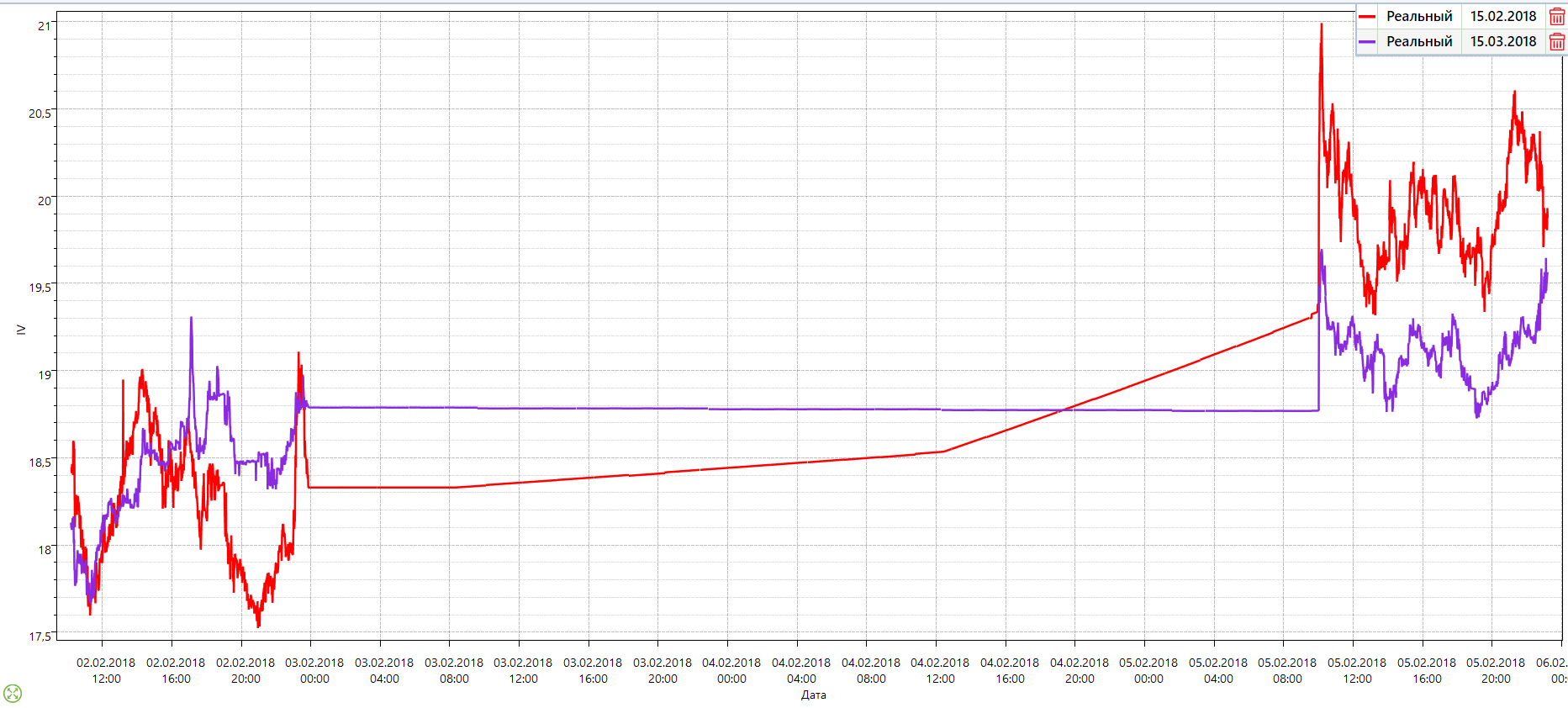

Табличку, приведенную ниже, составил следующим образом. Первый столбец — дата экспирации, только месячные контракты. Второй — IV центра улыбки ровно за 4 недели до экспирации. Третий — RV базового актива, посчитанная по данным за 4 недели до момента экспирации. Четвертый — ориентировочный доход продавца волатильности в %-х веги, и пятый — тот же доход, накопленным итогом.

gyazo.com/ca43a604ffce5552915715263b00ba93

До октябрьской серии 17-го года продавцы потихонечку поклевывали свои копеечки, но потом что то пошло не так. Уже февральская экспирация 18-го вывела их в совокупный минус, мартовская продолжила огорчать, апрельская вбила счета под плинтус достаточно серьезно. Лично меня заинтересовало то, что даже если исключить апрельские фокусы, то становится ясно: цены опционов на нашем рынке совершенно не учитывают возможных «лебедей» и не дают статистического преимущества продавцам даже на относительно спокойных временных отрезках.

( Читать дальше )

Табличку, приведенную ниже, составил следующим образом. Первый столбец — дата экспирации, только месячные контракты. Второй — IV центра улыбки ровно за 4 недели до экспирации. Третий — RV базового актива, посчитанная по данным за 4 недели до момента экспирации. Четвертый — ориентировочный доход продавца волатильности в %-х веги, и пятый — тот же доход, накопленным итогом.

gyazo.com/ca43a604ffce5552915715263b00ba93

До октябрьской серии 17-го года продавцы потихонечку поклевывали свои копеечки, но потом что то пошло не так. Уже февральская экспирация 18-го вывела их в совокупный минус, мартовская продолжила огорчать, апрельская вбила счета под плинтус достаточно серьезно. Лично меня заинтересовало то, что даже если исключить апрельские фокусы, то становится ясно: цены опционов на нашем рынке совершенно не учитывают возможных «лебедей» и не дают статистического преимущества продавцам даже на относительно спокойных временных отрезках.

( Читать дальше )

Блог им. dolgo |Вредные советы 4

- 23 апреля 2018, 16:14

- |

Внмание! Текст топика содержит элементы нейро-лингвистического программирования. Поддавшимся на провокацию фронтранинг гарантирован.

И снова добрые люди продают волатильность. Дешево продают. Особенно в июньской серии si, ниже 14й iv по центру. При этом сама siшка достаточно резво бегает на волатильность 18-20. Те, кого от слова «опционы» еще не тошнит, могут попытаться использовать человеческую доброту.

Кстати, июньские опционы ri тоже весьма недороги

И снова добрые люди продают волатильность. Дешево продают. Особенно в июньской серии si, ниже 14й iv по центру. При этом сама siшка достаточно резво бегает на волатильность 18-20. Те, кого от слова «опционы» еще не тошнит, могут попытаться использовать человеческую доброту.

Кстати, июньские опционы ri тоже весьма недороги

Блог им. dolgo |Вредные советы - 3

- 11 апреля 2018, 16:44

- |

Молчат сегодня и львята и ягнята. Оно и понятно, в понедельник наговорились, но рыночные фокусы еще только начинаются. Что касается опционного рынка, то вот мое вредное и слабо подтвержденное позицией мнение:

Покупку волатильности и в si (особенно) и в ri (отчасти) можно пока удерживать. И в месячной апрельской серии, и в квартальной июньской. На всплесках оптимизма и заливах iv можно и докупать по чуть, на трампотвиттах — фиксить. Рисков в покупке сейчас море, но иногда оно бывает по колено, особенно, если объемы позиции разумны По объему. Продавать волатильность сейчас нельзя. Совсем нельзя. Вероятность события «сукаброкеркроетсчет» в текущей ситуации запредельная

Покупку волатильности и в si (особенно) и в ri (отчасти) можно пока удерживать. И в месячной апрельской серии, и в квартальной июньской. На всплесках оптимизма и заливах iv можно и докупать по чуть, на трампотвиттах — фиксить. Рисков в покупке сейчас море, но иногда оно бывает по колено, особенно, если объемы позиции разумны По объему. Продавать волатильность сейчас нельзя. Совсем нельзя. Вероятность события «сукаброкеркроетсчет» в текущей ситуации запредельная

Блог им. dolgo |Все ли живы?

- 09 апреля 2018, 14:43

- |

Все ли живы из обитателей нашего опционного уголка? Досадно, если безвозвратные потери появятся. Если кому то интересны прицелы, то короткую hv в ри я бы оценил сейчас в 70-105%, в си 20-30%. Точнее не получается

Блог им. dolgo |Суббота. Лоскутки.

- 17 февраля 2018, 13:00

- |

Дмитрий Новиков отдыхает. На гениев временно плюнул. Почитать нечего и поболтать не с кем) Поэтому настриг мелких лоскутков на следующую неделю.

Лоскуток 1. В понедельник американцы отдыхают. В пятницу отдыхаем мы. Неделья безделья. Тэта рулит?

Лоскуток 2. В пятницу вечером iv недельной серии ri на 2% выше, чем квартальной. А в si ниже. Почему и как нажиться?

Лоскуток 3. Уже дней 10 hv нефти ниже 28й не опускается. А продают по 20й. Кто виноват и что делать?

Лоскуток 4. В понедельник 26го у нас экспирация нефти, только у нас. У них раньше. В пятницу мы бездельничаем. Как грамотно оценивать iv этого контракта brent на следующей неделе для торговли?

Все. Тряпочка раскромсалась и лоскутки закончилась. HV везде тухнет понемножку. Не хотелось бы вернуться в тусклый 2017й

Лоскуток 1. В понедельник американцы отдыхают. В пятницу отдыхаем мы. Неделья безделья. Тэта рулит?

Лоскуток 2. В пятницу вечером iv недельной серии ri на 2% выше, чем квартальной. А в si ниже. Почему и как нажиться?

Лоскуток 3. Уже дней 10 hv нефти ниже 28й не опускается. А продают по 20й. Кто виноват и что делать?

Лоскуток 4. В понедельник 26го у нас экспирация нефти, только у нас. У них раньше. В пятницу мы бездельничаем. Как грамотно оценивать iv этого контракта brent на следующей неделе для торговли?

Все. Тряпочка раскромсалась и лоскутки закончилась. HV везде тухнет понемножку. Не хотелось бы вернуться в тусклый 2017й

Блог им. dolgo |Крылья, ноги и хвосты.

- 11 февраля 2018, 14:19

- |

Был такой замечательный советский мультик. Как раз про многих из нас, про опционных спекулянтов (не путать с хеджерами и крупными инсайдерами). Почему? Да очень просто...

Крылья:

Крыльями опционных улыбок торгуют многие. Торговля крыльями — это торговля волатильностью в самом общем варианте — и псевдоарбитраж iv-hv, и всевозможные календарные конструкции, и удивительные кракозябры типа реверсалов и всяких W, и прочие компоты, сваренные из различных опционов коррелирующих базовых активов (ртс_ммвб-доллар, например). Обязательный атрибут торговца крыльями — наличие опыта, и, обычно, автоматизия и сделок и аналитики. Торговцев крыльями я лично уважаю и немного причисляю к ним себя.

Ноги:

( Читать дальше )

Блог им. dolgo |Нескучный зад

- 10 февраля 2018, 00:10

- |

… получился на нашем рынке у прошедшей недели. И, похоже, у следующей может оказаться нескучный перед). В опционах Ri тоже скучно не было. За неделю набегали примерно на 35ю HV, а за последние сутки и на 45ю. Последний год отбил у всех веру в то, что волатильность бывает нормальной (про высокую и речи нет). Наверное поэтому мартовские контракты сегодня вечером с удовольствием продавали по 24й IV с копейками (по центру). Продавцам можно пожелать спокойного сна и крепкой нервной системы. Ну а бесстрашным покупателям — высокой волатильности.

Блог им. dolgo |Как живут календари.

- 08 февраля 2018, 22:29

- |

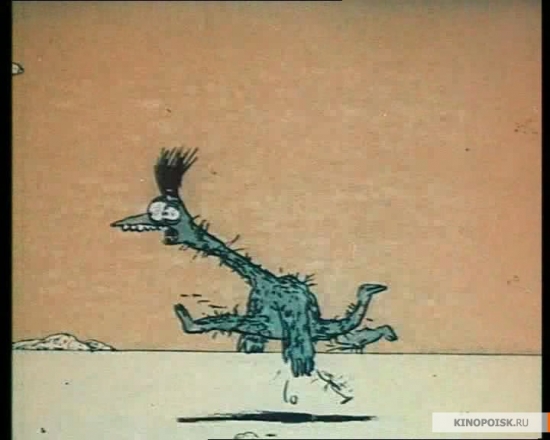

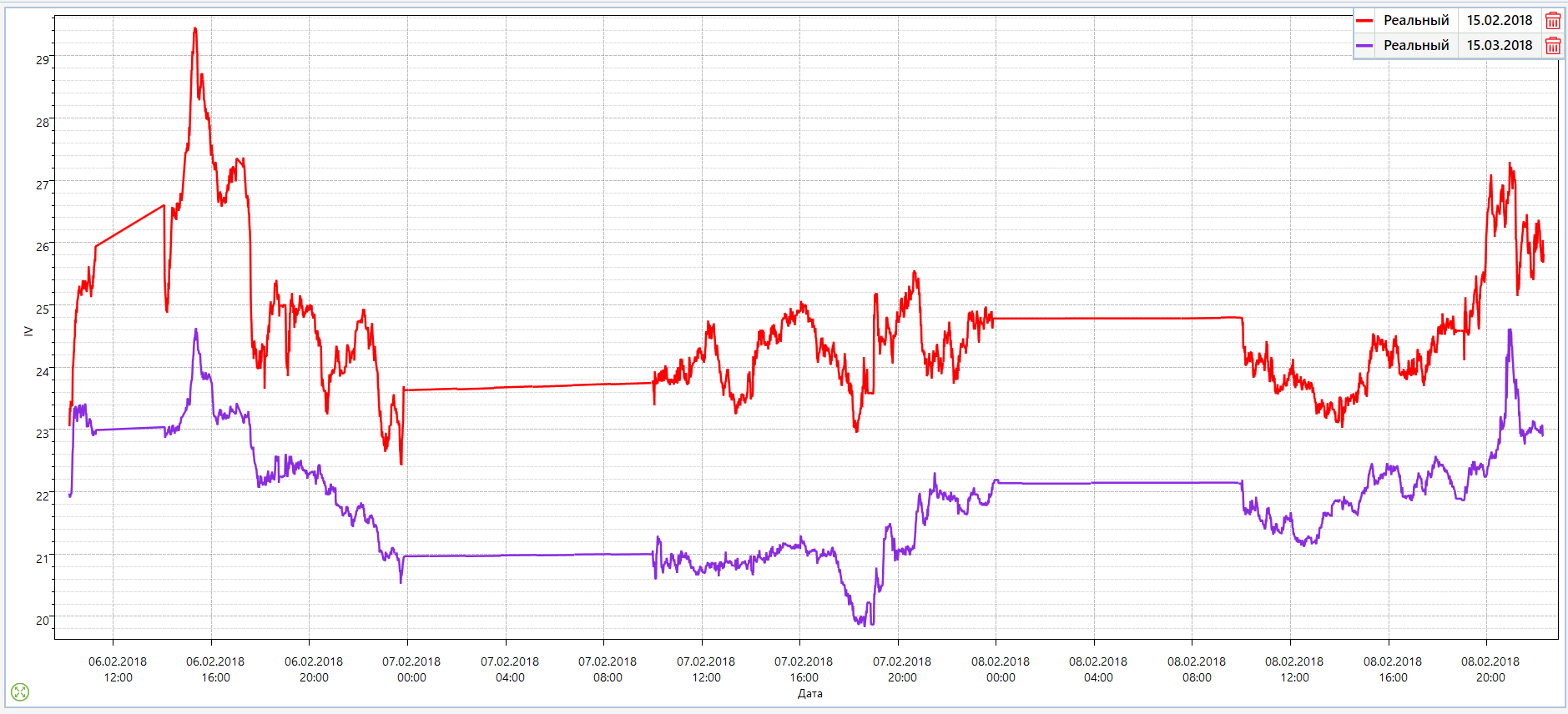

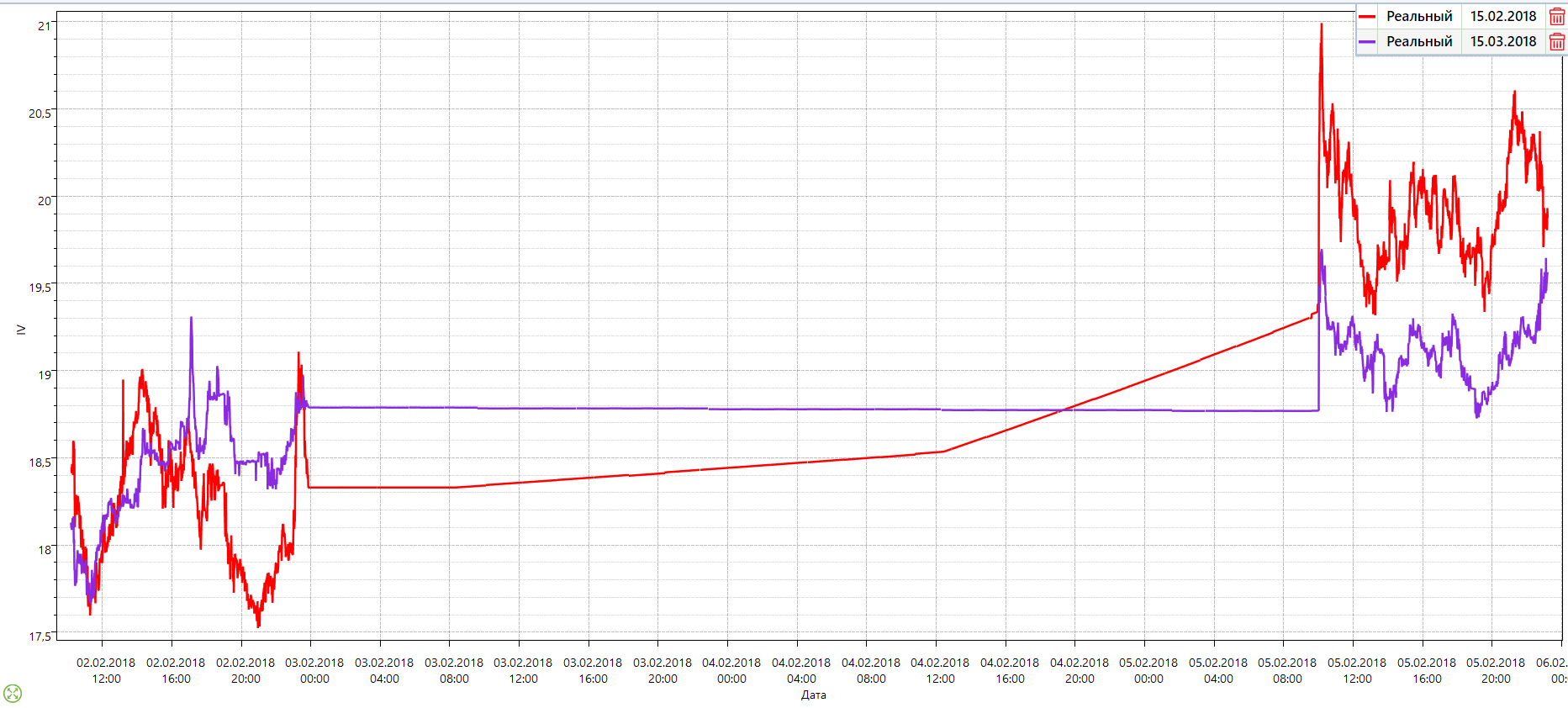

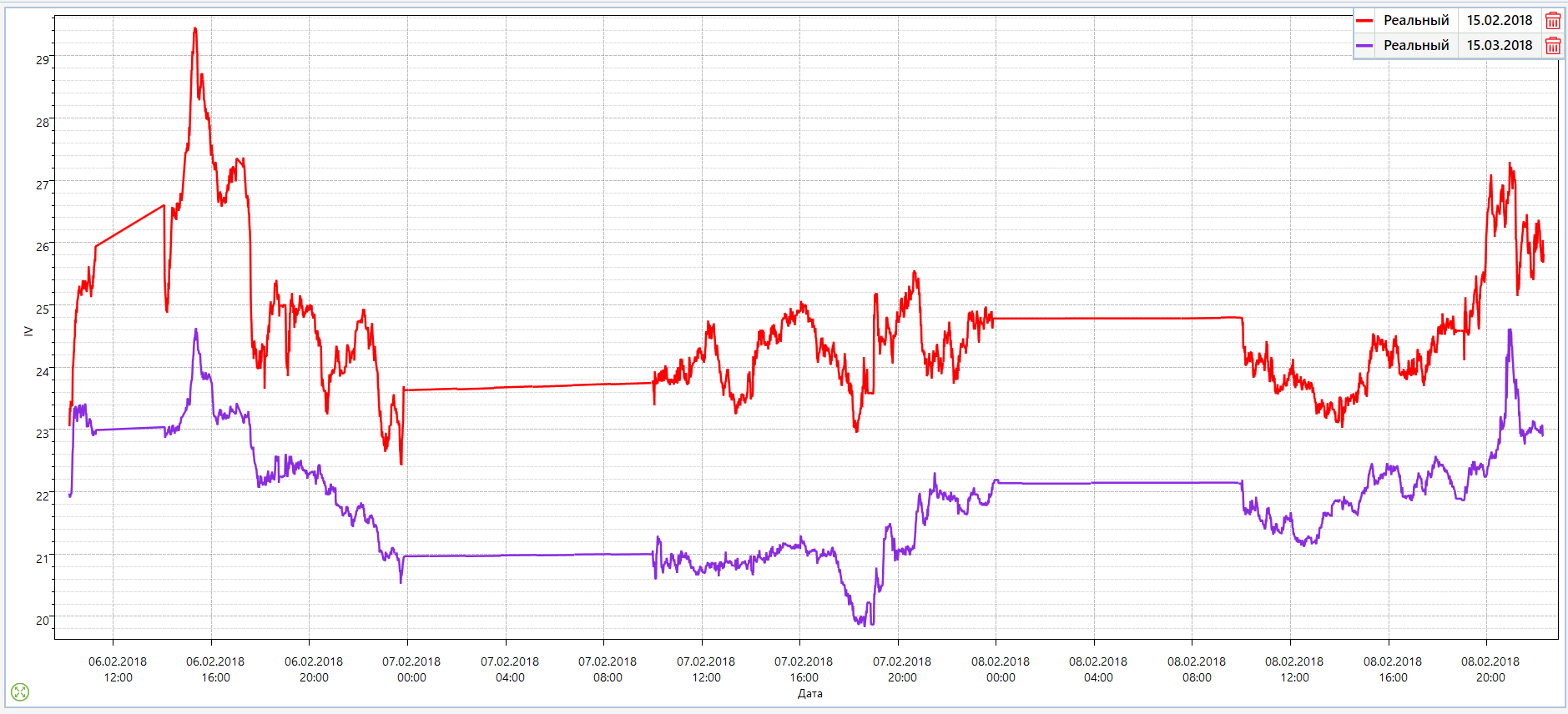

Хорошо обычно живут, дружно. Вот и месячный февраль с квартальным мартом дружили, нежно переплетаясь друг с другом. На графике волатильность условных центральных страйков февральского (красная линия) и мартовского (сиреневая) контрактов Ri 2го и 5го февраля:

Но уже во вторник, 6го числа, что то пошло не так. И остается «не так» до сих пор:

( Читать дальше )

Но уже во вторник, 6го числа, что то пошло не так. И остается «не так» до сих пор:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс