Рецензии на книги |За кулисами Уолл-Стрит - даже не вспомнил что читал такую книгу

- 21 февраля 2020, 19:07

- |

Книга написана в 2002-м, у нас на русском вышла в 2004-м, в 2006-м её прочитал я.

Кстати сам Леви умер еще в 2003 году, в возрасте 78 лет.

Но слава богу я в книгах ставлю отметки, поэтому мне не надо перечитывать ее второй раз:)

Итак, книжка эта, — из разряда историй о том, как всё было + с набросками и выводами. Мужик застал золотые годы американского рынка и рассказывает об этом. Я бы сказал, что эта книжка и Практика Нидерхоффера принесли бы неоценимую пользу читателям, которые тока что пришли на рынок и уже довольные натарили себе портфелей американских акций. Польза в том, что прочтя это, они хотя бы будут знать, что может случиться с их портфелем.

- Большинство инвесторов думает, что во время обвала их акция не пострадает😁

- Люди понимают, что верить аналитикам нельзя, когда становится слишком поздно

- в поворотный момент рынка большинство рыночных предсказателей ошибаются

- изменения налогового законодательства могут сильно влиять на рынок акций

- бессмысленно придавать ценам на акции какое-то значение

- Большинство инвесторов считают, что если акция пошла вниз, ее цена обязательно вернется

- чувак молодец, в 2001-м в этой книге предсказал рост фондовых рынков Китая и России, он прямо пишет, что когда он пишет книгу, цена российских акций P/E=2, потому что инвесторы просто не знают про российский рынок

- Госдолг США никогда не будет выплачен

- комментировать

- Комментарии ( 18 )

dr-mart |4 компании США имеют капитализацию >$1 трлн. Сможете назвать их без подсказок?

- 04 февраля 2020, 10:47

- |

dr-mart |Завтра стартует сезон отчетов российских компаний. Чего ждать?

- 30 января 2020, 20:48

- |

1. Рубль укреплялся весь год и 4й квартал — не должно быть очень хорошо для экспортеров

2. Внутренняя экономика слабая, доходы населения не растут, внутренний спрос слабый.

ГМК Норникель. Может быть очень сильный отчет. Важно, что ГМК не публикует отчет за 9 мес, поэтому тут даже больше сюрпризов. Цены на металлы были высокими, особенно палладий. Кроме того Гамак мог распродать пал из запасов. Правда, основные дивы за 2019 уже были выплачены, останется немного совсем.

Полюс. Очевидный бенифициар того, что происходит на рынке золота. Интересно, насколько сильно опережающими темпами будет расти прибыль по сравнению с ценой на золото. Цена акций и так уже отыграла весь позитив, так что отчет не повлияет сильно.

Банки. Можно рассматривать как супер-сектор. Почему? Нищающий народ берет больше кредитов и пока платит по ним — банки купаются в золоте. Рубль крепкий, стоимость фондирования дешевеет весь год. Ставки по выдаваемым кредитам с опозданием идут, поэтому временно у банков в отчетах все будет хорошо. Временно.

QIWI. Я бы смотрел пристально за QIWI. Это неликвид, который ужасно хорошо ходил в этом году на своих квартальных отчетах. Потому что прибыль QIWI начала резко расти — не удивительно, ведь Солонин хочет продать свой небольшой кусочек компании.

Газпром. Тут я уже давно жду слабый перформанс, и жду, что дивиденды за 2019 будут ниже 2018, так как во всем параметрам год обязан быть хуже, чем предыдущий, и ситуация плавно ухудшалась каждый квартал. Наш расчетный дивиденд по Газпрому составляет 13 рублей 57 коп, что дает ДД =5,9%. ВТБ Капитал посчитал 13,84 рублей, что почти так же как и у нас.

Единственное позитивное в 4 квартале — это укрепление рубля приведет к росту прибыли от переоценки валютного долга. Это будет на бумаге. Порядка $0,7 млрд.

Новатэк. Тоже самое. Конъюнктура слабая. Разве что объемы продаж Новатэка могут расти от года к году. Цены рухнули по всему рынку на 40-50% в Азии и Европе.

Татнефть. Ожидается лучший отчет среди всех НК.

Сургут. Отчет вообще никак не повлияет.

Роснефть. Орловский втарил, надо смотреть. Значит тут все может быть неплохо.

Металлурги. Пока не вижу ничего хорошего, не думаю что отчеты повлияют. Жду ослабления бизнеса в 2020 году. Смотрим на растущие капексы и издержки и жду падения маржи у всех по всем фронтам. Дивы будут плавно идти вниз. Дивиденд Северстали, объявленный сегодня — минимальный с 2 квартала 2017 года.

Алроса. Цены и объемы 4 квартала восстановились немного. Добра не жду, думаю что ситуация в Китае будет и дальше тормозить алмазный спрос. В целом, год слабый, дивы будут копеечные.

ТМК. Слабые операционные результаты 4 кв.2019. Не вижу вообще драйверов у трубников сейчас. Позитив от продажи IPSCO отыгран.

Аэрофлот. Бумага может быть волатильна на отчете, часто такое наблюдали в прошлом. Чаще акции падали, чем росли. В целом, если операционные издержки были под контролем, то пока все выглядит благоприятно по итогам года: крепкий рубль, цены на топливо, трафик.

Удобрения. Цены слабые, мягко говоря. Результаты должны быть не очень. Сектор неликвид, так что летать может в обе стороны.

Ритейл. Все затаились и ждут, когда же будет перелом, когда чистая маржа у ритейлеров перестанет идти вниз. Вот и мне любоапытно. Я думаю, что акции Магнита могут быть чувствительны к отчету, особенно если будет позитивный сюрприз. Но в него пока не верю.

Детский Мир. Евтушенков не успел слить контору целиком, но я думаю ее ждет неизбежное торможение роста из-за выхода на полку. Смотрим на маржу чистой прибыли. Она тут самая высокая в российском ритейле и может неприятно удивить.

Русагро. В прошлом я любил эту контору, но любовь окончилась. С/Х рынок слаб, сахар тотально слаб. Майонез, который они купили, тоже слаб.

Энергетика. Денежные потоки на пике у многих (ТГК-1, ОГК-2), вопрос в том, как они распорядятся. Если эти повысят норму выплат до 50%, то есть зазор для роста позитива, хотя его и так в немалой степени уже отыграли ростом цены акций в этом году. Тож самое — будет ли сюрприз в ИнтерРАО? Пока не было. Посмотрим.

Русгидро. Отчет покажет, был ли фундамент у разгона бумаги. Я пока не особо в нее верю, думаю что отчет должен опустить пыль на землю. Конечно главный драйвер — не отчет, а спекуляции о реструктуризации компании.

График: https://smart-lab.ru/q/shares_fundamental2/

dr-mart |Прогнозы по дивидендам 2020

- 23 января 2020, 10:49

- |

Где-то через 3 недельки у нас пойдут первые финансовые отчеты за 2019 год (банки уже представили отчеты РСБУ за весь год).

И мы уже сейчас решили прикинуть, какие могут быть дивиденды у российских компаний. Вашему вниманию представляем нашу оценку ряда дивидендов, которые еще предстоят к ближайшей выплате в 2020 году.

Как видно из таблички, даже несмотря на рост цены акций, отличную доходность могут показать акции Сбербанка (8% на преф).

В Сургуте, как мы видим, пока не просматриваются большие дивиденды.

В ВТБ могут быть нормальные дивы при удачном стечении обстоятельств (>10%), — посчитала Борода Инвест.

Все оценки вы можете найти в таблице дивиденды 2020. Если вы не согласны с оценкой, пишите в комментариях.

Если у вас есть другие оценки, по другим компаниям, тоже пишите.

Например, сколько может заплатить Газпром, как думаете? Лично я уверен, что будет меньше чем в 2019 году.

Спасибо вам и нам:)

dr-mart |Лариса Викторовна про российский рынок акций: будем расти

- 08 января 2020, 13:15

- |

Смотрим возможности для инвестирования в акции, торгуемые на Мосбирже. Это слайд из презентации Чупалаева Ислама Абумагомедовича руководителя направления развития продуктов рынка акций из его презентации к выступлению на инвест форуме в Воронеже в ноябре 2019 года:

Я тоже выступала на этом форуме и слушала замечательное выступление Ислама.

Считаю количество акций, торгуемых на Мосбирже :

Голубые фишки 15+27(Второй эшелон)+58( третий эшелон)+188( Четвертый эшелон)=288 акций. На мой взгляд, такое не большое количество акций, из которых многие не так уж и ликвидны, не может остаться на том же уровне котировок, если частных инвесторов стало!!! ВДВОЕ!!! БОЛЬШЕ!!! Во время прилива поднимаются все лодки( кроме, конечно, дырявых)))

Источник: https://t.me/divForever

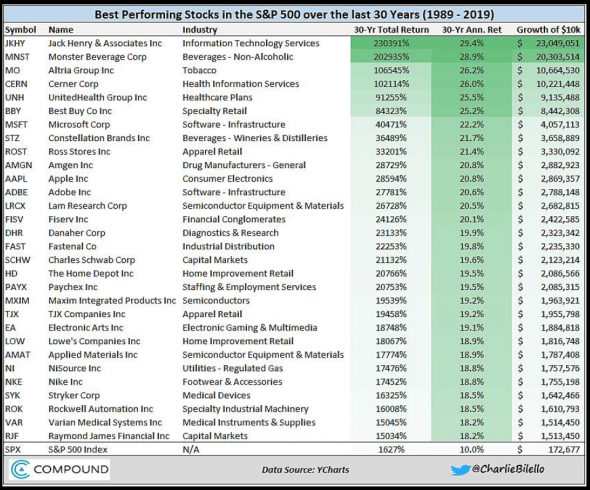

dr-mart |топ-30 акций из S&P500 за 30 лет

- 07 января 2020, 12:24

- |

картинку спер из твиттера Анатолия Радченко.

dr-mart |🚀Какие акции выросли сильнее всего в 2019 году и почему?

- 02 января 2020, 12:28

- |

https://smart-lab.ru/q/shares/order_by_last_to_12m_price/desc/?val_middle_gt=10000000

Получаем следующую картинку:

Так навскидку, постараюсь в двух словах о причинах роста.

1. 📈Аптеки36 +139% начали расти аккурат после доэмиссии на 22 млрд руб. Скорее всего этот рост — это манипуляция ценой акций с целью поднять на определенный уровень.

2. 📈НКНХ-ап +110% — после того как год назад привлекли кредит 1 млрд евро (если не ошибаюсь), объявили неожиданно о выплате нормальных дивидендов 20 рублей на акцию. Таких дивидендов конечно больше не будет, но 7+ руб вполне может быть. В принципе эту историю можно было просчитать если внимательно анализировать компанию.

3. 📈АФК Система +91%. Я бы сказал, что рост неоднозначный, не совсем правильный, не подкрепленный однозначным фундаменталом. Но мажоритарий хочет, чтобы акции росли, и они растут. Положение у компании непростое.

4. 📈Сургутнефтегаз +88%. Логическим путем история эта не просчитываемая. Никаких новостей. Но все знают что Сургут может стоить кратно дороже и видимо кто-то с большим баблом решил на этом заработать. Поскольку я тоже знал, что Сургут может стоить кратно дороже, это был мой лучший трейд года. Держал позицию 2 месяца от 30 до 47.

5. 📈ДВМП +87%. Акции конторы за 3 года выросли в 4 раза. Ну была компания банкрот, выпутались как-то. Акции таких компаний могут стоить либо ноль либо кратный рост, что и произошло.

6. 📈Россети +79%. Я убежден, что это намеренное действие с целью поднять цену акций. Никакой фундаментальной подоплеки под ростом. Я более менее анализирую что происходит, заметил, что Россети изнутри начали наводить движуху вокруг себя, вероятнее всего и вправду задумали реструктуризацию с целью присоединить к себе МРСК и возможно ФСК. Для этого им надо максимально завысить цену своих акций перед обменом.

7. 📈ОГК-2 +78%. Это был нормальный рост. Эта бумага была самым перспективным генератором, это читалось из фундаментального анализа, в 2019 году ГЭХ увеличил коэффициент дивидендных выплат. Смущает только газпромовский кэш-пулинг.🤦♂️ С ТГК-1 (+61%) та же история.

8. 📈Газпром +67%. Надо было брать акции спекулятивно 14 мая на новостях что дивиденды будут выше, чем ожидалось. Спрогнозировать это заранее было невозможно. Кроме того, конъюнктура газового рынка для Газпрома в этом году постоянно ухудшалась. Но контора захотела чтобы ее акции росли и они начали расти.

9. 📈ENPL +54%. Еще один актив, побывавший в сильном стрессе из-за санкций. Год уже не было никаких санкций, поэтому бумага вернулась назад, но до сих пор ниже уровня 6 апреля 2018 года.

10. 📈ГМК Норникель +47%. Всегда дорогая контора стала еще дороже. Но строго в ногу с улучшением фундаментальной картины — металлы, которые добывает ГМК сильно выросли в 2019 году. 1. Палладий +51.17% 2. Никель +30.45% 3. Платина +19.31%. Но кто мог угадать, что цены на металлы так вырастут?

Итак, что могу сказать по факту?

( Читать дальше )

dr-mart |Вопрос на засыпку

- 07 ноября 2019, 17:37

- |

Вопрос на засыпку

Ну и кому не лень, объясните свой ответ

dr-mart |Дивидендный дождь и отчеты

- 06 ноября 2019, 15:16

- |

Компании продолжают отчитываться за 3 квартал и объявлять дивиденды. Сегодня улетели акции Мостотреста на неожиданных супердивидендах. Также объявил дивы Акрон.

Таблица тут: smart-lab.ru/dividends/

На данный момент консолидированные отчеты МСФО представили 12 российских компаний:

Таблица отчетов тут: https://smart-lab.ru/q/shares_fundamental3/

Сегодня отчиталась Роснефть!

Напомню, что сегодня автору лучших комментариев на форуме акций Роснефти мы даем 500 рублей!!!

Вчера у нас отчитался Полюс. Всего на форуме Полюса вчера было 14 сообщений. Лучший комментарий написал Григорий Савельев тут.

dr-mart |Хорошие посты по рынку акций

- 16 октября 2019, 09:52

- |

А на следующей неделе уже пойдут отчеты МСФО и мы возобновим конкурс на лучшие комментарии к отчетам на нашем форуме акций.

А сейчас хочу обратить внимание на несколько хороших постов по акциям:

#LSRG Юрий Козлов: ЛСР: противоречивые операционные показатели за 9 месяцев 2019 года

#CHMF Дмитрий Баженов: Северсталь: операционные результаты за III кв. 2019 г. Околонулевая динамика показателей

#YNDX Илья Воробев: Разбираемся в бизнесе Yandex и его оценке

#YNDX Audussey: И снова про Яндекс и его «истинную капитализацию», «истинные мультипликаторы»

#YNDX ITI Capital: Яндекс и Mail.ru: Ставка на сохранение и рост бизнеса

#MAGN Усиленные инвестиции: Мы актуализировали модель ММК и проанализировали историческое поведение внутренних и экспортных цен на плоский прокат

Андрей Михайлец: Куда инвестировать в конце 2019 года?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс