SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Рынок акций США подает признаки 2000 года

- 11 мая 2021, 10:14

- |

Вчера я вновь обращал ваше внимание на дивергенцию между Насдаком и S&P500 и вот вчера после этого произошло очень редкое событие!!!

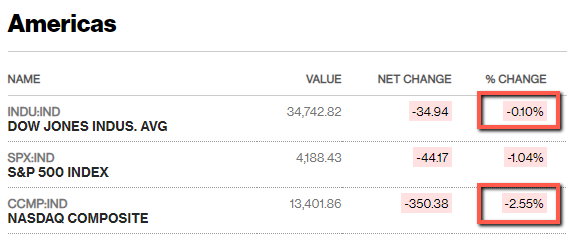

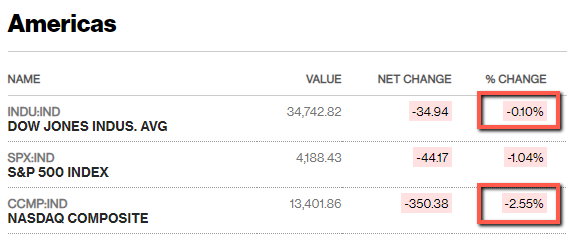

Nasdaq -2.55%, Dow -0.1%.

На картинке ниже отмечены дни, когда индекс высокотехнологических компаний Насдак падает на 2,5% и более, а индекс голубых фишек Dow снижается менее 0,15%. За последние 20 лет не было ни разу, чтобы индексы расходились так сильно. Подобные расхождения наблюдались максимально часто на пике пузыря технологических компаний в 2000 году, после которого индекс Насдак упал на 80%.

Как думаете, сильно звизданется на этот раз?

Nasdaq -2.55%, Dow -0.1%.

На картинке ниже отмечены дни, когда индекс высокотехнологических компаний Насдак падает на 2,5% и более, а индекс голубых фишек Dow снижается менее 0,15%. За последние 20 лет не было ни разу, чтобы индексы расходились так сильно. Подобные расхождения наблюдались максимально часто на пике пузыря технологических компаний в 2000 году, после которого индекс Насдак упал на 80%.

Как думаете, сильно звизданется на этот раз?

- комментировать

- ★5

- Комментарии ( 35 )

dr-mart |BofA: Продажи акций хедж-фондами максимальные за всю историю

- 06 мая 2021, 10:19

- |

Исследование Bank of America по клиентам показывает, что чистая продажа акций, рассчитанная по среднему значению за 4 недели, стала максимальной за всё время наблюдений (с 2008 года).

Объемы исследования не охватывают весь рынок (шкала показывает отток всего около $1 млрд и эта величина выглядит большой только при сопоставлении с историей).

В чем может быть причина такого поведения фондов?

1. высокие ценовые уровни

2. рост инфляции и ожидания ужесточения политики ФРС

Объемы исследования не охватывают весь рынок (шкала показывает отток всего около $1 млрд и эта величина выглядит большой только при сопоставлении с историей).

В чем может быть причина такого поведения фондов?

1. высокие ценовые уровни

2. рост инфляции и ожидания ужесточения политики ФРС

Новости рынков |Прибыль компаний S&P500 может установить рекорд в 1 квартале 2021 года

- 05 мая 2021, 10:22

- |

70% компаний, входящих в S&P500 отчитались за 1 квартал 2021. Прибыль на акцию EPS для S&P500 составляет $44.32, это рекордный квартальный результат, предыдущий рекорд был установлен в 3 квартале 2018 года.

Рентабельность чистой прибыли также составила рекордную величину 12,8%

Рентабельность чистой прибыли также составила рекордную величину 12,8%

dr-mart |Интересная аналогия: тайминг восстановления и коррекции S&P500 после 2009 года и сейчас

- 16 апреля 2021, 23:25

- |

Вся суть в одном графике:

Тайминг похож хотя бы потому, что дно рынка в 2009 году было также как и в 2020-м достигнуто в марте.

Далее май-июнь была коррекция 2 месяца подряд, после которой рынок попилил и лишь с сентября 2009 вернулся к растущей траектории.

Повторим в 21-м? Как думаете?

Тайминг похож хотя бы потому, что дно рынка в 2009 году было также как и в 2020-м достигнуто в марте.

Далее май-июнь была коррекция 2 месяца подряд, после которой рынок попилил и лишь с сентября 2009 вернулся к растущей траектории.

Повторим в 21-м? Как думаете?

dr-mart |Новый рекорд: более 96% американских акций из S&P500 выше своей 200-дневной скользящей средней

- 16 апреля 2021, 23:14

- |

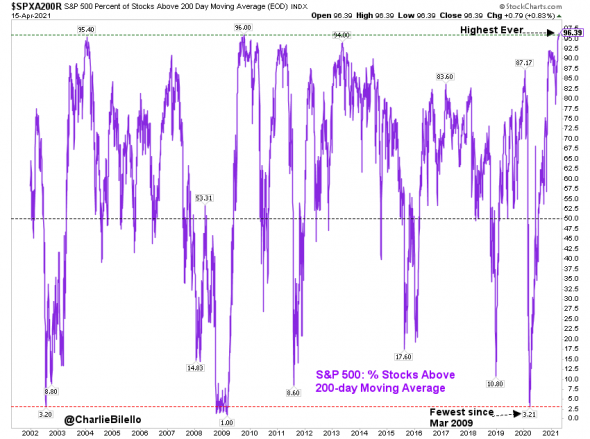

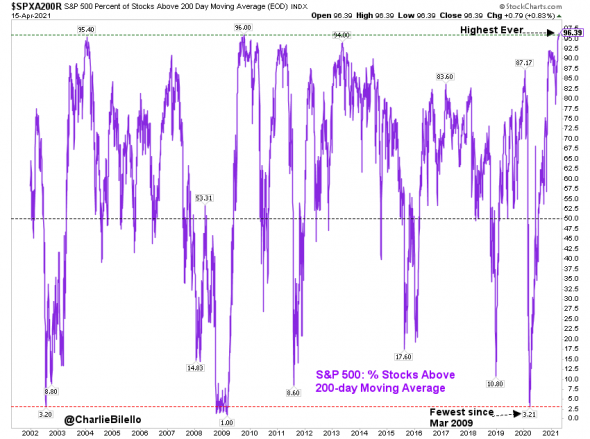

По закрытию американского рынка в четверг, 15 апреля, 96,4% акций из индекса S&P500 закрылись выше 200-дневной скользящей средней. Это самый высокий процент с начала расчета в 2002 году. В целом, это не говорит ни о чем, кроме того, что рынок растёт широким фронтом. История изменений этого показателя показывает, что локальные пики этой доли не совпадали в прошлом с какими-то максимумами рынка:

dr-mart |S&P500: +36% за 5 месяцев. Уже проходили в прошлом. Что последовало дальше?

- 27 августа 2020, 22:46

- |

Неопытным людям кажется, что амеры растут слишком быстро. За 5 месяцев рынок вырос на 36%. Я легко это вижу применяя избранный индикатор percent change в терминале Tradingview. Этот индикатор можно выставить за любое количество свечей, и он посчитает изменение в %:

(нижний столбик — это % изменения за 5 последних баров)

Первое, что бросается в глаза, — что такая ситуация повторяется раз в 10 лет.

Второе, на что я обратил внимание, что после краха 1987 рынок восстанавливался в 2 раза медленнее.

Третье: самая похожая ситуация была в 1999 году, когда после резкого кризиса 1998 года последовало продолжение долгосрочного бычьего рынка.

В 1999 году на 6й месяц ралли последовала небольшая коррекция, всего 7% от максимума.

Далее, ралли продолжалось еще 1,5 года, прежде чем рынок достиг максимума.

От точки, которая соответствует максимуму 5-месячного роста, рынок вырос еще на +20% до своих долгосрочных хаев.

( Читать дальше )

(нижний столбик — это % изменения за 5 последних баров)

Первое, что бросается в глаза, — что такая ситуация повторяется раз в 10 лет.

Второе, на что я обратил внимание, что после краха 1987 рынок восстанавливался в 2 раза медленнее.

Третье: самая похожая ситуация была в 1999 году, когда после резкого кризиса 1998 года последовало продолжение долгосрочного бычьего рынка.

В 1999 году на 6й месяц ралли последовала небольшая коррекция, всего 7% от максимума.

Далее, ралли продолжалось еще 1,5 года, прежде чем рынок достиг максимума.

От точки, которая соответствует максимуму 5-месячного роста, рынок вырос еще на +20% до своих долгосрочных хаев.

( Читать дальше )

dr-mart |S&P500 -0,6% за 10 минут

- 24 июня 2020, 10:45

- |

Необычное движение.

Какие новости вышли?

p.s. думаю просто европу с открытия ливанули, без особых причин, вот и амеры подтянулись

Какие новости вышли?

p.s. думаю просто европу с открытия ливанули, без особых причин, вот и амеры подтянулись

dr-mart |Два слова про американский рынок

- 12 июня 2020, 17:00

- |

Вчера конечно прикольно случилось, Dow упал аж на 7% за день.

До вчерашнего дня казалось, что американский рынок вообще не будет больше падать, потому что ФРС бабло ежедневно подвозит паромами.

Рынок выглядел так, как в самые лучшие бычьи рынки.

Конечно +50% за 2 месяца тоже никогда прежде не бывало, а 7% — это лишь напоминание о той небывалой скорости, с которой рынки сейчас могут двигаться как вниз так и вверх.

Что интересно было во вчерашнем движении, так это то, что оно было совершенно безоткатно, то есть настоящий ударный день. Это интересно, потому что в такое движение очень сложно зайти в шорт психологически, потому что кажется: «уже достаточно упали, счас вот-вот отскочит», а оно бах, и еще ниже летит. Именно так мы и падали в феврале-марте. Ещё хуже, если кто-то пытается покупать такую движуху с плечами, — на фьючах S&P500 с огромным вшитым плечом на таких движах порвать может на раз два.

Стоимость контракта S&P500 E-mini $3200х$50=$160 0000

Маржа $12,0000. То есть на всех плечах движение -6% вчера — это -$9600, то есть -80% счета.

Я кстати уже писал, что сейчас такой интересный рынок, что он обычно двигается с утра и до вечера в одном направлении, а развороты внутри дня происходят достаточно редко. Такое ощущение, что алгоритмы уже полностью контролируют рынок…

dr-mart |Эй, что не так с этим бычьим рынком?:)

- 11 июня 2020, 19:17

- |

-4% падает S&P500.

Может последние два месяца инвесторы случайно волатильность с гениальностью перепутали?:)

Может последние два месяца инвесторы случайно волатильность с гениальностью перепутали?:)

dr-mart |Короткая история отскоков на американском рынке

- 08 апреля 2020, 13:55

- |

В истории США было несколько похожих падений.

Как мы видим, каждый кризис достаточно индивидуален. Текущий тоже имеет много своей специфики, поэтому вряд ли прошлый опыт слишком сильно нам поможет в отношении тайминга завершения первой волны отскока.

Но есть и небольшие закономерности. В целом, среди всех случаев отскока мы наблюдаем примерно похожую величину отскока относительно масштаба падения (обычно это символизирует сетка Фибоначчи). Размер отскока относительно величины падения рынка составлял в прошлом от 36% (в 1987) до 52% в 1930-м, в среднем 44%. В марте 2020 отскок составил 48% от величины падения, что несколько выше исторической нормы, но не рекорд. (кстати сама эта статистика говорит нам о том, что сетка фибоначчи — курам насмех, ни разу в 0.38 и 0.50 retracement не попали)))

Кстати в терминале Tradingview в сетке Фибоначчи можно выставлять любые свои уровни, что я и сделал для того, чтобы отметить исторические уровни отскоков: средний 0.44, минимальный 0.36, максимальный 0.52.

Таким образом, даже самый оптимистичный по прошлым меркам отскок 1930 года должен был бы кончится в текущих реалиях на уровне 2800, однако тогда сам отскок длился аж 21 неделю!

Итак, можно сказать, что с большой вероятностью 2750 — то хай 2 волны. Как будет дальше ситуация развиваться я не берусь судить, но история говорит, что от 2750 на какое-то время будет давление вниз.

Как мы видим, каждый кризис достаточно индивидуален. Текущий тоже имеет много своей специфики, поэтому вряд ли прошлый опыт слишком сильно нам поможет в отношении тайминга завершения первой волны отскока.

Но есть и небольшие закономерности. В целом, среди всех случаев отскока мы наблюдаем примерно похожую величину отскока относительно масштаба падения (обычно это символизирует сетка Фибоначчи). Размер отскока относительно величины падения рынка составлял в прошлом от 36% (в 1987) до 52% в 1930-м, в среднем 44%. В марте 2020 отскок составил 48% от величины падения, что несколько выше исторической нормы, но не рекорд. (кстати сама эта статистика говорит нам о том, что сетка фибоначчи — курам насмех, ни разу в 0.38 и 0.50 retracement не попали)))

Кстати в терминале Tradingview в сетке Фибоначчи можно выставлять любые свои уровни, что я и сделал для того, чтобы отметить исторические уровни отскоков: средний 0.44, минимальный 0.36, максимальный 0.52.

Таким образом, даже самый оптимистичный по прошлым меркам отскок 1930 года должен был бы кончится в текущих реалиях на уровне 2800, однако тогда сам отскок длился аж 21 неделю!

Итак, можно сказать, что с большой вероятностью 2750 — то хай 2 волны. Как будет дальше ситуация развиваться я не берусь судить, но история говорит, что от 2750 на какое-то время будет давление вниз.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс