Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 19 ноября 2019, 08:47

- |

«Яндекс» успокоил инвесторов. Акции компании выросли после новостей о реструктуризации

Реструктуризация управления «Яндексом» через создание некоммерческого фонда снимет с компании риски государственного вмешательства, рассчитывают аналитики. Зарубежные инвесторы также встретили изменения с оптимизмом: котировки компании на NASDAQ выросли на 11%. Рисками для «Яндекса» остаются потенциально неблагоприятное использование фондом своих полномочий, а также сохранение ограничений для ее акционеров в рамках законопроекта о значимых интернет-ресурсах, который планируется переработать.

https://www.kommersant.ru/doc/4163450

В Турции достроен конкурент «Турецкого потока»

Вторая и заключительная часть первой фазы проекта Трансанатолийского газопровода (TANAP) будет официально введена в эксплуатацию 30 ноября, сообщило со ссылкой на слова министра энергетики и природных ресурсов Фатиха Донмеза турецкое издание Daily Sabah. После рекорда поставок газпромовского газа в Турцию в 2017 г. (29 млрд куб. м) их уровень снижается. Рост поставок газа в Турцию из альтернативных источников, в том числе по TANAP, может лишь усугубить эту тенденцию. Запуск TANAP приведет к росту конкурентной борьбы за итальянский рынок.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Новости рынков |Московская биржа - вместе с РСХБ "оцифруют" запасы зерна на складах и планируют выпускать токены на партии

- 15 октября 2019, 16:53

- |

председатель правления НРД Эдди Астанин:

«Она (цифровизация – ред.) … в кооперации с Россельхозбанком минимизирует риски некорректного учета зерна, с чем столкнулись, и упрощает технологию торговли, потому что, например, если … вам нужно полвагона, это сразу приводит к удорожанию – вы вынуждены купить вагон, а так токен позволяет торговать партиями зерна. Мы хотели запустить его в октябре. Надеемся. Для нас это новый актив цифровой, для индустрии — это способ уйти от физических процессов»

«Миллионы тонн зерна – миллионы спецификаций: где хранится, какая категория, кто сдал. И этот токен, им уже можно торговать, потому что унифицирован, и им можно торговать на вторичном рынке. И если кто-то купил этот токен, приходит на этот склад, говорит: „Вот мой токен“. Обратная процедура происходит при получении физического зерна»

«Мы говорим о спот-рынке, потому что фьючерсная часть, мы планируем, что будет покрываться НТБ (Национальной товарной биржей, входит в состав Мосбиржи – ред.), уже есть развитая инфраструктура»

НРД ведет переговоры с ВТБ и ОЗК по поводу построения технологии проекта

источник

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 28 августа 2019, 09:16

- |

«Роснефть» пунктов не сдает. Она против передачи «Транснефти» точек приема нефти

Как и предполагал “Ъ”, «Роснефть» выступила против передачи «Транснефти» контроля над всеми пунктами приема нефти в магистральные нефтепроводы. В «Роснефти» считают, что это не гарантирует невозможность повторения коллапса на трубопроводе «Дружба». Теперь позиции госкомпаний должен будет примирить вице-премьер Дмитрий Козак, что едва ли удастся сделать быстро.

https://www.kommersant.ru/doc/4073751

«Газпрому» в Индии грозит строгий пересмотр. Власти недовольны условиями контрактов на СПГ

Индия рассматривает вопрос о пересмотре долгосрочных контрактов на поставку сжиженного газа. Под угрозой могут оказаться и условия соглашения «

( Читать дальше )

Новости рынков |Россельхозбанк - чистая прибыль по МФСО в I полугодии выросла почти в 17 раз - до 3,6 млрд руб

- 27 августа 2019, 16:37

- |

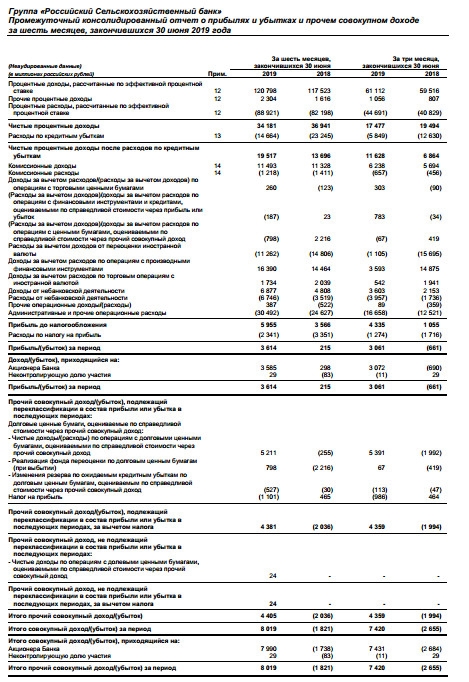

Чистые процентные доходы банка за отчетный период составили 34,2 миллиарда рублей, сократившись по сравнению с аналогичным периодом 2018 года на 7,3%.

Чистые комиссионные доходы РСХБ выросли на 3,7% и составили 10,3 миллиарда рублей.

Комиссионные расходы сократились на 14,3% — до 1,2 миллиарда рублей.

отчет

Новости рынков |Россельхозбанк - на выплату дивидендов направить 1 125 514 786 рублей 24 копейки

- 18 июня 2019, 10:07

- |

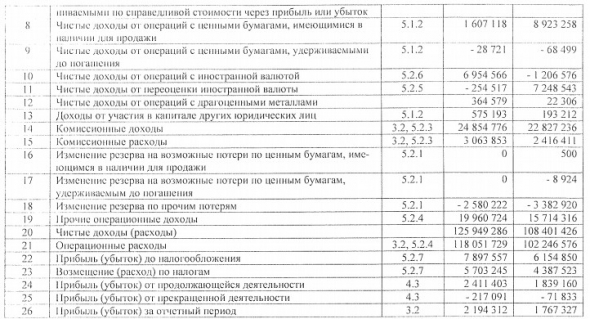

«Прибыль АО «Россельхозбанк» по итогам 2018 года в размере 2 194 312 094 рубля 40 копеек распределить следующим образом:

1. На выплату дивидендов направить 1 125 514 786 рублей 24 копейки, что составляет:

— 2 668 рублей 13 копеек на одну размещенную обыкновенную именную акцию АО «Россельхозбанк» номинальной стоимостью 1 000 000 рублей;

— 2 582 рубля 47 копеек на одну размещенную привилегированную именную акцию АО «Россельхозбанк» номинальной стоимостью 1 000 000 рублей;

— 25 824 рубля 70 копеек на одну размещенную привилегированную именную акцию типа А номинальной стоимостью 10 000 000 рублей.

Установить, что 10-й день с даты принятия годовым общим собранием акционеров АО «Россельхозбанк» решения о выплате дивидендов является датой, на которую определяются лица, имеющие право на получение дивидендов.

сообщение

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 28 мая 2019, 09:23

- |

Льготодобывающая отрасль. Нефтяникам придется субсидировать переработку за счет добычи

Как выяснил “Ъ”, Минфин и Минэнерго почти полностью согласовали остававшийся неурегулированным вопрос с размером компенсаций нефтекомпаниям за поставку топлива на внутренний рынок. Предполагается, что платежи (так называемая демпферная составляющая) увеличатся в 2020–2021 годах на 30% к уровню, заложенному в бюджете, но все-таки будут ниже, чем в 2019 году. Дополнительные расходы бюджета полностью покроют увеличением НДПИ — то есть, по сути, нефтяникам придется самим субсидировать переработку за счет добычи.

https://www.kommersant.ru/doc/3982878

Двигатели внутреннего. Регуляторы требуют от нефтяников урезать экспорт

Рост оптовых цен на топливо вынудил регуляторов прибегнуть к административным мерам сдерживания котировок. Так, по данным “Ъ”, на совещании 24 мая нефтекомпаниям было настойчиво рекомендовано сократить экспорт топлива и перенаправить поставки на внутренний рынок, который сейчас менее привлекателен, чем продажа за рубеж. Одновременно в правительстве работают над увеличением субсидий для внутреннего рынка, которые помогли бы сдерживать экспорт.

( Читать дальше )

Новости рынков |Россельхозбанк - чистая прибыль по МФСО за I квартал сократилась на 37%, до 553 млн руб.

- 27 мая 2019, 18:38

- |

Чистая прибыль Россельхозбанка за I квартал 2019 года по международным стандартам финансовой отчетности (МСФО) сократилась на 37% по сравнению с аналогичным периодом 2018 года — с 876 млн до 553 млн руб.

Чистый процентный доход сократился на 4,4%, до 16,7 млрд рублей, чистый комиссионный доход сохранился на уровне аналогичного периода 2018 года, составив 4,7 млрд рублей.Первый зампред РСХБ Кирилл Лёвин:

Мы не считаем серьезным сокращением, 600 млн от 800 млн — небольшая разница. В целом, если посмотреть нашу чистую прибыль по прошлому году, она составила 1,5 млрд [рублей]. То есть, мы идем в графике нашего плана с превышением результата по году. Если говорить о тенденции на рынке — за снижением ставок идет снижение маржи, мы чуть не досчитались процентных доходов, квартал к кварталу процентных доходов у нас меньше. Но это связано с тем, что мы, как и все

( Читать дальше )

Новости рынков |Россельхозбанк - уставный капитал увеличился на 4%, через допэмиссию на 15 млрд рублей

- 04 апреля 2019, 16:38

- |

ЦБ РФ зарегистрировал отчет об итогах допэмиссии объемом 15 млрд рублей.

Эта допэмиссия предусмотрена федеральным бюджетом РФ на 2019 год.

В 2020 году в федеральном бюджете на докапитализацию РСХБ заложено еще 10 млрд рублей.

https://www.interfax.ru/business/657060

Новости рынков |Россельхозбанк - прибыль за 2018 г по РСБУ выросла на 24%

- 29 марта 2019, 20:55

- |

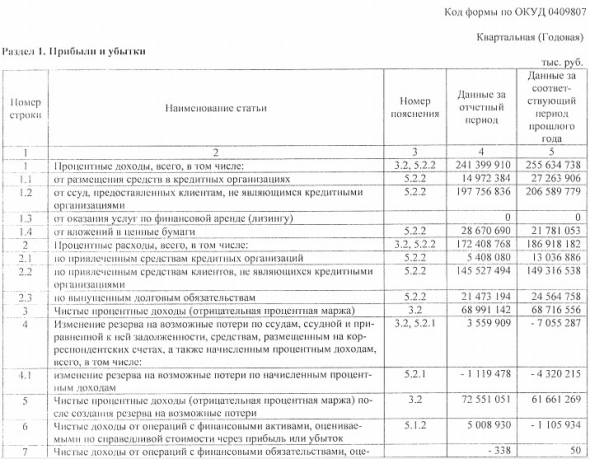

Процентные доходы банка снизились на 5,6% — до 241,4 миллиарда рублей,

процентные расходы упали на 7,8% — до 172,409 миллиарда рублей.

Чистые процентные доходы составили 68,991 миллиарда рублей, показав рост на 0,4%.

Комиссионные доходы банка составили 24,855 миллиарда рублей, увеличившись на 8,9%,

комиссионные расходы выросли на 26,8% — до 3,064 миллиарда рублей.

Операционные расходы увеличились на 15,5% — до 118,052 миллиарда рублей.

( Читать дальше )

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 22 марта 2019, 09:32

- |

К «Трансаэро» накопились личные вопросы. ВТБ пытается взыскать долги авиакомпании с ее бывших владельцев

Кредиторы «Трансаэро» пока не спешат присоединяться к инициативе ВТБ, который первым предпринял попытку обратить субсидиарную ответственность по долгам обанкротившегося перевозчика на 250 млрд руб. на бывших владельцев компании, семью Плешаковых. Банк обвиняет их в фальсификации отчетности и выводе средств из «Трансаэро». Ответчики отрицают претензии и перекладывают ответственность на промежуточное руководство компании, к которому уже подан сходный иск. Но юристы считают, что шансы на успех у ВТБ есть.

https://www.kommersant.ru/doc/3918320?from=main_1

https://www.vedomosti.ru/business/articles/2019/03/21/797005-vtb-podal-isk

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс