Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 13 мая 2021, 08:24

- |

Colonial Pipeline возобновляет работу трубопровода

Оператор крупного нефтепродуктопровода в США Colonial Pipeline восстанавливает работу после кибератаки. На полную мощность трубопровод заработает к концу недели. «После перезапуска трубопровода потребуется несколько дней на то, чтобы система поставок вернулась в норму»,— говорится в заявлении компании (цитата по ABC). Оператор отмечает, что некоторые рынки на старте перезапуска будут испытывать перебои.

https://www.kommersant.ru/doc/4804220?from=hotnews

ЦБ смягчил требования к капитальным нормативам брокеров

Банк России учел позицию участников фондового рынка и смягчил расчет норматива достаточности капитала, который станет обязательным уже с 1 октября. В предыдущей версии показатель мог стать «катастрофичным» для большого числа брокеров, поскольку очень консервативно учитывал операции по переносу позиций клиентов с использованием технических компаний. Кроме того, регулятор заморозил и коэффициент в формуле расчета норматива, который с шагом в полгода снижал его показатель.

https://www.kommersant.ru/doc/4804113

ФРС США приготовила для курса доллара плохие новости

Заявления представителей американского центробанка — Федеральной резервной системы (ФРС) США — об инфляции намекают на продолжение ультрамягкой монетарной политики. Это может вызвать серьезный позитив на сырьевых рынках.

https://rg.ru/2021/05/13/frs-ssha-prigotovila-dlia-kursa-dollara-plohie-novosti.html

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Новости рынков |Ozon включили в индекс MSCI Russia

- 12 мая 2021, 08:19

- |

Бумаги Ozon появились в списке компаний-участников индекса.

Изменения вступят в силу на закрытие торгов 28 мая.

Исходя из FIF 0,2 и веса в MSCI Russia Standard в размере 0,8% пассивный приток в акции Ozon стратег BCS Global Markets Юлия Голдина оценивает минимум в $104 млн.

Параллельно MSCI повысила FIF для НЛМК до 0,25, Polymetal до 0,75 и «Московской биржи» до 0,65, что, по оценкам BCS, обеспечит приток в акции этих компаний в $50 млн, $124 млн и $13 млн соответственно. Снижен до 0,65 FIF для «Магнита», что чревато небольшим оттоком из его акций — в размере порядка $18 млн.

источникНовости рынков |Ozon запустил продажи премиальной парфюмерии с Рив Гош

- 30 апреля 2021, 21:43

- |

В Ozon объяснили, что партнерство позволило включить в свой ассортимент первые бренды из сегмента «тяжелого люкса».

Источники Ъ рассказывают, что ритейлер рассчитывает увеличить оборот за счет продаж товаров на этой площадке на 15 млрд руб. в год. А так же, эксклюзивность предполагает, что Ozon ограничит представление товаров «Рив Гош» другим продавцам.

Сейчас на Ozon в карточке товара клиент видит предложения от разных продавцов и может выбрать по цене и скорости доставки. Вероятно, в случае с ''Рив Гош'' такая опция будет заблокирована

источник

Новости рынков |За 1 кв 21 г российские компании привлекли $2,7 млрд на IPO - 10 летний рекорд для первых кварталов

- 20 апреля 2021, 10:33

- |

В феврале Ozon разместил облигации, конвертируемые в депозитарные акции, на $750 млн. Это более половины суммы, привлеченной компанией на IPO в 2020 году — тогда Ozon разместилась на $1,2 млрд.

В марте «М.Видео» провела вторичное размещение (SPO), продав акции на $241,3 млн.

Второй по величине сделкой стала покупка Трубной металлургической компанией Челябинского трубопрокатного завода за $1,13 млрд,

третьей — продажа «Русалом» 14% в Быстринском медном проекте «Интерросу» за $570 млн.

Отмечается также и увеличение активности российского среднего бизнеса — объем сделок вырос на 164% по сравнению с прошлым годом.

Рынок заемного капитала сократился: российские компании за три месяца привлекли на нем $6,5 млрд, что на 28% меньше, чем в прошлом году.

источник

Новости рынков |Ozon покупает Оней Банк

- 13 апреля 2021, 08:28

- |

Общая сумма будет определена при закрытии сделки и подлежит корректировке цены на основе стоимости активов приобретенной компании на дату закрытия сделки.

Общая сумма по сделке выплачивается наличными и, как ожидается, не превысит $10,0 млн.

Ozon ожидает, что покупка банка увеличит предложение финансовых услуг и повысит привлечение покупателей и продавцов на рынок Ozon, а также будет способствовать монетизации всей платформы Ozon и увеличит общий рынок Компании.

Ozon также будет продолжать активно сотрудничать с другими банками и финтех-компаниями для финансирования кредитного портфеля и разработки новых продуктов и услуг в интересах клиентов и продавцов на платформе Ozon.

источник

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 13 апреля 2021, 08:18

- |

Ozon купит Оней-банк для развития финтех-направления

Ozon сообщила, что заключила соглашение с Совкомбанком о покупке 100% Оней-банка. Компания ожидает, что сумма сделки не превысит $10 млн, а окончательная сумма будет определена по стоимости активов на момент закрытия сделки. Покупка Оней-банка, по сообщению маркетплейса, позволит ему получить лицензии, необходимые для развития услуг финтех-направления.

https://www.kommersant.ru/doc/4771309?from=hotnews

https://www.rbc.ru/business/13/04/2021/6074ead19a79474d0a4b48e3

Розничным инвесторам разрешат облигации с привязкой к нефти и золоту

Розничные инвесторы после прохождения тестирования на знание рисков смогут приобретать инвестиционные облигации со структурным доходом, зависящим от цен на акции, золото или нефть, следует законопроекта об ограничении сложных продуктов для неквалифицированных инвесторов. Ранее ЦБ РФ рекомендовал финансовым компаниям и банкам прекратить продажу сложных финансовых инструментов физлицам. Тестирование начнут проходить с октября.

https://www.kommersant.ru/doc/4771347

( Читать дальше )

Новости рынков |Ozon хочет получить банковскую лицензию, чтобы выйти на банковский рынок

- 12 апреля 2021, 10:08

- |

Руководитель компании Александр Шульгин в интервью Financial Times:

Малому и среднему бизнесу сложно получить финансирование на приемлемых условиях. Оно либо слишком дорого, либо недоступно

Информация, которой Ozon располагает, позволит принимать обоснованные решения о том, какого размера кредит нужен продавцу, предлагающему свой товар на платформе маркетплейса.

Однако Шульгин не уточняет, как технически будет организован выход Ozon на банковский рынок.

Wildberries, например, купила банк из середины четвертой сотни по активам, по сути — просто банковскую лицензию.

Яндекс после срыва сделки по покупке TCS Group, по неофициальной информации, рассматривает аналогичный сценарий.

источник

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 12 апреля 2021, 08:29

- |

Telegram планирует провести IPO в течение двух лет

Telegram начал подготовку к IPO, вероятные сроки его проведения – 2023 г., рассказал «Ведомостям» источник, близкий к компании. По его словам, конкретная дата будет зависеть от динамики рынков. Эту информацию подтвердили два других собеседника «Ведомостей», один из которых близок к аудитору, занимающемуся подготовкой Telegram к размещению, другой – к инвестбанку, знакомому с планами Telegram. Мессенджер начал pre-IPO диагностику и сейчас выбирает регион и биржи, на которых планирует проводить размещение, утверждает первый. По его словам, сейчас акционеры Telegram «больше настроены на формат IPO». Источник, близкий к инвестбанку, уточняет, что «Павел [Дуров, основатель Telegram] пока не решил, как правильно выйти». Он говорит, что Telegram помимо IPO рассматривает еще два варианта: прямой листинг (direct listing) и использование для выхода на биржу SPAC-компании, хотя Telegram, по словам собеседника «Ведомостей», «уже перерос этот механизм».

https://www.vedomosti.ru/media/articles/2021/04/11/865492-telegram-planiruet-provesti-ipo

«Европлан» возвращается на биржу. «Сафмар Финансовые инвестиции» планирует повторное IPO лизинговой компании

На Московской бирже может появиться публичная лизинговая компания (ЛК). Холдинг семьи Гуцериевых «Сафмар Финансовые инвестиции» (СФИ) готовится провести первичное публичное размещение (IPO) акций своей ЛК «Европлан», чьи бумаги уже торговались на бирже в 2015–2016 годах. Сейчас благоприятное время для IPO и «Европлан» может быть оценен на уровне 36 млрд руб., полагают эксперты.

https://www.kommersant.ru/doc/4770404

( Читать дальше )

Новости рынков |Скорр EBITDA OZON 20 г МСФО –₽11.7 млрд

- 30 марта 2021, 15:15

- |

Ozon ожидает, что капитальные затраты составят от 20 до 25 миллиардов рублей в течение всего 2021 года

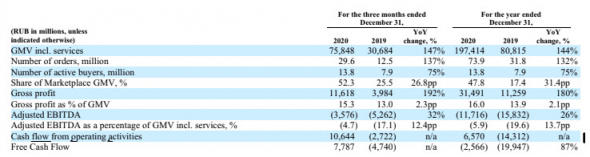

ИТОГИ 2020 г:

· Количество заказов выросло до 73,9 млн, увеличившись на 132% в годовом исчислении по сравнению с 31,8 млн заказов, выполненных в 2019 году.

· GMV вкл. объем услуг увеличился до 197,4 млрд руб. с ускорением роста до 144% в годовом исчислении по сравнению с 80,8 млрд руб. в 2019 году.

· Доля рынка достигла 47,8% в процентах от GMV вкл. услуг, по сравнению с 17,4% в 2019 году.

· Скорректированная EBITDA в размере отрицательных 11,7 млрд руб. по сравнению с отрицательными 15,8 млрд руб. в 2019 году в целом соответствовала ожиданиям руководства, при этом Скорректированная EBITDA в процентах от GMV вкл. услуги на отрицательном уровне 5,9% улучшились с отрицательных 19,6% в 2019 году.

· Денежный поток от операционной деятельности увеличился до 6,6 млрд руб. по сравнению с отрицательными 14,3 млрд руб. в 2019 году.

· Свободный денежный поток составил отрицательные 2,6 млрд руб. по сравнению с отрицательными 19,9 млрд руб. в 2019 году.

· По состоянию на 31 декабря 2020 года денежные средства и их эквиваленты составляли 103,7 млрд руб.

сообщение

Новости рынков |Московская биржа с 5 апреля запускает индексы информационных технологий и строительных компаний

- 26 марта 2021, 10:37

- |

В состав Индекса информационных технологий войдут акции "Яндекса" и депозитарные расписки Mail.ru Group, HeadHunter и Ozon.

В базу расчета Индекса строительных компаний будут включены акции ГК "Самолет", ГК «ПИК», Группы ЛСР и Группы «Эталон».

сообщение

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс