Новости рынков |Совет директоров ТрансФин-М решил не выплачивать дивиденды за 20 г

- 29 июня 2021, 13:53

- |

— в соответствии с п. 4.2 Устава Общества направить 340 000 000 рублей 00 копеек в резервный фонд Общества;

— оставшуюся часть прибыли Общества оставить нераспределенной и не выплачивать дивиденды акционерам Общества по результатам его деятельности в 2020 году.

Интерфакс – Сервер раскрытия информации (e-disclosure.ru)

- комментировать

- Комментарии ( 0 )

Новости рынков |OR GROUP планирует вернуться к выплатам дивидендов в течение ближайших двух лет

- 21 июня 2021, 17:16

- |

Было принято решение дивиденды по размещенным акциям по результатам 2020 года не выплачивать (не объявлять). Решение связано с тем, что в 2020 году произошло снижение основных финансовых показателей Группы вследствие экономического кризиса, вызванного пандемией коронавируса, в том числе и чистой прибыли. Сейчас приоритетной задачей компании является выход на докризисные показатели и возобновление роста бизнеса, на что и будут направлены основные усилия.

OR GROUP планирует рассмотреть возврат к выплатам дивидендов в течение ближайших двух лет.

www.obuvrus.ru/press_center/news/707/48627/

Новости рынков |Единый подход к выплатам дивидендов - основа для приватизации и вывода государственных компаний на IPO - Силуанов

- 16 июня 2021, 20:05

- |

Такой подход позволит, с одной стороны, увеличить доходы федерального бюджета от дивидендов и обеспечить необходимые ресурсы для бюджетной системы, в том числе для выполнения задач, определенных национальными целями развития до 2030 года. С другой — увеличить инвестиционную привлекательность российских акций, а, следовательно, привлечь большее число долгосрочных, а не спекулятивных инвесторов. Это поможет заложить основу для приватизации активов и вывода государственных акционерных обществ на IPO

Вопрос дивидендной политики — для правительства очень важен.

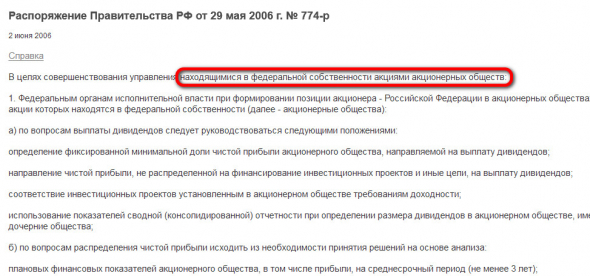

Вопрос дивидендной политики госкомпаний является ключевым для нас. Мы всегда настаивали на едином подходе для всех акционерных обществ при выплате дивидендов, акции которых находятся в федеральной собственности. Такой подход правительство РФ закрепило в соответствующем распоряжении. Документ предусматривает выплату дивидендов в размере не менее 50% прибыли акционерных обществ по МСФО, а также устанавливает четкие правила расчета

tass.ru/ekonomika/11669043

Новости рынков |Дополнительные доходы от высоких цен в этом году Газпром может направить, в том числе, и на дивиденды - руководитель

- 16 июня 2021, 17:22

- |

Газпром сохраняет планы выплачивать дивиденды в размере 50% от прибыли по МСФО.

На дивиденды за 2021 год, так же, как и за 2020 год, планируется направить 50% от чистой прибыли по МСФО, но прогнозировать их размер пока рано, так как к концу года нужно будет учесть большое число корректировок курсовых разниц — сообщил Садыгов.

tass.ru/ekonomika/11663989

Новости рынков |Правительство утвердило единый подход к дивидендной политике госкомпаний

- 16 июня 2021, 11:01

- |

По новым правилам госкомпании должны будут направлять на дивиденды не менее 50% скорректированной чистой прибыли. В этом подходе сразу несколько новаций.

- Во-первых, для всех госкомпаний будет действовать единый норматив по отчислениям на дивиденды.

- Во-вторых, при расчёте дивидендной базы не будут учитываться доходы и расходы, не подтверждённые денежными потоками. Речь идёт, например, о статьях отчётности, связанных с переоценкой имущества или разницами в курсах валют.

Раньше дивиденды госкомпаний в России чаще всего определялись исходя из нескорректированной прибыли, то есть при расчёте прибыли учитывались вышеупомянутые статьи, «не обеспеченные» деньгами. Однако сегодня такой подход всё реже встречается в мировой практике, поэтому от него решили отказаться.

Традиционно дивиденды по акциям, находящимся в федеральной собственности, идут в федеральный бюджет. Ожидается, что новый подход к расчёту выплат сделает более прогнозируемыми поступления в казну, повысит прозрачность дивидендной политики, а также позволит сбалансировать инвестиционную активность госкомпаний и их обязательства перед акционерами.

government.ru/news/42503/

static.government.ru/media/files/Dp8Sb5VmtmigIkS65P3TD1qrV0mNieyC.pdf

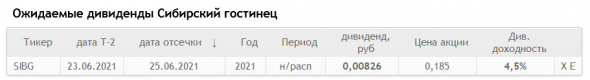

Новости рынков |Дивиденды Айс стим Рус (бывший Сибирский Гостинец) составят ₽0,00826 на акцию

- 15 июня 2021, 20:51

- |

Установить размер дохода на 1 обыкновенную и 1 привилегированную акцию в размере 0,00826 рубля; способ выплаты – банковский перевод.

Срок выплаты – 5 рабочих дней с даты получения соответствующего заявления от акционера. Предусмотреть, что в случае, если начисленный доход акционера не превышает 1 рубль, то такой доход не выплачивается и депонируется до следующего начисления.

— Определить дату, на которую определяются лица, имеющие право на получение дохода по ценным бумагам эмитента: 25.06.2021

www.e-disclosure.ru/portal/event.aspx?EventId=QW0bHMEiiEmJ1FKhxHiM-AA-B-B&attempt=1

Новости рынков |Минэкономразвития хочет заставить компании инвестировать прибыль в бизнес вместо выплаты повышенных дивидендов

- 09 июня 2021, 11:57

- |

Донастройка налоговой системы, то есть повышение налога на прибыль, затронет прежде всего компании, экспортирующие капитал, и не коснется тех, кто и так реинвестирует прибыль.

О том, что инструмент следует разрабатывать максимально аккуратно и о нужности дивидендов как инструмента привлечения инвесторов Решетниковсказал так: «Главное — без революций».

Пока инициатива еще только обсуждается.

Исполнительный директор Департамента рынка капиталов ИК «Универ Капитал» Артем Тузов:

В целом данная инициатива выглядит как скрытое повышение налога на прибыль, которое может негативно отразиться на развитых предприятиях, которым трудно найти эффективные проекты для инвестиций

Старший научный сотрудник Лаборатории исследований бюджетной политики Института прикладных экономических исследований (ИПЭИ) РАНХиГС Сергей Белев:

Повышение налогов с дивидендов само по себе чревато тем, что дестимулирует инвестировать в развитие тех, кто не участвует в капитале компании. Более благоразумной мерой могло бы стать сочетание повышения (возможно, временное) налога на дивиденды и вычет по налогу на прибыль с вложенного капитала. Иначе говоря, тем, кто реинвестирует прибыль в собственное дело, предоставить снижение от налоговых платежей в будущем

Управляющий партнер аналитического агентства WMT Consult Екатерина Косарева:

Если подстегивать бизнес вкладываться в развитие, компаний, которые вырвутся на новый виток развития, будет больше. Но это чисто теоретический расклад: слишком много других факторов, а система не проработана. В то же время излишнее налоговое бремя может, наоборот, спровоцировать преждевременный спад и отток инвесторов

https://iz.ru/1175827/sofia-smirnova/polozhi-na-mesto-minekonomrazvitiia-zastavit-biznes-investirovat

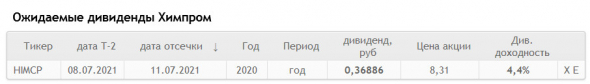

Новости рынков |Дивиденды Химпром составят ₽0,37 на привилегированную акцию, на АО дивидендов нет

- 08 июня 2021, 17:27

- |

— 0,36886 рубля на одну привилегированную акцию типа А;

— 0 рублей 0 копеек на одну обыкновенную акцию (дивиденды по обыкновенным акциям рекомендовано не объявлять).

Предложить годовому Общему собранию акционеров ПАО «Химпром» установить в решении о выплате (объявлении) дивидендов дату, на которую определяются лица, имеющие право на получение дивидендов – 11.07.2021 г.

ГОСА — 30 июня

закр реестра ГОСА — 06 июня

https://e-disclosure.ru/portal/event.aspx?EventId=1QStg6z6kUW75eAbWNA63g-B-B&q=5Oji6OTl7eQ%3d

Новости рынков |Из-за полученных убытков Мостотреста дивиденды за 20 г не рекомендованы

- 07 июня 2021, 17:15

- |

Утвердить проекты решений годового Общего собрания акционеров Общества для включения их в состав материалов, подлежащих предоставлению лицам, имеющим право на участие в Общем собрании акционеров:

«1. Учитывая, что по результатам работы ПАО МОСТОТРЕСТ» в 2020 году получен убыток дивиденды по обыкновенным акциям Общества за 2020 год не выплачивать.

https://e-disclosure.ru/portal/event.aspx?EventId=5a8ZVHVJokG6Vw0xAc8FLg-B-B&q=5Oji6OTl7eQ%3d

Новости рынков |ТМК изменений в дивидендной политике не ожидает, промежуточных дивидендов не будет - руководитель

- 07 июня 2021, 09:20

- |

Что касается дивидендов, то пока план интеграции и синергии от приобретения новых активов до конца не оптимизирован, я не думаю, что мы будем менять дивидендную политику. Сейчас она достаточно гибкая, привязана к чистой прибыли, поэтому в ближайшее время мы изменений в дивидендной политике не ожидаем. Мы ближайшие всегда выплачивали дивиденды, кроме совсем кризисных периодов, и будем их платить

В ближайшее время одним из главных приоритетов компании будет снижение долга, поскольку на приобретение группы ЧТПЗ были направлены как собственные средства, так и заемные. Также долги есть и у приобретенного актива.

Очевидно, что после той выплаты, которая прошла по итогам 2020 года, наверное, аналогичных выплат в ближайший год ждать не стоит, приоритетом является погашение долга. Конечно, решение за акционерами, и мы надеемся, что выплаченные за прошлый год дивиденды создали для них какой-то задел, но выплат промежуточных дивидендов за каждый квартал мы точно не ожидаем

ТМК будет активно работать над рефинансированием долга. В размещении облигаций необходимости нет, и новые выпуски могут появиться по мере истечения сроков обращения старых.

ТМК в настоящее время активно работает над привлечением ESG-финансирования.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={80E86FC8-3A62-42DB-9DE8-6D801A0975F9}

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс