Новости рынков |Cохраняем прогноз курса рубля на конец 2025 г. на уровне 106 руб/$ исходя из фундаментальных предпосылок - БКС Мир инвестиций

- 19 февраля 2025, 11:08

- |

«Есть и фундаментальные причины для укрепления рубля. Во-первых, восстанавливается предложение валюты, в особенности после санкций на банковскую систему, которые были введены в декабре 2024 года и ухудшили ликвидность рынка. Во-вторых, силе курса рубля способствует слабый спрос на валюту, поскольку экономика начинает реагировать на высокие процентные ставки. Вместе с тем такое быстрое укрепление рубля выглядит как избыточная реакция на новости. Особенно с учетом того, что недавние санкции на нефтегазовый сектор еще до конца не реализовали себя, и эффект от них мы оцениваем в 2 руб./$1»

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Во 2П 2025 г. нам еще представится шанс увидеть курс USDRUB выше 100, а возможно и выше 110. Вероятность продолжения ослабления рубля выше, чем вероятность укрепления - Финам

- 18 февраля 2025, 15:35

- |

С точки зрения макроэкономики, вероятность продолжения ослабления российской валюты всё же пока продолжает оставаться выше, чем вероятность продолжения укрепления рубля. Как и ранее мы считаем, что во 2П 2025 г. нам еще представится шанс увидеть курс USDRUB выше 100, а возможно и выше 110.

Технически же в настоящий момент поддержка была найдена вблизи 90 руб. за доллар. На фоне геополитики и краткосрочно мы допускаем возможность пробоя этого уровня и даже возможности выхода к 85 руб. Но это, видимо, произойдёт только в том случае, если «на столе» появится уже конкретный и готовый к подписанию документ по урегулированию конфликта и станет понятно, что будет происходить с санкциями.

Источник

Новости рынков |Торговый диапазон по паре доллар/рубль в ближайшие дни составит 91-94 руб/доллар - банк Русский Стандарт

- 17 февраля 2025, 13:33

- |

Торговый диапазон по доллару, скорее всего, составит в ближайшие дни 91-94 руб./$1, по евро — 95-98 руб./EUR1, полагает директор департамента операций на финансовых рынках банка «Русский Стандарт» Максим Тимошенко.

По мнению эксперта, в краткосрочной перспективе поддержать рубль способно решение ЦБ оставить ставку неизменной, однако в его курсе текущий уровень ставки уже заложен, и курс национальной валюты во многом определяется балансом экспорта и импорта, геополитической обстановкой.

Обсуждая решение по ставке, конечно, не были проигнорированы текущее укрепление рубля и осторожный оптимизм в отношении мирных переговоров, — подчеркивает Тимошенко. — Однако эти факты скорее могли повлиять на риторику регулятора, а само решение по ставке — процедура, учитывающая факт высокой инфляции и повышенные инфляционные ожидания экономических агентов, которые не оставили шанса на пересмотр ставки в сторону понижения. В числе оптимистичных для российского рынка новостей — данные о январском росте доходов РФ от нефтяного экспорта почти на 950 млн относительно декабря прошлого года

( Читать дальше )

Новости рынков |При дальнейшем ухудшении внешнеторгового баланса могут возникнуть риски ослабления курса рубля - ПСБ

- 14 февраля 2025, 14:55

- |

В январе 2025 г. ЦБ (уже второй месяц подряд) зафиксировал дефицит текущего счёта (включает в себя экспорт, импорт, трансграничные переводы и трансферты).

Закрепление дефицита в основном связано с устойчивым снижением торгового баланса из-за ограниченности экспорта товаров и услуг ($31,5 млрд в январе, против среднемесячных $38,5 млрд во 2 полугодии 2024 года).

Санкции продолжают негативно влиять на платёжный баланс. Текущее укрепление рубля скорее всего связано лишь с притоками валюты в страну по финансовому счёту на фоне ожиданий снижения геополитических издержек.

При этом если в декабре дефицит текущего счёта финансировался возвратом капитала резидентов, то в январе резиденты снова нарастили активы за рубежом, а сформированный дефицит покрывался за счёт использования валютных резервов и увеличения внешнего долга.

Теоретически финансовая стабильность может поддерживаться и в условиях торгового дефицита, за счёт притока капитала. Но в сегодняшней геополитической ситуации такая модель не выглядит устойчивой. При дальнейшем ухудшении внешнеторгового баланса могут возникнуть риски ослабления курса рубля.

( Читать дальше )

Новости рынков |Укрепление рубля в дальнейшем маловероятно даже при позитивных геополитических сценариях - Т-Инвестиции

- 14 февраля 2025, 14:07

- |

На внебиржевом рынке цена доллара США упала ниже 90 рублей. Еще два месяца назад рубль заставлял рынок понервничать своей резкой просадкой, а сейчас его бросило в другую крайность: за неделю российская валюта усилилась сразу на 7% и обновила максимумы с начала осени, — отмечает эксперт в комментарии. — Мы осторожно оцениваем перспективы российской валюты. Даже в позитивных геополитических сценариях, скорее всего, стоит ждать разворота на валютном рынке в ближайшие недели

По мнению аналитика, в данный момент рубль поддерживают такие факторы, как продажа выручки экспортерами при сезонно невысоком спросе на валюту, а также увеличение инвесторами позиций в рублевых активах на фоне геополитических надежд.

Текущее укрепление рубля выглядит эмоциональным и краткосрочным, — полагает Донец. — Во-первых, ясности в сценарии урегулирования конфликта на Украине пока нет, а впереди у нас еще может оказаться немало новых надежд и разочарований.

( Читать дальше )

Новости рынков |Рублю необходимо укрепиться в районе 87 за доллар. К такому выводу пришли аналитики ПСБ, воспользовавшиеся нетривиальным методом и сравнившие индекс рубля и индекс бразильского реала

- 13 февраля 2025, 15:17

- |

Сегодня юань торгуется примерно по 12,2-12,4 руб. на МосБирже — минимумах с августа 2024 г. Доллар на межбанке опустился ниже 91 руб. Причина всё та же — продолжающееся улучшение новостного фона.

Наши краткосрочные прогнозы теперь неактуальны (недавно мы понизили прогноз по юаню до 12,7-13,1 руб., по доллару — до 92-95,5 руб.). Скорость, с которой обе валюты пробили нижние границы наших оценок, существенно повышает вероятность дальнейшего укрепления рубля.

Для поиска новых ориентиров для российской валюты мы воспользуемся нетривиальным методом — сравним индекс рубля и индекс бразильского реала. До 2022 г. динамика индексов была очень близка. В случае устранения геополитической напряженности можно рассчитывать на восстановление связи между ними.

Для сближения индексов двух валют необходимо укрепление рубля в район 87 руб. за доллар и 11,9-12 руб. за юань. Полагаем, что при сохранении геополитического позитива рубль останется сильным ближайшие месяцы.

Уже через неделю поддержку рублю начнёт оказывать рост активности экспортёров на валютном рынке в преддверии периода уплаты налогов. В марте-апреле объёмы налоговых платежей также возрастут, что дополнительно поддержит рубль.

( Читать дальше )

Новости рынков |К концу недели допускаем закрепление курса рубля в нашем краткосрочном целевом диапазоне 13,3-13,7 за юань - ПСБ

- 10 февраля 2025, 10:18

- |

Таким образом, хотя внутренний рынок продолжает эксплуатировать тему возможного снижения геополитических рисков, шансы на достижение более крепких уровней по курсу рубля скорее сокращаются. В ближайшие дни не исключаем сохранения повышенной курсовой волатильности: сохранение некоторого навеса предложения иностранной валюты, который будет активно абсорбироваться рынком. К концу недели допускаем закрепление курса в нашем краткосрочном целевом диапазоне 13,3-13,7 рублей за юань.

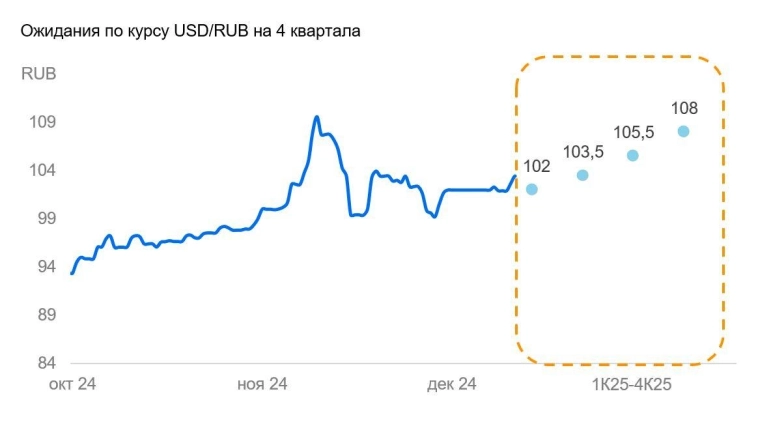

Новости рынков |БКС прогнозирует постепенное ослабление рубля в течение всего 2025 года на фоне высокой инфляции

- 23 января 2025, 17:29

- |

Представляем обновленные валютные прогнозы на I квартал 2025 г. и ближайшие 12 месяцев. В конце 2024 г. доллар США играл первую скрипку на валютном рынке. Полагаем, что тренд сохранится в течение всего 2025 г.

— Рубль снизился на фоне введения санкций в декабре и январе. До конца года прогнозируем постепенное ослабление рубля. В течение года на российскую валюту будет давить высокая инфляция.

— Золото опять обновило исторический максимум, но пик роста впереди.

— Валютные пары с наибольшим потенциалом роста на горизонте 12 месяцев: AUD против USD — 1,6%, CAD против USD — 3,5%, GLD против RUB — 7,3%.

Новости рынков |Вероятность закрепления курса рубля ниже 100 за доллар низкая, текущие значения являются хорошим моментом для покупки валюты - БКС Мир инвестиций

- 22 января 2025, 18:02

- |

Россия резко нарастила резервные активы в декабре, согласно оценке платежного баланса за декабрь. В декабре резервные активы выросли на $4,9 млрд, за квартал — на $7,6 млрд. Для сравнения в IV квартале 2023 г. резервы снизились на $1,2 млрд.

Рост резервов в IV квартале 2024 г. и особенно в конце года произошел из-за усложнения трансграничных переводов. Ситуация усугубилась после введения санкций на Газпромбанк и ряд малых банков. Часть валютной выручки остается на счетах экспортеров за границей и не поступает на внутренний валютный рынок. Именно недостаток этих средств на внутреннем валютном рынке привел к закреплению курса выше 100 рублей за доллар.

Локальное укрепление рубля во вторник ниже 100/$ стало следствием кратного увеличения продажи валюты экспортерами в период налоговых платежей. Вероятность закрепления курса рубля ниже 100 за доллар низкая. Такой курс является хорошим моментом для покупки валюты.

Источник: www.finam.ru/publications/item/rubl-vryad-li-zakrepitsya-nizhe-100-za-dollar-20250122-1100/

( Читать дальше )

Новости рынков |Средневзвешенный курс доллара в 2025 будет находиться в диапазоне 97—99 руб., это будет связано с адаптацией внешних расчетов к последним санкционным изменениям - Т-Инвестиции

- 22 января 2025, 14:02

- |

Прогнозирование от Т-Инвестиций указывает, что курс доллара к рублю будет в диапазоне 97—99. Сохранение двузначных значений связано с адаптацией к санкциям и замедлением роста потребительского спроса, что должно поддержать рубль.

Источник: t.me/tb_invest_official

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс