Блог им. ejik |И снова SPYDELL! Дорога в АДЪ!

- 05 августа 2021, 17:50

- |

За последние три месяца раллируют цены не только на топливо и транспорт, ценовой импульс в продуктах достигает 6% годовых, 9% в одежде и обуви, в компьютерах, цифровых товарах и комплектующих – свыше 20% годовых, коммунальные услуги – почти 8%, столько же мебель, товары для дома и сада. Аренда жилья растет почти на 5% за последние три месяца в годовом выражении, 3.5% образование, индустрия спорта и развлечения около 6% годовых. Единственное, что имеет дефляционную направленность – это медицинские услуги, заваленные госбаблом и переизбытком предложения.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 43 )

Блог им. ejik |SPYDELL: Ворота в фискальный ад

- 22 апреля 2021, 15:51

- |

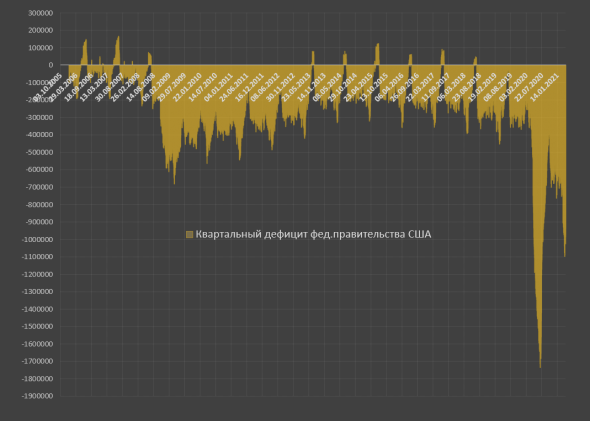

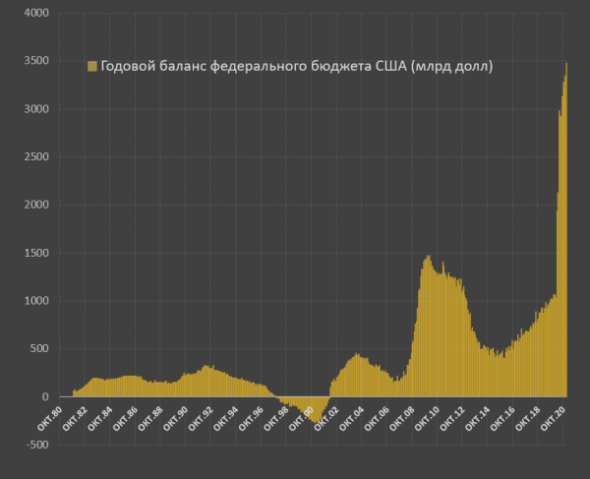

Если и можно каким-либо образом формализовать катастрофу и продемонстрировать банкротство, то вот — прямо здесь и сейчас. Объем дефицита бюджета федерального правительства США достигает 1 трлн долл. за квартал, значительно увеличившись с октября-февраля, когда он составлял в среднем по 700 млрд за квартал.

Причем важно отметить, что в период с апреля по июль наблюдается сезонная стабилизация фискальных параметров с выводом в профицит к июлю по квартальной скользящей — это происходило с 2013 по 2018. Апрель традиционно профицитный — обычно около 150 млрд профицита в апреле, но в этом году за первые 19 дней апреля дефицит составил уже 92 млрд.

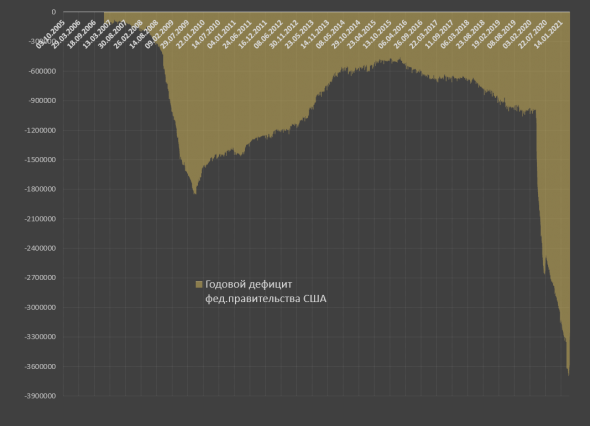

Люди тратят почти в 2.5 раза больше, чем зарабатывают. Доходы в среднем по 750-800 млрд за квартал, расходы в 1.8 трлн за квартал. Годовой дефицит балансирует около 3.5 трлн.

( Читать дальше )

Блог им. ejik |Spydell:Плевать на то какое ВВП или как правильно смотреть на динамику ВВП

- 08 апреля 2021, 18:28

- |

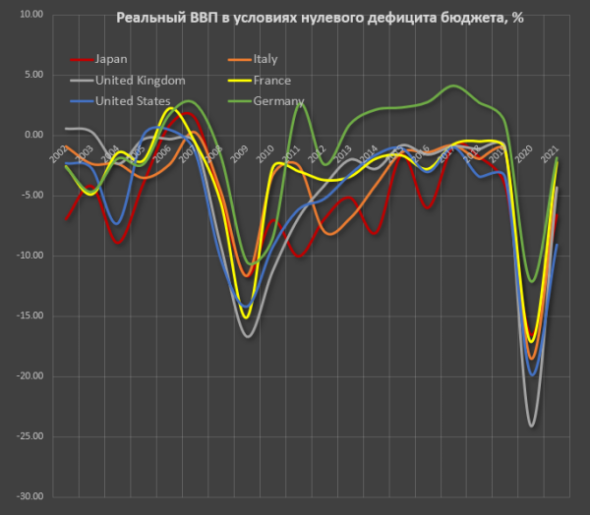

Плевать на то, какое ВВП они там прогнозируют в этом и следующих годах. До тех пор, пока дефициты консолидированного бюджета исчисляются двузначными величинами относительно ВВП, прогнозы самого ВВП не имеют никакого смысла. До тех пор, пока США выблевывает по 3.5-4 трлн дефицита бюджета в год и примерно столько же эмиссии с учетом перфоманса в 2020 году, им рано залихватские планы опубликовывать. Пусть сначала сопли подотрут и кровяные подтеки раздолбанной экономики, сократив дефициты до приемлемых уровней, отключив попутно QE, а потом уже обсудим прогнозы ВВП.

Реальный ВВП в условиях нулевого дефицита не имеет методологической основы и антинаучен, потому что не учитывает фактор мультипликаторов и цепного эффекта межотраслевых связей институциональных групп в экономике. Например, если бы развитые страны не вдалбливали в экономику по 15-20% ВВП, реальность могла быть совершенно иной, экономики вообще могло не существовать в традиционном смысле из-за эффекта домино каскадных банкротств, кризиса неплатежей и паралича активности институциональных групп. Однако, этот индикатор показывает зависимость экономики от наращивания или ненаращивания государственных долгов.

( Читать дальше )

Блог им. ejik |И снова SPYDELL! Неуправляемый разгон.

- 12 февраля 2021, 15:52

- |

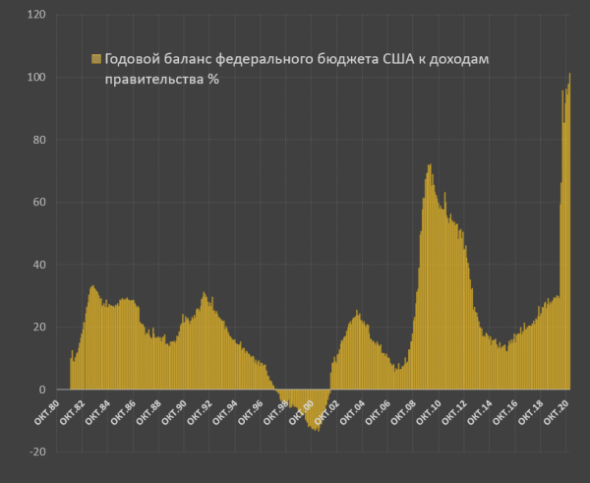

Годовой дефицит федерального бюджета США достиг 3.5 трлн долл. и продолжит расти, как минимум, к 3.8-3.9 трлн к апрелю 2021. Это максимальный дефицит по отношению к доходам правительства и относительно ВВП с 1945 года.

( Читать дальше )

Блог им. ejik |И снова SPYDELL! Кульминационный монетарный выброс.

- 05 февраля 2021, 12:48

- |

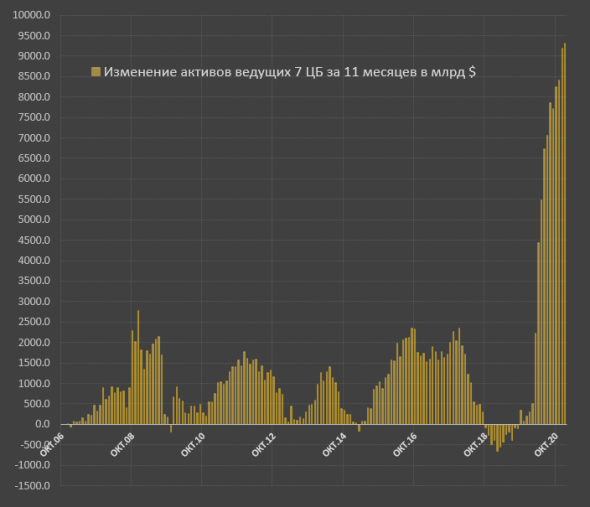

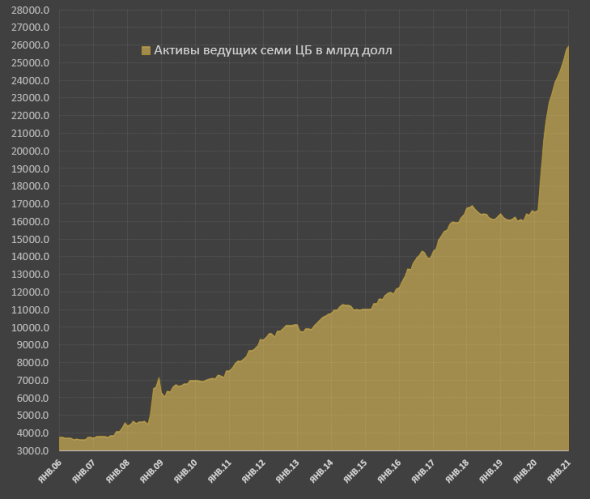

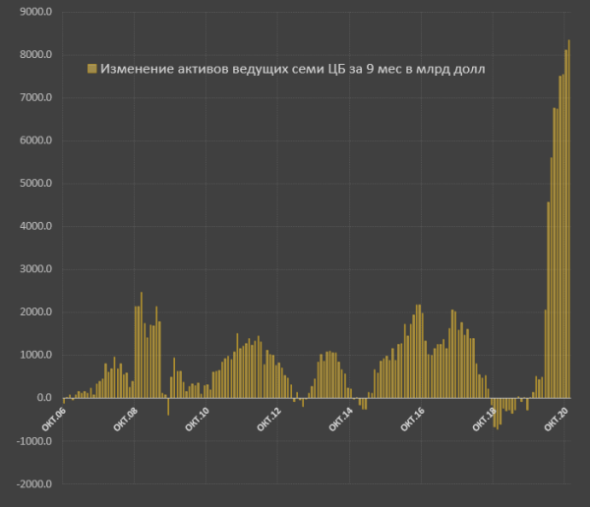

Впечатляющий разгон – 9.4 трлн долл. за 11 месяцев с 1 марта 2020 от ведущих семи центральных банков развитых стран. Они твердо и уверенно встали на путь самоуничтожения – условия, при которых обратной дороги уже нет. Искажения на рынках финансовых активов широкого спектра настолько высоки, а зависимость бюджетной системы от монетизации долга настолько прочна, что остановиться они просто не смогут. И это неплохо, весьма занимательно и необычно. Удивительный эксперимент с известным концом, однако сам процесс движения к этому «итогу» необычен. Ну, хотя бы потому, что аналогов в мировой истории не было.

Текущие объемы эмиссии более чем в 4 раза выше, чем на пике кризиса 2009 и в любой из периодов агрессивной (по тем временам) накачки системы ликвидностью с 2015 по 2017. На гистограмме: ФРС + ЕЦБ + Банк Японии + Банк Англии + ЦНБ + ЦБ Канады и Австралии.

Для понимания того, что такое 10 трлн за год… За 100 лет до 2007 года включительно (это не так уж давно) совокупный баланс семи ЦБ удалось нарастить до объема менее 4 трлн долл. Неплохо, да? За 100 лет до инициализации монетарного бешенства всего 4 трлн, а тут за 1 год уже 10 трлн!

( Читать дальше )

Блог им. ejik |SPYDELL. Апофеоз безумия!

- 30 января 2021, 15:45

- |

Супер очередное от Спайдела)))

spydell.livejournal.com/697059.html

Феерический корнер и всепоглощающий шортсквиз, организованный на акциях Gamestop войдет в историю – да просто потому, что такого масштаба, скорости и зверства не было никогда. Рост в 30 раз за месяц… За последние 5 торговых дней Gamestop заняла 3 место по обороту торгов в денежном выражении среди всех акций, торгуемых на американском фондовом рынке, уступив только Tesla и Apple. Если бы не периоды отчетности, могла и первое место занять. Но более интересно то, что за 5 дней было проторговано свыше 10 средневзвешенных капитализаций — и вот это абсолютный рекорд за все времена для акций, капитализаций которых выше 5 млрд долл. Для сравнения, самая ликвидная акций в США – Tesla, проторговывает за 5 дней лишь 10-15% своей капитализации, Apple 3-5%, а Google, Microsoft жалкие 2-4% от капитализации за 5 торговых дней. А тут 1000%!

Совокупные убытки хэджфондов достигают, как минимум, 10 млрд долл, наиболее крупные пострадавшие Citron, Melvin Capital Management, Maplelane Capital, D1 Capital Partners, Candlestick Capital Management и другие.

Флешмоб, организованный Reddit хомяками, стал, пожалуй, первым и самым ярким случаем, когда розничные инвесторы отымели во все места волков с Wall St, причем так, что шухер поднялся на всех уровнях. SEC, Вашингтон в панике, брокеры массово отключают клиентов от торгов с запретом выставлении новых заявок и так далее.

( Читать дальше )

Блог им. ejik |SPYDELL. Кто выкупает американский фондовый рынок.

- 19 января 2021, 11:58

- |

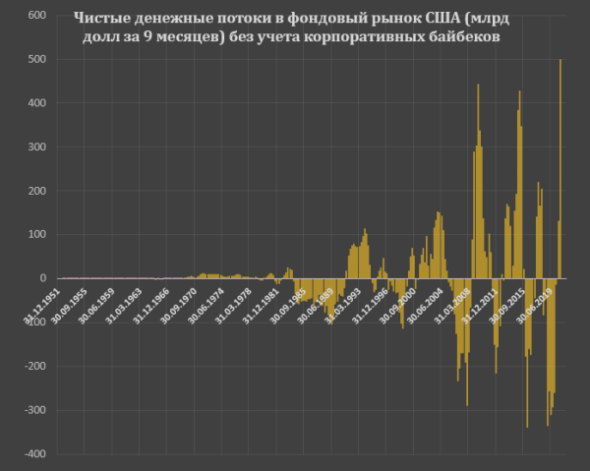

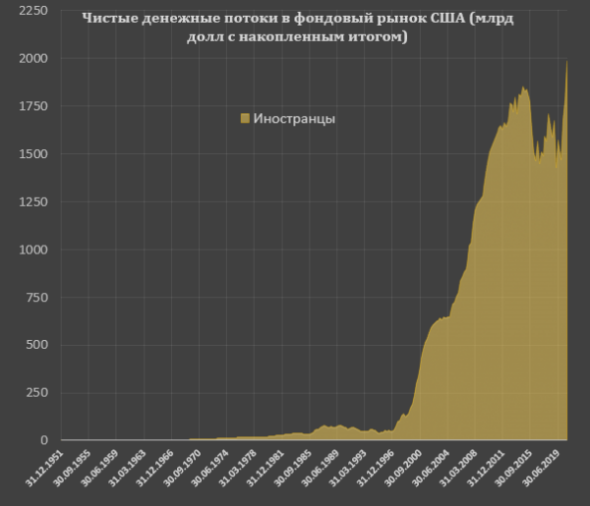

И кто обеспечил весь приток? Согласно данным ФРС, это были … сюрприз… нерезиденты, которые за 9 месяцев 2020 обеспечили чистый приток в 516 млрд долл!

Нерезиденты выкупали американский фондовый рынок с 1996 по 2014 включительно с чистыми денежными потоками в 1.8-1.9 трлн долл. С середины 2015 были преимущественно продажи до 350-400 млрд на протяжении четырех лет. С 2020 самый масштабный выкуп по скорости, да и по объему – свыше трети от накопленных покупок до данного маневра.

( Читать дальше )

Блог им. ejik |Spydell. Ох, и долбанет скоро.

- 08 декабря 2020, 13:08

- |

Ох, и долбанет скоро. Они пытаются стравливать адовое инфляционное давление через надувание пузырей везде, где это только возможно. Цены на недвижимость растут рекордными темпами, капитализация глобальных рынков в пятницу уверенно превысила 100 трлн долл, а пузыри в криптовалютах поймали дух реванша из 2017-2018. Де-факто, это попытка транспонирования «физической» инфляции в реальном мире в «виртуальную» инфляцию в финансовом мире. На следующем этапе произойдет частичная конверсия и это будет началом конца нынешней монетарной конфигурации.

За последние 100 лет нигде и никогда не было подобного ошеломляющего безумия в контексте масштаба, скорости и скоординированности – полный отрыв от реальности и тотальный отвал башки )) В буквальном смысле на полном серьезе без какого либо передергивания. По совокупности факторов, столь масштабного и быстрого отклонения от фундаментальных факторов не было никогда – ни в 1926-1929, ни в 1996-2000.

Однако, помимо инфляционного давления и финансовых пузырей есть еще одна проблема, которая является частью первой проблемы и ее оборотной стороной. Масштаб бюджетных стимулов не имеет прецедентов. США, Япония, Еврозона, Великобритания, Канада, Австралия, Дания, Швеция и Швейцария в совокупности планируют увеличить государственные долги расширенного правительства не менее, чем на 7.5 трлн долл.

( Читать дальше )

Блог им. ejik |Молния! Spydell. Вера в бессмертие

- 29 ноября 2020, 21:21

- |

Монетарное безумие на марше. Лучшая иллюстрация того, насколько далеко они зашли — это демонстрация темпов прироста активов ведущих ЦБ за последние 9 месяцев в сравнении с предыдущими кризисами.

8.34 трлн от ФРС, ЕЦБ, Банка Японии, Банка Англии, Швейцарского Нацбанка, ЦБ Канады и ЦБ Австралии. В конце месяца будет 8.5 трлн. До этого самые высокие 9-месячные импульсы были в декабре 2008 на уровне 2.4 трлн, 85% из которых были кредитные линии и своп линии (последние образуют двойной счет).

За последние 12 лет процесс подпечатывания шел циклично, волнами. После стабилизации кредитных спрэдов и финансовых условий в 2008-2009 балансы мировых ЦБ также стабилизировались вплоть до ноября 2010, когда ФРС инициализировала второй раунд QE на смехотворные по нынешним меркам 600 млрд долл и чуть позже подключился ЕЦБ с кредитными линиями по LTRO. Второй явный экстремум был в середине 2016 на уровне 2.2 трлн долл за 9 месяцев – в тот момент одновременно лупили ФРС и Банк Японии. И потом еще в августе 2017 почти дотянулись до 2.1 трлн, но в тот момент уже ЕЦБ подключился.

( Читать дальше )

Блог им. ejik |SPYDELL. Результаты российского бизнеса за 2 квартал 2020.

- 13 октября 2020, 12:09

- |

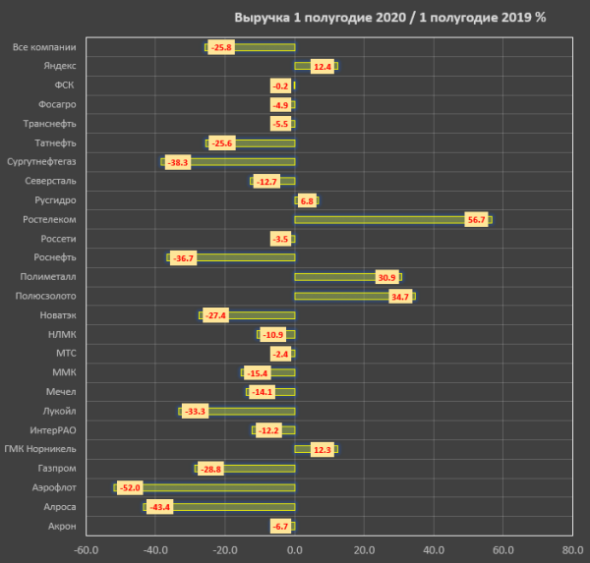

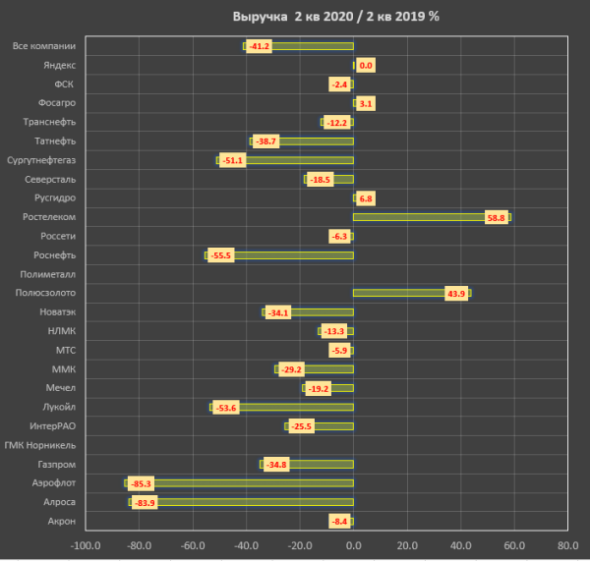

За первое полугодие самое сильное падение выручки у Аэрофлота минус 52%, далее Алроса минус 43%, Сургутнефтегаз минус 38%, у Роснефти минус 37%, а Лукойл минус треть выручки. Рост выручки у шести компаний – это Ростелеком (+57%), Полюсзолото (+35%), Полиметалл (+31%), ГМК и Яндекс по плюс 12% и Русгидро с плюсом 7%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс