Александр Кашин

Где хранить текущие средства (1-2 месяца) с высокой доходностью и гарантиями

- 14 января 2018, 18:04

- |

В марте 2018 подходит к концу мой трехлетний вклад «Управляй» в Сбербанке. Этот вклад предусматривал как пополнение, так и частичное снятие средств, что было очень удобно. Он был открыт под 7,4%. Когда я его открывал, такая ставка казалась мне низкой. Однако сейчас ставки по вкладам в Сбербанке еще ниже. По вкладу «Управляй» с неснижаемым остатком 30 000 руб. на год дают всего 4%, на 3 года еще меньше — 3,25%.

Данный вклад я использовал для заработка на кредитной карте и временного хранения денег на какие-то цели.

Рассмотрим, какие есть варианты краткосрочных вложений сейчас. Требования: 1) моментальная ликвидность (можно продать сразу без потерь) 2) доходность 6-7% годовых 3) возможность частичного пополнения и снятия 4) легкость перевода из Сбербанка и обратно.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 12 )

Результаты клиентов в 2017

- 06 января 2018, 12:44

- |

Все имена изменены.

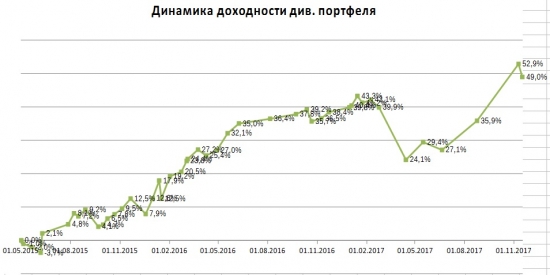

Мы видим, что в этом году дивидендные портфели превзошли портфели роста капитала (стоимостные), так как индекс был в боковике. Но я ожидаю, что в 2018 в связи со снижением стоимости денег ситуация изменится в пользу портфелей роста капитала, они догонят и опередят дивидендные.

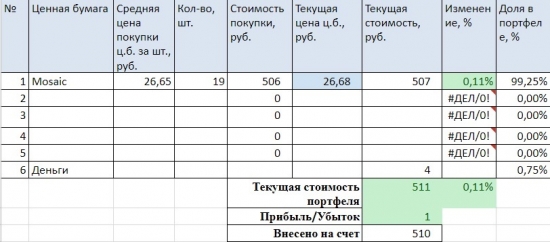

Новый проект Иностранный портфель. Покупка Mosaic

- 04 января 2018, 22:30

- |

Не только на нашем рынке есть перспективные компании, но и на буржуазном, поэтому решил я создать портфель иностранных активов.

Раньше у меня были попытки обращаться к российскому брокеру для выхода на иностранный рынок, но ничем кроме высоких комиссий и путанных правил они не закончились. Для иностранного брокера нужен стартовый капитал 10 000 $ — для народного портфеля не вариант.

Но сейчас появилась отличная возможность купить иностранные акции на Санкт-Петербургской бирже с минимальными комиссиями. Чем я и воспользовался. А скоро появится возможность купить и ETF. Вообще раздолье для инвестора.

Первым делом завел я на счет рубли — 30 000, обменял их на баксы, к сожалению, по крайне невыгодному курсу.

И купил акции компании Mosaic.

Собственно хотел я купить их по 25$, но цена стремительно бежала от меня вверх несколько сессий ввиду приближающегося завершения сделки с Vale (пишут, что 08.01.2018). Нервы не выдержали и купил как есть. Потом все равно буду докупать, усредню.

( Читать дальше )

ИИС. Как я сделал Альфу в 2017 и за 2,6 лет

- 03 января 2018, 10:45

- |

Напомню читателям, что у меня 2 портфеля: стоимостной (на ИИС) и дивидендный (на обычном брокерском счете).

Портфель на ИИС существует 2,6 лет (с мая 2015 года). Дивидендный портфель существует с 2008 года, но публично отчетность ведется также с мая 2015 года.

1. Доходность

Как мы видим, оба портфеля опередили индекс биржи полной доходности (включая дивиденды).

Альфа 15,11% по ИИС и 24,77% по дивидендном портфелю.

( Читать дальше )

Инвестиции в такси: выгодно или опасно?

- 17 декабря 2017, 11:16

- |

В последнее время появилось множество предложений по инвестициям в такси. Рассмотрим, выгодно это или опасно.

Существует 2 основные схемы привлечения инвесторов:

- вы даете взаймы таксопарку под или без залога автомобиля, он выплачивает вам проценты по займу

- вы покупаете автомобиль и сдаете его в аренду таксопарку, он платит вам арендные платежи

Обещанная доходность при любой схеме составляет 20-25% годовых. Однако риски инвестора существенно различаются.

Схема 1. Заем таксопарку под или без залога автомобиля

Один из главных принципов кредитования — это обеспеченность возврата займа. Ни один банк не даст вам существенные деньги просто так, под «честное» слово. Банку нужен залог или поручительство.

Но в некоторых инвестиционных предложениях залог в виде купленных таксопарком автомобилей предоставляется только при достижении минимальной суммы займа, например, 10 млн. руб. А все что меньше — идет без залога.

( Читать дальше )

Иск «Роснефти» к АФК «Система»: моя оценка — Роснефть права!

- 14 декабря 2017, 20:23

- |

Многие ругают НК Роснефть и И. Сечина за якобы несправедливое взыскание с АФК «Системы» 136 млрд. рублей вследствие реорганизации Башнефти. Мол они «разрушают инвестклимат» и т.д.

Но читали ли критики само решение суда? А была ли АФК «Система» такая белая и пушистая?

А я взял и прочитал решение http://kad.arbitr.ru/PdfDocument/616c2d15-282f-4c55-95cd-ad6f8d3d3eeb/A07-14085-2017_20170830_Reshenija_i_postanovlenija.pdf

И хочу вам проиллюстрировать слайдами.

Оговорка для исключения ответственности. Я читал только решение суда, материалов дела не читал. Я могу ошибаться. Это все мое субъективное поверхностное мнение, не надо мне верить, сами почитайте.

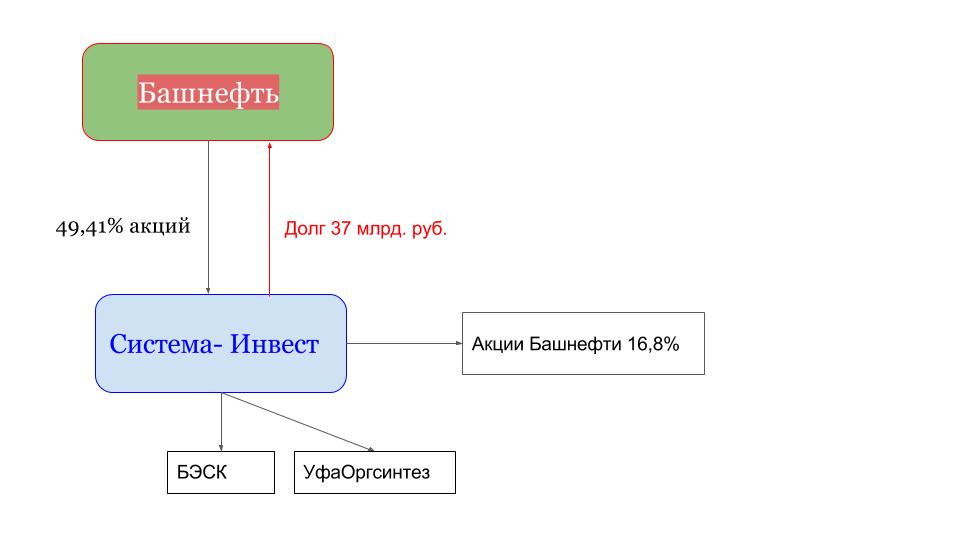

Исходная ситуация

Башнефть владеет 49,41% акций Система-Инвест.

Система-Инвест принадлежит 16,8% акций Башнефти, а также акции энергосетевой компании БЭСК и акции Уфаоргсинтез.

В то же время Система-Инвест должна Башнефти 37 млрл. руб.

( Читать дальше )

Портфель на ИИС. Декабрь 17. Покупка Роснефти

- 07 декабря 2017, 22:40

- |

Рынок падает, но мы держимся.

Вместе с рынком просел и мой портфель. Но тут же открылась хорошая возможность купить Роснефть ниже 300 руб., недорого.

В этом месяце я внес на счет 60 000 руб. (в прошлом не вносил), и купил на них эту акцию.

Позиция в Роснефти можно сказать сформирована.

Хотел в прошлом месяце купить иностранного эмитента на СПБ, но не попал в окно: когда деньги были — доллар был дорогой, когда доллар дешевый — деньги потратил на другое. Еще куплю.

С прошлого месяца упали в моем портфеле ВТБ и Система.

ВТБ из-за оценки его акций оценщиком, но это все спекулятивно, потенциал роста от текущих цен в 2 раза.

Система — на фоне судов с Роснефтью. Но тут уж такая ставка: пан либо пропал. Хотя совсем «пропал» не будет, как то урегулируют.

Вопрос в том, сколько времени понадобится Системе, чтобы восстановиться до 20-25 руб.

Как видите, у меня в портфеле и Роснефть и Система: деньги от нас не уйдут, либо по одной акции получим доход, либо по другой -)

( Читать дальше )

Дивидендный портфель: что происходило все это время

- 16 ноября 2017, 21:43

- |

Она сильно проседала весной из-за продажи ряда позиций. Не хотел эпатировать публику -)

Дело в том, что у меня было несколько сильно упавших эшелонов, я решил из них выйти, и перейти в более ликвидные и недооцененные акции.

Причина выхода: недружелюбные действия менеджмента, ухудшение экономики предприятий.

Например, я вышел в небольшой убыток из НКНХ прив. Сейчас он отрос, но ситуация с мегастройкой и отсутствием дивидендов остается той же.

Как видите, решение было верным и портфель не только восстановился, но и забрался на новые высоты.

С одной стороны, время выхода было не очень удачное: после этого часть закрытых позиций отросла.

С другой стороны, не выйдя я из них, я бы не купил дешево другие акции. Тут не посчитаешь.

Какой же принцип я использовал при выходе: может ли эта акция (из эшелона) вырасти в 2-3 раза?

( Читать дальше )

теги блога Александр Кашин

- ebitda

- ETF

- FXMM

- Mosaic

- Nasdaq 100

- QQQ

- REIT

- S&P500

- S&P500 фьючерс

- активное инвестирование

- активные инвестиции

- акции

- акции США

- апартаменты

- Арсагера

- АФК Система

- башнефть

- богатство

- валютная переоценка

- вебинар

- ВТБ

- выкуп акций

- Газпром

- делистинг

- денежный поток

- десятикратники

- дивиденды

- долгосрочная идея

- Заработок

- золото

- иис

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- Индекс ММВБ

- Индекс МосБиржи

- индексное инвестирование

- индексные инвестиции

- индексный портфель

- иностранные акции

- инфляция

- ИПК

- ипотека

- итоги года

- итоги месяца

- Книги

- кризис

- криптовалюта

- М.видео

- Мечел

- миноритарии

- Миноритарные акционеры

- МКБ

- мрск

- МРСК Центра и Приволжья

- налоги

- налоговые льготы

- Налогообложение на рынке ценных бумаг

- начинающий инвестор

- НДФЛ

- недвижимость

- нкнх

- НПФ

- Облигации

- обучение инвестициям

- ОМС

- основы инвестирования

- отчеты МСФО

- оффтоп

- падение акций

- пассивное инвестирование

- пассивные инвестиции

- пассивный доход

- пенсионный портфель

- Пенсия

- Пик

- пифы

- портфель инвестора

- привилегированные акции

- протек

- психология

- психология инвестора

- распределение активов

- рецензия

- Роснефть

- российские акции

- русал

- сбербанк

- спекуляции

- стопы

- трейдинг

- усреднение цены

- Финансовая грамотность

- финансовая пирамида

- финансовый анализ

- финансовый план

- ФСК Россети

- фундаментальный анализ

- Шадрин

- экономические циклы