Florid F.

ФИНАМ раскрыл долю прибыльных трейдеров

- 10 июля 2021, 16:36

- |

Более 60% российских трейдеров получили прибыль в первом полугодии 2021 года — инвесторы заработали на металлургах, банках, информационных технологиях и перевозчиках. Об этом говорится в исследовании «Финама», проведенном на базе клиентов компании, а также ряда крупнейших брокеров, использующих сервис «Диагностика».

В условиях благоприятной рыночной конъюнктуры российским инвесторам удалось заработать в первом полугодии $540,2 тыс., совершив более 496 тыс. прибыльных трейдов (61% от общего числа), отмечают аналитики «Финама». При этом на убыточных сделках инвесторы потеряли $306,7 тыс. — то есть общее сальдо по базе исследования было положительным, добавили они.

Торги акциями

По данным «Диагностики», самыми прибыльными в I полугодии 2021 г. стали сделки с акциями ГМК «Норильский никель» (+$1,744 млн), Сбербанка (+$864,6 тыс.), «Газпрома» (+$620,4 тыс.), ВТБ (+$369,7 тыс.) и «Магнитогорского металлургического комбината» (+$510,1 тыс.). В сделках с указанными ценными бумагами преобладали длинные позиции (в соотношении 57% на 43%).

( Читать дальше )

- комментировать

- Комментарии ( 15 )

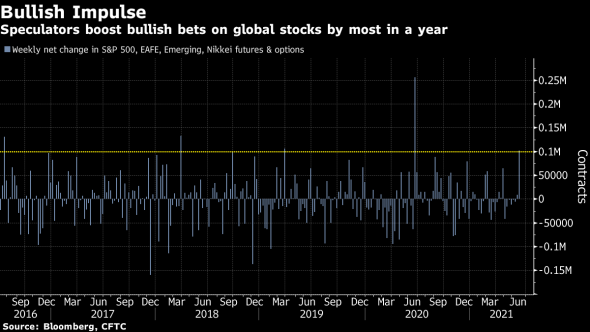

Бычий Импульс

- 28 июня 2021, 18:58

- |

Брокерам до 1 октября запретили проводить рисковые сделки для «неквалов»

- 20 мая 2021, 17:11

- |

Брокерам запрещается исполнять поручения неквалифицированных инвесторов по финансовым инструментам с повышенным уровнем риска до вступления в силу норм о тестировании 1 октября 2021 года, пояснили в Минфине РФ.

Новые нормы планируется распространить на все финансовые организации, добавили в министерстве, комментируя закон о продажах сложных инвестиционных продуктов неквалифицированным инвесторам.

Документом также предусмотрен перенос тестирования неквалифицированных инвесторов для допуска к торгам финансовыми инструментами с 1 апреля 2022 года на 1 октября 2021 года.

Ранее Госдума приняла в третьем, окончательном чтении закон, который дает право ЦБ РФ ограничивать продажу неквалифицированным инвесторам сложных финансовых продуктов, если по ним предоставляется неполная или недостоверная информация. Помимо прочего, закон также обязывает финансовые организации осуществлять обратный выкуп финансового инструмента и возмещать расходы, понесенные физическими лицами, если создается существенная угроза правам и законным интересам физлиц (ограничение может быть отменено по ходатайству финансовой организации при соблюдении определенных условий).

Существуют ли фьючерсы (поставочные. расчетные) на (черный,зеленый) чай и на каких биржах торгуются?

- 19 мая 2021, 18:10

- |

Карта мировых ключевых ставок ЦБ по странам (март 2021)

- 14 мая 2021, 17:35

- |

Еще в 14 веке было обнаружено, что пандемии оказывают негативное влияние на процентные ставки.

История показывает, что этот эффект даже больше, чем от финансовых кризисов. В ходе исследования 19 пандемий с середины 1300-х годов реальные процентные ставки упали в среднем на 1,5 процентных пункта ниже в течение следующих двух десятилетий, чем в противном случае. И все же еще до COVID-19 структурные факторы, такие как рост долга, приводили к снижению процентных ставок.

В целом, краткосрочные процентные ставки большинства стран снизились с начала COVID-19. Используя данные CEIC по состоянию на апрель 2021 года, краткосрочные процентные ставки измеряются трехмесячными ставками денежного рынка, если таковые имеются.

Изменение процентной ставки с апреля 2020 года по март 2021 года

Процентные ставки упали: 69 стран

Процентные ставки увеличились: 10 стран

Процентные ставки остались прежними: 3 страны

В США процентные ставки упали до рекордно низкого уровня, снизившись на 0,1 процентного пункта в период с апреля 2020 года по март 2021 года. По мере ускорения внедрения вакцин в 2021 году реальный ВВП вырос в первом квартале на 6,4% в годовом исчислении. Безработица немного улучшилась до 6,1%, но все еще остается значительно выше уровня до пандемии в 3,5%.

( Читать дальше )

Брокеры предложили создать «черный список» трейдеров

- 29 апреля 2021, 18:04

- |

Об этом сообщил глава департамента Банка России по противодействию недобросовестным практикам Валерий Лях, выступая на Международной банковской конференции в четверг.

По его словам, регулятор считает идею достойной обсуждения, поскольку, по его мнению, брокеры должны защищать своих клиентов от недобросовестных и манипулятивных практик.

«Черные списки таки клиентов <…> это очень неоднозначный инструмент. Безусловно, его нужно обсуждать, — сказал Лях. — Но инструмент воздействия профучастники рынка должны иметь в своем активе. Они должны иметь возможность защищать себя и своих клиентов от недобросовестных действий». (цитаты по ТАСС).

Лях напомнил, что в марте этого года регулятор выявил попытку манипулирования ценой акций на российском рынке, организованную физлицами через Telegram-канал. Тогда ЦБ принял комплекс мер, в том числе предписал заблокировать более 60 счетов клиентов — физлиц. Под блокировку попали трейдеры, которые совершали данные операции в момент организованной манипуляции, а также те, кто купил бумаги предварительно в расчете продать «толпе» после искусственно организованного скачка спроса.

( Читать дальше )

ЦБ задумал ограничить доступ простых инвесторов к акциям во время резких скачков

- 23 марта 2021, 20:43

- |

Банк России рассматривает возможность временного ограничения доступа неквалифицированных инвесторов к бумагам во время манипулятивных атак и резких скачков, сообщил первый зампред ЦБ Сергей Швецов в рамках XVI Международного финансового форума, организованного НФА.

«Одна из инициатив, которую мы сейчас обсуждаем — это временно переводить ценные бумаги, которые подвергаются атакам, в бумаги, доступные только квалифицированным инвесторам, чтобы «неквалы» их не покупали», — сказал он.

«В конце концов страдают неквалифицированные инвесторы, которые купят бумагу на верху, когда бумага вернется на свой справедливый уровень, они просто потеряют деньги. Квалифицированные инвесторы такой ерундой заниматься не будут, поэтому, возможно, это эффективный инструмент купирования негативных последствий от такого роду публичного хулиганства», — добавил Швецов.

В январе волна взрывного роста затронула некоторые акции небольших компаний США. В частности, стоимость бумаг американской розничной сети по продаже видеоигр GameStop с 12 по 28 января взлетела на 2309%, до $483. Причиной тому стали организованные на платформе Reddit спекуляции частных трейдеров. Похожие скачки в феврале на Мосбирже демонстрировали бумаги «Белуга Групп» и «Абрау-Дюрсо». В частности, бумаги «Белуга Групп» за два дня дорожали примерно на 60%, а акции «Абрау-Дюрсо» — на 40%, позже опустившись практически до исходных значений.

Finanz.ru

Смотрим на Американский Госдолг

- 19 марта 2021, 17:19

- |

Развивающиеся рынки Европы

- 11 февраля 2021, 15:34

- |

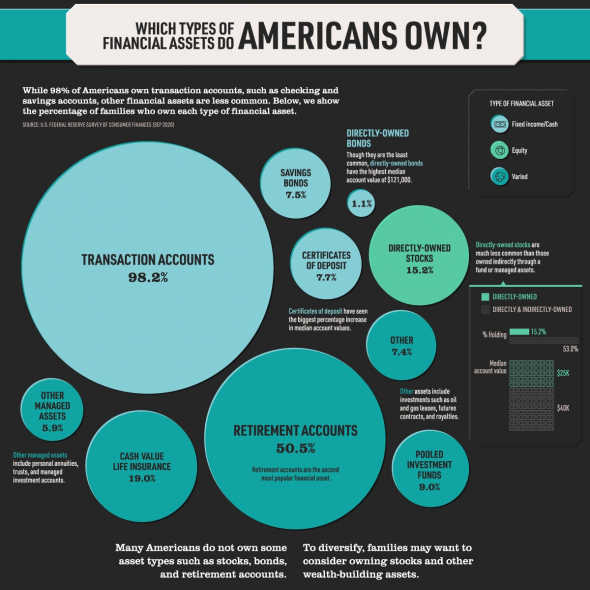

Виды финансовых активов, которыми владеют американцы

- 25 января 2021, 16:27

- |

Подобно ингредиентам в рецепте, существует множество различных активов, которые могут быть объединены для формирования семейного богатства. Одна подгруппа-финансовые активы, которые являются нефизическими активами, такими как банковские депозиты или акции. Однако некоторые финансовые активы встречаются гораздо чаще, чем другие.

Виды финансовых активов по популярности:

Федеральная резервная система США опросила более 128 миллионов семей на предмет их финансов, включая одиноких. Вот процент семей, владеющих каждым типом финансового актива, а также медианные и средние значения.

Большие различия между средними и средними значениями обусловлены тем, что некоторые домохозяйства с высоким уровнем дохода владеют крайне непропорциональной долей финансовых активов.

- Операционные Счета 98,2% медианная ст-ть $5,300 средняя ст-ть $41,700

- Пенсионные Счета 50,5% $65,000 $255,200

- Полисы Страх.Жизни 19,0% $9,000 $41,000

- ВладениеАкциями прямое 15,2% $25,000 $348,500

- Вложения ИнвестФонд 9% $110,000 $854,300

- Депозит.Сертификаты 7,7% $25,000 $102,000

- Cберег.Облигации 7,5% $800 $8,500

- Другое 7,4% $4,000 $73,800

- Другие активы 5,9% $115,000 $512,200

- Владение Облигациями прямое 1,1% $121,000 $653,600

теги блога Florid F.

- 2019

- COVID-19

- crisis

- currencies

- EM

- ETF RSX

- FAANGM

- oil export

- QE

- S&P500

- S&P500 фьючерс

- US Dollar index

- Value investment

- Wall Street

- Wealth

- WTI - CL

- активы

- акции

- акции США

- американские фонды

- Аргентина

- банки

- биржа

- БОГАТЕИ

- богатейшие люди

- Брокерские счета

- брокеры

- брокеры Америка

- ввп

- Венесуэла

- волатильность

- вопрос

- Госкомпании дивиденды

- дивиденды

- Долг ВВП

- доллар

- Доллар рубль

- доха

- доход

- доходности

- дробные лоты

- жижа куда же ползешь

- Золотишко ты мое золотишко

- золото

- Золото Gold

- инвестирование

- инвесторам

- индексы акций S&P500

- инфляционное таргетирование

- инфляционные ожидания

- Иран

- итоги 2020

- Китай

- китай биржа

- китайские акции

- количественное смягчение

- короновирус

- кредит

- кризис

- Миллардеры

- мировые индексы

- музыка

- начало карьеры трейдера

- Нефть

- Нефтяной рынок

- облигации

- оффтоп

- Пенсии

- пенсионная система

- понятия

- приложение

- прогноз

- процентные ставки

- Пузыри на рынке

- развивающиеся рынки

- рисковые активы

- росс рынок

- Россия

- РФ

- Сбережения россиян

- спекуляции

- СССР

- ставка ФРС

- стоимость

- страх и жадность

- тарифы брокеров

- технологические компании

- трейдеры

- трейдинг

- фаст-фуд

- ФЕД резерв

- финансовые активы

- ФРС

- футбол

- ЦБ

- цикл жизни

- частный инвестор

- экономика

- экономика России

- Эпидемия