SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Инвесткафе

ВТБ признан элитой Московской биржи

- 28 февраля 2013, 17:52

- |

Неделю назад, 21 февраля, Московская биржа упростила процедуру листинга с целью повышения привлекательности российского рынка для эмитентов и инвесторов. Биржа выпустила единый документ, в котором содержатся правила листинга, допуска к размещению и обращению ценных бумаг, а также правила допуска к торгам биржевых облигаций. Благодаря этому шагу были синхронизированы и унифицированы сроки и процедуры листинга по различным видам ценных бумаг.

Отмечу, что упрощенный листинг на Московской бирже позволит расширить список имеющихся инструментов и даст возможность другим компаниям выйти на рынок. Новые правила помогут привлечь иностранных эмитентов, ценные бумаги которых теперь включаются в котировальные списки, компании, которые желают выпускать биржевые облигации, а также управляющие и инвестиционные компании, которые используют паи и ипотечные сертификаты.

Руководство биржи ожидает прихода новых эмитентов на ММВБ-РТС. Однако пока популярность Московской биржи не слишком велика. Так, с 2005 года порядка 60% компаний предпочли разместиться в Лондоне, и есть риск, что эта тенденция продолжится. Кроме того, не разрешена и проблема неблагоприятного инвестиционного климата в России, который отрицательно сказывается на привлекательности отечественной биржи.

На сегодняшний день усовершенствованная процедура листинга повлияла лишь на одного российского эмитента — банк ВТБ.

( Читать дальше )

Отмечу, что упрощенный листинг на Московской бирже позволит расширить список имеющихся инструментов и даст возможность другим компаниям выйти на рынок. Новые правила помогут привлечь иностранных эмитентов, ценные бумаги которых теперь включаются в котировальные списки, компании, которые желают выпускать биржевые облигации, а также управляющие и инвестиционные компании, которые используют паи и ипотечные сертификаты.

Руководство биржи ожидает прихода новых эмитентов на ММВБ-РТС. Однако пока популярность Московской биржи не слишком велика. Так, с 2005 года порядка 60% компаний предпочли разместиться в Лондоне, и есть риск, что эта тенденция продолжится. Кроме того, не разрешена и проблема неблагоприятного инвестиционного климата в России, который отрицательно сказывается на привлекательности отечественной биржи.

На сегодняшний день усовершенствованная процедура листинга повлияла лишь на одного российского эмитента — банк ВТБ.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Газпром нефть: за двумя зайцами

- 28 февраля 2013, 16:25

- |

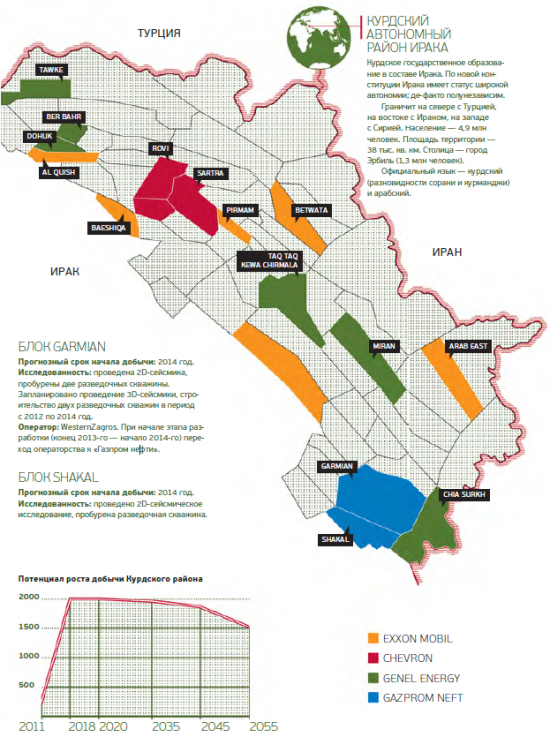

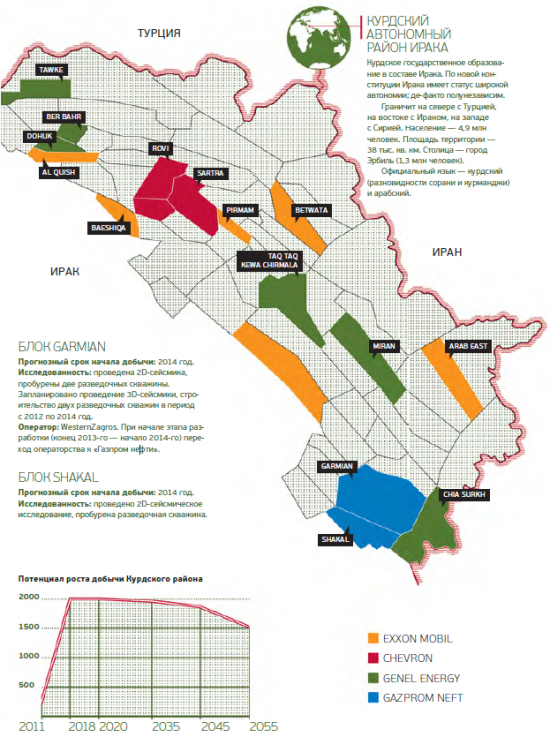

Газпром нефть получила 80% в проекте по разработке блока Halabja в Курдистане. Российская компания в этом регионе уже занимается освоением блоков Garmian и Shakal. Прогнозные суммарные запасы данных участков оцениваются в 1,5 млрд тонн н.э. В блоке Garmian Газпром нефти принадлежит 40%, и такой же долей владеет канадская WesternZagros. В блоке Shakal российская компания имеет 80%. Добычу нефти на участках Garmian и Shakal планируется начать уже в 2014 году.

Примечательно то, что блок Halabja находится в 30 кмот двух других участков Газпром нефти в Курдистане. Это позволит компании сократить транспортные и операционные издержки при их совместном освоении.

( Читать дальше )

Примечательно то, что блок Halabja находится в 30 кмот двух других участков Газпром нефти в Курдистане. Это позволит компании сократить транспортные и операционные издержки при их совместном освоении.

( Читать дальше )

Три проблемы Газпрома

- 27 февраля 2013, 20:44

- |

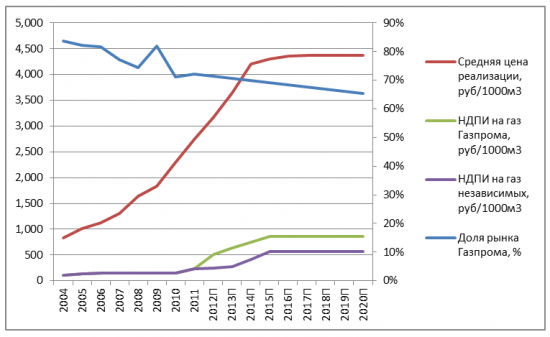

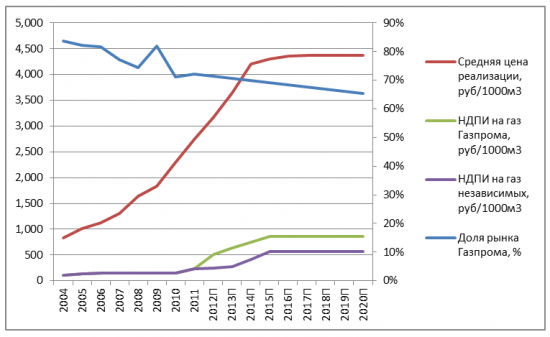

Новая цель по акциям Газпрома составляет 157 руб., а рекомендация сменилась с «покупать» на «держать». До тех пор пока компания не разрешит проблемы, которые негативно влияют на ее капитализацию, существенного роста котировок ожидать не стоит. Главные трудности корпорации связаны с сокращением доли внутреннего и европейского рынка и раздутой инвестпрограммой.

С вершины лишь один путь — вниз

Монопольное положение компании в условиях формирования рыночной экономики может означать лишь одно — либерализацию газового рынка в дальнейшем, рост добычи газа независимыми производителями и при более свободном доступе к трубам снижение доли рынка Газпрома. Именно это и продолжает происходить на внутреннем рынке газа России.

Для этого есть две основные причины. Первая — растущая привлекательность внутреннего рынка газа благодаря плановому повышению тарифов государством. Еще в 2010 году российский рынок стал безубыточным для Газпрома, и дальнейший рост цен лишь способствовал активному развитию независимых игроков. Вторая причина — дискриминационная налоговая политика в отношении Газпрома, или, лучше сказать, налоговая политика, поощряющая независимых производителей газа. НДПИ на газ для Газпрома в 2012 году более чем в два раза превышает НДПИ на газ, добытый независимыми производителями.

( Читать дальше )

С вершины лишь один путь — вниз

Монопольное положение компании в условиях формирования рыночной экономики может означать лишь одно — либерализацию газового рынка в дальнейшем, рост добычи газа независимыми производителями и при более свободном доступе к трубам снижение доли рынка Газпрома. Именно это и продолжает происходить на внутреннем рынке газа России.

Для этого есть две основные причины. Первая — растущая привлекательность внутреннего рынка газа благодаря плановому повышению тарифов государством. Еще в 2010 году российский рынок стал безубыточным для Газпрома, и дальнейший рост цен лишь способствовал активному развитию независимых игроков. Вторая причина — дискриминационная налоговая политика в отношении Газпрома, или, лучше сказать, налоговая политика, поощряющая независимых производителей газа. НДПИ на газ для Газпрома в 2012 году более чем в два раза превышает НДПИ на газ, добытый независимыми производителями.

( Читать дальше )

Израиль поддаст Газпрому газу

- 27 февраля 2013, 14:49

- |

Газпром ведет эксклюзивные переговоры с компанией, которая планирует производить СПГ из сырья, добытого на средиземноморском шельфе Израиля. Подписав соответствующий контракт, российская госмонополия сможет продавать продукцию крупнейшим европейским потребителям СПГ с целью наладить рабочие отношения с потенциальными клиентами и получить долю перспективного рынка.

Компания Levant LNG планирует сжижать газ, добытый на месторождениях Tamar и Dalit, используя плавучую установку. Суммарные запасы месторождения Tamar составляют более 200 млрд куб. м, ресурс Dalit оценивается примерно в 20 млрд куб. м. Разработка первого должна начаться уже в апреле текущего года, максимальный уровень добычи к 2015 году может достигнуть здесь порядка 15 млрд куб. м газа. Около 11 млрд куб. м этого сырья будет поставляться на внутренний рынок Израиля, остальное в виде СПГ (3 млн тонн) будет закупать Газпром для дальнейшей продажи вне Израиля. Госкорпорация заинтересована в том, чтобы месторождение вышло на пик добычи в максимально короткие сроки.

( Читать дальше )

Компания Levant LNG планирует сжижать газ, добытый на месторождениях Tamar и Dalit, используя плавучую установку. Суммарные запасы месторождения Tamar составляют более 200 млрд куб. м, ресурс Dalit оценивается примерно в 20 млрд куб. м. Разработка первого должна начаться уже в апреле текущего года, максимальный уровень добычи к 2015 году может достигнуть здесь порядка 15 млрд куб. м газа. Около 11 млрд куб. м этого сырья будет поставляться на внутренний рынок Израиля, остальное в виде СПГ (3 млн тонн) будет закупать Газпром для дальнейшей продажи вне Израиля. Госкорпорация заинтересована в том, чтобы месторождение вышло на пик добычи в максимально короткие сроки.

( Читать дальше )

Ждем SPO Акрона

- 26 февраля 2013, 19:06

- |

В понедельник, 25 февраля, владелец Акрона Вячеслав Кантор заявил о том, что компания может провести SPO при появлении такой возможности на рынке. Предполагается, что будет размещено от 10 до 20% акций компании, что существенно увеличит ликвидность бумаг и сделает их более интересными. Данная новость позитивна для акций Акрона, однако реакция рынка будет умеренной до тех пор, пока не будут названы возможные временные рамки проведения размещения.

Новость о возможном проведении SPO положительна для акций Акрона, так как размещение обеспечит дополнительную ликвидность бумагам компании, что повысит их потенциал роста. Однако я думаю, то SPO целесообразнее проводить в конце 2013-го, либо в начале 2014 года, когда будет завершен ряд проектов Акрона, в частности выйдет на проектную мощность ГОК «Олений ручей», который обеспечит потребности компании в апатитовом концентрате и снизит зависимость от ФосАгро. В настоящий момент акции Акрона существенно недооценены и торгуются с дисконтом в 20% к рыночным аналогам, и можно предположить, что акционер будет ждать сокращения дисконта.

Размещаться, вероятнее всего, будет пакет акционера, поэтому на операционную деятельность компании SPO вряд ли окажет влияние. Что касается размера инвестпрограммы Акрона, то снижение верхнего порога ожидаемых CAPEX позитивно влияет на прогноз денежных потоков, что отразится на стоимости акций компании. В результате размещения по цене выше 1500 руб. за бумагу В. Кантор мог бы прилечь от 6 до 12 млрд руб. в зависимости от размера пакета.

Также сегодня стало известно о возможной продаже пакета акций компании

( Читать дальше )

Новость о возможном проведении SPO положительна для акций Акрона, так как размещение обеспечит дополнительную ликвидность бумагам компании, что повысит их потенциал роста. Однако я думаю, то SPO целесообразнее проводить в конце 2013-го, либо в начале 2014 года, когда будет завершен ряд проектов Акрона, в частности выйдет на проектную мощность ГОК «Олений ручей», который обеспечит потребности компании в апатитовом концентрате и снизит зависимость от ФосАгро. В настоящий момент акции Акрона существенно недооценены и торгуются с дисконтом в 20% к рыночным аналогам, и можно предположить, что акционер будет ждать сокращения дисконта.

Размещаться, вероятнее всего, будет пакет акционера, поэтому на операционную деятельность компании SPO вряд ли окажет влияние. Что касается размера инвестпрограммы Акрона, то снижение верхнего порога ожидаемых CAPEX позитивно влияет на прогноз денежных потоков, что отразится на стоимости акций компании. В результате размещения по цене выше 1500 руб. за бумагу В. Кантор мог бы прилечь от 6 до 12 млрд руб. в зависимости от размера пакета.

Также сегодня стало известно о возможной продаже пакета акций компании

( Читать дальше )

ИРАО: дивидендов не будет

- 23 февраля 2013, 02:06

- |

Компания Интер РАО ЕЭС опубликовала отчетность по РСБУ за 2012 год, согласно которой убытки сократились по отношению к уровню годом ранее. Тем не менее если за полугодие компания отразила прибыль по РСБУ в размере 4,4 млрд руб., то по итогам года убыток составил уже 14,4 млрд руб.

С учетом процедуры реорганизации генактивов компании представленные результаты по российским стандартам будут значительно отличаться от итогов по МСФО. По этой причине прежде всего следует дождаться именно их. Однако с точки зрения перспективы выплаты дивидендов представленные данные дают однозначную картину: средств на них у компании по итогам по-прежнему 2012 года нет.

Итак, в 2012 году по всем доходным показателям Интер РАО отразило резкое падение. Выручка холдинга упала на 41,8% г/г, до 42,7 млрд руб. Прибыль от продаж снизилась на 152,4% г/г, до -1,1 млрд руб., а чистый убыток составил 14,4 млрд руб., что тем не менее почти в 10 раз ниже результата 2011 года.

( Читать дальше )

С учетом процедуры реорганизации генактивов компании представленные результаты по российским стандартам будут значительно отличаться от итогов по МСФО. По этой причине прежде всего следует дождаться именно их. Однако с точки зрения перспективы выплаты дивидендов представленные данные дают однозначную картину: средств на них у компании по итогам по-прежнему 2012 года нет.

Итак, в 2012 году по всем доходным показателям Интер РАО отразило резкое падение. Выручка холдинга упала на 41,8% г/г, до 42,7 млрд руб. Прибыль от продаж снизилась на 152,4% г/г, до -1,1 млрд руб., а чистый убыток составил 14,4 млрд руб., что тем не менее почти в 10 раз ниже результата 2011 года.

( Читать дальше )

Новатэк: нам не страшен ship-or-pay

- 20 февраля 2013, 18:59

- |

Газпром намерен ввести для независимых производителей принцип «транспортируй или плати» (ship-or-pay), в соответствии с которым компании будут подвергаться штрафам за невыполнение плана по транспортировке газа.

После ввода новых правил в случае падения потребления независимые производители потеряют часть выручки от реализации газа и будут вынуждены снижать объемы добычи, кроме того, рентабельность таких компаний пострадает от штрафов, которые будет взыскивать Газпром.

Соответственно, в случае введения принципа «транспортируй или плати» независимым производителям придется либо нести риски, связанные с недобором газа по заключаемым ими контрактам, либо вводить для своих клиентов контрактное условие take-or-pay, которое выставляет своим покупателям Газпром. В этом случае независимые поставщики потеряют конкурентные преимущества на внутреннем рынке, благодаря которым им удавалось заключать контракты с потребителями. Учитывая то, что тарифы на газ жестко регулируются ФСТ, гибкие условия контрактов были единственным преимуществом независимых производителей перед Газпромом, которое позволяло им привлекать новых клиентов. Таким образом, не исключено, что с введением данного условия независимые производители будут постепенно переходить на прямые поставки газа конечным потребителям.

( Читать дальше )

После ввода новых правил в случае падения потребления независимые производители потеряют часть выручки от реализации газа и будут вынуждены снижать объемы добычи, кроме того, рентабельность таких компаний пострадает от штрафов, которые будет взыскивать Газпром.

Соответственно, в случае введения принципа «транспортируй или плати» независимым производителям придется либо нести риски, связанные с недобором газа по заключаемым ими контрактам, либо вводить для своих клиентов контрактное условие take-or-pay, которое выставляет своим покупателям Газпром. В этом случае независимые поставщики потеряют конкурентные преимущества на внутреннем рынке, благодаря которым им удавалось заключать контракты с потребителями. Учитывая то, что тарифы на газ жестко регулируются ФСТ, гибкие условия контрактов были единственным преимуществом независимых производителей перед Газпромом, которое позволяло им привлекать новых клиентов. Таким образом, не исключено, что с введением данного условия независимые производители будут постепенно переходить на прямые поставки газа конечным потребителям.

( Читать дальше )

У МРСК Сибири прибавилось хлопот

- 20 февраля 2013, 16:29

- |

После недавних событий на оптовом рынке электроэнергии, когда несколько сбытовых компаний, входящих в печально известный холдинг Энергострим, лишились статуса участников оптового рынка и гарантирующих поставщиков в регионах присутствия, изгнанные компании обратились в суд.

В их намерения входило обжаловать решение Совета рынка об исключении сбытов с опта и приказы Минэнерго о наделении местных МРСК статусом ГП. Кроме того, они потребовали принятия обеспечительных мер, приостанавливающих решение Совета рынка. Однако крупнейший из «изгнанников» Омский сбыт впоследствии отказался от своего иска.

Напомню, что с 1 февраля по Приказу №24 Минэнерго функции ГП (покупка электроэнергии на опте, сбор платежей потребителей и передача выручки по «котловой» цепи) перешли в Омской области к МРСК Сибири. В марте местные потребители должны получить платежки от сетевой компании, а до этого времени ей предстоит подготовить всю необходимую для выполнения новых функций базу и набрать соответствующий персонал.

( Читать дальше )

В их намерения входило обжаловать решение Совета рынка об исключении сбытов с опта и приказы Минэнерго о наделении местных МРСК статусом ГП. Кроме того, они потребовали принятия обеспечительных мер, приостанавливающих решение Совета рынка. Однако крупнейший из «изгнанников» Омский сбыт впоследствии отказался от своего иска.

Напомню, что с 1 февраля по Приказу №24 Минэнерго функции ГП (покупка электроэнергии на опте, сбор платежей потребителей и передача выручки по «котловой» цепи) перешли в Омской области к МРСК Сибири. В марте местные потребители должны получить платежки от сетевой компании, а до этого времени ей предстоит подготовить всю необходимую для выполнения новых функций базу и набрать соответствующий персонал.

( Читать дальше )

Реорганизация ИнтерРАО: первый урожай

- 19 февраля 2013, 15:09

- |

ИНТЕР РАО — Электрогенерация обнародовала финансовые результаты за 12 месяцев 2012 года в соответствии с российскими стандартами бухгалтерского учета, которые включили в себя не только результаты работы Северо-Западной ТЭЦ, Сочинской ТЭС, Калининградской ТЭЦ-2 и Ивановских ПГУ за полный 2012 год, но также и станций, ранее принадлежавших ОГК-1 и ОГК-3, за 4-й квартал. Согласно представленным данным, чистый убыток 100%-й «дочки» Интер РАО ЕЭС в прошлом году составил 400 млн руб.

Напомню, что 1 октября 2012 года была завершена реорганизация, в результате которой активы ОГК-1 и ОГК-3 перешли под контроль ИНТЕР РАО — Электрогенерация, а также были прекращены торги акциями ОГК-1 и ОГК-3. Соответственно, представленные результаты не включают в себя итоги работы генерирующих активов ОГК-1 и ОГК-3 за первые девять месяцев 2012 года.

( Читать дальше )

Напомню, что 1 октября 2012 года была завершена реорганизация, в результате которой активы ОГК-1 и ОГК-3 перешли под контроль ИНТЕР РАО — Электрогенерация, а также были прекращены торги акциями ОГК-1 и ОГК-3. Соответственно, представленные результаты не включают в себя итоги работы генерирующих активов ОГК-1 и ОГК-3 за первые девять месяцев 2012 года.

( Читать дальше )

Размещение Фармсинтеза: на старт, внимание, марш!

- 18 февраля 2013, 15:00

- |

На следующей неделе, 18 февраля, начнется размещение дополнительного выпуска акций компании Фармсинтез, решение о котором было принято осенью прошлого года. По закрытой подписке будет размещено 55 млн акций, номиналом 5 руб. каждая, стоимость размещения составит 22,08 руб. при текущей цене в 13 руб.

Дополнительное размещение увеличит уставной капитал Фармсинтеза на 74% и позволит компании привлечь порядка 1,2 млрд руб. Изначально планировалось провести размещение в пользу трех компаний: эстонской Finarte Ou, Роснано и OPKO Health Inc. Основным претендентом, на мой взгляд, является именно последняя — транснациональная компания, базирующаяся в США и имеющая производственные подразделения в Чили, Мексике, Израиле и ЕС.

Как я писала ранее, в конце 2012 года Фармсинтез заключил лицензионное соглашение с OPKO Health Inc. о доклинической и клинической разработке и коммерциализации на рынках России, СНГ, Европы и Азии новой субстанции — ингибитора ангиогенеза на основе синтетического пептоида, который используется при лечении рака. Объем рынка препарата оценивается в $3,5 млрд в Европе и Азии. Заключение данного соглашения вкупе с участием в закрытом размещении может быть признаком того, что OPKO Health Inc. заинтересована в полном поглощении Фармсинтеза и превращении его в свое подразделение, работающее на территории России по аналогии с чилийскими и мексиканскими компаниями, находящимися в портфеле OPKO Health Inc.

Фармсинтез может быть интересен не только как ворота в Россию, но и как обладатель большого портфеля инновационных препаратов. Российская компания оценивается в $148 млн — это примерная стоимость лицензионных соглашений на производство и продажу препаратов на основании более старых аналогов, уже реализуемых другими фирмами. Однако для реализации данного портфеля необходимо время — порядка 5-10 лет.

На мой взгляд, в ближайшей перспективе о поглощении Фармсинтеза речи не идет, поскольку сейчас компания ведет подготовку к листингу на американской бирже. Сотрудничество с крупной транснациональной OPKO Health Inc., которая занимается инвестициями в инновационные медицинские разработки по всему миру, может дать Фармсинтезу неоспоримые преимущества в виде денежных потоков от реализации лицензионных соглашений, финансовой поддержки, содействия на зарубежных рынках.

Разумеется, увеличение уставного капитала на 74% не может не волновать текущих акционеров Фармсинтеза, доля которых значительно размывается. Однако, акционеры, которые не принимали участие в голосовании или же голосовали против решения об увеличении уставного капитала, до 25 марта 2013 года имеют право приобрести дополнительные акции первыми. Я бы рекомендовала воспользоваться этой возможностью для поддержания своей доли в перспективной компании. Однако при этом стоит учитывать, что акции Фармсинтеза размещаются с премией к текущей цене почти в 70%, но с дисконтом в 1,5% к текущей целевой цене.

( Читать дальше )

Дополнительное размещение увеличит уставной капитал Фармсинтеза на 74% и позволит компании привлечь порядка 1,2 млрд руб. Изначально планировалось провести размещение в пользу трех компаний: эстонской Finarte Ou, Роснано и OPKO Health Inc. Основным претендентом, на мой взгляд, является именно последняя — транснациональная компания, базирующаяся в США и имеющая производственные подразделения в Чили, Мексике, Израиле и ЕС.

Как я писала ранее, в конце 2012 года Фармсинтез заключил лицензионное соглашение с OPKO Health Inc. о доклинической и клинической разработке и коммерциализации на рынках России, СНГ, Европы и Азии новой субстанции — ингибитора ангиогенеза на основе синтетического пептоида, который используется при лечении рака. Объем рынка препарата оценивается в $3,5 млрд в Европе и Азии. Заключение данного соглашения вкупе с участием в закрытом размещении может быть признаком того, что OPKO Health Inc. заинтересована в полном поглощении Фармсинтеза и превращении его в свое подразделение, работающее на территории России по аналогии с чилийскими и мексиканскими компаниями, находящимися в портфеле OPKO Health Inc.

Фармсинтез может быть интересен не только как ворота в Россию, но и как обладатель большого портфеля инновационных препаратов. Российская компания оценивается в $148 млн — это примерная стоимость лицензионных соглашений на производство и продажу препаратов на основании более старых аналогов, уже реализуемых другими фирмами. Однако для реализации данного портфеля необходимо время — порядка 5-10 лет.

На мой взгляд, в ближайшей перспективе о поглощении Фармсинтеза речи не идет, поскольку сейчас компания ведет подготовку к листингу на американской бирже. Сотрудничество с крупной транснациональной OPKO Health Inc., которая занимается инвестициями в инновационные медицинские разработки по всему миру, может дать Фармсинтезу неоспоримые преимущества в виде денежных потоков от реализации лицензионных соглашений, финансовой поддержки, содействия на зарубежных рынках.

Разумеется, увеличение уставного капитала на 74% не может не волновать текущих акционеров Фармсинтеза, доля которых значительно размывается. Однако, акционеры, которые не принимали участие в голосовании или же голосовали против решения об увеличении уставного капитала, до 25 марта 2013 года имеют право приобрести дополнительные акции первыми. Я бы рекомендовала воспользоваться этой возможностью для поддержания своей доли в перспективной компании. Однако при этом стоит учитывать, что акции Фармсинтеза размещаются с премией к текущей цене почти в 70%, но с дисконтом в 1,5% к текущей целевой цене.

( Читать дальше )

теги блога Инвесткафе

- Forex

- IPO

- odva

- rtkm

- Абрау-Дюрсо

- акции

- анализ

- аналитика

- Армада

- Банк Возрождение

- Банк ВТБ

- банки

- Башнефть

- валюта

- валюта прогноз

- валюта рекомендации

- вебинар

- вклады

- вступление

- ВТО

- Вторресурсы

- Вымпелком

- газ

- Газпром

- Газпромнефть

- депозиты

- дивиденды

- доллар

- Евро

- еврозона

- ЕЦБ

- Живой офис

- золото

- Инвестидеи

- инвестиции

- инвесткафе

- Интер РАО ЕЭС

- инфляция

- ипотека

- Иркутскэнерго

- ИСКЧ

- Китай

- котировки

- кризис

- КТК

- Лукойл

- Мечел

- ММВБ

- ММК

- модельный портфель

- МТС

- Мультисистема

- Навальный

- нефть

- НЛМК

- НМТП

- Новатэк

- О2ТВ

- обзор рынка

- Облигации

- операционные результаты

- оппозиция

- опцион

- отчетность

- Отчетность 2013

- оффтоп

- Полюс Золото

- приватизация

- прогноз

- Путин

- РАО ЭС Востока

- Распадская

- результаты

- РЖД

- Роллман

- Роснефть

- Россия

- Ростелеком

- русал

- РусГидро

- русские

- Сбербанк

- Северсталь

- сектор РИИ

- Соллерс

- статистика

- Сургутнефтегаз

- Татнефть

- технический анализ

- ТНК

- Трансконтейнер

- трейдинг

- Фармсинтез

- Фармстандарт

- Финотдел

- фондовый рынок

- ФРС

- фундаментальный

- фунт стерлингов

- энергетика