SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Александр Дрозд

Предварительная цена за систему 1 000 000 рублей

- 29 мая 2013, 17:04

- |

Подробности о системе позже.

Вообще как вы думаете — зачем люди продают свои системы, даже если они приносят прибыль, устойчиво работают практически на любых бумагах, временных интервалах, рынках?

Миллион рублей за систему дорого или нет?

Давайте обсудим эту горячую, как Самаркандская лепешка, тему, которая вызывает столько дискуссий, притягивает тысячи тролей, отталкивает многих страждущих, вызывает зависть у рукоблудов?

Мне плюс за смелость. На главную. И давайте уже покончим с этим.

Вообще как вы думаете — зачем люди продают свои системы, даже если они приносят прибыль, устойчиво работают практически на любых бумагах, временных интервалах, рынках?

Миллион рублей за систему дорого или нет?

Давайте обсудим эту горячую, как Самаркандская лепешка, тему, которая вызывает столько дискуссий, притягивает тысячи тролей, отталкивает многих страждущих, вызывает зависть у рукоблудов?

Мне плюс за смелость. На главную. И давайте уже покончим с этим.

- комментировать

- ★1

- Комментарии ( 50 )

Ценная подборка №47. Дни недели в системной торговле. Черный четверг.

- 23 мая 2013, 11:36

- |

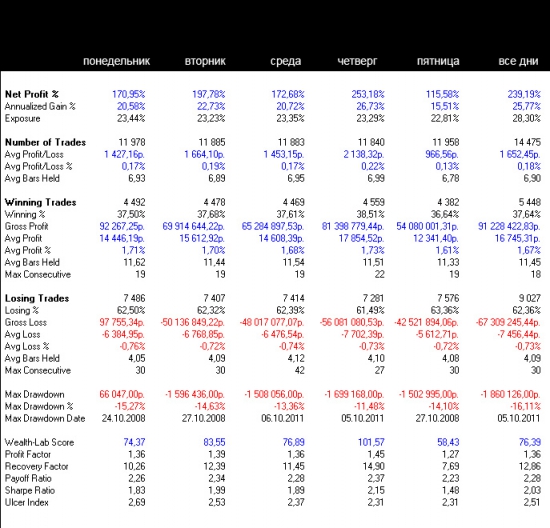

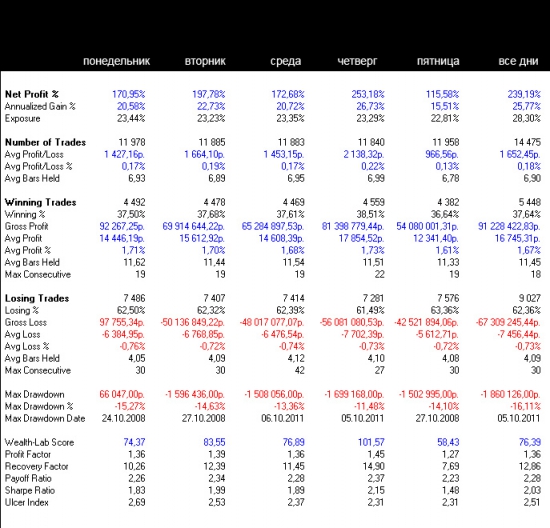

Многие слышали о том, что дни недели тем или иным образом влияют на результаты торговли. Проверить данный аргумент не сложно. Для достаточной статистической выборки возьмем интервал тестируемой выборки около 6-ти лет и проведем эксперимент не на одном инструменте и даже не на нескольких, что естественно было бы большой статистической ошибкой, а на 20-ти инструментах рынка РФ. В нашем случае сформируем портфель из 10 ликвидных фьючерсов и 10 ликвидных акций рынка РФ.

Базовую стратегию возьмем из прошлой статьи про диверсификацию.

Будем последовательно отключать по дню недели (не открывать позиций в отключенные дни). Далее внесем результаты по каждому прогону в итоговую таблицу.

Сравним результаты из колонки — «все дни» с результатами соседних колонок. Очевидно что на первое место по эфективности мы получили результат при котором фильтровался четверг. Отношение среднегодовой доходности к максимальной просадке увеличилось с 1.6 до 2.25, прибыль на сделку с 0.18% до 0.22%. На второе место по неэффектиности попал вторник, без которого прибыль на сделку увеличилась с 0.18% до 0.19%. Но по сравнению с четвергом так же как и при отключении других дней недели, изменения не значительные.

Итог — четверг не самый удачный день для торговли в лонг на рынке РФ. И судя по всему не только для рынка РФ. Как мы помним биржевой крах 1929 года на Уол-стрит пришелся как раз на четверг.

Александр Дрозд

Базовую стратегию возьмем из прошлой статьи про диверсификацию.

Будем последовательно отключать по дню недели (не открывать позиций в отключенные дни). Далее внесем результаты по каждому прогону в итоговую таблицу.

Сравним результаты из колонки — «все дни» с результатами соседних колонок. Очевидно что на первое место по эфективности мы получили результат при котором фильтровался четверг. Отношение среднегодовой доходности к максимальной просадке увеличилось с 1.6 до 2.25, прибыль на сделку с 0.18% до 0.22%. На второе место по неэффектиности попал вторник, без которого прибыль на сделку увеличилась с 0.18% до 0.19%. Но по сравнению с четвергом так же как и при отключении других дней недели, изменения не значительные.

Итог — четверг не самый удачный день для торговли в лонг на рынке РФ. И судя по всему не только для рынка РФ. Как мы помним биржевой крах 1929 года на Уол-стрит пришелся как раз на четверг.

Александр Дрозд

Ценная подборка №46. Исследование эффекта диверсификации. Простейшая, чудотворная, торговая система.

- 22 мая 2013, 10:57

- |

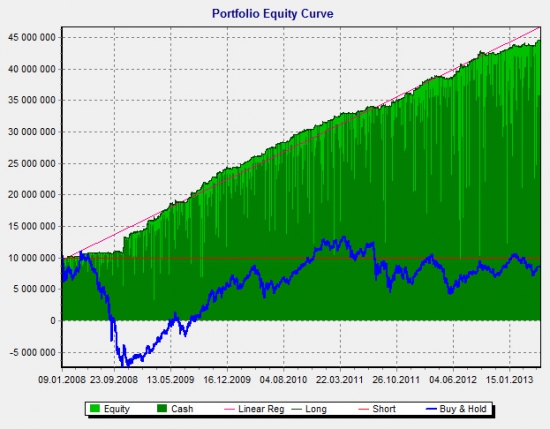

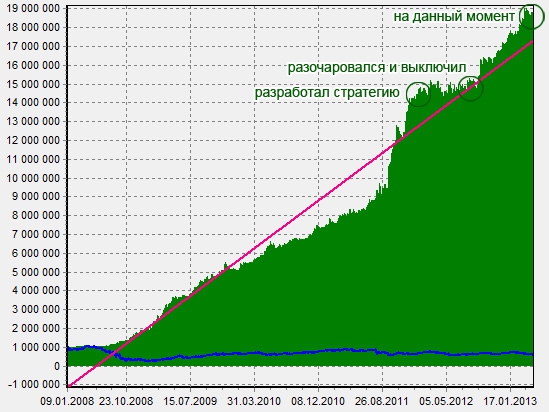

Создавая ту или иную систему мы стремимся максимально выровнять итоговую эквити (в линеечку) и при этом не поддаться соблазну переоптимизации. Цель достойная и реальная, но при условии что система не будет разрабатываться и оптимизироваться только под один актив. Разработка системы под один актив уже является мощнейшей переоптимизацией. Помимо внутренних параметров самой системы, которые, как правило подбирают (оптимизируют) добиваясь идеальной эквити, мощнейшим переоптимизационным параметром так же является выбор одного инструмента из многих. Инструмента, который показывает на этой системе лучшие результаты. Не удивительно, что после запуска системы она со временем работает хуже и хуже или вообще перестает работать и уводит счет в глуокую просадку.

Проведем эксперемент целью, которого является поиск оптимального решения при котором будет найден способ создания системы максимально не оптимизированной, стабильной и с большими степенями свободы.

Возьмем за основу простейшую систему торгующую только в лонг. Покупка совершается при пробитии 2-х периодной линии сопротивления - BuyAtStop(Bar+1, @HighestSeries(#High,2), ' '), а продажа осуществляется при пробитии вниз 2-х периодной линии поддержки — SellAtStop(Bar+1, @LowestSeries(#Low,2), lastposition, ' '). Для избавления от шумовых движений при нисходящем тренде введем еще один фильтр на покупку условием которого является нахождение закрытия максимума бара выше 8-ми периодной скользящей средней строящейся по закрытию баров - if SMA(bar, #close, 8) < priceclose(bar) then… На открытии не покупаем и не продаем. Таймфрейм — часовики.

( Читать дальше )

Проведем эксперемент целью, которого является поиск оптимального решения при котором будет найден способ создания системы максимально не оптимизированной, стабильной и с большими степенями свободы.

Возьмем за основу простейшую систему торгующую только в лонг. Покупка совершается при пробитии 2-х периодной линии сопротивления - BuyAtStop(Bar+1, @HighestSeries(#High,2), ' '), а продажа осуществляется при пробитии вниз 2-х периодной линии поддержки — SellAtStop(Bar+1, @LowestSeries(#Low,2), lastposition, ' '). Для избавления от шумовых движений при нисходящем тренде введем еще один фильтр на покупку условием которого является нахождение закрытия максимума бара выше 8-ми периодной скользящей средней строящейся по закрытию баров - if SMA(bar, #close, 8) < priceclose(bar) then… На открытии не покупаем и не продаем. Таймфрейм — часовики.

( Читать дальше )

Для тех кто в танке. ДУ - доверительное управление.

- 18 апреля 2013, 23:55

- |

Доверие или есть или его нет.

Кто не доверяет идет лесом или сразу в суд если так хочется. Кто доверят, тот несет тому кому доверят. Остальные полемики на тему ДУ излишни.

Кто не доверяет идет лесом или сразу в суд если так хочется. Кто доверят, тот несет тому кому доверят. Остальные полемики на тему ДУ излишни.

Пропаганда интрадея как сделка с совестью.

- 16 апреля 2013, 15:15

- |

У меня сложное отношение к людям, которые занимаются популяризацией трейдинга. В особенности, потому что я когда-то был в их числе. И, в целом, нет ничего плохого в том, чтобы познакомить людей с фондовом рынком. Однако есть нюансы.

В России трейдинг в основном подается как интрадей-колбасинг на стаканах. Трейдер мечты это человек, сидящей перед кучей мониторов, круглосуточно следящий за стаканами с рукой, зависшей над кнопкой “втарить на все”. Это даже если оставить в стороне форексников, зовущих торговать на 15 минутках с плечом 1:200. Все это одинаково плохо.

Я не говорю, что нельзя заработать в интрадее. Можно. Потратив много времени, нервов и денег, некоторый процент людей может обнаружить в себе способности генерировать прибыль даже в интрадей-колбасинге.

Однако давайте учтем все переменные. Процент людей, которые в принципе могут достичь способности генерировать прибыль в интрадее, сильно меньше 100%. Даже эти люди, набираясь опыта, скормят много денег рынку и брокерам. Даже получив в итоге поток доходов, ценность этого потока будет сильно нивелироваться его неравномерностью. Помножьте все это на постоянный стресс.

( Читать дальше )

В России трейдинг в основном подается как интрадей-колбасинг на стаканах. Трейдер мечты это человек, сидящей перед кучей мониторов, круглосуточно следящий за стаканами с рукой, зависшей над кнопкой “втарить на все”. Это даже если оставить в стороне форексников, зовущих торговать на 15 минутках с плечом 1:200. Все это одинаково плохо.

Я не говорю, что нельзя заработать в интрадее. Можно. Потратив много времени, нервов и денег, некоторый процент людей может обнаружить в себе способности генерировать прибыль даже в интрадей-колбасинге.

Однако давайте учтем все переменные. Процент людей, которые в принципе могут достичь способности генерировать прибыль в интрадее, сильно меньше 100%. Даже эти люди, набираясь опыта, скормят много денег рынку и брокерам. Даже получив в итоге поток доходов, ценность этого потока будет сильно нивелироваться его неравномерностью. Помножьте все это на постоянный стресс.

( Читать дальше )

Обвал российского рынка

- 11 апреля 2013, 21:01

- |

Наш рынок обладает определенной харизмой. На каждый переписанный максимум по американскому рынку, наши готовы с остервенением падать на 3-4%, а при отступлении западных рынков на пару пипсов от исторического максимума, тут сам бог велел обвалиться процентов на 7 )) Какой только ерунды не напишут всякие аналитики, мотивируя такое незаурядное поведение.

Меня ничего не удивляет и ничего не смущает. Сейчас уникальный момент в плане общего сентимента присутствующих. Полная дезориентация, дезорганизация и абсолютная деморализованность, накопленная обида и отвращение на рынок за то, что система перестала реагировать на обратные связи. Людей пугает то, что рынок стал невосприимчив к окружающей среде, живя какой то внутренней и непонятной жизнью. Данное обстоятельство заставляет людей бежать из этого адского места, тем самым рынок еще больше проваливается. Стартом к негативной динамике еще несколько месяцев назад стали, так называемые, «элитные западные управляющие» или просто «наркоманы», которые в 95-97% случаях продают активы, которые наиболее слабые или стагнирующие и покупают растущие, что и происходит. А обиженные российские инвесторы выступили катализатором этой тенденции, что при отсутствии соответствующей противосилы вылилось в том, что мы видим. Паника, бегство, капиталуция, отвращение. Один из худших сентиментов за 15 лет.

( Читать дальше )

Меня ничего не удивляет и ничего не смущает. Сейчас уникальный момент в плане общего сентимента присутствующих. Полная дезориентация, дезорганизация и абсолютная деморализованность, накопленная обида и отвращение на рынок за то, что система перестала реагировать на обратные связи. Людей пугает то, что рынок стал невосприимчив к окружающей среде, живя какой то внутренней и непонятной жизнью. Данное обстоятельство заставляет людей бежать из этого адского места, тем самым рынок еще больше проваливается. Стартом к негативной динамике еще несколько месяцев назад стали, так называемые, «элитные западные управляющие» или просто «наркоманы», которые в 95-97% случаях продают активы, которые наиболее слабые или стагнирующие и покупают растущие, что и происходит. А обиженные российские инвесторы выступили катализатором этой тенденции, что при отсутствии соответствующей противосилы вылилось в том, что мы видим. Паника, бегство, капиталуция, отвращение. Один из худших сентиментов за 15 лет.

( Читать дальше )

теги блога Александр Дрозд

- 2012

- bitcoin

- wealth lab

- акции

- алгоритм

- алгоритмическая торговля

- алгоритмы

- алготрейдинг

- Американский рынок

- аналитика

- аналитики

- биржа

- биткоин

- вероятность

- внутридневная система

- волатильность

- выборка

- Горчаков

- грааль

- Греция

- деньги

- дефолт

- диверсификация

- доходность

- доходы

- ДУ

- еврозона

- европа

- жадность

- золотые слова

- идеи

- инвестиции

- итоги месяца

- итоги сентября

- китай

- комиссия

- крах евро

- кризис

- криптовалюты

- кукловоды

- лайткоины

- ЛЧИ

- математика

- математическое ожидание

- Миловидов

- мобильный пост

- модель

- мультфильм

- мысль

- нефть

- октябрь

- опрос

- опыт

- оффтоп

- плечи

- плюсики

- польза обществу

- потери

- прогнозы

- программирование

- просадки

- проскальзывание

- психология

- рейтинг

- ренко

- РИ

- риск

- риски

- робот

- роботы

- ртс

- рынки

- рынок

- система

- системная торговля

- системный трейдинг

- системы

- смартлаб

- статистика

- Стратегии

- стратегия

- страх

- сша

- технический анализ

- топики

- торговая система

- торговые системы

- трейдеры

- трейдинг

- управляющие

- физика

- финансы

- фондовый рынок

- фьючерс

- фьючерсы

- хэдж фонд

- Ценная подборка

- шум

- эквити

- экономика