Блог им. igotosochi |Наращиваю пассивный доход. Пополнил брокерский счёт на 200 000 в апреле. Что купил? Часть 1

- 15 апреля 2025, 07:28

- |

Начало апреля получилось жёстким. Трамп развязал торговую войну, все рынки, в том числе и наш, пошли вниз, а я продолжаю инвестировать по своему плану. Кроме пополнения были купоны, правда не очень много, но скоро будет больше, ещё и дивидендный сезон начинается потихоньку.

Про покупки марта можно почитать тут. Ну а в первой половине апреля я покупал только всё хорошее и не покупал ничего плохого — это главное правило, которое помогает инвестировать максимально безболезненно.

Цель по пополнению на 2,4 млн в 2024 году выполнена, продолжаю выполнять цель на 2025. Пополняю по 200 000 в месяц, чтобы тоже 2,4 млн суммарно за год вышло. 800 000 в этом году уже есть, план выполнен на треть. Я продолжаю закупаться активами, которые приносят пассивный доход, и он растёт из месяца в месяц.

По составу портфеля у меня есть обновлённый план, и я его придерживаюсь:

- Лукойл, Совкомбанк, Роснефть, Яндекс, Сбер — по 10% портфеля акций (по 4% от биржевого портфеля).

- Татнефть, Северсталь, Магнит, Газпром нефть, Новатэк — по 5% портфеля акций (по 2% от биржевого портфеля).

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 18 )

Блог им. igotosochi |Отскок дохлой кошки или разворот рынка? Почему дешевеет недвижка? Рубль, биткоин, дивиденды, облигации и другие новости. Воскресный инвестдайджест

- 13 апреля 2025, 07:50

- |

Что за неделю интересного? Да куда ни плюнь, попадёшь в обсуждение торговых войн. Недвижка снизилась от максимумов, рублю хорошо, опять богатеем на дивидендах, отскок рынка и другие новости — уже в вашем любимом инвестдайджесте, настала пора его читать.

Это традиционный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много интересного.

Рубль, ты что творишь?

Рубль укрепляется при дешевеющей нефти. Изменение за неделю: 84,50 → 83,24 руб. за доллар (курс ЦБ 84,27 → 84,00). Юань 11,71 → 11,25 (ЦБ 11,60 → 11,47). Из-за торговых войн Трампа юань к доллару упал. Получается, что рубль — самая сильная валюта в мире (или нет). Что ты творишь, деревянный?

( Читать дальше )

Блог им. igotosochi |До 25% дивидендами в 2025 году. Топ-10 акций по дивидендной доходности от «Цифра брокер»

- 11 апреля 2025, 07:43

- |

Дивидендный сезон всё ближе, значит каждые уважающие себя аналитики должны успеть сделать свои прогнозы, и лучше, если сразу до конца года. Цифра выкатила своё видение, посмотрим.

Полезное про акции и дивиденды:

- Обогнал рынок на 110%. Инвестировал 10 лет только в акции Сбера и Лукойла — что из этого вышло? NEW

- Отстал от рынка на 90%. Инвестировал 10 лет только в акции Газпрома и ВТБ — что из этого вышло? NEW

- Пошаговый гайд как богатеть на дивидендах

- Свежий топ-6 лучших дивидендных акций от Сбера

- Разборы: Яндекс, Транснефть

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые дивидендные обзоры.

Займер

- Ожидаемый дивиденд: 36,3 ₽

- Ожидаемая дивдоходность: 25%

ИКС 5

- Ожидаемый дивиденд: 696 ₽

- Ожидаемая дивдоходность: 21% (без учёта ранее объявленного спецдивиденда в размере 648 ₽)

Лента

- Ожидаемый дивиденд: 206 ₽

- Ожидаемая дивдоходность: 14%

МТС

- Ожидаемый дивиденд: 35 ₽

- Ожидаемая дивдоходность: 16%

ЕвроМедЦентр

( Читать дальше )

Блог им. igotosochi |Где дивиденды, Башнефть? История, доходность, дивидендная политика и перспективы Башнефти

- 09 апреля 2025, 07:36

- |

Башнефть — не самая мейнстримная нефтяная компания на российском фондовом рынке, но дивиденды выплачивает регулярно, не зря же в названии есть слово «нефть», а именно за дивиденды мы любим нефтяников. Посмотрим на компанию и на её дивиденды повнимательнее.

Прошлые обзоры: Яндекс, Транснефть, МТС, Алроса, Сургутнефтегаз, Полюс, Мосбиржа, Novabev, Норникель, Магнит, Новатэк, Северсталь, Лукойл, Газпром нефть, НЛМК.

Кто богатеет на дивидендных акциях, не пропустите новые обзоры.

Башнефть — российская вертикально-интегрированная нефтяная компания, с 2016 года входит в Роснефть. Её доля в акционерном капитале компании составляет 57,7%. 25% акций принадлежит Республике Башкортостан. Компания осуществляет полный производственный цикл: добычу нефти и газа, их переработку и выпуск нефтепродуктов и продуктов нефтехимии.

Дивидендная политика

Дивидендная политика Башнефти предполагает, что компания направляет на выплаты дивидендов не менее 25% от чистой прибыли по МСФО.

( Читать дальше )

Блог им. igotosochi |Как 4 млн инвесторов поучаствовали в мартовском обвале рынка перед его обрушением

- 08 апреля 2025, 08:00

- |

Март начинался бодро и позитивно, а потом что-то пошло не так. А точнее, пошло не так примерно лишь всё. Даже в апрель перетекло. Двери биржи открылись перед 4 миллионами инвесторов, которые любят вверх, но оказалось, что это двери лифта, который едет вниз.

Мосбиржа поделилась итогами марта 2025 года, а также пересчитала своих клиентов и рассказала, что они покупали активнее всего. Смотрим объёмы торгов акциями и облигациями, народный портфель марта и другие интересные данные.

Свежая кровь

Число физлиц, имеющих счета на Мосбирже, за март увеличилось на 280 тысяч и достигло 36,26 млн, ими открыто более 67,14 млн счетов. В марте было 4 млн активных инвесторов (3,86 млн в феврале). Зашли в лифт, ожидая поехать наверх, но он поехал вниз.

Я, один из этих 4 млн активных инвесторов, веду телеграм-канал про инвестиции и публикую много аналитических постов, подписывайтесь.

( Читать дальше )

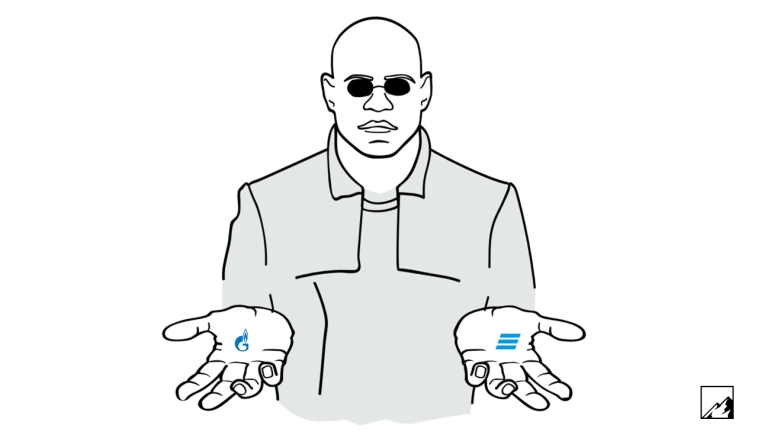

Блог им. igotosochi |Отстал от рынка на 90%. Инвестировал 10 лет только в акции Газпрома и ВТБ — что из этого вышло?

- 07 апреля 2025, 07:56

- |

История, от которой у вас волосы встанут дыбом, а глаза наполнятся печалью и инвестиционной болью. Газиз Вэтэбоев 10 лет покупал 50/50 только две акции на 100 000 в месяц, и в итоге потерял 30% вложенных средств, а отставание от рынка составило 90%.

Это вымышленная история на основе бэктеста. Все совпадения случайны, а пополнения портфеля вымышлены. Газпром и ВТБ настоящие.

Очень важное объявление: приглашаю в мой телеграм-канал про инвестиции, в нём уже более 15 тысяч подписчиков, присоединяйтесь!

10 лет назад Газиз Вэтэбоев дружил со Сберославом Лукошкиным, они дружат до сих пор. Но если Сберослав Лукошкин выбрал Сбер и Лукойл, то у Газиза Вэтэбоева не было никаких сомнений в том, что инвестировать нужно только в Газпром и ВТБ. Начав свой путь в мае 2015 года, за 120 месяцев он ни разу не изменил своему выбору, покупая акции Газпрома и ВТБ с целевыми долями 50/50, со всех дивидендов платил налоги и реинвестировал их в покупку этих же самых акций.

Тогда он не думал, что два синих гиганта будут предметами насмешек и издевательств, а г-н Костин и г-н Миллер не оправдают надежд миноритарных акционеров.

( Читать дальше )

Блог им. igotosochi |Топ-5 дивидендных акций перед дивидендным сезоном от аналитиков Альфа-Банка

- 06 апреля 2025, 18:12

- |

Аналитики считают, что хоть дивидендная доходность многих акций в предстоящий сезон будет выше 10%, но не все из них выглядят интересно. Почему? Да всё просто: дивгэпы уронят цены, а выберутся из них не факт, что все.

Полезное про акции и дивиденды:

- Дивиденды апреля. Ну вот, опять богатеть NEW

- Три лучшие акции российских банков NEW

- Обогнал рынок на 110%. Инвестировал 10 лет только в акции Сбера и Лукойла — что из этого вышло? NEW

- Пошаговый гайд как богатеть на дивидендах

- Разборы: Яндекс, Транснефть

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые дивидендные обзоры.

Но нам повезло, что есть сильные компании, которым не страшны предстоящие выплаты дивидендов. Аналитики выбрали пять акций. Посмотрим, на какие акции взгляд позитивный.

Икс 5

- Дивиденд: 638 руб.

- Дивдоходность: ~19,2%

После возвращения в православную юрисдикцию Икс 5 уже объявил первый дивиденд и пообещал объявить второй. Компания лидирует по росту среди конкурентов, ну и магазины красивые. Есть в моём портфеле.

( Читать дальше )

Блог им. igotosochi |Как я получил 34 672 рубля пассивного дохода за март. Дальше — больше

- 05 апреля 2025, 08:15

- |

Продолжаю подсчитывать пассивный доход — зарплату, которая капает с акций, облигаций и депозита. Март вышел почти таким же грустным, как февраль, но всё же получше.

Очень важное объявление: приглашаю в мой телеграм-канал про инвестиции, в нём уже более 15 тысяч подписчиков, присоединяйтесь!

Пассивный доход за весь 2024 год составил 422 725 рублей, или в среднем 35 227 рублей в месяц. В 2025 хочется получить больше. Так и должно быть, ведь я активно пополняю портфель, а все доходы реинвестирую. Сейчас примерно 37% портфеля в акциях, 35% в облигациях, 3% в биржевых фондах, 5% в ЗПИФах недвижимости и 20% на депозите.

Предположим, я хочу, чтобы пассивный доход был 300 000 в месяц. Ну, то есть, у меня нет именно такой цели, но допустим, что есть. При текущем темпе пополнений (200 000 в месяц) и реинвестировании это возможно лет через пять–шесть. Просто для понимания, что процесс длительный, а инфляция ещё и высушит размер дохода. Реальная цель — покупка недвижимости в ипотеку, которая будет гаситься пассивным доходом. Если пропустили, читайте про пассивный доход за февраль — вышло 29 806 ₽, теперь к марту.

( Читать дальше )

Блог им. igotosochi |Три лучшие акции российских банков. Кого я выбрал и почему?

- 02 апреля 2025, 08:02

- |

У меня в портфеле целевая доля акций банков 23%. По 10% отведены Сберу и Совкомбанку, а на Т-Банк отведена доля в 3%. Больше целевая доля только у нефтегазового сектора — 30%. Почему я считаю, что именно эти три банка — лучший выбор? Посмотрим на каждый из них.

Полезное про акции и дивиденды:

- Обогнал рынок на 110%. Инвестировал 10 лет только в акции Сбера и Лукойла — что из этого вышло? NEW

- Пошаговый гайд как богатеть на дивидендах NEW

- Свежий топ-6 лучших дивидендных акций от Сбера NEW

- Разборы: Яндекс, Транснефть, МТС, Алроса, Сургутнефтегаз, Полюс, Мосбиржа, Лукойл, Роснефть

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые дивидендные обзоры.

Сбербанк

- Прогнозный дивиденд: 36 рублей

- Прогнозная дивдоходность: 11,3%

Сбер — самый устойчивый банк, это самая настоящая зелёная кэш-машина, лидер по популярности у частных инвесторов. У банка стабильно высокая рентабельность, чистая прибыль растёт из года в год.

Дивиденды Сбер платит исправно, в этом году Греф может заплатить 35–36 рублей на акцию. Важно, что у Сбера очень низкая стоимость фондирования благодаря высокой доле текущих счетов клиентов. Денежки работают, причём на Банк.

( Читать дальше )

Блог им. igotosochi |Дивиденды апреля. Ну вот, опять богатеть

- 31 марта 2025, 07:55

- |

Обновил дивидендный календарь, оставил дивиденды, которые утверждены на апрель, ведь что? На пороге ранний старт главного дивидендного сезона, разгар которого придётся на лето, а первые итоговые дивиденды за год начинают выплачивать уже весной. В марте дивиденды были только от Диасофта (нераспределённая прибыль), в апреле уже половчее.

Считаю по датам последнего дня для покупок, поскольку фактические выплаты позже. Не забываем про актуальные разборы акций и прогнозы по дивидендам:

- Обогнал рынок на 110%. Инвестировал 10 лет только в акции Сбера и Лукойла — что из этого вышло? NEW

- Пошаговый гайд как богатеть на дивидендах NEW

- Свежий топ-6 лучших дивидендных акций от Сбера NEW

- Разборы: Яндекс, Транснефть

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые дивидендные обзоры.

Черкизово 2024

- Купить до: 04.04.2025

- Дивиденд на акцию: 98,92₽

- Дивдоходность: 2,29%

Самые колбасные дивиденды на Мосбирже. Доходность совершенно не колбасная. Да и промежуточная была не сильно лучше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс