SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

just2trade

Объемы инсайдерских продаж достигли 20-летнего максимума на фоне активизации выкупа акций

- 02 октября 2019, 13:42

- |

Когда речь заходит о «справедливой стоимости» акций, лучше всех в этом разбираются инсайдеры, активно продающие бумаги всякий раз, когда считают их котировки чрезмерно высокими. Однако это может быть проблемой для рынка в целом: согласно исследованию Smart Insider, уровень перекупленности на рынке в настоящий момент самый высокий с момента появления первого пузыря в сегменте интернет-компаний, поскольку «руководители по всей Америке избавляются от акций своих компаний самыми быстрыми темпами за последние двадцать лет ввиду опасений, что продолжительная фаза роста приближается к окончанию».

Как пишет газета Financial Times, инсайдеры – как правило, генеральные и финансовые директора, члены советов директоров, а также венчурные и аналогичные инвесторы – за период до середины сентября продали акции своих компаний на общую сумму 19 млрд долл. Показатель за весь год может достичь 26 млрд долл., максимума с 2000 г., когда руководители продали бумаг на сумму 37 млрд долл. на пике котировок интернет-компаний. Помимо этого, показатель за 2019 г. может стать рекордным за период после последнего финансового кризиса, превысив уровень 2017 г., когда объем инсайдерских продаж составил 25 млрд долл.

( Читать дальше )

Как пишет газета Financial Times, инсайдеры – как правило, генеральные и финансовые директора, члены советов директоров, а также венчурные и аналогичные инвесторы – за период до середины сентября продали акции своих компаний на общую сумму 19 млрд долл. Показатель за весь год может достичь 26 млрд долл., максимума с 2000 г., когда руководители продали бумаг на сумму 37 млрд долл. на пике котировок интернет-компаний. Помимо этого, показатель за 2019 г. может стать рекордным за период после последнего финансового кризиса, превысив уровень 2017 г., когда объем инсайдерских продаж составил 25 млрд долл.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Инвестиционные идеи iShares Global Clean Energy ETF

- 01 октября 2019, 12:28

- |

Биржевой фонд iShares Global Clean Energy ETF (ICLN) отслеживает динамику индекса S&P Global Clean Energy Index, который инвестирует в компании альтернативной энергетики по всему миру. В составе фонда находятся 30 ценных бумаг, в частности, акции производителей солнечной, ветряной и геотермальной энергетики, а также бумаги производителей этанола и биоматериалов. Отметим, что 41,66% средств фонда вложены в акции США, тогда как 18,56% и 11,11% средств инвестировано в бумаги Китая и Новой Зеландии. Далее идут Бразилия (6,95%), Австрия (5,44%), Канада (4,74%), Дания (4,14%), Испания (3,69%), Норвегия (1,78%), Германия (1,59%).

Мы все также считаем, что доля возобновляемых источников энергии продолжит расти и сможет превзойти мировую долю угольных станций по фактической генерации электроэнергии. Кроме того, МЭА прогнозирует, что к 2021 году доля альтернативной энергетики увеличится до 28%, причем темпы роста энергомощностей будут составлять 13% ежегодно до 2021 года. Помимо этого, за последние 10 лет компании инвестировали более $1 трлн в развитие альтернативной энергетики, что позволило значительно снизить ее стоимость производства. Так, согласно данным Международного агентства по возобновляемым источникам энергии (IRENA), за период 2010/2018 гг. стоимость производства солнечной энергетики упала на 73% и достигла 10 центов за кВт/час, причем ожидается, что к 2020 году стоимость может снизиться уже до 5 центов за кВт/час. Стоимость производства ветровой энергетики за аналогичный период уменьшилась на 23% и в среднем составила 6 центов за кВт/час.

( Читать дальше )

Мы все также считаем, что доля возобновляемых источников энергии продолжит расти и сможет превзойти мировую долю угольных станций по фактической генерации электроэнергии. Кроме того, МЭА прогнозирует, что к 2021 году доля альтернативной энергетики увеличится до 28%, причем темпы роста энергомощностей будут составлять 13% ежегодно до 2021 года. Помимо этого, за последние 10 лет компании инвестировали более $1 трлн в развитие альтернативной энергетики, что позволило значительно снизить ее стоимость производства. Так, согласно данным Международного агентства по возобновляемым источникам энергии (IRENA), за период 2010/2018 гг. стоимость производства солнечной энергетики упала на 73% и достигла 10 центов за кВт/час, причем ожидается, что к 2020 году стоимость может снизиться уже до 5 центов за кВт/час. Стоимость производства ветровой энергетики за аналогичный период уменьшилась на 23% и в среднем составила 6 центов за кВт/час.

( Читать дальше )

ФРС может запустить QE4 в ближайшее время

- 30 сентября 2019, 14:05

- |

Крупнейшие банки пересмотрели свои прогнозы относительно дальнейшего изменения денежнокредитной политики со стороны ФРС и ждут запуска QE в том или ином виде уже в следующем месяце.

Большинство из них ожидают, что ФРС объявит о какой-либо форме механизма постоянного РЕПО или перезапустит POMO, чтобы сдвинуть резервы до уровня, на котором рынок финансирования стабилен. Для этого потребуется порядка $400 млрд, только тогда произойдет нормализация спреда FF-IOER, подсчитали эксперты Bank of America.

Джером Пауэлл во время последней пресс-конференции отметил, что ФРС будет использовать временные операции на открытом рынке для устранения давления на рынке финансирования. Но самое главное, как мы уже отмечали, Пауэлл добавил, что, возможно, потребуется возобновить органический рост баланса раньше, чем думали в самом регуляторе.

«Мы рассмотрим это внимательно в ближайшие дни и обсудим это на следующей встрече в конце октября», — сказал он.

Конечно, ФРС не объявила о QE4, но, по мнению аналитиков, объявит об этом в самое ближайшее время.

( Читать дальше )

Большинство из них ожидают, что ФРС объявит о какой-либо форме механизма постоянного РЕПО или перезапустит POMO, чтобы сдвинуть резервы до уровня, на котором рынок финансирования стабилен. Для этого потребуется порядка $400 млрд, только тогда произойдет нормализация спреда FF-IOER, подсчитали эксперты Bank of America.

Джером Пауэлл во время последней пресс-конференции отметил, что ФРС будет использовать временные операции на открытом рынке для устранения давления на рынке финансирования. Но самое главное, как мы уже отмечали, Пауэлл добавил, что, возможно, потребуется возобновить органический рост баланса раньше, чем думали в самом регуляторе.

«Мы рассмотрим это внимательно в ближайшие дни и обсудим это на следующей встрече в конце октября», — сказал он.

Конечно, ФРС не объявила о QE4, но, по мнению аналитиков, объявит об этом в самое ближайшее время.

( Читать дальше )

Крупнейшие банки представляют для экономики меньшую угрозу, чем десять лет назад

- 27 сентября 2019, 10:35

- |

Крупнейшие банки мира через десять лет после финансового кризиса, в течение которых регулирование их деятельности последовательно ужесточалось, представляют меньше рисков для экономики. Об этом пишет в своем отчете Банк международных расчетов (БМР).

Системообразующие кредитные учреждения в настоящий момент более устойчивы к экономическим шокам и, таким образом, со значительно меньшей вероятностью могут оказаться несостоятельными, что и было целью начатой в 2011 г. реформы регулирования, говорится в опубликованном в воскресенье квартальном обзоре БМР. Вместе с тем, по мнению экспертов, уменьшилась важность этих банков для финансовой системы в целом.

После кризиса регулирующие органы определили организации, представляющие наибольший риск для мировой финансовой системы, и ввели для них более жесткие, чем для остальных, правила деятельности, а также, самое главное, потребовали соблюдения более высоких нормативов достаточности капитала. БМР в своем списке приводит 29 системообразующих банков, верхние строчки в котором занимают JPMorgan Chase & Co., Citigroup Inc., Deutsche Bank AG и HSBC Holdings Plc.

( Читать дальше )

Системообразующие кредитные учреждения в настоящий момент более устойчивы к экономическим шокам и, таким образом, со значительно меньшей вероятностью могут оказаться несостоятельными, что и было целью начатой в 2011 г. реформы регулирования, говорится в опубликованном в воскресенье квартальном обзоре БМР. Вместе с тем, по мнению экспертов, уменьшилась важность этих банков для финансовой системы в целом.

После кризиса регулирующие органы определили организации, представляющие наибольший риск для мировой финансовой системы, и ввели для них более жесткие, чем для остальных, правила деятельности, а также, самое главное, потребовали соблюдения более высоких нормативов достаточности капитала. БМР в своем списке приводит 29 системообразующих банков, верхние строчки в котором занимают JPMorgan Chase & Co., Citigroup Inc., Deutsche Bank AG и HSBC Holdings Plc.

( Читать дальше )

Инвестиционные идеи Adobe Systems

- 26 сентября 2019, 13:09

- |

Adobe Systems − ведущий мировой разработчик программных продуктов для графического дизайна, редактирования фото и видео, веб-разработки. ПО компании представлено широким спектром решений, популярных у миллионов специалистов в разных отраслях.

Мы позитивно оцениваем дальнейшие перспективы Adobe. Мировой рынок прикладного ПО продолжает стремительно меняться в пользу все большего использования облачных технологий, и на этом фоне проведенная компанией глубокая реструктуризация бизнеса оказалась как нельзя кстати. Причем в Adobe не собираются останавливаться на достигнутом и намерены и далее упорно работать над увеличением лояльности уже имеющихся клиентов и привлечением новых за счет инвестиций в новые программные продукты и расширения функциональности и удобства текущего ПО. Кроме того, Adobe активно развивает платформу искусственного интеллекта и машинного обучения Sensei. Элементы этой платформы уже применяются в традиционных продуктах компании. При этом, на наш взгляд, драйвером роста станет сегмент Marketing Cloud. Рекламные и маркетинговые бюджеты в мире все сильнее смещаются от традиционных каналов распространения в цифровую сферу, и Adobe благодаря значительным усилиям по расширению своего присутствия в этой области, на наш взгляд, имеет хорошие шансы стать одним из главных бенефициаров данного тренда. Кроме того, мы полагаем, что сильный баланс и высокие денежные потоки позволят Adobe и далее проявлять активность в сегменте M&A, не забывая при этом направлять значительные средства на выплаты акционерам.

( Читать дальше )

Мы позитивно оцениваем дальнейшие перспективы Adobe. Мировой рынок прикладного ПО продолжает стремительно меняться в пользу все большего использования облачных технологий, и на этом фоне проведенная компанией глубокая реструктуризация бизнеса оказалась как нельзя кстати. Причем в Adobe не собираются останавливаться на достигнутом и намерены и далее упорно работать над увеличением лояльности уже имеющихся клиентов и привлечением новых за счет инвестиций в новые программные продукты и расширения функциональности и удобства текущего ПО. Кроме того, Adobe активно развивает платформу искусственного интеллекта и машинного обучения Sensei. Элементы этой платформы уже применяются в традиционных продуктах компании. При этом, на наш взгляд, драйвером роста станет сегмент Marketing Cloud. Рекламные и маркетинговые бюджеты в мире все сильнее смещаются от традиционных каналов распространения в цифровую сферу, и Adobe благодаря значительным усилиям по расширению своего присутствия в этой области, на наш взгляд, имеет хорошие шансы стать одним из главных бенефициаров данного тренда. Кроме того, мы полагаем, что сильный баланс и высокие денежные потоки позволят Adobe и далее проявлять активность в сегменте M&A, не забывая при этом направлять значительные средства на выплаты акционерам.

( Читать дальше )

Инвестиционные идеи HCA Healthcare

- 25 сентября 2019, 13:26

- |

HCA Healthcare – один из крупнейших частных провайдеров услуг здравоохранения в США, в первую очередь, стационарного лечения пациентов. Под управлением HCA Healthcare находится 185 больниц, в том числе 119 хирургических центров, а также 125 амбулаторных клиник.

HCA получает выручку за предоставление медицинских услуг пациентам в рамках государственных и частных программ медицинского страхования и непосредственно от пациентов. Выручка HCA широко диверсифицирована по регионам США и сегментам услуг здравоохранения – медицинские учреждения компания предоставляют хирургические, диагностические, реанимационные, лабораторные, радиологические, кардиологические, физиотерапевтические, психиатрические услуги. Компания имеет доступ на быстрорастущие рынки крупных городских зон, и изменение демографической картины в сторону старения населения обеспечивает ее больницам стабильный поток пациентов. В частности, учреждения HCA широко представлены в штатах Техас и Флорида, и почти половина выручки компании поступает именно из этих двух густонаселенных штатов. Согласно официальным прогнозам, общенациональные расходы на здравоохранение возрастут с $3,7 трлн в 2018 году до $5,7 млрд в 2026 году, во многом за счет старения населения, и это неизбежно повлечет за собой долгосрочный рост выручки ведущих провайдеров медицинских услуг.

( Читать дальше )

HCA получает выручку за предоставление медицинских услуг пациентам в рамках государственных и частных программ медицинского страхования и непосредственно от пациентов. Выручка HCA широко диверсифицирована по регионам США и сегментам услуг здравоохранения – медицинские учреждения компания предоставляют хирургические, диагностические, реанимационные, лабораторные, радиологические, кардиологические, физиотерапевтические, психиатрические услуги. Компания имеет доступ на быстрорастущие рынки крупных городских зон, и изменение демографической картины в сторону старения населения обеспечивает ее больницам стабильный поток пациентов. В частности, учреждения HCA широко представлены в штатах Техас и Флорида, и почти половина выручки компании поступает именно из этих двух густонаселенных штатов. Согласно официальным прогнозам, общенациональные расходы на здравоохранение возрастут с $3,7 трлн в 2018 году до $5,7 млрд в 2026 году, во многом за счет старения населения, и это неизбежно повлечет за собой долгосрочный рост выручки ведущих провайдеров медицинских услуг.

( Читать дальше )

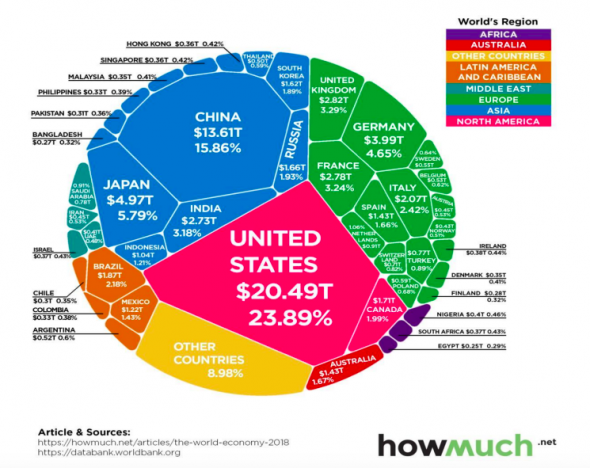

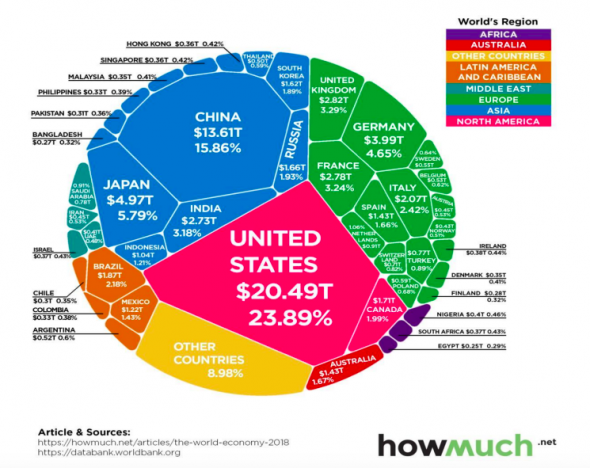

Мировая экономика объемом $86 трлн в одной иллюстрации

- 24 сентября 2019, 13:24

- |

Мировая экономика находится в постоянном изменении. Как отмечает главный редактор интернет-сайта Visual Capitalists Джефф Десжарден, на оценку общей экономической производительности влияют миллиарды переменных – больших и малых, и эти входные данные постоянно меняются. Стоимость покупки продуктов на неделю или заправки автомобиля бензином представляется.

Стоимость покупки продуктов на неделю или заправки автомобиля бензином представляется пренебрежительно малой величиной, когда речь идет о триллионах долларов, однако каждое микроэкономическое решение или набор предпочтений вносят свой вклад в общий результат.

Как и предпочтения потребителей, меняются технологии, условия торговли, процентные ставки и валютные курсы, а с ними – и конечная структура мировой экономики объемом 86 трлн долл.

ВВП стран по размеру:

Следует отметить, что в диаграмме для измерения экономической производительности используется номинальный ВВП, который отличается от показателя ВВП, скорректированного на паритет покупательной способности (ППС). Данные, приведенные в следующих ниже диаграмме и таблице, взяты из последнего отчета Всемирного банка за июль 2019 г.

( Читать дальше )

Стоимость покупки продуктов на неделю или заправки автомобиля бензином представляется пренебрежительно малой величиной, когда речь идет о триллионах долларов, однако каждое микроэкономическое решение или набор предпочтений вносят свой вклад в общий результат.

Как и предпочтения потребителей, меняются технологии, условия торговли, процентные ставки и валютные курсы, а с ними – и конечная структура мировой экономики объемом 86 трлн долл.

ВВП стран по размеру:

Следует отметить, что в диаграмме для измерения экономической производительности используется номинальный ВВП, который отличается от показателя ВВП, скорректированного на паритет покупательной способности (ППС). Данные, приведенные в следующих ниже диаграмме и таблице, взяты из последнего отчета Всемирного банка за июль 2019 г.

( Читать дальше )

Инвестиционные идеи Palo Alto Networks

- 23 сентября 2019, 13:53

- |

Palo Alto Networks – базирующаяся в Калифорнии ИТ-компания, предоставляющая решения для кибербезопасности предприятий, организаций и правительственных ведомств. Платформа безопасности, разработанная Palo Alto Networks, состоит из трех элементов – фаервол, продвинутая защита конечных точек и облако выявления киберугроз.

По некоторым прогнозам, мировые расходы на борьбу с киберпреступностью в ближайшие 5 лет превзойдут $1 трлн, и у Palo Alto Networks есть все шансы получить свою долю этих потенциальных потоков выручки, ведь продукты компании имеют хорошую репутацию на рынке и пользуются спросом. В частности, согласно данным исследовательской фирмы Gartner, на рынке фаерволов корпоративного класса за 2018 год Palo Alto Networks в седьмой раз подряд оказалась в разделе лидеров. Считается, что в сегменте корпоративных межсетевых экранов Palo Alto располагает высоким уровнем удовлетворенности клиентов своими решениями для бизнеса.

( Читать дальше )

По некоторым прогнозам, мировые расходы на борьбу с киберпреступностью в ближайшие 5 лет превзойдут $1 трлн, и у Palo Alto Networks есть все шансы получить свою долю этих потенциальных потоков выручки, ведь продукты компании имеют хорошую репутацию на рынке и пользуются спросом. В частности, согласно данным исследовательской фирмы Gartner, на рынке фаерволов корпоративного класса за 2018 год Palo Alto Networks в седьмой раз подряд оказалась в разделе лидеров. Считается, что в сегменте корпоративных межсетевых экранов Palo Alto располагает высоким уровнем удовлетворенности клиентов своими решениями для бизнеса.

( Читать дальше )

Инвестиционные идеи Adobe Systems

- 19 сентября 2019, 14:49

- |

Adobe Systems (ADBE), американский диверсифицированный производитель программного обеспечения, представил неплохую отчетность за 3-й квартал 2019 фингода, завершившийся 30 августа. Выручка увеличилась на 23.7% г/г до рекордных $2.83 млрд. и превысила консенсуспрогноз на уровне $2.79 млрд. При этом поступления от подписки подскочили на 26% и составили 90% общей выручки, тогда как продажи продуктов в традиционной ритейл-упаковке повысились лишь на 5.5%, а их доля в выручке опустилась до 5.6%. Продажи в сегменте Digital Media Solutions поднялись на 22% до $1.96 млрд., при этом выручка сервисов Creative Cloud выросла на 21.7% до $1.65 млрд. на фоне продолжающегося увеличения числа подписчиков и показателя ARPU. Выручка в сегменте Document Cloud поднялась на 23.5% до рекордных $307.5 млн. Доходы в сегменте Adobe Experience Cloud взлетели на 37.2% до $678.7 млн., чему способствовали в том числе сделки по поглощению фирм Magento и Marketo. Географически, продажи в Северной Америке (58% от общей выручки) поднялись на 26.1%, в регионе EMEA (27% выручки) – на 16.7%, в Азии (15% выручки) – на 27.6%. Скорректированный показатель EBITDA вырос на 28.9% до $1.30 млрд., и рентабельность по EBITDA улучшилась на 1.9 п.п. до 46%. Скорректированная прибыль на акцию увеличилась на 18.5% до $2.05 и на 8 центов опередила среднюю оценку аналитиков Уолл-стрит.

( Читать дальше )

( Читать дальше )

Инвестиционные идеи Moody's Corporation

- 18 сентября 2019, 16:29

- |

Мы сохраняем позитивный взгляд на акции Moody's Corporation (MCO), одного из ведущих мировых рейтинговых агентств. Мы считаем, что сильная рыночная позиция, высокая степень диверсификации операций и грамотный сделки M&A позволят компании демонстрировать хорошие финансовые показатели в среднесрочной перспективе.

Финансовый отчет Moody's за 2-й квартал 2019 г. был неплохим. Выручка увеличилась на 3.3% г/г до рекордных $1.21 млрд. и оказалась выше консенсус-прогноза на уровне $1.18 млрд. Выручка в США повысилась на 2% до $637.9 млн., за пределами Штатов – на 4.7% до $575.7 млн. Отметим, что негативный эффект от неблагоприятных изменений обменных курсов составил 2%. Доходы рейтингового подразделения Moody’s Investors Service (MIS) упали на 1.8% до $738.4 млн. в связи с сокращением количества выпусков бондов корпорациями в мире. В то же время выручка подразделения Moody’s Analytics (MA) подскочила на 12.4% до $475.2 млн. на фоне 10%-го органического роста доходов, а также эффектов от поглощений фирм Reis и Omega Performance. Скорректированная операционная прибыль повысилась на 2.5% до $599 млн., и операционная рентабельность уменьшилась на 0.3 п.п. до 49.4%. Скорректированная прибыль на акцию возросла на 1% до $2.07 и оказалась заметно выше средней оценки аналитиков Уолл-стрит на уровне $1.98.

( Читать дальше )

Финансовый отчет Moody's за 2-й квартал 2019 г. был неплохим. Выручка увеличилась на 3.3% г/г до рекордных $1.21 млрд. и оказалась выше консенсус-прогноза на уровне $1.18 млрд. Выручка в США повысилась на 2% до $637.9 млн., за пределами Штатов – на 4.7% до $575.7 млн. Отметим, что негативный эффект от неблагоприятных изменений обменных курсов составил 2%. Доходы рейтингового подразделения Moody’s Investors Service (MIS) упали на 1.8% до $738.4 млн. в связи с сокращением количества выпусков бондов корпорациями в мире. В то же время выручка подразделения Moody’s Analytics (MA) подскочила на 12.4% до $475.2 млн. на фоне 10%-го органического роста доходов, а также эффектов от поглощений фирм Reis и Omega Performance. Скорректированная операционная прибыль повысилась на 2.5% до $599 млн., и операционная рентабельность уменьшилась на 0.3 п.п. до 49.4%. Скорректированная прибыль на акцию возросла на 1% до $2.07 и оказалась заметно выше средней оценки аналитиков Уолл-стрит на уровне $1.98.

( Читать дальше )

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал