Блог им. kecedi |Gold — EUR [XAUEUR] (продолжение)

- 06 апреля 2015, 09:34

- |

- комментировать

- Комментарии ( 0 )

Блог им. kecedi |EURGBP волновой анализ

- 31 марта 2015, 10:42

- |

Начиная с максимума 95-го года по кроссу EURGBP, в разные стороны были сформированы зигзаги (больше похоже на зигзаги чем импульсы), вполне вероятно, что они относятся к некой коррекционной модели, можно предположить треугольник или комбинацию. Для комбинации пока что через чур мало предпосылок, поэтому, рассматривая коррекционную модель, я отдаю предпочтение треугольнику.

-------------------------------------------------------------------------------------------------------------------------------------------

Но это не единственный возможный вариант, так же есть вероятность формирование конечной диагонали, но вероятность на много меньше предыдущих вариантов, учитывая модель и фрейм ее формирования, поэтому этот вариант рассматриваю в последнюю очередь.

( Читать дальше )

Блог им. kecedi |DAX Index — Germany

- 26 марта 2015, 12:42

- |

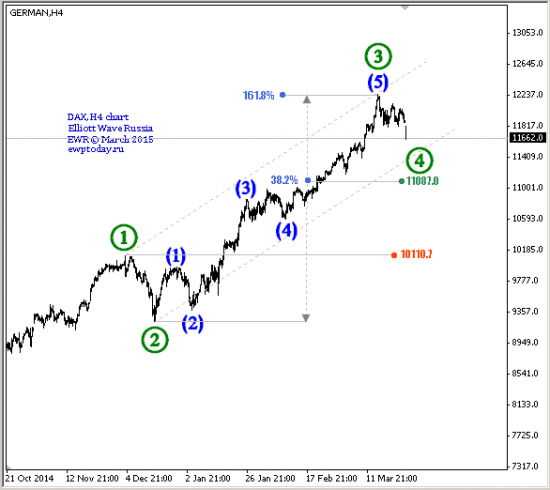

По германскому индексу началась коррекция, предположительно в качестве волны [4], которая, в зависимости от модели, может продолжится до уровня 11087.0, при этом коррекция составит 38.2% по отношению к волне [3].

Однако велик вероятность, что целью будет выступать канал образующий этот импульс и по завершении коррекции (модель которой нам пока не известна), рост возобновится уже в рамках волны [5], первая ближайшая, подтверждающая сценарий цель, будет являться уровень максимум волны [3], т.е. минимальное требование для волны [5] — это обновление максимума волна [3].

Ключевой уровень: 10110.7

Цель: 12250.6

Блог им. kecedi |Gold — WTI

- 23 марта 2015, 10:12

- |

Волновая картина ценовой динамики золота против нефти(WTI), говорит нам о возможном скором возобновление снижения данного инструмента. Потому как есть ряд причин, отталкивая от которых, можно предполагать завершения роста в качестве коррекции к предшествующему росту W-X-Y of (B).

Предполагаемая коррекция уже успела составить почти 61.8%, вероятно на этом коррекция уже была завершена, но исключать еще одного незначительного обновления максимума, все же пока не стоит, но в целом уже сейчас ожидаю снижение.

Ближайшая цель снижения в настоящий момент является уровень 21.74, в таком случае волна С составит 61.8% по отношению к волне (А), но это далеко не последняя цель на сегодняшний день, но что бы говорить о возможных дальнейших целях, нужно что бы текущий сценарий нашел подтверждение.

Ключевой уровень: 29.08

Цель: 21.74

Блог им. kecedi |Nikkei 225 (продолжение)

- 23 марта 2015, 09:08

- |

Ожидания оправдались, этой действительно была коррекция, которая составила 38.2% и была завершена на этом уровне, после чего последовал рост в рамках формирования волны [5].

На текущий момент уже были выполнены все минимальные условия для формирования полноценного импульса волны [5], так же были выполнены почти все цели для этой волны, поэтому велика вероятность, что рост в ближайшее время подойдет к завершению и последует снижение цены но в качестве продолжительной коррекции.

Блог им. kecedi |Взгляд на CBOE Volatility Index (VIX) через волны Эллиотта

- 21 марта 2015, 15:58

- |

В 1993 Чикагская биржа (CBOE) представила индекс VIX — the CBOE Volatility Index, который изначально был создан для оценки/измерения ожидаемой 30-дневной волатильности рынка на индекс S&P 100. Вскоре индекс VIX стал основным ориентиром/показателем волатильности фондового рынка США. Его упоминание можно часто встретить в the Wall Street Journal, Barron’s и других ведущих финансовых изданиях, а также в новостях бизнеса на CNBC и Bloomberg TV, где VIX часто называют «индексом страха».

Десять лет спустя в 2003 году, Чикагская биржа вместе с Goldman Sachs обновили индекс VIX так, чтобы он отражал новый способ оценки предполагаемой волатильности, тот, который продолжает широко использоваться как теоретиками, так и практиками (риск-менеджерами и трейдерами). Обновленный VIX основывается на индексе S&P 500 и оценивает ожидаемую волатильность путем усреднения взвешенных цен SPX путов и коллов более широкого спектра цен исполнения. Предлагая сценарий для тиражирования экспозиции волатильности портфеля из опционов SPX, эта новая методология превратила VIX из абстрактного понятия в практический инструмент для торговли и хеджирования волатильности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

![Gold — EUR [XAUEUR] (продолжение) Gold — EUR [XAUEUR] (продолжение)](/uploads/images/02/85/78/2015/04/06/aff044.png)

![Gold — EUR [XAUEUR] (продолжение) Gold — EUR [XAUEUR] (продолжение)](/uploads/images/02/85/78/2015/04/06/c9a8f2.png)