Блог им. koblents |Идем на восток: что интересного из гонконгских бумаг предлагает СПБ биржа?

- 23 июня 2022, 12:25

- |

20 июня на СПБ Бирже стартовали торги ценными бумагами с первичным листингом на Гонконгской бирже (HKEX).

Сначала будут доступны 12 компаний, но до конца года ассортимент бумаг планируют расширить до 200, а в течение 2023 года — до 1000. Расчеты будут идти на второй торговый день (Т+2) в гонконгских долларах (HKD) без участия европейских клиринговых компаний. Торговая сессия будет проходить с 08:00 до 18:00 по Москве.

Биржа ожидает, что крупнейшие брокеры дадут клиентам доступ к гонконгским акциям в течение месяца. О предоставлении такого доступа уже объявили Тинькофф Инвестиции и БКС.

Что за Гонконгская биржа?Гонконгская биржа — одна из трех крупнейших торговых площадок Китая и мира. Входит в состав HKEX Group и предлагает инвесторам услуги на рынках ценных бумаг, фьючерсов и металлов. По состоянию на май 2022 года в Гонконге торгуется 2218 компаний.

У биржи есть две интересные отличительные особенности:

- Вместо привычных буквенных тикеров используются цифровые. Например, у корпорации Xiaomi такой тикер: 1810.

- На Мосбирже и в США размер лота либо равен единице, либо кратен 10. На HKEX встречаются лоты по 10, 80, 200, и даже 14 033 бумаг.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 13 )

Блог им. koblents |Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

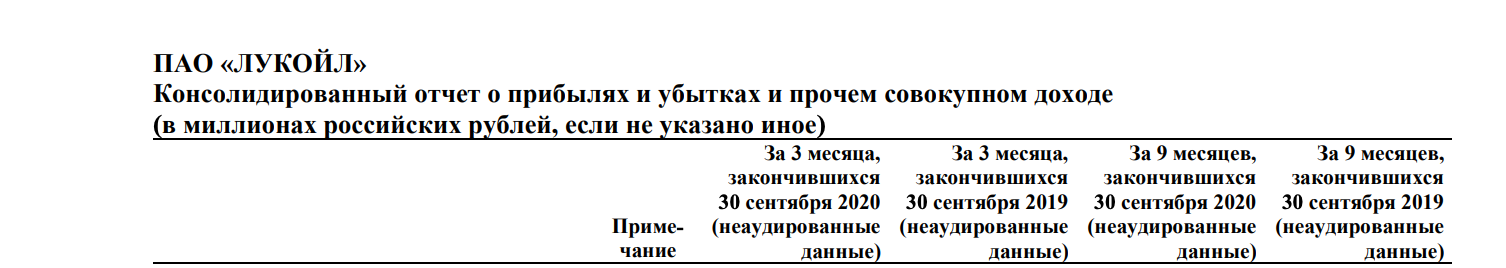

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

Блог им. koblents |Как купить акции дешево?Стоимостный подход в инвестициях.

- 03 июля 2020, 12:55

- |

Как понять, какие компании стоит покупать, а какие нет? Что делать, если купленные вами акции выросли: продавать или подождать еще? Как посчитать дорого или дешево торгуется та или иная компания? На все эти вопросы помогает ответить стоимостный подход в инвестициях. Именно о нем мы сегодня поговорим.

Кому удобнее, есть видео-формат:

( Читать дальше )

Блог им. koblents |Мультипликаторы – все, что вам нужно знать!

- 03 марта 2020, 15:17

- |

- Понимание мультипликаторов

- P/E – самый просто и универсальный

- EV/EBITDA: преимущества и недостатки

- ДОЛГ и мультипликаторы, которые его оценивают

- Мультипликаторы рентабельности

- Что я понял, 3 года считая мультипликаторы по всем компаниям

Понимание мультипликаторов

Мультипликаторы – это производные финансовые показатели, которые позволяют оценить бизнес компании и сравнить ее с конкурентами.

Суть мультипликаторов в том, что мы приводим рыночную оценку (цена акций) компании и ее бизнес оценку (прибыль, выручка и т.п.) к единому знаменателю.

Условно говоря из двух (и более) цифр, мы получаем одну. И эту одну цифру легко оценить и сравнить с аналогичной цифрой у других компаний.

Поясню на примере:

1. Прибыль компании A – 100 000 рублей

2. Прибыль компании B – 1 000 000 рублей

Вопрос: акции какой компании лучше покупать?

Еще пример:

1. Капитализация компании С – 1 млрд. рублей

( Читать дальше )

Блог им. koblents |Cобираем портфель недооцененных акций США на основе мультипликаторов. Kemet Corporation

- 26 августа 2019, 14:08

- |

После добавления в базу данных FinanceMarker компаний с фондовых бирж NYSE, NASDAQ, NYSEMKT — в системе оказалось около 4500 компаний. Это огромное число, которое дает простор для деятельности и фантазии. С таким количеством компаний без скринера акций никак не обойтись.

Что я хочу попробовать — это воспользоваться фильтрами скринера акций FinanceMarker, чтобы найти интересные компании, которые по мультипликаторам будут иметь хорошие перспективы на рост.

Преимущественно буду искать акции американских компаний, так как на российском рынке у меня уже более менее сформирован портфель и так или иначе я за ним, и за событиями рынка слежу. А вот по акциям американских компании нет ни порфтеля, ни понимания того, как вообще все там устроено и какие события происходят на рынке. Так что может получиться интересный эксперимент.

Буду искать через различные фильтры интересные и потенциально прибыльные акции американских компаний, основываясь только на мультипликаторах и данные FinanceMarker и соберу из найденных компаний реальный портфель из 10-15 акций, динамику которого буду отслеживать.

( Читать дальше )

Блог им. koblents |Обзор, анализ и оценка акций МТС

- 06 мая 2019, 14:54

- |

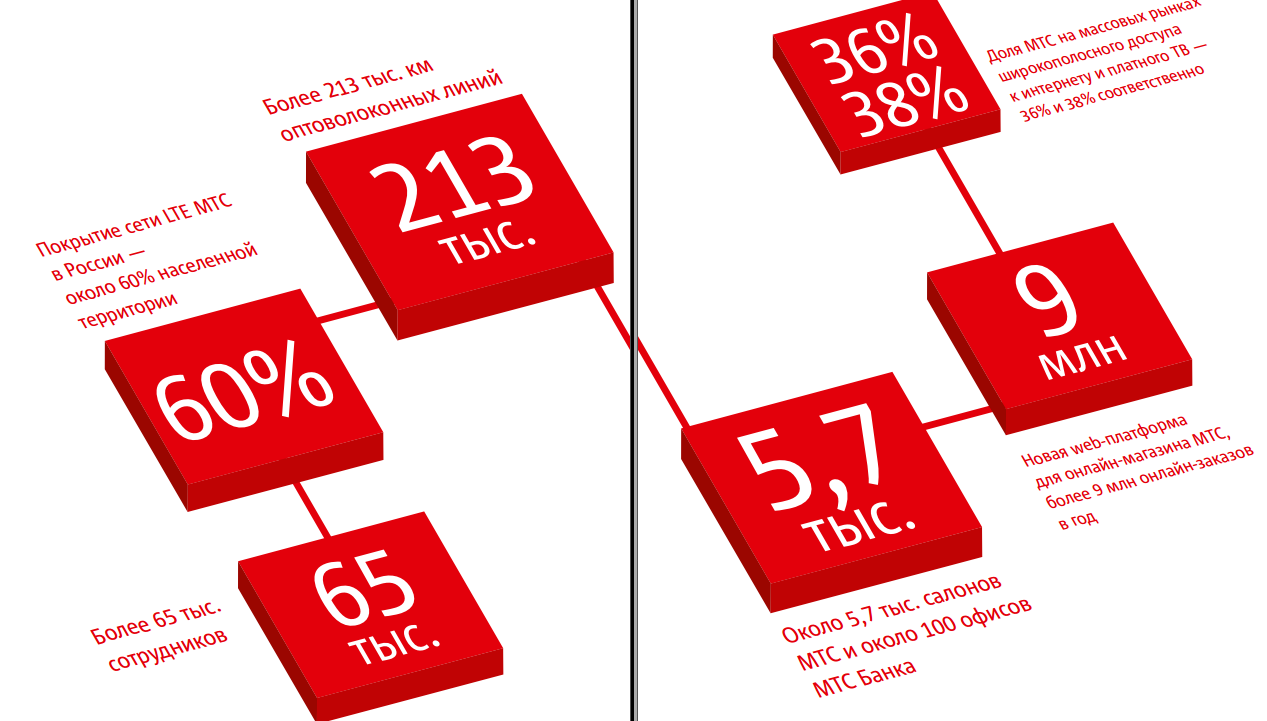

Мобильные Теле Системы – одна из крупнейших российских компаний, работающих в сфере телекоммуникации. МТС оказывает широкий спектр услуг в сфере связи: мобильная и фиксированная связь, доступ в интернет, кабельное и спутниковое ТВ, системная интеграция, обработка данных, облачные вычисления, мобильные и цифровые сервисы.

МТС ведет свой бизнес в России, республике Беларусь, Украине и Армении.

Основные показатели. Из годового отчета за 2017 год.

Основные показатели. Из годового отчета за 2017 год.Услугами МТС пользуются 105 млн. абонентов.

Data. Digital. DividendsВ 2017 г. совет директоров ПАО «МТС» утвердил обновленную стратегию компании, получившую общую формулировку «3D: Data. Digital. Dividends».

Data – данные

– удержание и развитие позиций в сфере услуг мобильной и стационарной связи.

Digital – развитие цифровых технологий

– электронная коммерция, мобильные приложения, обработка и хранение больших данных, облачные сервисы, системная интеграция, финансовые услуги, интернет вещей, искусственный интеллект.

( Читать дальше )

Блог им. koblents |Самые большие дивиденды в 2019 году

- 27 марта 2019, 12:17

- |

На дворе уже месяц март, а значит вместе с началом весны наступает пора активной подготовки к дивидендному сезону, который формально стартует уже в мае и продлится пару месяцев уж точно. На какие бумаги стоит обратить внимание, а какие лучше избегать в своём инвестиционном портфеле? Где мы ожидаем увидеть двузначную дивидендную доходность, а где дивидендов может и не быть вовсе? Попробуем разобраться в этом вместе, заглянув в финансовые отчётности компаний, которые предлагает сервис financemarker.

В рамках данного поста я хочу выделить те инвестиционные идеи, которые уже в этом году порадуют щедрыми дивидендами и это не должно стать разовым явлением (как это зачастую случается). Для консервативных и долгосрочных инвесторов именно такие бумаги должны занимать подавляющую часть портфеля, так как стабильность их выплат высокая, финансовое положение этих компаний не вызывает вопросов, а дивидендная доходность зачастую двузначная. Итак, поехали:

( Читать дальше )

Блог им. koblents |Обзор и анализ компании Лукойл

- 20 марта 2019, 11:49

- |

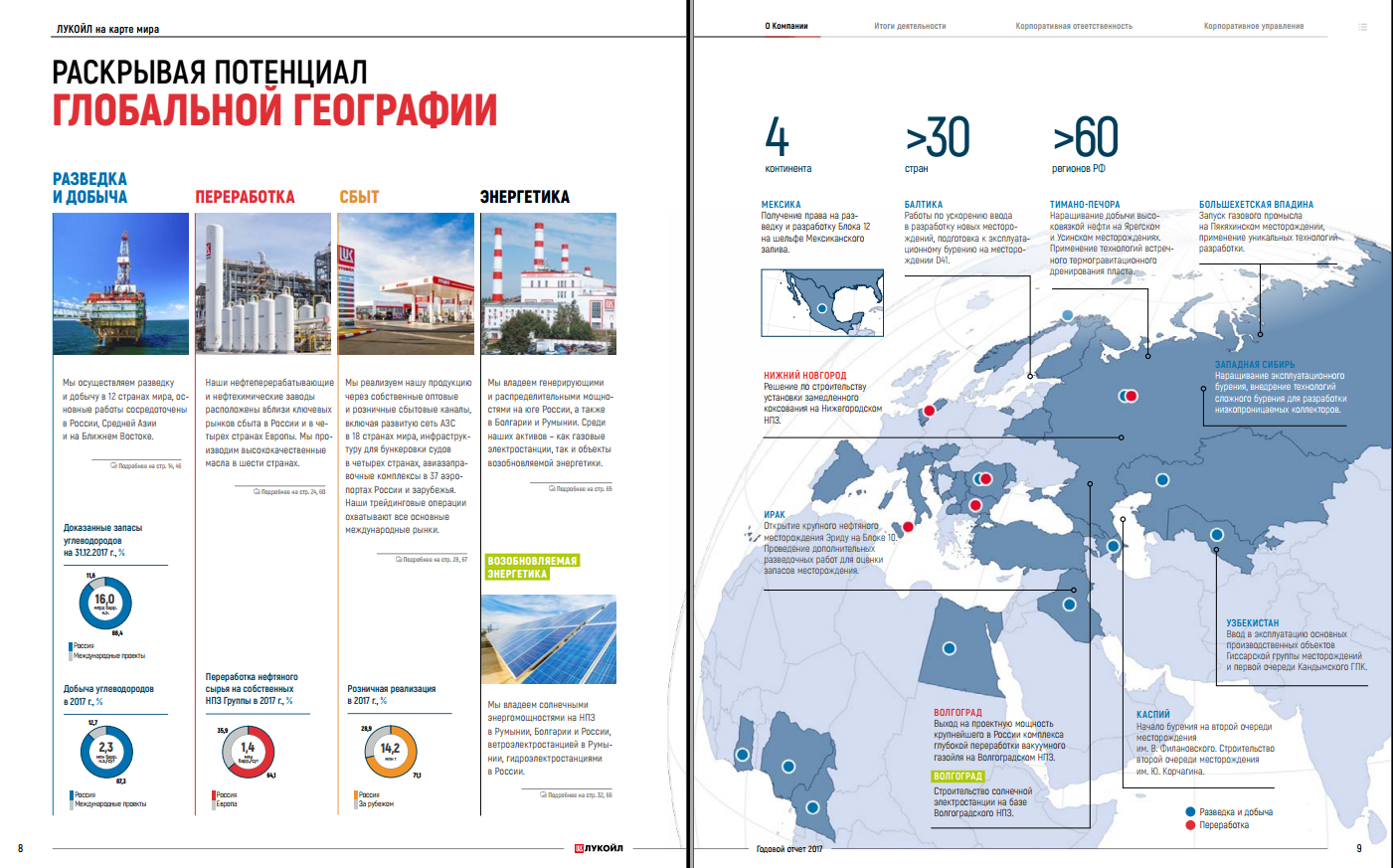

Лукойл – одна из крупнейших нефтяных компаний России. Это частная вертикально интегрированная компания, которая занимается добычей нефти и газа, переработкой и продажей нефти и нефтепродуктов. На долю Лукойла приходится 2% мировой добычи нефти и 1% доказанных запасов углеводородов.

Схема бизнеса компании Лукойл (из годового отчета компании)

Схема бизнеса компании Лукойл (из годового отчета компании)Разведка и добыча происходят в 12 странах мира, основные работы сосредоточены в России, Средней Азии и на Ближнем Востоке. Свою продукцию компания поставляет в 18 стран мира.

( Читать дальше )

Блог им. koblents |Пора ли фиксировать прибыль?

- 17 февраля 2019, 12:38

- |

Начало года на фондовом рынке ознаменовалось стремительным ростом. Новости об исторических максимумах приходят со всех сторон, а многие аналитики и эксперты частично или полностью закрывают свои позиции, фиксируя прибыль. Все это создает достаточно нервозную атмосферу, которой сложно не поддаться. Именно поэтому, для тех кто следит и возможно даже следует моему портфелю, я подготовил данный пост.

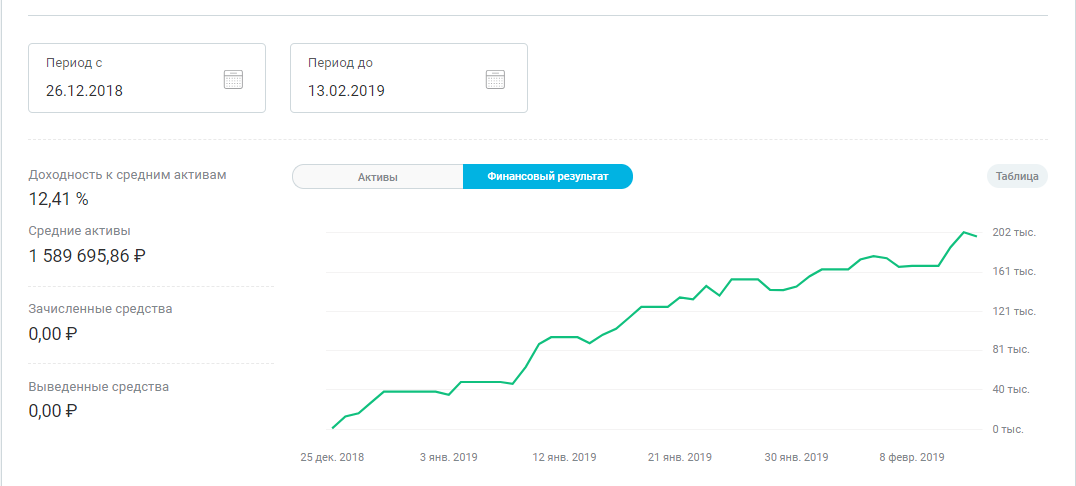

Рост рынка и моего портфеляДля начала стоит отметить, что рост на рынке действительно присутсвует и слава Богу он не обошел стороной и мой портфель.

График индекса Московской биржи с 26 декабря 2018 года.

График индекса Московской биржи с 26 декабря 2018 года.С 26 декабря индекс вырос аж на 10%. А вот и динамика моего портфеля за это же время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс