ПСБ Аналитика

⚡️Обновление в модельном портфеле

- 06 декабря 2024, 11:58

- |

Закрываем идеи по стоп-лоссу:

Норникель:

Убыток: 0,8%

МТС:

Убыток: 2,1%

VK:

Убыток: 2,4%

Вчера российский рынок акций резко вырос во второй половине торгов, что привело к закрытию всех позиций в нашем портфеле по стоп-приказу.

Причинами активного роста стали сообщения в СМИ о возможном улучшении геополитического фона, а также продление странами ОПЕК ограничений на добычу нефти, которые поддержат ее мировые цены.

Дополнительным позитивным фактором для рынка стало укрепление рубля, продолжившееся и сегодня. С одной стороны, это негативно сказывается на доходах экспортеров, но, с другой стороны, может ослабить инфляционное давление, что повысит вероятность смягчения ДКП.

Пока рынок может оставаться высоко волатильным, из-за чего мы занимаем выжидательную позицию и не открываем новых позиций в портфеле.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch- комментировать

- Комментарии ( 0 )

⚡️Обновление в модельном портфеле

- 05 декабря 2024, 12:17

- |

Закрываем идею по стоп-лоссу:

Магнит

Убыток: 0%

Открываем новые позиции в портфеле:

Норникель:

Позиция: шорт

Цель: 100 руб.

Потенциальная доходность: 6,1%

МТС:

Позиция: шорт

Цель: 155 руб.

Потенциальная доходность: 7,6%

VK:

Позиция: шорт

Цель: 232 руб.

Потенциальная доходность: 9%

Сейчас мы не видим причин для роста рынка, несмотря на попытки инвесторов выкупить вчерашнее падение. Поэтому в портфеле на данный момент открываем только короткие позиции.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch⚡️Обновление в модельном портфеле

- 03 декабря 2024, 16:18

- |

Закрываем идеи по стоп-лоссу:

Норникель:

Прибыль: 4,3%

НЛМК:

Убыток: 2%

Изменение стоп-лосса:

Магнит:

4332 >> 4498

Закрыли 2 позиции в нашем портфеле по стоп-лоссу. В портфеле остаются лишь акции Магнита, По ним стоп-лосс сдвигаем на уровень открытия идеи, чтобы избежать убытка.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearchДивидендный календарь: декабрь 2024

- 02 декабря 2024, 17:50

- |

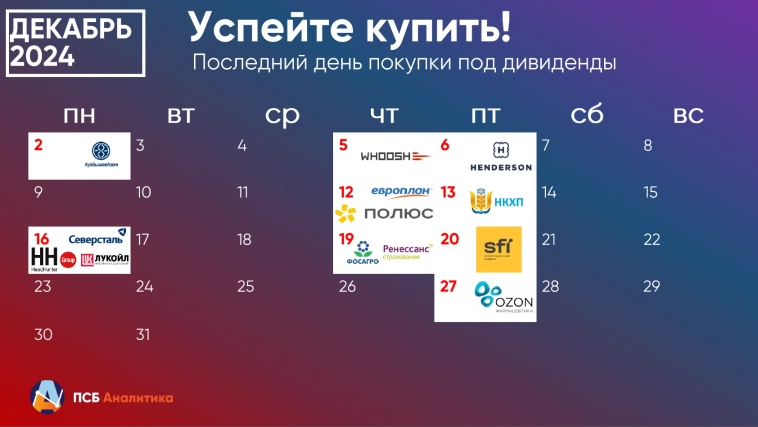

В декабре под дивиденды можно купить:

2 декабря

Куйбышевазот — 7 руб., доходность ~1,6% на оба типа акций

5 декабря

Whoosh — 2,11 руб., доходность ~1,5%

6 декабря

Henderson — 18 руб., доходность ~3,4%

12 декабря

Полюс — 1302 руб., доходность ~9,2%

Европлан — 50 руб., доходность ~8,1%

13 декабря

НКХП — 17,12 руб., доходность ~2,9%

16 декабря

Северсталь — 49,06 руб., доходность ~4,4%

ЛУКОЙЛ — 514 руб., доходность ~7,5%

Хэдхантер — 907 руб., доходность ~21,8%

19 декабря

ФосАгро — 249 руб., доходность ~4,5%

Ренессанс Страхование — 3,6 руб., доходность ~3,6%

20 декабря

SFI — 227,6 руб., доходность ~17%

27 декабря

Озон Фармацевтика — 0,18 руб., доходность ~0,7%

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch⚡️Обновление в модельном портфеле

- 02 декабря 2024, 16:46

- |

Закрываем идею по тейк-профиту:

Сбербанк, обыкновенные акции

Прибыль: 4,9%

Ожидаем небольшой коррекции акций, после чего будем рассматривать возможность возвращения бумаг банка в портфель.

Закрываем идею по стоп-лоссу:

Сургутнефтегаз, привилегированные акции

Убыток: 3,4%

Идея в бумаге закрылась по стоп-лоссу на фоне перехода рубля к укреплению.

Норникель

Стоп-лосс

104 >>111,8

Целевой ориентир по бумагам Норникеля оставляем прежним

Открываем новую позицию в портфеле:

НЛМК, обыкновенные акции

Позиция: лонг

Цель: 132 руб.

Потенциальная доходность: 4,6%

Видим потенциал роста котировок. Допускаем, что годовой дивиденд НЛМК за 2024 г. может составить около 25 руб./акцию, что с текущих уровней даст почти 20% дивидендной доходности.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика t.me/macroresearch

⚡️Обновление в модельном портфеле

- 29 ноября 2024, 15:57

- |

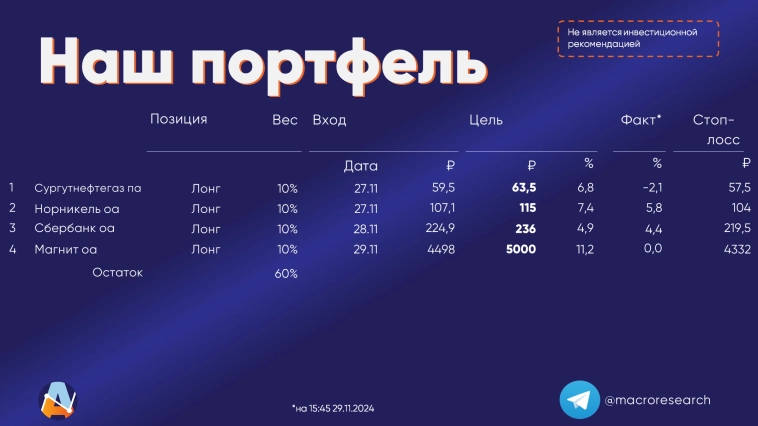

Открываем новую позицию в портфеле:

Магнит, обыкновенные акции

Позиция: Лонг

Цель: 5000 руб.

Потенциальная доходность: 11,2%

Мы считаем, что рекомендация совета директоров по дивидендам за 9 мес. 2024 г. (560 руб./акция) способна вернуть котировки Магнита к круглому уровню 5000 рублей.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика t.me/macroresearch

⚡️Обновление в модельном портфеле

- 28 ноября 2024, 17:34

- |

Открываем новую позицию в портфеле:

Сбербанк, обыкновенные акции

Позиция: Лонг

Цель: 236 руб.

Потенциальная доходность: 4,9%

Добавляем в портфель акции Сбербанка, сильно просевшие за последнее время.

Текущие котировки позволяют выставить короткие стоп-лоссы, что поможет сократить убытки в случае, если рынок не продолжит восстанавливаться.

Однако пока мы не верим в полноценный разворот рынка, поэтому цель по бумагам выставляем достаточно скромную.

Не является инвестиционной рекомендацией.

⚡️Обновление в модельном портфеле

- 27 ноября 2024, 14:59

- |

Открываем новые позиции в портфеле:

Сургутнефтегаз, привилегированные акции

Позиция: лонг

Цель: 63,5 руб.

Потенциальная доходность: 6,8%

Ранее мы закрывали позицию в привилегированных акциях Сургутнефтегаза, однако сейчас возможный рост дивидендов из-за девальвации превышает риски, связанные с возможным сокрытием компанией корпоративной информации, а также ростом ставки ЦБ в декабре.

Норникель

Позиция: лонг

Цель: 115 руб.

Потенциальная доходность: 7,4%

Спрос на акции Норникеля остается высоким, несмотря на падение рынка в целом. Кроме этого, значительную часть продукции компания экспортирует. Поэтому ослабление рубля пойдет на пользу Норникеля.

Не является инвестиционной рекомендацией.

Стоит ли инвесторам опасаться оптимизации производства РУСАЛа?

- 25 ноября 2024, 11:50

- |

Сегодня компания анонсировала оптимизацию производства, первым этапом которой будет сокращение производства алюминия на 250 тыс. т.

Основная причина — рост цен на главное сырьё для производства — глинозём. Его стоимость растёт быстрее стоимости алюминия, из-за чего страдает маржинальность компании.

Исходя из результатов 2023 г., 250 тыс. т. алюминия — это примерно 6,5% годового производства. До конца текущего года остался лишь месяц, поэтому на результатах этого года сокращение производства почти не скажется. Выручка от продажи первичного алюминия сократится примерно на 1%, а влияние на EBITDA будет еще меньше.

В следующем году выручка от реализации первичного алюминия может сократиться на 2,5% по отношению к 2024 г. и на 4,2% к 2023 г. Стоит отметить, что У РУСАЛа высокая доля на мировом рынке, поэтому снижение производства может привести к росту цен, что частично нивелирует понижение выручки.

На данный момент мы не меняем целевую цену бумаг — 60 руб. Если РУСАЛ объявит новые ограничения, то мы поставим её на пересмотр. Вероятность этого высока, поэтому пока считаем разумным воздержаться от покупок акций РУСАЛа.

( Читать дальше )

⚡️Обновление в модельном портфеле

- 21 ноября 2024, 12:48

- |

Закрываем все позиции в портфеле:

Т-Технологии

Прибыль: 0,1%

Хэдхантер

Убыток: 4%

На фоне роста опасений о повышении ставки ЦБ в декабре мы наблюдаем все более явное ухудшение настроений на рынке.

В связи с повышенной волатильностью и риском обновления индексом МосБиржи годовых минимумов мы закрываем все позиции в нашем портфеле, не дожидаясь стоп-лоссов. В текущих условиях снижаться могут бумаги даже фундаментально сильных компаний.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch

теги блога ПСБ Аналитика

- коррекция

- buyback

- fix price

- headhunter

- Henderson

- OZON

- SPO

- VK

- Whoosh

- X5

- акции

- аэрофлот

- байбэк

- Белуга Групп

- ВК

- втб

- Вуш Холдинг

- выручка

- газпром

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- девелоперы

- дивдоходность

- дивиденды

- доллар рубль

- допэмиссия

- доходность

- золото

- идеи

- идея

- инарктика

- инвестиции

- инвестиции в недвижимость

- инвестиционная идея

- Индекс МБ

- интеррао

- календарь инвестора

- КАМАЗ

- лента

- ЛСР

- Лукойл

- м.видео

- магнит

- Мвидео

- металлурги

- ММК

- модельный портфель

- МосБиржа

- мтс

- нлмк

- НоваБев Групп

- Новатэк

- Норникель

- облигации

- озон

- операционные результаты

- отчетность

- отчетность МСФО

- отчеты МСФО

- отчеты РСБУ

- отчёт

- Полиметалл

- полюс

- полюс золото

- портфель инвестора

- прибыль

- прогноз по акциям

- продажи

- продажи автомобилей в россии

- расписки

- редомициляция

- Роснефть

- российские акции

- Русагро

- русал

- Русская аквакультура

- рынок недвижимости

- самолет

- сбер

- сбербанк

- Северсталь

- Сегежа групп

- Совкомфлот

- соллерс

- стоп лосс

- Стоп-лосс

- сургутнефтегаз

- таргет

- татнефть

- тейк профит

- тинькофф банк

- Транснефть

- убыток

- форекс

- Х5

- циан

- Черкизово

- эталон

- Яндекс