Блог им. macroresearch |⚡️Обновление в модельном портфеле

- 30 января 2025, 12:16

- |

Закрываем позиции:

X5 Group:

Прибыль: 9,5%

Газпром:

Убыток: 2,8%

Открываем длинные позиции:

X5 Group:

Целевая цена: 3516 руб.

Потенциальная прибыль: 10,3%

Газпром:

Целевая цена: 145 руб.

Потенциальная прибыль: 5,9%

Т-Технологии:

Целевая цена: 3196 руб.

Потенциальная прибыль: 5%

Аэрофлот:

Целевая цена: 67 руб.

Потенциальная прибыль: 6,1%

Норникель:

Целевая цена: 131 руб.

Потенциальная прибыль: 8,6%

Яндекс:

Целевая цена: 4450 руб.

Потенциальная прибыль: 8,6%

Полюс:

Целевая цена: 18400 руб.

Потенциальная прибыль: 7,5%

ЛУКОЙЛ:

Целевая цена: 7520 руб.

Потенциальная прибыль: 4,5%

Рынок пока держится в середине диапазона 2900-3000 п. Вчерашние данные не ухудшили ожиданий относительно будущей политики ЦБ, в связи с чем мы ждём развития роста рынка в ожидании геополитических новостей.

Мы восстанавливаем закрытые по стоп-лоссам позиции в акциях Газпрома и Т-Технологий и закрытые по тейк-профиту позиции по X5. Добавляем в портфель долгосрочно привлекательные бумаги — ЛУКОЙЛ, Аэрофлот, Норникель и Полюс.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. macroresearch |⚡️Обновление в модельном портфеле

- 28 января 2025, 11:16

- |

Закрываем позицию по стоп-лоссу:

Т-Технологии

Убыток: -0,6%

В результате вчерашней волны распродаж, после которой индекс МосБиржи опустился ниже 2900 пунктов, закрылась позиция по акциям Т-Технологий.

Дальнейшее развитие роста рынка теперь стоит под вопросом, поэтому новых позиций не открываем. Доля денежных средств в портфеле увеличилась до 60%.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch

Блог им. macroresearch |⚡️Обновление в модельном портфеле

- 27 января 2025, 17:04

- |

Закрываем позиции:

Яндекс

Прибыль: 3,8%

Хэдхантер

Прибыль: 9,8%

Полюс

Прибыль: 7,8%

ЛУКОЙЛ

Убыток: -0,6%

Роснефть

Убыток: -6,3% (-0,8% с учётом дивидендов)

Открываем позиции:

X5 Group

Позиция: лонг

Целевая цена: 3204 руб.

Потенциальная доходность: 9,5%

Газпром

Позиция: лонг

Целевая цена: 145 руб.

Потенциальная доходность: 5,9%

Повышаем стоп-лосс:

ЮГК

0,77 >>0,81

Учитывая чувствительность рынка к новостям и ухудшение внешнего фона, мы закрыли с неплохой прибылью позиции по Яндексу, Хедхантеру и Полюсу. С небольшим минусом были закрыты позиции по ЛУКОЙЛу и Роснефти.

В этих условиях добавляем в портфель только наименее уязвимые бумаги: X5, представивший хорошие операционные результаты, и Газпром.

Половину портфеля оставляем «в деньгах» в ожидании стабилизации или подтверждения смены общерыночных настроений.

Не является инвестиционной рекомендацией.Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch

Блог им. macroresearch |⚡️ Обновление в модельном портфеле

- 22 января 2025, 10:52

- |

Закрываем позицию по тейк-профиту:

Полюс

Прибыль: 9,8%

Открываем позицию в портфеле:

Полюс

Позиция: лонг

Целевая цена: 17100 руб.

Потенциальная доходность: 7,8%

Повышаем тейк-профит:

ЮГК

0,85>>0,96

Вчера в модельном портфеле закрылась по тейк-профиту позиция по акциям Полюса.

Учитывая сильную динамику цен на драгметаллы из-за «фактора Трампа», а также благоприятную техническую картину и хороший фундаментал акции, мы заново открываем позицию в них.

Тейк-профит по акциям ЮГК повышаем до 0,96 руб.

Не является инвестиционной рекомендацией.Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch

Блог им. macroresearch |⚡️ Обновление в модельном портфеле

- 20 января 2025, 16:54

- |

Закрываем позицию по тейк-профиту:

Норникель

Прибыль: 14,3%

С середины прошлой недели на российском рынке преобладали уверенные позитивные настроения. Поддержку рынку продолжают оказывать ожидания смягчения ДКП и благоприятный геополитический фон.

Индекс МосБиржи, по нашим оценкам, может сохранить рост с целью в районе 3050-3090 пунктов.

В портфеле была закрыта по тейк-профиту позиция по Норникелю (125,5 руб.). Высвободившиеся денежные средства пока сохраняем нетронутыми.

По-прежнему видим риск появления новостного негатива и повышенной волатильности на рынке, а поэтому держим близкие стоп-лоссы для защиты текущей прибыли.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch

Блог им. macroresearch |⚡️ Обновление в модельном портфеле

- 13 января 2025, 18:00

- |

Закрываем идеи по тейк-профиту:

Аэрофлот:

Прибыль: 12,1%

Т-Технологии:

Прибыль: 8,5%

Татнефть:

Прибыль: 5,7%

На прошлой неделе индекс МосБиржи сумел удержаться выше отметки 2800 пунктов несмотря на дивидендные отсечки в акциях Роснефти и Татнефти и санкционный негатив (под санкции США попали Газпром нефть и Сургутнефтегаз).

Поддержку рынку в начале года оказывают ожидания по улучшению геополитического фона, дающие надежды на снижение ставки ЦБ и сохранение экономического роста в стране.

По тейк-профитам закрылись позиции по Татнефти, Аэрофлоту и Т-Технологиям из-за чего более четверти портфеля опять «в деньгах».

Пока новые позиции не открываем и повышаем стоп-лоссы по имеющимся: ввиду новостных рисков (рассчитывать на быстрое сближение позиций России и США сложно) и слабости внешнего фона опасаемся ухудшения настроений во второй половине января.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch

Блог им. macroresearch |⚡️Обновление в модельном портфеле

- 06 декабря 2024, 11:58

- |

Закрываем идеи по стоп-лоссу:

Норникель:

Убыток: 0,8%

МТС:

Убыток: 2,1%

VK:

Убыток: 2,4%

Вчера российский рынок акций резко вырос во второй половине торгов, что привело к закрытию всех позиций в нашем портфеле по стоп-приказу.

Причинами активного роста стали сообщения в СМИ о возможном улучшении геополитического фона, а также продление странами ОПЕК ограничений на добычу нефти, которые поддержат ее мировые цены.

Дополнительным позитивным фактором для рынка стало укрепление рубля, продолжившееся и сегодня. С одной стороны, это негативно сказывается на доходах экспортеров, но, с другой стороны, может ослабить инфляционное давление, что повысит вероятность смягчения ДКП.

Пока рынок может оставаться высоко волатильным, из-за чего мы занимаем выжидательную позицию и не открываем новых позиций в портфеле.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearchБлог им. macroresearch |⚡️Обновление в модельном портфеле

- 05 декабря 2024, 12:17

- |

Закрываем идею по стоп-лоссу:

Магнит

Убыток: 0%

Открываем новые позиции в портфеле:

Норникель:

Позиция: шорт

Цель: 100 руб.

Потенциальная доходность: 6,1%

МТС:

Позиция: шорт

Цель: 155 руб.

Потенциальная доходность: 7,6%

VK:

Позиция: шорт

Цель: 232 руб.

Потенциальная доходность: 9%

Сейчас мы не видим причин для роста рынка, несмотря на попытки инвесторов выкупить вчерашнее падение. Поэтому в портфеле на данный момент открываем только короткие позиции.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearchБлог им. macroresearch |⚡️Обновление в модельном портфеле

- 03 декабря 2024, 16:18

- |

Закрываем идеи по стоп-лоссу:

Норникель:

Прибыль: 4,3%

НЛМК:

Убыток: 2%

Изменение стоп-лосса:

Магнит:

4332 >> 4498

Закрыли 2 позиции в нашем портфеле по стоп-лоссу. В портфеле остаются лишь акции Магнита, По ним стоп-лосс сдвигаем на уровень открытия идеи, чтобы избежать убытка.

Не является инвестиционной рекомендацией.

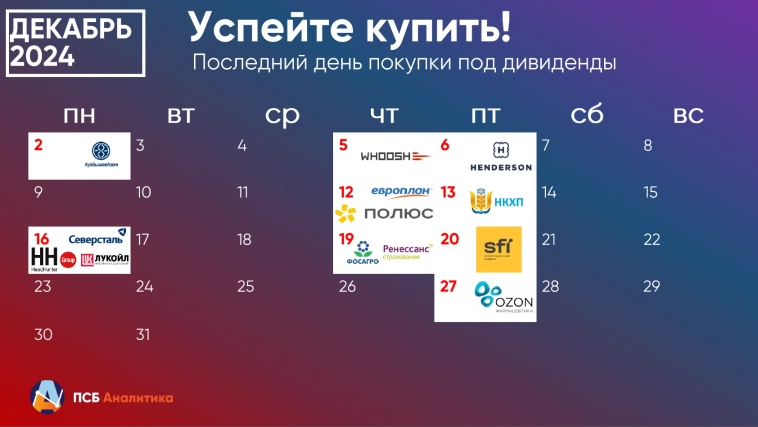

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearchБлог им. macroresearch |Дивидендный календарь: декабрь 2024

- 02 декабря 2024, 17:50

- |

В декабре под дивиденды можно купить:

2 декабря

Куйбышевазот — 7 руб., доходность ~1,6% на оба типа акций

5 декабря

Whoosh — 2,11 руб., доходность ~1,5%

6 декабря

Henderson — 18 руб., доходность ~3,4%

12 декабря

Полюс — 1302 руб., доходность ~9,2%

Европлан — 50 руб., доходность ~8,1%

13 декабря

НКХП — 17,12 руб., доходность ~2,9%

16 декабря

Северсталь — 49,06 руб., доходность ~4,4%

ЛУКОЙЛ — 514 руб., доходность ~7,5%

Хэдхантер — 907 руб., доходность ~21,8%

19 декабря

ФосАгро — 249 руб., доходность ~4,5%

Ренессанс Страхование — 3,6 руб., доходность ~3,6%

20 декабря

SFI — 227,6 руб., доходность ~17%

27 декабря

Озон Фармацевтика — 0,18 руб., доходность ~0,7%

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс