SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. maljok87 |Mail- безнадёжен?

- 08 июня 2021, 10:47

- |

Много вопросов получаю по Mail.

Сегодня разбор именно этого инструмента🔥

Mail Group — это холдинговая компания, объединяющую крупнейшие онлайн активы. В портфеле около 100 проектов, включая социальные сети “В контакте”, “Одноклассники”, несколько игровых платформ. Также компания владеет сервисом онлайн заказа такси «Ситимобил», каршерингом YouDrice и платформой доставки еды “Delivery Club”. Кроме этого, Mail является совладельцем Aliexpress Russia (15%), владеет несколькими платформами онлайн образования, предоставляет облачные сервисы и аналитику данных.

В начале года компания объявила о создании совместной финтех-компании с ANT Group (Alibaba). Другими словами, речь идет о создании в России структуры по технологиям и по аналогу ANT Group — крупнейшей в Азии финтех-платформе.

Выручка компании генерируется из 3-х основных источников: реклама (39%), игровое подразделение (33%) и выручка от внутренних продаж в соцсетях (18%). Остаток выручки формируют новые-бизнес проекты группы. В целом, Mail Group по диверсификации портфеля активов и охвату свой деятельности даже превосходит Яндекс, чего не скажешь о котировках компании.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. maljok87 |Alibaba

- 06 июня 2021, 09:13

- |

BA

BA

BA

Alibaba — крупнейшая технологическая компания в Китае. Кроме известных площадок электронной коммерции Taobao, Tmall и Aliexpress, Alibaba владеет крупнейшим в Азии подразделением облачных сервисов и сетью продуктовых гипермаркетов Freshippo.

Кроме этого, Alibaba принадлежит 33% акций финтех-компании Ant Group, доля в Weibo и даже кинокомпания Alibaba Pictures, снявшая последние 2 серии “Миссия невыполнима” с Томом Крузом и ряд других голливудских блокбастеров.

Через платформы Alibaba проходит ~56% объема онлайн-торговли в Китае и 15% мирового оборота e-commerce. Выручка сегмента ежегодно растет по ~40% и он является главным генератором кэша для компании. Наглядный пример: за последние 12 мес Alibaba получила $26,25 млрд скорректированной чистой прибыли. Это в 10 раз больше совокупной чистой прибыли за 2020 год НЛМК, Северстали и ММК.

Несмотря на мега-объемы, рынок электронной коммерции находится в начальной фазе своего роста. По прогнозам JP Morgan, e-commerce в Китае будет расти по 16% г/г вплоть до 2030 года. Это создаёт долгосрочный восходящий тренд для компании.

( Читать дальше )

BA

BAAlibaba — крупнейшая технологическая компания в Китае. Кроме известных площадок электронной коммерции Taobao, Tmall и Aliexpress, Alibaba владеет крупнейшим в Азии подразделением облачных сервисов и сетью продуктовых гипермаркетов Freshippo.

Кроме этого, Alibaba принадлежит 33% акций финтех-компании Ant Group, доля в Weibo и даже кинокомпания Alibaba Pictures, снявшая последние 2 серии “Миссия невыполнима” с Томом Крузом и ряд других голливудских блокбастеров.

Через платформы Alibaba проходит ~56% объема онлайн-торговли в Китае и 15% мирового оборота e-commerce. Выручка сегмента ежегодно растет по ~40% и он является главным генератором кэша для компании. Наглядный пример: за последние 12 мес Alibaba получила $26,25 млрд скорректированной чистой прибыли. Это в 10 раз больше совокупной чистой прибыли за 2020 год НЛМК, Северстали и ММК.

Несмотря на мега-объемы, рынок электронной коммерции находится в начальной фазе своего роста. По прогнозам JP Morgan, e-commerce в Китае будет расти по 16% г/г вплоть до 2030 года. Это создаёт долгосрочный восходящий тренд для компании.

( Читать дальше )

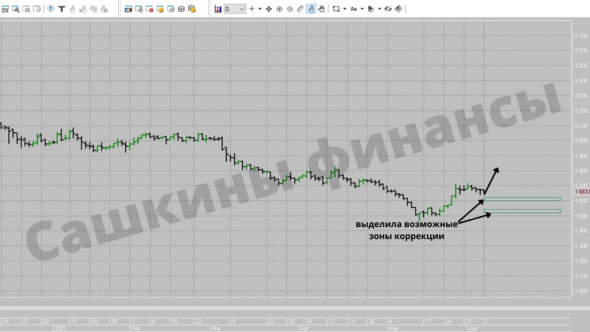

Торговые сигналы! |Магнит

- 02 июня 2021, 08:31

- |

Магнит — второй по объемам продаж продуктовый ритейлер в России. Лидером рынка является Х5 Riteil, конкурентная борьба с которым заставляет Магнит трансформировать свои магазины-склады с убогим ассортиментом в мультиформатные объекты с расширенным ассортиментом и возможностью онлайн-заказа с доставкой.

Пандемия и связанная с ней “гречневая” фобия поспособствовали росту чистой прибыли Магнита в 2020 году на 120,8% г/г до ₽37,78 млрд. Удивительно, что трехзначное ралли прибыли произошло на фоне роста выручки всего на 13,5%. В 1КВ21 чистая прибыль Магнита продолжила победную серию и выросла еще на 158,8% г/г до ₽10,87 млрд — снова на фоне росте выручки на незначительные 5,8%.

Ген.директор объясняет опережающий рост прибыли успехами в повышении операционной эффективности. Действительно, менеджмент серьезно поработал над снижением товарных потерь на 0,6%, а также коммерческих расходов на 0,1% и расходов на аренду на 0,06%. Эти меры принесли в копилку компании дополнительные ₽13,1 млрд за прошедшие 5 кварталов (с начала 2020 г).

( Читать дальше )

Пандемия и связанная с ней “гречневая” фобия поспособствовали росту чистой прибыли Магнита в 2020 году на 120,8% г/г до ₽37,78 млрд. Удивительно, что трехзначное ралли прибыли произошло на фоне роста выручки всего на 13,5%. В 1КВ21 чистая прибыль Магнита продолжила победную серию и выросла еще на 158,8% г/г до ₽10,87 млрд — снова на фоне росте выручки на незначительные 5,8%.

Ген.директор объясняет опережающий рост прибыли успехами в повышении операционной эффективности. Действительно, менеджмент серьезно поработал над снижением товарных потерь на 0,6%, а также коммерческих расходов на 0,1% и расходов на аренду на 0,06%. Эти меры принесли в копилку компании дополнительные ₽13,1 млрд за прошедшие 5 кварталов (с начала 2020 г).

( Читать дальше )

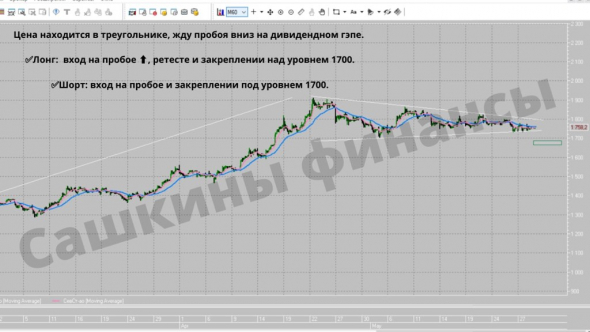

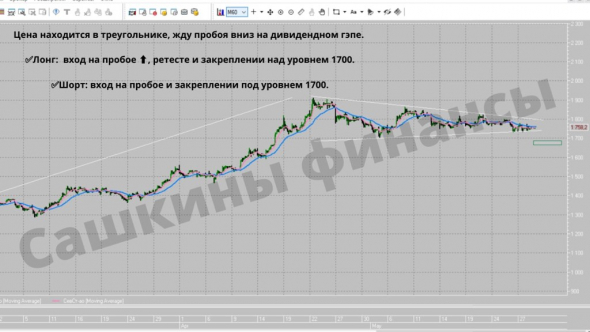

Блог им. maljok87 |Северсталь

- 31 мая 2021, 07:27

- |

Северсталь!

Важный период у бумаги.

Оставить без внимания не могла.

⠀

Северсталь — вторая по выпуску стали металлургическая компания в РФ. Собственные горнорудные активы на 130% обеспечивают CHMF железной рудой и на 80% коксующимся углем. В результате у CHMF самая высокая операционная маржа в отрасли: 34,5%.

⠀

У компании устойчивый баланс: отношение долга к капиталу на приемлемом уровне 75%, чистый долг / EBITDA 0,52х (норма <2х), операционная прибыль превышает процентные расходы в 33 раза.

⠀

Доля продукции с высокой добавленной стоимостью (листовая и рулонная сталь, арматура, металлоконструкции и изделия) в общем объеме производства 43%. Компания стремится к её увеличению, реконструируя и создавая новые мощности. Для этого CHMF реализует амбициозную инвестпрограмму, которая обеспечит рост EBITDA на 10-15% ежегодно до 2025 г.

⠀

Сильные операционные показатели, а также ралли цен на сталь и железную руду обеспечат Северстали высокие финансовые результаты в 1-м полугодии 2021 г. Однако многие позитивные факторы уже в цене и в отличие от прошлых лет, сегодня бумаги CHMF нельзя назвать недооцененными.

⠀

Исходя из прогноза FCF-2021 в размере ₽120 млрд (Х2 к 2021 году), компания торгуется с форвардным P/FCF 12,3х. Это недорого по сравнению с западными аналогами, но немало для российского рынка, где прямо сейчас можно купить акции некоторых “блю чипс” значительно дешевле.

⠀

Рост котировок в долгосрочном периоде возможен по мере завершения инвестпрограмм и увеличения выпуска продукции, на что может потребоваться время.

⠀

В кратно- и среднесрочной перспективе на котировки Северстали может оказать давление снижение цен на сталь в Китае (поставщик № 1 в мире) и в Европе, которые потеряли с апрельских максимумов ~22% и 11% соответственно.

⠀

Кроме этого, настораживает административный фактор: правительство “неровно” дышит к высоким доходам частного бизнеса в стране, и металлурги не исключение. Это вылилось проверкой ФАС с перспективой наложения на #CHMF оборотного штрафа ($820 млн), угрозой введения прогрессивного налога на прибыль и добровольно-принудительными скидками на стальную продукцию в размере 25-30% для инфраструктурных объектов.

⠀

Сегодня бумаги

CHMF будут торговаться уже без финальных и промежуточных дивидендов в размере 83,04р (36,27+46,77). Дивгеп небольшой (4,1%) и обычно бумаги Северстали такие разрывы закрывают очень быстро.

CHMF будут торговаться уже без финальных и промежуточных дивидендов в размере 83,04р (36,27+46,77). Дивгеп небольшой (4,1%) и обычно бумаги Северстали такие разрывы закрывают очень быстро.

⠀

В отсутствие негатива на мировом и российском фондовых рынках и удержания котировок стали на текущих уровнях, акции имеют шанс на закрытие постдивидендного гэпа, или большей его части.

⠀

В случае продолжения снижение цен на сталь на фоне увеличения предложения со стороны китайских металлургов, а также дальнейшего давления российских властей, можно ожидать снижение котировок в диапазон 1580-1610!

Важный период у бумаги.

Оставить без внимания не могла.

⠀

Северсталь — вторая по выпуску стали металлургическая компания в РФ. Собственные горнорудные активы на 130% обеспечивают CHMF железной рудой и на 80% коксующимся углем. В результате у CHMF самая высокая операционная маржа в отрасли: 34,5%.

⠀

У компании устойчивый баланс: отношение долга к капиталу на приемлемом уровне 75%, чистый долг / EBITDA 0,52х (норма <2х), операционная прибыль превышает процентные расходы в 33 раза.

⠀

Доля продукции с высокой добавленной стоимостью (листовая и рулонная сталь, арматура, металлоконструкции и изделия) в общем объеме производства 43%. Компания стремится к её увеличению, реконструируя и создавая новые мощности. Для этого CHMF реализует амбициозную инвестпрограмму, которая обеспечит рост EBITDA на 10-15% ежегодно до 2025 г.

⠀

Сильные операционные показатели, а также ралли цен на сталь и железную руду обеспечат Северстали высокие финансовые результаты в 1-м полугодии 2021 г. Однако многие позитивные факторы уже в цене и в отличие от прошлых лет, сегодня бумаги CHMF нельзя назвать недооцененными.

⠀

Исходя из прогноза FCF-2021 в размере ₽120 млрд (Х2 к 2021 году), компания торгуется с форвардным P/FCF 12,3х. Это недорого по сравнению с западными аналогами, но немало для российского рынка, где прямо сейчас можно купить акции некоторых “блю чипс” значительно дешевле.

⠀

Рост котировок в долгосрочном периоде возможен по мере завершения инвестпрограмм и увеличения выпуска продукции, на что может потребоваться время.

⠀

В кратно- и среднесрочной перспективе на котировки Северстали может оказать давление снижение цен на сталь в Китае (поставщик № 1 в мире) и в Европе, которые потеряли с апрельских максимумов ~22% и 11% соответственно.

⠀

Кроме этого, настораживает административный фактор: правительство “неровно” дышит к высоким доходам частного бизнеса в стране, и металлурги не исключение. Это вылилось проверкой ФАС с перспективой наложения на #CHMF оборотного штрафа ($820 млн), угрозой введения прогрессивного налога на прибыль и добровольно-принудительными скидками на стальную продукцию в размере 25-30% для инфраструктурных объектов.

⠀

Сегодня бумаги

CHMF будут торговаться уже без финальных и промежуточных дивидендов в размере 83,04р (36,27+46,77). Дивгеп небольшой (4,1%) и обычно бумаги Северстали такие разрывы закрывают очень быстро.

CHMF будут торговаться уже без финальных и промежуточных дивидендов в размере 83,04р (36,27+46,77). Дивгеп небольшой (4,1%) и обычно бумаги Северстали такие разрывы закрывают очень быстро.⠀

В отсутствие негатива на мировом и российском фондовых рынках и удержания котировок стали на текущих уровнях, акции имеют шанс на закрытие постдивидендного гэпа, или большей его части.

⠀

В случае продолжения снижение цен на сталь на фоне увеличения предложения со стороны китайских металлургов, а также дальнейшего давления российских властей, можно ожидать снижение котировок в диапазон 1580-1610!

Блог им. maljok87 |Макро и что нас ожидает на этой неделе?

- 31 мая 2021, 07:25

- |

Фондовые рынки продолжают свое восходящее движение. Пока сохраняется мягкая денежно-кредитная политика мировых ЦБ и продолжается активное восстановление мировой экономики — рынки будут стремиться к росту.

В финансовой системе так много денег, что любая стоящая просадка фондовых индексов выкупается, например:

3-месячная межбанковская ставка кредитования LIBOR (1), основанная на долларе США, достигла минимальных отметок в истории и составляет 0,147%

А 1-месячная ставка достигла 0,09163%. Другими словами, крупные банки могут привлечь ликвидность практически бесплатно.

1

1-месячный LIBOR (USD).

Размер наличных средств (2) на балансах компаний, входящих в S&P-500 и в европейский индекс STOXX-600 также достигли абсолютного рекорда. Это говорит о том, что размер байбеков также будет рекордным в этом году. По прогнозам Goldman, компании из индекса SP500 потратят на обратный выкуп акций в этом году $2.8 трлн.

2

По этим и другим сопутствующим причинам, если в мире не случится какое-либо событие “черного лебедя” (например, дефолт системообразующего банка, или очередной локдаун), фондовые индексы продолжат свой рост.

( Читать дальше )

В финансовой системе так много денег, что любая стоящая просадка фондовых индексов выкупается, например:

3-месячная межбанковская ставка кредитования LIBOR (1), основанная на долларе США, достигла минимальных отметок в истории и составляет 0,147%

А 1-месячная ставка достигла 0,09163%. Другими словами, крупные банки могут привлечь ликвидность практически бесплатно.

1

1-месячный LIBOR (USD).

Размер наличных средств (2) на балансах компаний, входящих в S&P-500 и в европейский индекс STOXX-600 также достигли абсолютного рекорда. Это говорит о том, что размер байбеков также будет рекордным в этом году. По прогнозам Goldman, компании из индекса SP500 потратят на обратный выкуп акций в этом году $2.8 трлн.

2

По этим и другим сопутствующим причинам, если в мире не случится какое-либо событие “черного лебедя” (например, дефолт системообразующего банка, или очередной локдаун), фондовые индексы продолжат свой рост.

( Читать дальше )

Блог им. maljok87 |АФК Система

- 29 мая 2021, 19:08

- |

АФК Система

АФК Система уникальная компания по портфелю активов, не имеющая аналогов в РФ. МТС, Сегежа, Эталон, агрохолдинг Степь и крупнейшая в России сеть клиник “Медси” генерируют стабильный денежный поток, который позволяет “Системе” инвестировать в новые проекты.

По итогам 2020 г. выручка выросла на 5,7% до 691,6 млрд руб, OIBDA — на 5,5% до 236,3 млрд руб. Основной вклад внесли МТС, Сегежа, Агрохолдинг Степь и Медси. Однако, по причине выбытия Детского мира и девелопера Лидер-Инвест, скорректированная чистая прибыль составила 16 млрд руб, по сравнению с 53,4 млрд руб годом ранее.

Несмотря на сверхуспешное IPO Озон, чистый долг не изменился и составил 183,7 млрд. руб. За 2020 г. на погашение обязательств и выплату процентов ушло 29,1 млрд руб, — почти в 2 раза больше скорректированной чистой прибыли за год. С учетом начала Центральным Банком цикла повышения процентной ставки, Системе нужно активно погашать долги, чтобы не скатиться в “процентную кабалу”.

В числе фундаментальных драйверов роста “Системы” в будущем — снижение долговой нагрузки, повышение операционной эффективности МТС, а также рост продаж маркетплейса Озон.

( Читать дальше )

АФК Система уникальная компания по портфелю активов, не имеющая аналогов в РФ. МТС, Сегежа, Эталон, агрохолдинг Степь и крупнейшая в России сеть клиник “Медси” генерируют стабильный денежный поток, который позволяет “Системе” инвестировать в новые проекты.

По итогам 2020 г. выручка выросла на 5,7% до 691,6 млрд руб, OIBDA — на 5,5% до 236,3 млрд руб. Основной вклад внесли МТС, Сегежа, Агрохолдинг Степь и Медси. Однако, по причине выбытия Детского мира и девелопера Лидер-Инвест, скорректированная чистая прибыль составила 16 млрд руб, по сравнению с 53,4 млрд руб годом ранее.

Несмотря на сверхуспешное IPO Озон, чистый долг не изменился и составил 183,7 млрд. руб. За 2020 г. на погашение обязательств и выплату процентов ушло 29,1 млрд руб, — почти в 2 раза больше скорректированной чистой прибыли за год. С учетом начала Центральным Банком цикла повышения процентной ставки, Системе нужно активно погашать долги, чтобы не скатиться в “процентную кабалу”.

В числе фундаментальных драйверов роста “Системы” в будущем — снижение долговой нагрузки, повышение операционной эффективности МТС, а также рост продаж маркетплейса Озон.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс