maximysis

Сантимент от авторитетов невесты 2

- 21 апреля 2016, 18:57

- |

Akelo

То что на форуме есть отдельная ветка посвященная сентименту меня не смущает. Как не бился Нео, а донести всего он не смог, уверен, что причин много, и разных, отбросить можно только одну — нежелание делиться знаниями. Есть такие моменты. что они могут быть смело отнесены к невербализуемым — чувствуешь себя собакой — понимать понимаешь а сказать не можешь, да еще какой нибудь доморощенный умелец начнет отсебятину нести, тогда вообще жвах, быстро писать расхочется.

Но у меня есть мысль и я ее думаю — наш отечественный кадр весьма перспективный, образован, иногда умен по житейски, часто с характером. От западного отличается в рамках национальной страсти к изобретательству и своеобразным нигелизмом. Было с чем сравнивать. Каа, когда раскручивал свой сайт поделился массой наблюдений, очень интересных порой. Для нашего трейдера характерно и то что его несет быстрее западного. Играет человек по готовым сигналам, и ему еше подсказывают. что вот сейчас не делай ничего. хотя и идут эти сигналы только успевай поворачиваться. Ан нет. Заработает в течение месяца десяток полтора процентиков и голова идет кругом, все забыл с чего и как начал, ну просто мировой торговый гений, дальше все единообразно.

Однако, как сказал однажды Иосиф Виссарионович «У меня для вас других писателей нет, учитесь работать с теми какие есть» Ну и приходится учится. Иногда желание отдавать сильнее всех неприятностей, которые приносит форум.

Начнем благословясь. Под СНТИМЕНТОМ я буду подразумевать настроение отдельных групп участников рынка, которые в рамках своего диапазона и методов работы на рынке влияют на него существенным образом, поведение которых в определенные моменты может быть абсолютно разнонаправленным, и наша ГЛАВНАЯ задача на рынке поймать и понять эти моменты.

Попробую научить этому, так как я сам учился и учусь все время. Неоценимую услугу оказал нам Швагер, естественно не своей посредственной книгой по техническому анализу ( а у него еще две такие же толстые по фундаментальному анализу и по управлению денюжками), а замечательным чтивом — сборниками интервью с Чародеями рынка. Вот это стоит прочесть чрезвычайно внимательно и наверное не один раз. Вполне достойное настольное чтиво. Я не верю, что кадры у которых он брал интервью раскрылись перед ним как на духу, но выболтали каждый наверняка больше чем хотел. Главное, по этим интервью можно судить о методах и подходах этих людей. Так что по каждому слову в этих интервью есть что обсудить.

Но я попробую объяснить как можно много чего узнать из меню, которое предлагается Большим дядькам, в смысле софта и дата-фида.

С Атаманом у нас была одна женщина, симпатий к которой мы не скрывали -Линда Рашке. Атаман даже переписывался с ней или полимеризировал, не знаю чего больше, да до такой степени, что произошло отторжение — однажды он забыл имя этой «тетки». Но дело не в этом, тетка она словоохотлтвая и общительная, интервью с нею опубликовано масса, а иначе и быть не должно — она пребывает в двух ипостасях действующего трейдера и человека плотно увязшего в обучении. Вот одно из последних интервью для «Активного трейдера» я приложил

к этому посту.

Вот выдержка из этого интервью на которой я и хотел бы остановиться.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 1 )

Мерфи

- 21 апреля 2016, 18:40

- |

Сантимент от авторитетов невесты.

- 21 апреля 2016, 17:46

- |

Neo пишет

Сантимент измеряться не может. Он может оцениваться. И не только в каких-то редко-переломных точках, а даже каждый день. Смысл в том, чтобы каждый день исходя из текущей оценки сантимента иметь свой сценарий на следующий день. Если анализ и оценка показывает что пиплы готовы постоять на каком-то уровне и подрайвить его вверх, то почему-бы не поставить на это несколько денег? Учтите также, что на базаре существую трейдеры различных школ и привязанностей. Отсюда размытые уровни. Оч. редко наблюдается их единодушие. Задача сантимента и оценить с его помощью возможные действия публики и постараться на этом сыграть в свою пользу. Изучение и понимание сантимента не есть Грааль, а лишь достаточно эффективная возможность (методика) понять или приблизиться к пониманию того, как действуют или будут действовать на базаре его различные участники. Если вы знаете или чувствуете, что на базаре существуют типичные методы принятия решений и следующие отседа действия, что ваши оппоненты достаточно часто совершают ошибки, то ваша первая обязанность, как успешного трейдера, это все понимать и знать по-возможности в деталях. Такое понимание очень благотворно отражается на здоровье вашего счета.

( Читать дальше )

Вы торгуете на дневках, кто оплачивает профит, если он есть? 2

- 21 апреля 2016, 16:09

- |

Пример анализа Атаманом индекса Dow от 17.03.2003

А вообще-то, можно попробывать расписать, как сегодняшний базар может выглядеть для Паттерналистов и Эллиотчиков, особенно в свете того, что например по Эллиотту мне видится как минимум три разных каунта… Плиз, ежли глупость каку напишу, не пинайте ногами, а вежливо поправьте. Any opinions are appreciated.

Начну с того, на что это похоже для Паттерналиста.

Откроем дейли чарту Доу, чтобы октябрьский лоу видно было.

1. Добавим MACD гистограмму… мда… трудно не заметить тройную бычью расходимость. 01/28/2003 – 02/13/2003 – 03/12/2003. (фсе даты в американерской нотации MM/DD/YYYY)

Ясно дело, что это штука не стопроцентная, но это, несомненно, трактуется как сильный сигнал и немало мажорных движений начиналось после таких тройных дивергенций. Примем рабочую гипотезу, что не мы одни такие наблюдательные эту сильную дивергенцию челы заметили и в голове держат.

( Читать дальше )

Вы торгуете на дневках, кто оплачивает профит, если он есть?

- 21 апреля 2016, 15:46

- |

Кто оплачивал плюшки Neo?

Neo.

Если мы говорим именно о досрочных входах, то я достаточно давно пользую простую системку для пробоев каналов или уровней, в основе которой лежит поиск (фильтрация) ситуаций, при которых соотношения профит/риск до сих пор представляют для меня интерес.

Подчеркиваю — речь идет о стоках, но вполне возможно (не проверял лично) может работать и на других инструментах, а пока о них, в качестве иллюстрации.

Я уже много раз писал о т.н. дохлом баре в те моменты, когда волатильность инструмента заметно падает. Распространяться на эту тему в очередной раз не стану, поскольку всем и так очевидно, что падение волика свидетельствует о нерешительности пипла в выборе дальнейшего направления. Смысл-же в том, что после появления этого первого дохлого, с вероятностью примерно в 35-38% на пристойной выборке кейсов порядка N = > 2000, можно ждать пробоя и, если указанное соотношение для стяжателя шкурок приемлимо, то он имеет достаточно перспективные шансы стать загодя лимитом в позу. Если таковой не наступил, то через 9 баров можно опять-же с вероятностью порядка 85-90% считать, что атас орали напрасно и присматриваться далее. Если, спустя некоторое (но не более 12-15 баров) на этом-же инструменте появляется повторный дохляк, то вероятность пробоя в последующие девять баров возрастает уже примерно до 80%, что несомненно дает большие шансы для наживы. Опять-же никто не мешает стать в позу лимитом загодя и поучаствовать себе в удовольствие в истоках, затеянного кем-то драйва.

Теперь к вопросу о проскальзовании. Эта лажа, к сожалению присутствует всегда, ибо в противном случае понятие брокер, МэМэ и проч.ОКОЛО, просто-бы себя изжили и стали реликтом. Тем не менее, мы все также знаем, что чем меньше волатильность инструмента, тем по идее шире спрэд. Почему понятно всем также, поскольку если в данный момент желающих покупать/продавать на поляне мало, а кусать хочется, то аппетит всяких ОКОЛО в эти моменты удовлетворяется по приниципу «редко, но метко». Стало быть после дохлого имеем противоречие — ситуация явно выигрышная с т.з. шансов поспеть к началу нарезки пиццы, но с другой стороны, за счет широкого спрэда, наше искомое соотношение профит/риск подрезается ОКОЛО негодяями. Тем не менее ситуация не представляется безнадежной. Осознавая, что кусок грядущей движухи слопает проскальзование, организованное нам ОКОЛО, мы сопоставляем потенциал этой движухи и соотносим его к тому, что у нас выедят по-любому. Причем сопоставляем не абстрактно, а в строгой привязке к конкретному тайм фрейму. Это к тому, что распространенное — смотрим на коротком и играем потом на длинном, здесь не катит, поскольку не дает достаточно представления о потенциале движухи именно на играемом фрейме. Если нас картинка устраивает, мы пристраиваемся лимитом и ждем'c. И наконец, немаловажный вопрос — где пристраиваемся. Если речь идет о канале, то примостить лимит на его границах равносильно его не размещать вообще, поскольку при широком спрэде и в момент начала резкой движухи его просто проигнорируют, а исполнят там, где… мама не горюй. Тогда где-же? У меня наилучшие резалты получаются, если его приспособить так, чтобы граница самого широкого спрэда не вылезала за границы канала. Приятно это? Конечно нет, поскольку в любом случае скользеж будет, но зато пиццу я буду лопать теплой и мягкой, а не довольствоваться объедками в конце чьего-то драйва. В момент начала и на самой ранней стадии движняка возникнет-ли у кого-либо, даже у ОКОЛО, желание меня вытурить из-за стола? Никогда. А будет это потому, что я никому не мешаю и более того помогаю кому-то (в том числе и ОКОЛО) реализовывать либо торговые планы, либо адекватно реагировать на складывающуюся ситуацию. Вполне понятно, что уже после отработки лимита и моего скромного появления на поляне, деньги могут также внезапно развернуться обратно и я поимею лосишку, однако рога его будут сравнительно молочными, поскольку соотношение профит/риск у меня исходно были вполне себе, да и статистика подсказывает, что если и боднет, то не столь уж часто. Так что досрочно можно не только сдавать экзамены, но и нередко вкусно питаться.

( Читать дальше )

Ещё тут

- 07 марта 2016, 00:45

- |

Интерес к спекуляциям на фондовом рынке у меня появился давно, с осени 2000 года. До настоящего времени всё ещё тут. За всё это время торговля велась с переменным успехом и с перерывами в пару лет. Были и взлёты, позволяющие надеяться на безоблачное будущее, были и падения после которых крутило желудок. Многие скажут, если нет стабильного профита после пары лет торговли ты лох и пошёл вон с базара. Может быть, может быть …

В своей торговле испробовал многое из прочитанного в книгах и найденного на просторах интернета, разрабатывал свои индикаторы и торговал созданными роботами, новичком крупно слил на опционах (Путин и зелёные человечки в субботу), был инвестором, но стабильно зарабатывать не получалось, прибыльный год сменялся годом стагнации или хуже, существенной просадкой. Торговля останавливалась, системы перелопачивались и всё снова повторялось по кругу. И вот пару лет назад пришло понимание, что это тупик, надо менять подход.

Популярно утверждение, что любые системы умирают со временем. Мне ближе другое, думаю, что некоторые засыпают на время за не востребованностью рынком? Системы вынуждены периодически находиться в тренде или боковике. Продолжительные движения пусть Резвяков и его последователи эксплуатируют, решил что меня будет кормить процент удачных сделок в районе 60-65. Так как собираюсь ловить краткосрочные движения в разные стороны, то система должна быть реверсная, позволяющая боковик пересиживать, не прекращая торговли. Т.е. по барабану в какую сторону карусель крутится. Сказано, сделано. На данный момент их ровно десять. С процентом прибыльных сделок от 60 до 75 на протяжённом интервале. Так б…ть новая напасть поразила, перегрузка плечами от жадности. Жадность победила 1:0

( Читать дальше )

Процент прибыльных сделок ТС

- 05 февраля 2016, 18:31

- |

Процент прибыльных сделок ТС

Продаю робота 50 т.р

- 13 марта 2012, 22:10

- |

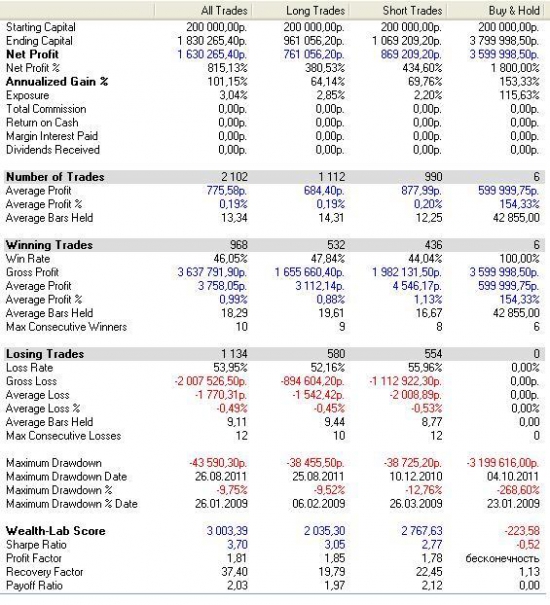

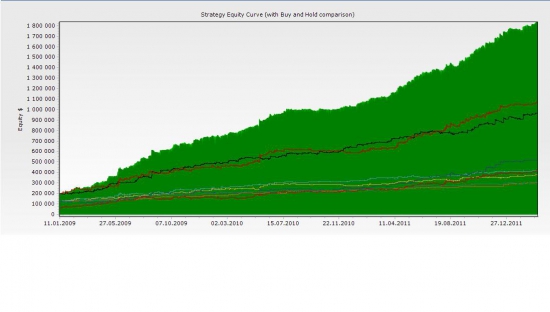

Робот одновременно торгует шесть систем на двух инструментах.

Из 39 месяцев 37 с прибылью.

Торгует связка WLD4 -AXY.Скрипты написаны и для WLD6.

Ниже приведены результаты работы.В примере четыре системы торгуют 6 контрактов FRTS, одна 3 контракта FRTS, одна 30 контрактов FGAZP.Из шести четыре торгуют и вечёрку.

Проскальзывание не учитывал, в реале у меня в среднем 40п.

Предложения на postnik1963@gmail.com