SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Sergey Pavlov

Эквити-бенчмарки

- 03 ноября 2017, 09:54

- |

Картинки ниже выбраны по следующим критериям:

1. Не менее двух лет.

2. В целом растущая эквити.

3. Нет просадок более 50-60%.

4. Отсутствие явной ангажированности-афиллированности с кем-либо.

Через годик посмотрим, что станет с этими фаворитами. Они лучшие!

( Читать дальше )

1. Не менее двух лет.

2. В целом растущая эквити.

3. Нет просадок более 50-60%.

4. Отсутствие явной ангажированности-афиллированности с кем-либо.

Через годик посмотрим, что станет с этими фаворитами. Они лучшие!

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Отзыв о смартлабе

- 02 ноября 2017, 07:10

- |

Игра в инвестиции это прикольно и всё такое прочее:)

Что немного напрягает сейчас:

1. По-прежнему на один сайт (портал) мы видим разные дизайны. Лично моё восприятие не привыкает к этому. Неудобно.

2. В топе постов всё чаще какая-то мутная муть, которая к трейдингу прямого отношения не имеет.

3. Технические сбои. Не первый раз замечаю, что на почту не приходят уведомления о новых постах авторов, на которых я подписан.

Что нравится и чем привлекает ресурс:

1. Активное присутствие людей с опытом.

2. Блогостно-социальносетная структура смартлаба.

3. Возможность настроек и всяких дополнительных опций типа графиков, таблиц и пр.

Что немного напрягает сейчас:

1. По-прежнему на один сайт (портал) мы видим разные дизайны. Лично моё восприятие не привыкает к этому. Неудобно.

2. В топе постов всё чаще какая-то мутная муть, которая к трейдингу прямого отношения не имеет.

3. Технические сбои. Не первый раз замечаю, что на почту не приходят уведомления о новых постах авторов, на которых я подписан.

Что нравится и чем привлекает ресурс:

1. Активное присутствие людей с опытом.

2. Блогостно-социальносетная структура смартлаба.

3. Возможность настроек и всяких дополнительных опций типа графиков, таблиц и пр.

2017: мои октябрьские итоги

- 01 ноября 2017, 10:37

- |

Осталось всего два месяца, а я нахожусь в начале года:)

Коварный октябрь сперва дал денег, позволил пару раз обновить истхай эквити, но потом забрал эти деньги обратно.

В итоге сейчас что-то на уровне половины процента с начала года.

Т.е. мне надо кровь из носу за ноябрь и декабрь сделать по +10%, чтобы выполнить годовой минимум.

Кандидатский минимум было выполнять проще:)

Вернулся к своей конструкции с продажей опционов, немного её пересмотрел, пересчитал, теперь в этой конструкции есть не только статистический хэдж дельты, но и частичный хэдж веги. Ну и два основных портфеля на месте: портфель акций и портфель фьючерсов.

Дивидендный трейдинг глазами алго. Топ-30

- 27 октября 2017, 12:28

- |

Этот топик посвящается коллеге Artemunak

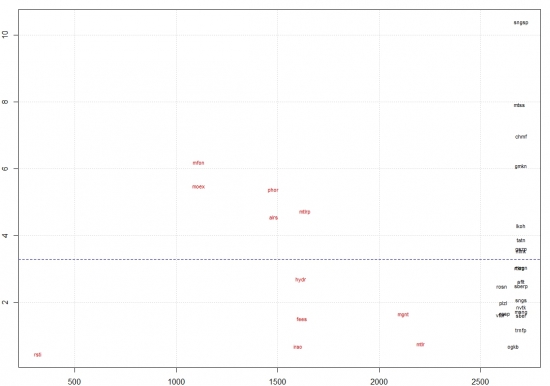

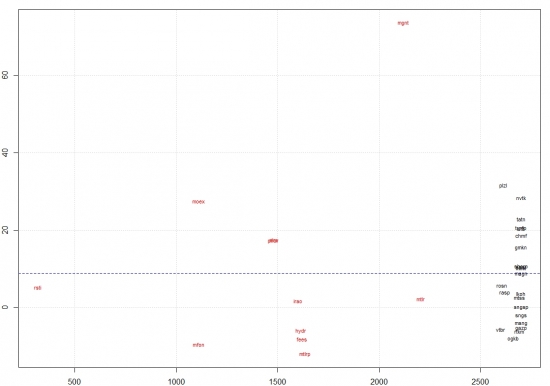

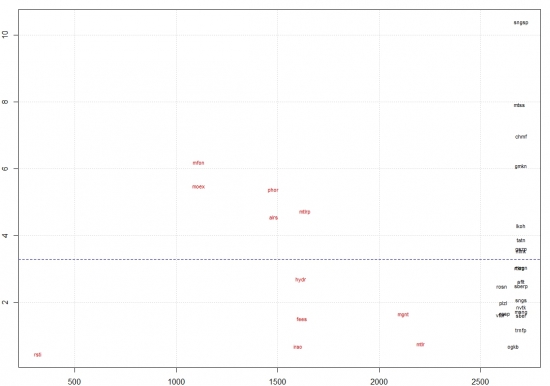

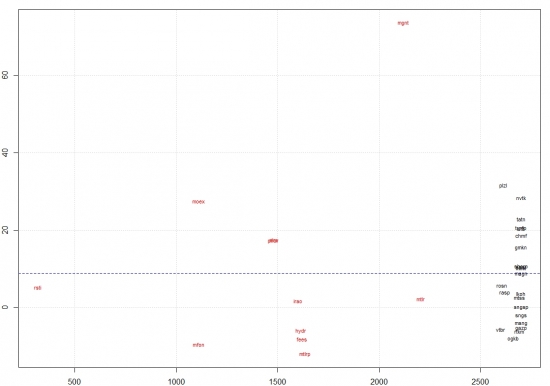

В этом топике всё то же самое, что и в исходном топике. Все легенды и смысл осей смотреть там.

Отличие этого поста от предыдущего в том, чтобы построить всё это для бумаг, ликвидность в которых на уровне топ-30 бумаг по обороту:

aflt, alrs, chmf, fees, gazp, gmkn, hydr, irao, lkoh, magn, mfon, mgnt, moex, msng, mtlr, mtlrp, mtss, nlmk, nvtk, ogkb, phor, plzl, rasp, rosn, rsti, rtkm, sber, sberp, sngs, sngsp, tatn, trnfp, vtbr.

Среднегодовая дивидендная доходность этих бумаг:

Среднегодовая доходность от пассивного инвестирования без реинвестирования дивидендов:

( Читать дальше )

В этом топике всё то же самое, что и в исходном топике. Все легенды и смысл осей смотреть там.

Отличие этого поста от предыдущего в том, чтобы построить всё это для бумаг, ликвидность в которых на уровне топ-30 бумаг по обороту:

aflt, alrs, chmf, fees, gazp, gmkn, hydr, irao, lkoh, magn, mfon, mgnt, moex, msng, mtlr, mtlrp, mtss, nlmk, nvtk, ogkb, phor, plzl, rasp, rosn, rsti, rtkm, sber, sberp, sngs, sngsp, tatn, trnfp, vtbr.

Среднегодовая дивидендная доходность этих бумаг:

Среднегодовая доходность от пассивного инвестирования без реинвестирования дивидендов:

( Читать дальше )

Дивидендный трейдинг глазами алго

- 27 октября 2017, 09:52

- |

Исследовательский вопрос, на который хочется получить ответ, звучит просто: является ли величина выплачиваемого дивиденда фактором построения успешной торговой системы?

По-простому: стоит ли обращать внимание на дивидендную доходность в рамках идеологии алгоинвестирования или же получаемый дивиденд следует рассматривать лишь как приятный бонус?

В качестве исходных данных берем данные с сайта доходру.

Имеем 96 бумаг, самые ранние дивиденды это 2002 год.

Далее берем дневные данные по этим бумагам с 2002 года и оцениваем результаты стратегии пассивнейшего инвестирования с реинвестированием полученных дивидендов. Оцениваем результат по вчерашний день и пересчитываем его в сложный годовой процент.

Методика банальна: есть точка первой покупки бумаги, есть точка полной продажи бумаги и множество точек докупки этой бумаги при полученных дивидендах. Исходная точка первой покупки определяется так. Она не может быть раньше 2007 года — первое условие. Второе условие — она покупается за неделю до даты закрытия реестра самой первой выплаты дивидендов. При соблюдении обоих условий бумага покупается первый раз. Точка полной продажи это текущее время. Множество докупок это через 30 или 60 дней после даты закрытия.

( Читать дальше )

По-простому: стоит ли обращать внимание на дивидендную доходность в рамках идеологии алгоинвестирования или же получаемый дивиденд следует рассматривать лишь как приятный бонус?

В качестве исходных данных берем данные с сайта доходру.

Имеем 96 бумаг, самые ранние дивиденды это 2002 год.

Далее берем дневные данные по этим бумагам с 2002 года и оцениваем результаты стратегии пассивнейшего инвестирования с реинвестированием полученных дивидендов. Оцениваем результат по вчерашний день и пересчитываем его в сложный годовой процент.

Методика банальна: есть точка первой покупки бумаги, есть точка полной продажи бумаги и множество точек докупки этой бумаги при полученных дивидендах. Исходная точка первой покупки определяется так. Она не может быть раньше 2007 года — первое условие. Второе условие — она покупается за неделю до даты закрытия реестра самой первой выплаты дивидендов. При соблюдении обоих условий бумага покупается первый раз. Точка полной продажи это текущее время. Множество докупок это через 30 или 60 дней после даты закрытия.

( Читать дальше )

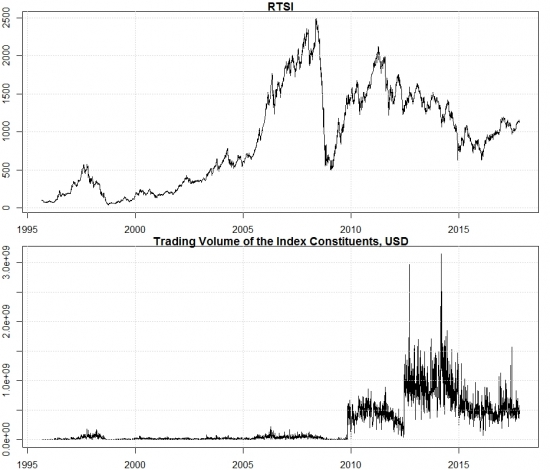

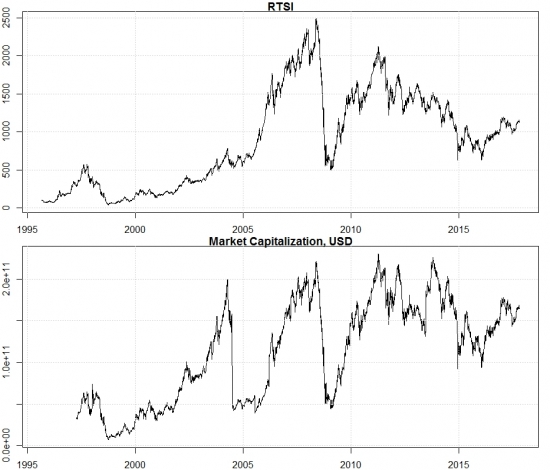

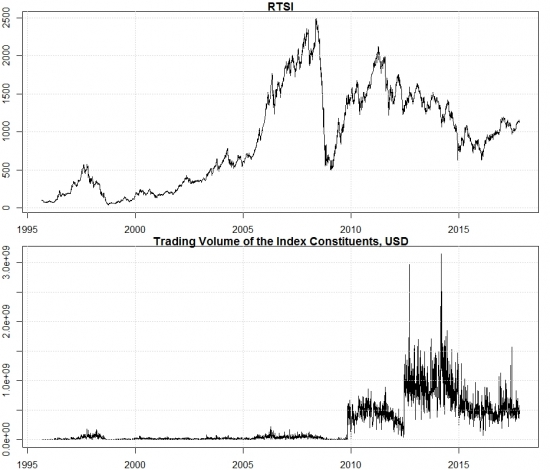

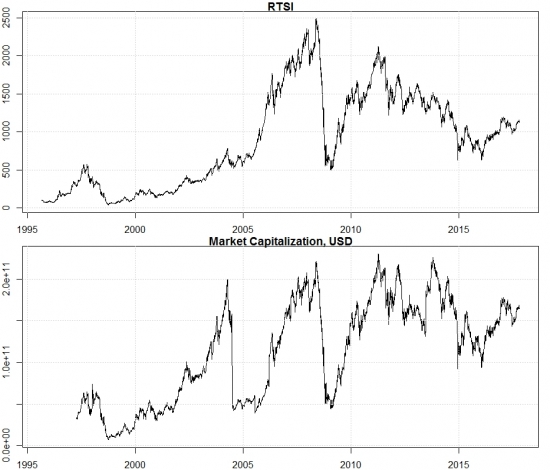

RTSI в картинках за 20 лет

- 25 октября 2017, 10:33

- |

Предпосылки, конечно, связаны с текущей низкой волатильностью в RI. Хочется понять, что ожидать в ближайшем будущем.

Исходные данные взяты с сайта мосбиржи.

( Читать дальше )

Исходные данные взяты с сайта мосбиржи.

( Читать дальше )

Риск и просадка

- 23 октября 2017, 12:20

- |

Почему важно проводить тесты торгуемых алгоритмов? Чтобы оценить возможные просадки, получив их распределение в прошлом.

Почему важно ограничивать и контролировать просадку?

Во-первых, заранее трудно определить момент, когда потребуется вывести деньги со счета. Это может быть связано с кучей нерыночных причин. Например, срочно понадобились деньги или же возникла возможность реализовать более прибыльный бизнес. Если просадка большая, то придется остановить торговлю и зафиксировать потерю существенной части депозита.

Во-вторых, активный трейдинг имеет смысл, если на интервале 3-5 лет дает преимущество перед процентной ставкой, которую на той же бирже можно получить разными способами. В чем тут проблема? Если мы регулярно инвестируем капитал в инструменты, лишенные (или почти лишенные) рыночного (ценового) риска, то мы регулярно можем делать реинвестирование. В случае активной торговли при допустимой большой или фактически уже большой просадке у нас нет возможности делать реинвестирование довольно долгое время.

( Читать дальше )

Почему важно ограничивать и контролировать просадку?

Во-первых, заранее трудно определить момент, когда потребуется вывести деньги со счета. Это может быть связано с кучей нерыночных причин. Например, срочно понадобились деньги или же возникла возможность реализовать более прибыльный бизнес. Если просадка большая, то придется остановить торговлю и зафиксировать потерю существенной части депозита.

Во-вторых, активный трейдинг имеет смысл, если на интервале 3-5 лет дает преимущество перед процентной ставкой, которую на той же бирже можно получить разными способами. В чем тут проблема? Если мы регулярно инвестируем капитал в инструменты, лишенные (или почти лишенные) рыночного (ценового) риска, то мы регулярно можем делать реинвестирование. В случае активной торговли при допустимой большой или фактически уже большой просадке у нас нет возможности делать реинвестирование довольно долгое время.

( Читать дальше )

Как я стал клиентом брокерского обслуживания в Сбербанке

- 20 октября 2017, 11:26

- |

Не забавы ради, а для пользы продолжаю коллекционировать брокеров.

Настал черед воспользоваться услугами и возможностями этого монстра:)

Клиентом традиционного банковского обслуживания в сбере я являюсь более 10 лет и всем доволен.

Открытие брокерского счета потребовало моего физического присутствия в одном из обычных офисов.

Всё заняло не более 10 минут.

Далее на следующие сутки мне пришли все необходимые данные для авторизации в торговых системах, которые на следующий день после открытия счета полностью функционировали: квик, вебквик, сбер-инвестор (всё бесплатно) с единого логина-пароля, но одновременно ко всем средствам коннектиться нельзя.

В этот же (следующий после подписания бумаг) день я перевел денюжку через сбербанк-онлайн на счет. Без комиссий. Деньги увидел уже через 30 минут.

Счета в брокерском сбере раздельные, никакого кросс-маржирования и взаимного сальдирования тут не увидеть.

Комиссии на срочке маленькие. Комиссии на фонде большие.

Ничего негативного, всё понравилось. Почти не спамят сообщениями.

Буду исследовать его в действии.

Настал черед воспользоваться услугами и возможностями этого монстра:)

Клиентом традиционного банковского обслуживания в сбере я являюсь более 10 лет и всем доволен.

Открытие брокерского счета потребовало моего физического присутствия в одном из обычных офисов.

Всё заняло не более 10 минут.

Далее на следующие сутки мне пришли все необходимые данные для авторизации в торговых системах, которые на следующий день после открытия счета полностью функционировали: квик, вебквик, сбер-инвестор (всё бесплатно) с единого логина-пароля, но одновременно ко всем средствам коннектиться нельзя.

В этот же (следующий после подписания бумаг) день я перевел денюжку через сбербанк-онлайн на счет. Без комиссий. Деньги увидел уже через 30 минут.

Счета в брокерском сбере раздельные, никакого кросс-маржирования и взаимного сальдирования тут не увидеть.

Комиссии на срочке маленькие. Комиссии на фонде большие.

Ничего негативного, всё понравилось. Почти не спамят сообщениями.

Буду исследовать его в действии.

Как в квике получить текущую позицию по бумагам

- 19 октября 2017, 14:38

- |

Коллеги! Помогите решить простую задачку.

Дано: имеются позиции по бумагам (TQBR).

Надо: получить текущую позицию по каждой бумаге при помощи LUA.

Пробовал пользоваться таблицами depo_limits, firm_holding и account_balance.

Хоть каких-то чисел добился лишь через таблицу depo_limits следующим кодом:

Подскажите, как правильно решить эту задачку?

Премного благодарен:)

Дано: имеются позиции по бумагам (TQBR).

Надо: получить текущую позицию по каждой бумаге при помощи LUA.

Пробовал пользоваться таблицами depo_limits, firm_holding и account_balance.

Хоть каких-то чисел добился лишь через таблицу depo_limits следующим кодом:

pos1={}

pos2={}

for j=0,getNumberOf("DEPO_LIMITS")-1 do

pos1[#pos1+1]=getItem("DEPO_LIMITS",j).sec_code

pos2[#pos2+1]=getItem("DEPO_LIMITS",j).currentbal

endПроблема такого варианта в том, что он показывает ненулевые значения в currentbal только для позиций, которые были открыты ранее (возможно, по которым прошло +2 дня). По позициям, которые были открыты сегодня, он точно показывает 0.Подскажите, как правильно решить эту задачку?

Премного благодарен:)

Пара картинок про ликвидность наших бумаг

- 17 октября 2017, 11:36

- |

Ликвидность измерялась по дневному обороту в рублях (среднее значение нескольких худших дней за последний месяц).

Рассматривались только бумаги с оборотом не менее 100к рублей в день.

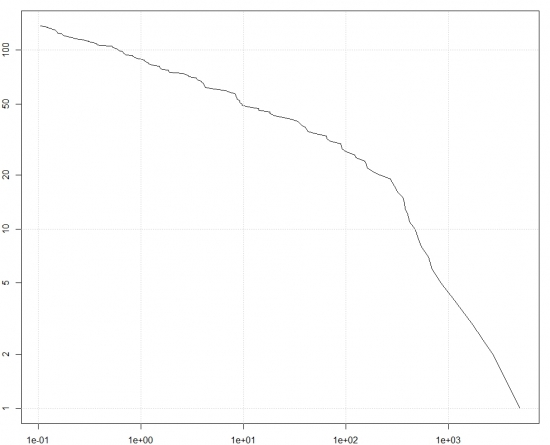

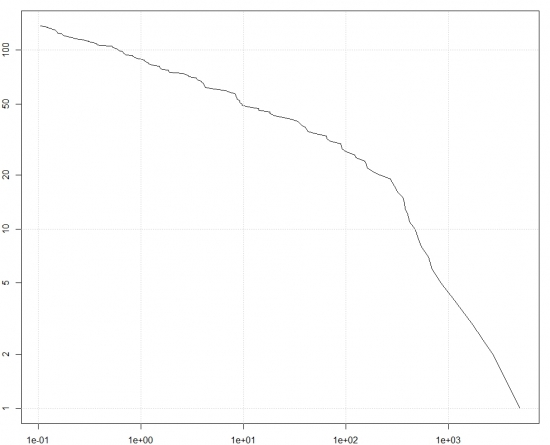

Первая картинка — зависимость кол-ва бумаг (ордината) от этой самой ликвидности (абсцисса) в логарифмических шкалах:

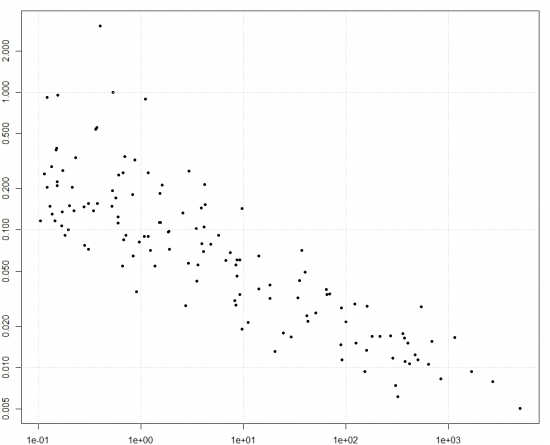

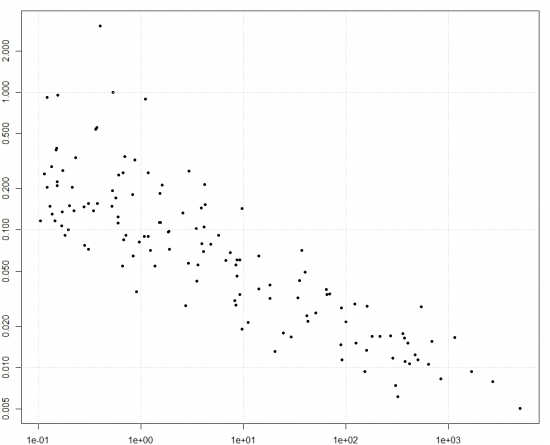

Вторая картинка — зависимость стоимости шага цены в процентах относительно текущей цены бумаги от той же ликвидности (шкалы снова логарифмические):

( Читать дальше )

Рассматривались только бумаги с оборотом не менее 100к рублей в день.

Первая картинка — зависимость кол-ва бумаг (ордината) от этой самой ликвидности (абсцисса) в логарифмических шкалах:

Вторая картинка — зависимость стоимости шага цены в процентах относительно текущей цены бумаги от той же ликвидности (шкалы снова логарифмические):

( Читать дальше )

теги блога Sergey Pavlov

- 2017

- 2020

- 2021

- exante

- just2trade

- lua

- moex

- Quik Lua

- RI

- S&P500 фьючерс

- secret

- TSLab

- VWAP

- август

- акции

- алгоритмический портфель

- алготрейдинг

- апрель

- биржа

- биткойн

- бот

- брокера

- брокеры

- Вестников

- Витковский

- волатильность

- вопрос

- грааль

- деньги

- дивиденды

- дизайн

- заразум

- игры

- иГРЫрАЗУМа2018

- инвестиции

- итоги

- итоги месяца

- июль

- июнь

- канал

- квик

- комон

- контртренд

- конференция

- кукл

- ликвидность

- лотерея

- луа

- ЛЧИ

- люди

- МАЙ

- минутки

- мобильный пост

- натуральный газ

- нефть

- октябрь

- опрос

- опционы

- открытый интерес

- офз

- оффтоп

- пила

- плечи

- поведение

- подгонка

- портфель

- прогноз

- продажа

- проскальзывание

- проскальзывания

- разум

- рецензия на книгу

- РИ

- риск

- ртс

- сбер

- Сбербанк

- сентябрь

- случайность

- счастье

- телеграм

- торговые роботы

- трейдинг

- тренд

- трендовые системы

- тренды

- Тслаб

- тупаны

- убытки

- февраль

- физические лица

- финам

- форум

- фьючерс ртс

- фьючерсы

- чемодан

- шорт

- эквити

- юридические лица

- январь