SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Sergey Pavlov

2017: мои апрельские итоги

- 02 мая 2017, 08:51

- |

Апрель выдался приятно прибыльным (как и март).

- комментировать

- Комментарии ( 9 )

Памятка "инвестору"

- 21 апреля 2017, 08:19

- |

Сравнивая два следующих графика, нетрудно сделать оценку, что альфа такого подхода близка к нулю, а бета — к единице:

( Читать дальше )

( Читать дальше )

Вопрос к ИК Форум

- 14 апреля 2017, 12:30

- |

Неужели рукописи горят?

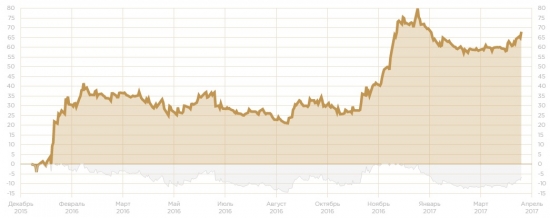

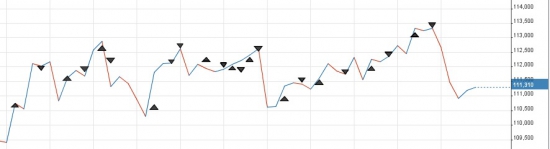

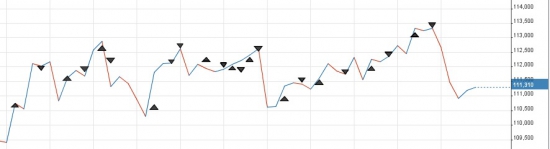

Показывает мне утром один мудрый и хороший инвестор, как красиво некой компании удалось заработать в 2016 году более 50% при совсем нестрашной просадке. Кто же это? А это ИК Форум… ага… иду… смотрю… и правда… так круто всё у них, оказывается за 2016 год:

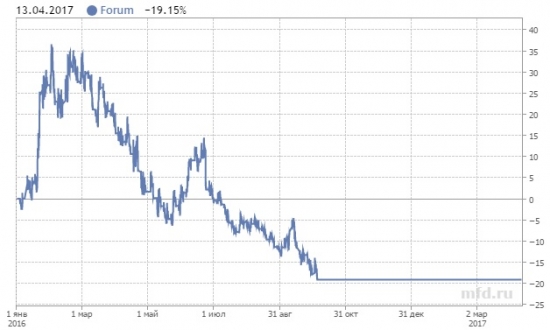

Однако, еще совсем недавно это выглядело так за 2016 год:

( Читать дальше )

Вопрос опционщикам

- 10 апреля 2017, 12:57

- |

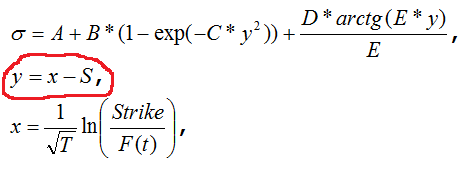

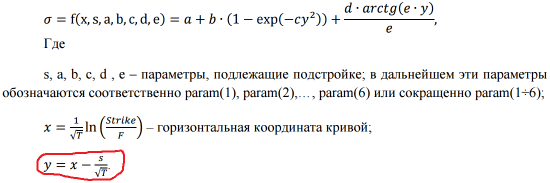

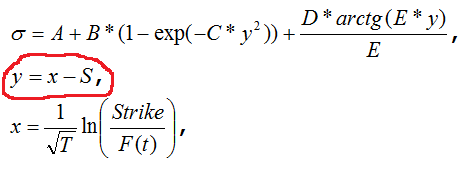

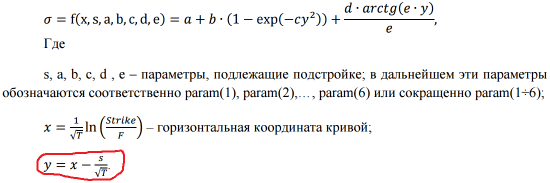

Почему неодинаково определяется вертикальная координата кривой волатильности в методике расчета теорцены опциона и в методике расчета кривых волатильности?

( Читать дальше )

( Читать дальше )

Интересный факт из жизни РИ

- 07 апреля 2017, 11:49

- |

Про уровни.

Есть у меня одна система, которая торгует фРТС по уровням.

У неё пара параметров, определяющих уровни (шаг сетки и сдвиг сетки).

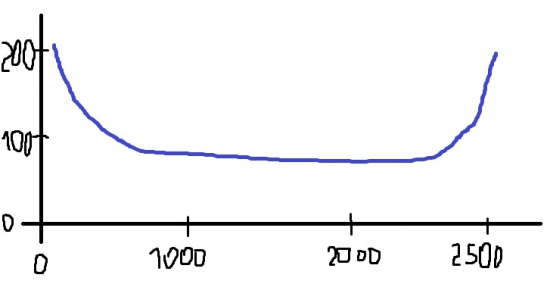

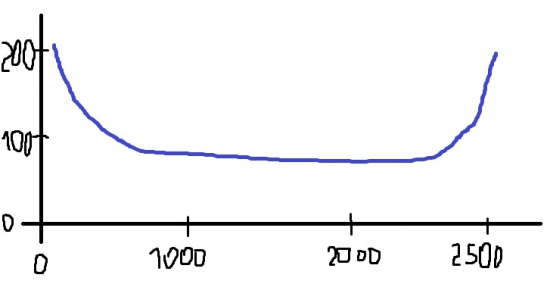

Вот так выглядит качество этой системы при прогоне всех сдвигов от 0 до 2500 для сетки цены с шагом 2500 (как страйки в опционах):

По ординате доходность системы в процентах. Т.е. чем ближе сетка уровней к сетке страйков, тем лучше показатели системы.

Это, конечно, по истории посчитано. В реальности тупо торгуется по страйковым уровням.

Есть у меня одна система, которая торгует фРТС по уровням.

У неё пара параметров, определяющих уровни (шаг сетки и сдвиг сетки).

Вот так выглядит качество этой системы при прогоне всех сдвигов от 0 до 2500 для сетки цены с шагом 2500 (как страйки в опционах):

По ординате доходность системы в процентах. Т.е. чем ближе сетка уровней к сетке страйков, тем лучше показатели системы.

Это, конечно, по истории посчитано. В реальности тупо торгуется по страйковым уровням.

2017: мои мартовские итоги

- 01 апреля 2017, 08:01

- |

В отличие от убыточного февраля, март выдался прибыльным. Нашел ошибки в реализации роботов на сбере. Жаль, что они подслили больше положенного в прошлом месяце. Пока тем, как идет торговля, доволен:

Основное моё продвижение это опционы в этом месяце. Руками на личном счете делаю экспериментальные конструкции, чтобы добавить себе ощущений от того, как убийственно в боковике тэта убивает купленный стрэнгл, как движения БА нелинейно увеличивают риск проданного стрэддла с центрального страйка ну и как масштабно съедает деньги тупой и частый дельта-хэдж. По ощущениям, конечно, опционы дают больше возможностей, чем БА, но принципиально ничего не меняется: нужен прогноз… по направлению… по волатильности… хрен знает чего еще, но нужен. Однако, в плане исследований… сделал забавный подсчет. Взял все опционы, которые были выпущены по RI с 2006 года (порядка 5000 штук) и посмотрел, что произошло с этими опционами на экспирацию, а также подсчитал фактическую среднюю сделку по каждому опциону (VWAP). Оказалось, что с точки зрения 1 контракта (открытого интереса я не знал на экспирацию) статистически зарабатывает покупатель опциона в абсолютных величинах, но в относительных величинах (внутрення стоимость опциона на экспирацию по отношению к средней сделке на один контракт) стабильно зарабатывает продавец опциона. Относительный подсчет, конечно, куда более представителен… Там получилось, что наиболее рискованно, но и прибыльно продавать путы по RI, а по коллам ситуация более стабильная и менее рискованная, но и менее прибыльная. В общем-то на вскидку вывод такой. Похоже, что опционы торгуются нифига не по справедливым ценам (если под СЦ подразумевать ту самую прибыль в азартной игре) по факту исторических торгов. Насколько эти цены завышены и за счет чего — вопрос интересный.

( Читать дальше )

Основное моё продвижение это опционы в этом месяце. Руками на личном счете делаю экспериментальные конструкции, чтобы добавить себе ощущений от того, как убийственно в боковике тэта убивает купленный стрэнгл, как движения БА нелинейно увеличивают риск проданного стрэддла с центрального страйка ну и как масштабно съедает деньги тупой и частый дельта-хэдж. По ощущениям, конечно, опционы дают больше возможностей, чем БА, но принципиально ничего не меняется: нужен прогноз… по направлению… по волатильности… хрен знает чего еще, но нужен. Однако, в плане исследований… сделал забавный подсчет. Взял все опционы, которые были выпущены по RI с 2006 года (порядка 5000 штук) и посмотрел, что произошло с этими опционами на экспирацию, а также подсчитал фактическую среднюю сделку по каждому опциону (VWAP). Оказалось, что с точки зрения 1 контракта (открытого интереса я не знал на экспирацию) статистически зарабатывает покупатель опциона в абсолютных величинах, но в относительных величинах (внутрення стоимость опциона на экспирацию по отношению к средней сделке на один контракт) стабильно зарабатывает продавец опциона. Относительный подсчет, конечно, куда более представителен… Там получилось, что наиболее рискованно, но и прибыльно продавать путы по RI, а по коллам ситуация более стабильная и менее рискованная, но и менее прибыльная. В общем-то на вскидку вывод такой. Похоже, что опционы торгуются нифига не по справедливым ценам (если под СЦ подразумевать ту самую прибыль в азартной игре) по факту исторических торгов. Насколько эти цены завышены и за счет чего — вопрос интересный.

( Читать дальше )

Отзыв о механизме трейдинга Т. Мартынова

- 29 марта 2017, 08:04

- |

Рецензия на книгу «Механизм трейдинга» — Тимофей Мартынов (Скачать)

Начну с того, что немного «напрягает» при прочтении:- много selfy («я», «мне», ...);

- много ссылок на мнения без авторства (один брокер сказал, один друг рассказывал, ...);

- много страниц, на которых много пустого места и в итоге большой объем страниц в штуках;

- много аутотренинга;

- много смартлаба (все же книга не о об этом ресурсе);

- почти весь текст написан в стиле устной речи, а не письменной, как того требует жанр книги;

- мало объективных фактов;

- много «счастья»;

- нет примеров профессионального успеха и неуспеха в этой среде (что-то типа бизнес-стори или кейсов с подробным разбором).

- во главу угла ставится проблема человека;

- дается довольно реалистичная картина трейдинга и хорошее первое приближение к основным способам торговли;

- разбирается множество подводных камней, которые не только неочевидны для неофита, но вообще за гранью опыта, пока не начнешь торговать;

- действительно, есть механизм.

- книга хорошая;

- напрашивается вторая редакция (с тем же названием);

- для абсолютного новичка эта книга в первой редакции весьма хороша, я бы её порекомендовал, если бы у меня спросили, с чего начать.

Еще четыре картинки о случайности рынка

- 14 марта 2017, 11:39

- |

Это что-то типа памятки для алготрейдеров. Без комментариев.

На что-то нужно ориентироваться. Основной ориентир — случайное блуждание. Если рынок отличается от СБ, то появляется шанс долгого систематического заработка при помощи роботов. Для этого должно быть найдено устойчивое и торгуемое статистическое отличие рынка от СБ.

Возьмем фРТС с самого начала на минутках и построим подневную статистику (среднее, ср.кв.откл., корреляцию, асимметрию, эксцесс). Статистику будем делать по логарифмическим доходностям, т.е. фактически будем оценивать обычные показатели эмпирической плотности внутри дня. Потом посмотрим, есть ли память от дня ко дню в этих показателях при помощи АКФ (второй столбец графиков) и ЧАКФ (третий столбец графиков).

Наш ориентир в виде случайного блуждания (среднее по доходностям нулевое, а сигма плавает немного) имеет такой портрет:

( Читать дальше )

На что-то нужно ориентироваться. Основной ориентир — случайное блуждание. Если рынок отличается от СБ, то появляется шанс долгого систематического заработка при помощи роботов. Для этого должно быть найдено устойчивое и торгуемое статистическое отличие рынка от СБ.

Возьмем фРТС с самого начала на минутках и построим подневную статистику (среднее, ср.кв.откл., корреляцию, асимметрию, эксцесс). Статистику будем делать по логарифмическим доходностям, т.е. фактически будем оценивать обычные показатели эмпирической плотности внутри дня. Потом посмотрим, есть ли память от дня ко дню в этих показателях при помощи АКФ (второй столбец графиков) и ЧАКФ (третий столбец графиков).

Наш ориентир в виде случайного блуждания (среднее по доходностям нулевое, а сигма плавает немного) имеет такой портрет:

( Читать дальше )

теги блога Sergey Pavlov

- 2017

- 2020

- 2021

- exante

- just2trade

- lua

- moex

- Quik Lua

- RI

- S&P500 фьючерс

- secret

- TSLab

- VWAP

- акции

- алгоритмический портфель

- алготрейдинг

- апрель

- биржа

- биткойн

- бот

- брокера

- брокеры

- Вестников

- Витковский

- волатильность

- вопрос

- грааль

- деньги

- дивиденды

- дизайн

- заразум

- игры

- иГРЫрАЗУМа2018

- инвестиции

- итоги

- итоги месяца

- июль

- июнь

- канал

- квик

- комон

- контртренд

- конференция

- кукл

- ликвидность

- лотерея

- луа

- ЛЧИ

- люди

- МАЙ

- март

- минутки

- мобильный пост

- натуральный газ

- нефть

- октябрь

- опрос

- опционы

- открытый интерес

- офз

- оффтоп

- пила

- плечи

- поведение

- подгонка

- портфель

- прогноз

- продажа

- проскальзывание

- проскальзывания

- разум

- рецензия на книгу

- РИ

- риск

- ртс

- сбер

- Сбербанк

- сентябрь

- случайность

- счастье

- телеграм

- торговые роботы

- трейдинг

- тренд

- трендовые системы

- тренды

- Тслаб

- тупаны

- убытки

- февраль

- физические лица

- финам

- форум

- фьючерс ртс

- фьючерсы

- чемодан

- шорт

- эквити

- юридические лица

- январь