SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Sergey Pavlov

В порядке общего троллинга

- 25 мая 2016, 08:33

- |

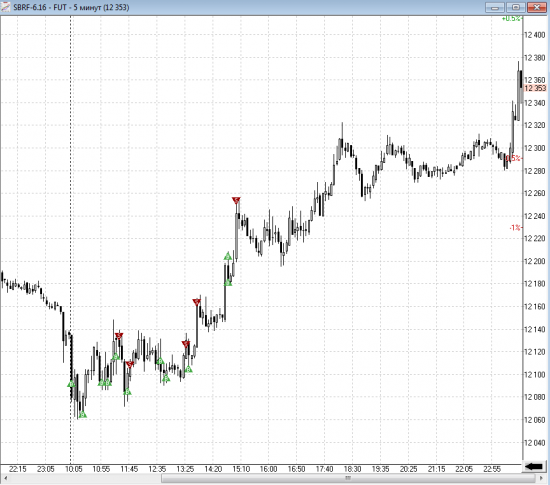

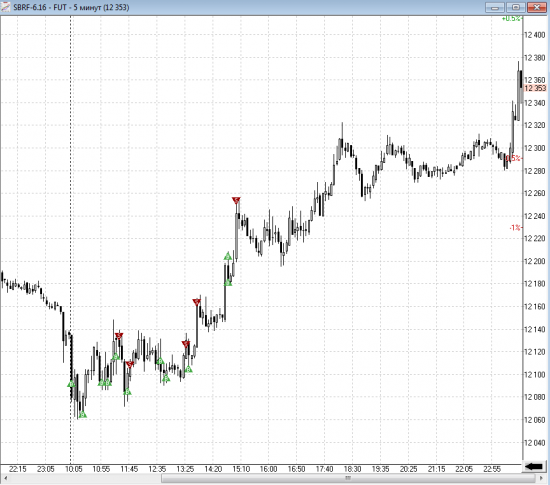

Очень сильно чешутся руки в направлении вмешательства в полную алготорговлю. И пропустить сигнал хочется и раньше закрыть сделку и т.д.

Придумал для себя терапию: завел личный маленький счет, на котором разрешаю себе делать любые сделки ради того, чтобы «выпустить пар». Действует эта схема у меня около полугода. Помогает. Рекомендую. За эти полгода руками не заработал ничего. А вчерашний день прямо повод для хвастовства:

Покупки наращивали открытую позицию. Продажи полностью закрывали открытый лонг. Шортов не было.

Но это лишь случайный день:) Хотя может этого достаточно, чтобы приглашать людей в библиотеку?:)

Начинающим алготрейдерам рекомендую иметь два счета. Один рабочий для роботов большой. Второй маленький для ручек,

потерять который не жалко.

Придумал для себя терапию: завел личный маленький счет, на котором разрешаю себе делать любые сделки ради того, чтобы «выпустить пар». Действует эта схема у меня около полугода. Помогает. Рекомендую. За эти полгода руками не заработал ничего. А вчерашний день прямо повод для хвастовства:

Покупки наращивали открытую позицию. Продажи полностью закрывали открытый лонг. Шортов не было.

Но это лишь случайный день:) Хотя может этого достаточно, чтобы приглашать людей в библиотеку?:)

Начинающим алготрейдерам рекомендую иметь два счета. Один рабочий для роботов большой. Второй маленький для ручек,

потерять который не жалко.

- комментировать

- ★2

- Комментарии ( 10 )

Объем средней сделки на moex

- 18 мая 2016, 10:22

- |

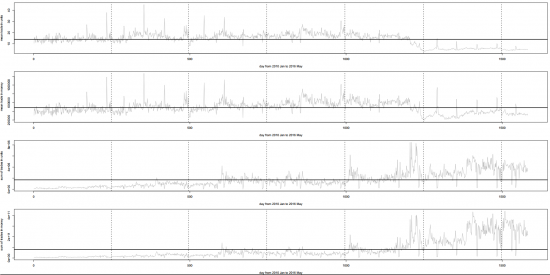

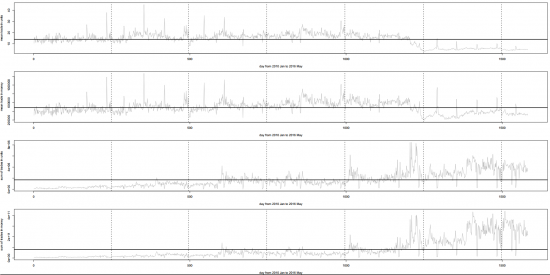

Для роботизированных трейдеров важны характерные размеры торгуемого инструмента.

Одним из таких размеров является средняя сделка.

Вот пример для сишки:

( Читать дальше )

Одним из таких размеров является средняя сделка.

Вот пример для сишки:

( Читать дальше )

О применении теории вероятностей и математической статистики в трейдинге

- 14 мая 2016, 11:32

- |

Натыкаясь на разные статьи о трейдинге, очень часто читаешь про некое матожидание. Например, среди «ручных» трейдеров постоянно циркулирует мысль о необходимости торговать положительное матожидание. Про «роботизированных» трейдеров и говорить нечего — у этой группы товарищей матожидание возведено в ранг святыни.

По большому счету, никакого матожидания ни у «ручников» ни у «робокопов» нет. У тех и других есть лишь средняя сделка, которую объективно можно посчитать по осуществленным на реальном счете торгам. Понятно, что любители роботов могут посчитать не только фактическую, но и гипотетическую среднюю сделку, какой она была бы на предыстории, если бы да кабы. Аналогично «ручные» трейдеры могут посчитать среднюю сделку на истории в зависимости от разных условий и правил при хорошей формализации. Собственно, при таком подходе никакой разницы между «ручными» и «роботизированными» трейдерами нет.

Итак, средняя есть, а матожидания нет. И взяться этому матожиданию неоткуда. Почему? В классической связке ТВиМС среднее как оценка матожидания воспринимается как оценка последнего не потому что в пределе при сходимости по вероятности, становясь эффективной, несмещенной и т.д. оценкой, средняя становится матожиданием, а потому что изначально всё строится в рамках простой схемы доминирования теории вероятностей над математической статистикой. Говоря проще, данные, по которым строится оценка матожидания, являются выборочными относительно некой генеральной совокупности, для идеальной модели которой существует матожидание.

( Читать дальше )

По большому счету, никакого матожидания ни у «ручников» ни у «робокопов» нет. У тех и других есть лишь средняя сделка, которую объективно можно посчитать по осуществленным на реальном счете торгам. Понятно, что любители роботов могут посчитать не только фактическую, но и гипотетическую среднюю сделку, какой она была бы на предыстории, если бы да кабы. Аналогично «ручные» трейдеры могут посчитать среднюю сделку на истории в зависимости от разных условий и правил при хорошей формализации. Собственно, при таком подходе никакой разницы между «ручными» и «роботизированными» трейдерами нет.

Итак, средняя есть, а матожидания нет. И взяться этому матожиданию неоткуда. Почему? В классической связке ТВиМС среднее как оценка матожидания воспринимается как оценка последнего не потому что в пределе при сходимости по вероятности, становясь эффективной, несмещенной и т.д. оценкой, средняя становится матожиданием, а потому что изначально всё строится в рамках простой схемы доминирования теории вероятностей над математической статистикой. Говоря проще, данные, по которым строится оценка матожидания, являются выборочными относительно некой генеральной совокупности, для идеальной модели которой существует матожидание.

( Читать дальше )

Случайность прибылей и закономерность убытков

- 06 мая 2016, 06:25

- |

Условно, основных участников на рынке можно представить следующим образом:

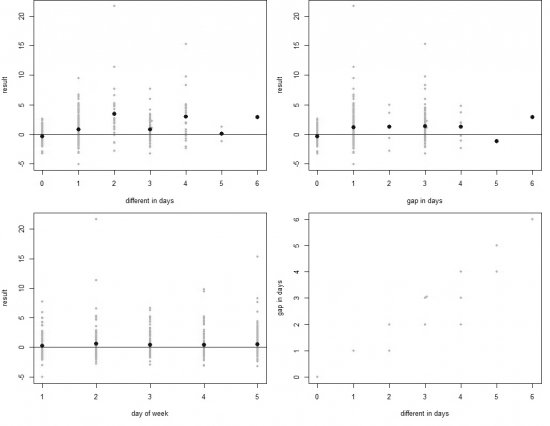

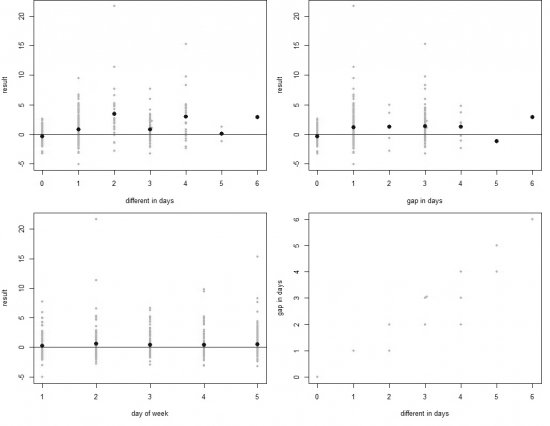

За основу объяснения возьмем временнЫе показатели некой торговой системы:

( Читать дальше )

- Генераторы движений на рынке (делают будущее изменение цены)

- Инсайдеры (знают будущее изменение цены)

- Системные трейдеры (следующие за изменениями цены)

- Случайные трейдеры (например, интуитивщики или лудоманы)

За основу объяснения возьмем временнЫе показатели некой торговой системы:

( Читать дальше )

Оптимизация или подгонка

- 09 апреля 2016, 06:58

- |

Может ли алгосистема быть без параметров? Кто как считает?

В тех случаях, когда у системы есть много параметров и в зависимости от разных значений этих параметров получаются разные значения качества, встает вопрос, какие значения параметров выбрать (оптимизация) и не является ли данный выбор подгонкой под какие-то выбросы или особенности цены?

Общего практического ответа на этот вопрос, скорее всего, нет, поскольку любая оптимизация есть подгонка по сути.

Однако, на этапе оптимизации-подгонки вполне можно понять, является ли данная оптимизация подгонкой в чистом виде или же выбранный оптимум имеет смысл для практической торговли.

Рассмотрим крайние случаи для воображаемой системы с одним параметром.

Первый вариант. Годовая доходность системы в зависимости от параметра меняется случайным образом от -100 до +100 % годовых. Формально есть что выбрать, но стоит ли?

Второй вариант. Годовая доходность системы зависит почти линейно от данного параметра. При малых значениях параметра она колеблется в районе -100%. При больших — поднимается до +100%. В этом случае оптимизация имеет смысл, но надо разбираться с логикой построения.

( Читать дальше )

В тех случаях, когда у системы есть много параметров и в зависимости от разных значений этих параметров получаются разные значения качества, встает вопрос, какие значения параметров выбрать (оптимизация) и не является ли данный выбор подгонкой под какие-то выбросы или особенности цены?

Общего практического ответа на этот вопрос, скорее всего, нет, поскольку любая оптимизация есть подгонка по сути.

Однако, на этапе оптимизации-подгонки вполне можно понять, является ли данная оптимизация подгонкой в чистом виде или же выбранный оптимум имеет смысл для практической торговли.

Рассмотрим крайние случаи для воображаемой системы с одним параметром.

Первый вариант. Годовая доходность системы в зависимости от параметра меняется случайным образом от -100 до +100 % годовых. Формально есть что выбрать, но стоит ли?

Второй вариант. Годовая доходность системы зависит почти линейно от данного параметра. При малых значениях параметра она колеблется в районе -100%. При больших — поднимается до +100%. В этом случае оптимизация имеет смысл, но надо разбираться с логикой построения.

( Читать дальше )

Самый плохой день из жизни алгосистемы

- 01 апреля 2016, 04:26

- |

Вчерашний день выдался для нашей сбербанковской системы самым убыточным с момента запуска этой системы в начале 2015 года.

Убыток составил примерно 4% от капитала (при пересчете на первое «плечо»).

Всего за этот день по сберу система подала 999 заявок, которые превратились в 897 сделок.

Досадно, что треть этого убытка от того, что у системы «слетел» модуль, отвечающий за стоп-лоссы,

но 2/3 убытка это уже честный системный убыток.

Так что есть над чем работать, свои убыточные дни надо любить:)

Всем хорошего настроения:)

Убыток составил примерно 4% от капитала (при пересчете на первое «плечо»).

Всего за этот день по сберу система подала 999 заявок, которые превратились в 897 сделок.

Досадно, что треть этого убытка от того, что у системы «слетел» модуль, отвечающий за стоп-лоссы,

но 2/3 убытка это уже честный системный убыток.

Так что есть над чем работать, свои убыточные дни надо любить:)

Всем хорошего настроения:)

Книжная полка алготрейдера

- 21 марта 2016, 06:46

- |

Основы матричных вычислений, Уоткинс

Теория вероятностей, Вентцель

Теория случайных процессов, Панков и Миллер

Вероятность, Ширяев

Избранные труды, Колмогоров

Методы и техника обработки сигналов, Макс

Теория секвентного анализа, Хармут

Стохастические дифф. уравнения, Оксендаль

Цифровой спектральный анализ, Марпл

Справочник по броуновскому движению

теги блога Sergey Pavlov

- 2017

- 2020

- 2021

- exante

- just2trade

- lua

- moex

- Quik Lua

- RI

- S&P500 фьючерс

- secret

- TSLab

- VWAP

- акции

- алгоритмический портфель

- алготрейдинг

- апрель

- биржа

- биткойн

- бот

- брокера

- брокеры

- Вестников

- Витковский

- волатильность

- вопрос

- грааль

- деньги

- дивиденды

- дизайн

- заразум

- игры

- иГРЫрАЗУМа2018

- инвестиции

- итоги

- итоги месяца

- июль

- июнь

- канал

- квик

- комон

- контртренд

- конференция

- кукл

- ликвидность

- лотерея

- луа

- ЛЧИ

- люди

- МАЙ

- март

- минутки

- мобильный пост

- натуральный газ

- нефть

- октябрь

- опрос

- опционы

- открытый интерес

- офз

- оффтоп

- пила

- плечи

- поведение

- подгонка

- портфель

- прогноз

- продажа

- проскальзывание

- проскальзывания

- разум

- рецензия на книгу

- РИ

- риск

- ртс

- сбер

- Сбербанк

- сентябрь

- случайность

- счастье

- телеграм

- торговые роботы

- трейдинг

- тренд

- трендовые системы

- тренды

- Тслаб

- тупаны

- убытки

- февраль

- физические лица

- финам

- форум

- фьючерс ртс

- фьючерсы

- чемодан

- шорт

- эквити

- юридические лица

- январь