комментарии Дилетант на форуме

-

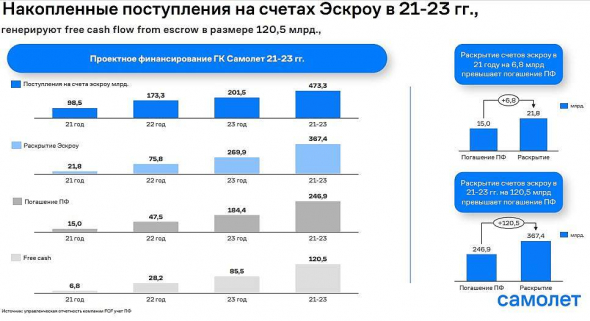

Отчет, безусловно, сильный.

Отчет, безусловно, сильный.

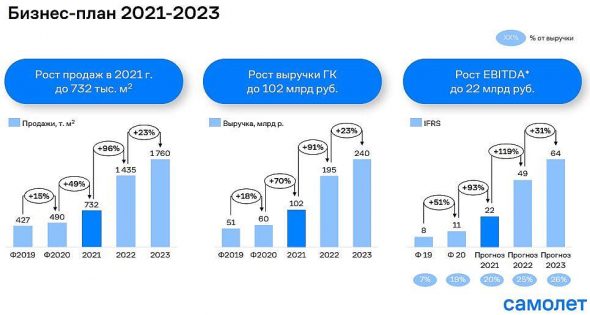

Прогнозируемые компанией темпы роста, конечно, поражают.

Текущая капитализация 94 млрд. Чистый долг 23,7 млрд.

Форвардный EV/EBITDA на 21 г. 5,35х

Форвардный EV/EBITDA на 23 г. 1,84х

У компании резкий рост сдачи объектов в ближайшие два года.

Фрифлот всего 5%, ходили слухи, что Самолет планировал на 22-23 гг SPO.

При небольшой капитализации и маленьком фрифлот котировки могут еще вырасти, фундаментал у компании нормальный, тем более мажоритариям выгодно продать акции на пике сдачи новых объектов, когда финрезультаты будут на максимуме.

#AFKS #IPO

⚡️ SEGEZHA РАССЧИТЫВАЕТ НА ОЦЕНКУ БОЛЕЕ $1,5 МЛРД НА МОСКОВСКОМ IPO

Значит повторится ситуация с IPO Совкомфлота. Впарят по хаям, а потом сидеть полгода в просадке. В Озоне хоть был хайп и листинг на Насдаке, Сегежу будут размещать только на Мосбирже.

Потенциально интересная компания, но не настолько, чтобы покупать ее по EV/EBITDA = 8х. Подожду снижения. АФК Система 4 кв 2020

АФК Система 4 кв 2020

В 4 кв нарушилась тенденция по сокращению долговой нагрузки корпоративного центра как результат роста инвестиций, обязательства выросли на 19 млрд. График погашения долга комфортный, но возврат к дивидендной политике может оказаться под угрозой. Хотя дивидендной бумагой Система в принципе и не была.

У Системы осталось 3 актива, которые потенциально можно вывести на IPO.

1. Сегежа. CAGR за 2016-2020 гг. 12,5%. В 2020-м сильно помогла девальвация, до нее выручка стагнировала 2 года. За 5 лет нарастили мощности по производству мешочной бумаги на 41%, фанеры в 2 раза. Внутренняя оценка в 124 млрд выглядит завышенной. С учетом долга в 49,1 млрд получаем EV/EBITDA 10х. Это очень много. Оценка на уровне WestRock или International Paper. На IPO Сегежу будут впаривать чуть ли не с премией 50%. Адекватный ценник видится на уровне 75-85 млрд.

2. Медси. CAGR за 2016-2020 гг. составил 28%. Выручка и OIBDA уже сейчас больше, чем у публичной «Мать и Дитя». Если оценивать Медси по мультипликатору EV/EBITDA «Мать и Дитя» (7,93х), то Медси стоит 51,5 млрд руб. CAPEX растет, долг низкий. Все шансы, что компания продолжит динамично развиваться.

3. АХ «Степь». CAGR за 2016-2020 гг. составил 40%. Потенциальная капитализация по мультипликатору EV/EBITDA «Русагро» (6,2х) составит 32,8 млрд. Сменили фокус на выращивание пшеницы, увеличивают земельный банк.

Итого: Доля в МТС + Озон + Потенциальные IPO – чистые обязательства КЦ = 317 + 267 + 85 + 51,5 + 32,8 – 183,7 = 570 млрд при капитализации 350 млрд. С учетом дисконта для холдингов апсайд не такой уж и большой – 10-20% от текущих.

пишет

t.me/if_stocks/1839

👆 Мнение аналитиков InvestFuture о Глобалтранс

📍 Основным триггером падения выручки на фоне стабильных операционных результатов стало 19%-процентное снижение ставок на перевозки — отражение конъюнктурных проблем отрасли в прошлом году. То есть #GLTR не потеряла объемы перевозок за счет демпинга цен.

Благодаря этому Глобалтранс продлил долгосрочные сервисные контракты с главными клиентами: Роснефтью (25% перевозок), ММК (14%) и ГК «Металлоинвест» (13%).

📍 Сокращение кап. затрат ради сохранения дивидендов, привязанных к FCF, — широкий жест для акционеров. Но он не решает проблему ремонта, обновления и расширения парка, поэтому стоит ожидать увеличения CAPEX.

Результаты по выручке 2020 года разочаровывающие, но на фоне восстановления мировой экономики и увеличения объемов грузоперевозок можно ожидать роста ставок как минимум до уровня 2019 года.

📍 С учетом плана CAPEX в 2021 году в размере 6-7 млрд рублей, FCF за 2021 может составить 19,8 млрд, а отношение чистый долг / скорр. EBITDA снизиться до 0,5.

В таком сценарии дивиденд на полный 2021 год, подлежащий выплате в апреле 2022 года, может составить 110 рублей на ГДР. С учетом предстоящей выплаты за 2-е полугодие 2020 года, общая форвардная (ожидаемая) дивдоходность в следующие 13-14 месяцев — 27,3%.

#IF_акции_РФ #IF_отчеты #IF_обзор

Роман Ранний, слишком оптимистичные ожидания. 1 квартал уже отработали, а ставки на перевозку продолжили падать. Хорошо, если нащупают дно во 2 кв и оттуда начнется плавное повышение. Вряд ли по итогу заплатят больше, чем за 2020 г. Особенно с учетом отложенного CAPEX

Дилетант, согласен с вами, слишком оптимистичный прогноз.

где смотрите ставки на перевозку?

Роман Ранний, railcommerce.com/

пишет

t.me/if_stocks/1839

👆 Мнение аналитиков InvestFuture о Глобалтранс

📍 Основным триггером падения выручки на фоне стабильных операционных результатов стало 19%-процентное снижение ставок на перевозки — отражение конъюнктурных проблем отрасли в прошлом году. То есть #GLTR не потеряла объемы перевозок за счет демпинга цен.

Благодаря этому Глобалтранс продлил долгосрочные сервисные контракты с главными клиентами: Роснефтью (25% перевозок), ММК (14%) и ГК «Металлоинвест» (13%).

📍 Сокращение кап. затрат ради сохранения дивидендов, привязанных к FCF, — широкий жест для акционеров. Но он не решает проблему ремонта, обновления и расширения парка, поэтому стоит ожидать увеличения CAPEX.

Результаты по выручке 2020 года разочаровывающие, но на фоне восстановления мировой экономики и увеличения объемов грузоперевозок можно ожидать роста ставок как минимум до уровня 2019 года.

📍 С учетом плана CAPEX в 2021 году в размере 6-7 млрд рублей, FCF за 2021 может составить 19,8 млрд, а отношение чистый долг / скорр. EBITDA снизиться до 0,5.

В таком сценарии дивиденд на полный 2021 год, подлежащий выплате в апреле 2022 года, может составить 110 рублей на ГДР. С учетом предстоящей выплаты за 2-е полугодие 2020 года, общая форвардная (ожидаемая) дивдоходность в следующие 13-14 месяцев — 27,3%.

#IF_акции_РФ #IF_отчеты #IF_обзор

Роман Ранний, слишком оптимистичные ожидания. 1 квартал уже отработали, а ставки на перевозку продолжили падать. Хорошо, если нащупают дно во 2 кв и оттуда начнется плавное повышение. Вряд ли по итогу заплатят больше, чем за 2020 г. Особенно с учетом отложенного CAPEX

Глобалтранс 2 пол 2020

Противоречивое полугодие. Глобалтранс продемонстрировал положительную динамику грузооборота, увеличив перевозки угля, но ставки на перевозки полувагонами продолжают падать. С февраля 2020 г. они упали в два раза до 683 руб за ваг/сут в феврале 2021 г.

Демпфирующее воздействие оказывают долгосрочные контракты, которые формируют 64% выручки. Стоит отметить, что в апреле заканчивается контракт с Роснефтью: крупнейший заказчик Глобалтранса, формирует 25% выручки. Есть риск, что ставки в новом контракте будут ниже, что негативно отразится на выручке.

ОСF упал на 14% по итогам года, но за счет оптимизации CAPEX смогли даже нарастить FCF и полностью его выплатить акционерам.

В целом менеджмент видит, что трудные времена не закончились, поэтому таргет по дивидендам за 1 пол 2021 снизили практически в 3 раза до 16,8 руб/ГДР. Немного скрашивает ситуацию объявленный байбэк до 5% всех акций.

Но несмотря на все сложности продолжаю держать акции Глобалтранса, купленные после SPO. Считаю, что маржинальность по EBITDA под 50%, низкая долговая нагрузка – Чистый Долг/EBITDA всего 1х, а также гибкая бизнес-модель позволят компании успешно пережить кризис. Даже после падения прибыли в 2 раза компания оценена по P/E 8,6х, а по EV/EBITDA 4,5х.

Дилетант, а почему 4.5 то ев/ебитда?

(0.179*506+27)/26.8=4.38

zzznth, 4,38 или 4,5 — не играет большой разницы Глобалтранс 2 пол 2020

Глобалтранс 2 пол 2020

Противоречивое полугодие. Глобалтранс продемонстрировал положительную динамику грузооборота, увеличив перевозки угля, но ставки на перевозки полувагонами продолжают падать. С февраля 2020 г. они упали в два раза до 683 руб за ваг/сут в феврале 2021 г.

Демпфирующее воздействие оказывают долгосрочные контракты, которые формируют 64% выручки. Стоит отметить, что в апреле заканчивается контракт с Роснефтью: крупнейший заказчик Глобалтранса, формирует 25% выручки. Есть риск, что ставки в новом контракте будут ниже, что негативно отразится на выручке.

ОСF упал на 14% по итогам года, но за счет оптимизации CAPEX смогли даже нарастить FCF и полностью его выплатить акционерам.

В целом менеджмент видит, что трудные времена не закончились, поэтому таргет по дивидендам за 1 пол 2021 снизили практически в 3 раза до 16,8 руб/ГДР. Немного скрашивает ситуацию объявленный байбэк до 5% всех акций.

Но несмотря на все сложности продолжаю держать акции Глобалтранса, купленные после SPO. Считаю, что маржинальность по EBITDA под 50%, низкая долговая нагрузка – Чистый Долг/EBITDA всего 1х, а также гибкая бизнес-модель позволят компании успешно пережить кризис. Даже после падения прибыли в 2 раза компания оценена по P/E 8,6х, а по EV/EBITDA 4,5х. Отчет за 2020 г. получился сильным. Выручка прибавила 18% г/г, а чистая прибыль выросла на 56% г/г.

Отчет за 2020 г. получился сильным. Выручка прибавила 18% г/г, а чистая прибыль выросла на 56% г/г.

Основным драйвером роста стал запуск госпиталя Лапино-2. В результате бизнес компании стал более диверсифицированным: теперь на долю медицинских услуг, связанных с материнством и детством, приходится 55% выручки, год назад было 69%.

Мать и дитя сейчас развивается исключительно за счет услуг стационара и таких направлений, как хирургия, онкология, терапия и травматология. Прирост выручки по этим направлениям составил 3 млрд, что и обеспечило рост выручки компании на 18%. Этот сегмент более рентабельный, т.к. с увеличением доли выручки рентабельность по EBITDA выросла на 2,7 п.п. до 31,4%.

Традиционный бизнес компании оказался под давлением в 2020 г.: выручка от акушерства и гинекологии упала на 5%, от ЭКО – на 10%, педиатрия – на 8%, положительную динамику показал только сегмент родов +5%.

На ближайшие 2 года запланировано открытие 6 клиник, по 3 в год. Темп роста будет пониже, чем был в 2020 г.

На текущий момент P/E= 8,9х, EV/EBITDA=7,5, дивидендная доходность 5,5%. Для растущей компании оценка не выглядит заоблачной. Учитывая стабильность и предсказуемость денежных потоков, выглядит интересной инвестиционной идеей. Отчет хороший, но сама компания очень дорогая.

Отчет хороший, но сама компания очень дорогая.

Капитализация на сегодняшний день $1,62 млрд, выручка за год $112 млн. Цена/выручка 14,5х, цена/прибыль 63,5х. Премия за рост для американского рынка, может быть, и нормальная, но для РФ выглядит как перебор.

С точки зрения бизнеса к компании вопросов нет: в 4 кв вышли на докризисные темпы роста, маржинальность чуть снизилась, но все равно вблизи среднего значения. Компания прибыльна, долг небольшой. По итогам такого сложного года смогли нарастить выручку на 6%, а чистую прибыль на 19%.

При этом стоит делать скидку на очень маленький размер компании: с нуля всегда расти быстро. На следующий год спрогнозировали рост выручки на 40% до 11,6 млрд руб, чистая прибыль при таких темпах роста может и удвоиться. Но глядя на график цены, складывается впечатление, что весь рост уже в котировках. С точки зрения миноритарного акционера, самый важный показатель отчетности МОЭСК – размер чистой прибыли. По дивидендной политике платят 50% от чистой прибыли по РСБУ или МСФО, для расчетов берут наибольшую сумму.

С точки зрения миноритарного акционера, самый важный показатель отчетности МОЭСК – размер чистой прибыли. По дивидендной политике платят 50% от чистой прибыли по РСБУ или МСФО, для расчетов берут наибольшую сумму.

Чистая прибыль по РСБУ 4,8 млрд, а по МСФО 4,7 млрд. На дивиденды 2,4 млрд. Доходность 4% грязными. Неинтересно.

В целом компания не создает впечатление эффективной: себестоимость растет быстрее выручки, динамика прибыли нисходящая. Конкретно в 2020 г. подкосило обесценение активов на 4,5 млрд, сократившее чистую прибыль в 2 раза. Дивидендную базу они на такие статьи не корректируют.

Драйвером роста может стать снижение долговой нагрузки: компания выплачивает 4,2 млрд только в виде процентных платежей, сопоставимо с чистой прибылью. Но это небыстрое дело: FCF за год всего 10 млрд, а долг – 85 млрд.

ФСК из электросетей выглядит интереснее. Отчет вполне предсказуемый: эффект от провального первого полугодия компенсирован восстановительным ростом во втором.

Отчет вполне предсказуемый: эффект от провального первого полугодия компенсирован восстановительным ростом во втором.

По итогу все равно потеряли почти 12% выручки и 10% EBITDA. Но в состоянии компании это, по сути, ничего не изменило. Прибыли алюминиевого бизнеса не хватает даже на то, чтобы покрыть процентные платежи.

В 2020 г. алюминиевый бизнес заработал $279 млн (в 2019 было$ 87 млн), а доля Русала в прибыли Норникеля, которая отражается в ОФР, составила $976 млн.

В 2020 г. Русал сгенерировал OCF в размере $1091 млн и получил $1170 млн дивидендами от ГМК. Из этих денег профинансировали CAPEX на $871 млн, выплатили $465 млн процентных платежей. Погашения долга в 2020 г. не было, но прирост кэша на балансе снизил чистый долг на 14%. При этом без дивидендов ГМК Net Debt/EBITDA у Русала 6,38х (с дивами около 2,5х).

Драйверы роста: цена на алюминий на LME сейчас $2200 за тонну – максимум с начала 2018 г. С учетом премии $130-150 к биржевой цене, первое полугодие у Русала может получиться отличным. Себестоимость тонны по итогам 2020 г. составила $1512. Дальше гадать пока бессмысленно: в 2020 г. на рынке был избыток предложения в размере 1,4 млн тонн

Еще один фактор роста: запуск в этом году Тайшетского АЗ добавит 430 тыс тонн или 11% к текущему объему производства Русала. Чем больше изучаю отчет МТС, тем больше убеждаюсь, что первое впечатление может быть обманчиво.

Чем больше изучаю отчет МТС, тем больше убеждаюсь, что первое впечатление может быть обманчиво.

Из 5,2 п.п. роста выручки 3,2 п.п. относится непосредственно к телеком-сегменту. Количество абонентов в 4 кв в РФ снизилось на 600 тысяч г/г. Выручка и OIBDA растет за счет повышения тарифов путем включения туда дополнительных сервисов из экосистемы МТС.

Рост чистой прибыли на 13,2% частично обусловлен ростом выручки и OIBDA, а также снижением процентных расходов. Компания сэкономила на процентных платежах 5,4 млрд. МТС привлек за 2020 год 240 млрд заемного капитала, выплатив всего 162 млрд. В результате стоимость фондирования упала с 7,7% до 6,3%.

Тем не менее чистый долг уже превысил 317 млрд, рост за год на 13%. Общая сумма долга составляет 430 млрд, хотя еще 3 года назад она была 290 млрд. Затраты на обслуживание за это время выросли на 60%.

Net Debt/OIBDA хоть и растет, но находится на низком уровне 1,5х. Проблема долга встанет, когда ставки начнут повышаться, а проценты будут «съедать» все больше и больше прибыли (сейчас на эти цели идет 37% от операционной прибыли).

А пока можно радоваться дивидендной доходности в 9%.

Сбербанк 4 кв 2020

Сбербанк 4 кв 2020

Отчет, на мой взгляд, вышел довольно сильный. Деньги из населения и бизнеса Сбер выжимать умеет. Чистая прибыль упала на 4,9% г/г вследствие повышенных отчислений в резервы в 4 кв, которые выросли на 20 млрд кв/кв. При этом Сбер пишет, что качество кредитного портфеля вернулось на докризисный уровень. Скорее в 3 кв резервы оказались заниженными, что позволило показать рекордную прибыль, т.к. даже у ВТБ отчисления в 4 кв снизились.

Операционно отработали квартал хорошо: ставка ЦБ за год упала на 2 п.п., а процентные доходы Сбера выросли на 2,3% г/г. Снижение средней доходности кредитов и рост доли ценных бумаг в активах компенсировано ростом кредитного портфеля. При этом условия по депозитам Сбер ухудшает нещадно, что дало снижение процентных расходов на 17,5% г/г. Реальная ставка по депозитам для физлиц сейчас минус 2%, что не помешало привлечь на них за год 2,4 трлн от физлиц. В итоге ЧПД вырос на 15% г/г.

Комиссионный доход вырос на 6,9%. Чему удивляться, если даже с оплаты коммунальных услуг Сбер берет комиссию 1% (у ВТБ 0,5%).

Экосистема Сбера – отдельная история. То, что можно назвать высокими технологиями (облачные вычисления, кибербезопасность), несмотря на скромные показатели выручки уже демонстрируют положительную рентабельность и высокие темпы роста. Из крупных конкурентов здесь только Ростелеком. E-commerce, FoodTech&Mobility, развлечения сопоставимы по выручке, но глубоко убыточны.

Вывод: денег настолько много, что могут позволит себе вкладывать в бизнесы с маржинальностью минус 217% по EBITDA.

Отчет, прямо скажем, не самый выдающийся. Причем пресс-релиз компания попыталась сделать максимально красивым, не включая в расчет чистой прибыли убытки от совместных предприятий (СП).

В отчете по МСФО за 2020 год Майл показал 21 млрд чистого убытка, который практически целиком обеспечен деятельностью совместных предприятий. СП «О2О» (Delivery Club, Ситимобил, Youdrive, Самокат, Кухня на районе, Foodplex), — убыток в доле Майл за год 18 млрд (всего 37 млрд при выручке в 18 млрд). По СП с Алиэкспресс ситуация чуть лучше – убыток в доле Майл всего 2 млрд (Выручка СП 26 млрд, чистый убыток 13,3 млрд).

Старые сегменты бизнеса Майла показали неплохой рост выручки, но он весь был нивелирован опережающим ростом операционных затрат. В результате EBITDA за 2020 г. даже сократилась на 7,3%.

Пока ситуация точь-в-точь как у Яндекса: один сегмент в виде соцсетей (у Яндекса поисковик) зарабатывает всю EBITDA компании и имеет маржинальность под 50%, другой сегмент быстро растет, но пока низкомаржинален – пока таким являются Игры с рентабельностью по EBITDA за последние 2 года (у Яндекса – Такси), а дальше начинается набор быстрорастущих бизнесов, не достигших безубыточности.

Плохо, что компания не приводит долгосрочные таргеты по их маржинальности, чтобы можно было оценить будущие потоки и компанию в целом. Рост выручки по 100% в год – это хорошо, но если на рубль выручки компания получает 2 рубля убытка (кейс СП «О2О»), то пользы от такой выручки немного.

Дилетант, дело в том — что все низкомаржинальные сервисы

уже сегодня можно направить на ipo, как это сделал ozon

нужно только это озвучить

znak, если бы это были дочки Майла, то проблем нет. Но это совместные предприятия, нужно согласие всех акционеров. Игры, возможно, они выведут на биржу, по остальному — большие сомнения. Отчет, прямо скажем, не самый выдающийся. Причем пресс-релиз компания попыталась сделать максимально красивым, не включая в расчет чистой прибыли убытки от совместных предприятий (СП).

Отчет, прямо скажем, не самый выдающийся. Причем пресс-релиз компания попыталась сделать максимально красивым, не включая в расчет чистой прибыли убытки от совместных предприятий (СП).

В отчете по МСФО за 2020 год Майл показал 21 млрд чистого убытка, который практически целиком обеспечен деятельностью совместных предприятий. СП «О2О» (Delivery Club, Ситимобил, Youdrive, Самокат, Кухня на районе, Foodplex), — убыток в доле Майл за год 18 млрд (всего 37 млрд при выручке в 18 млрд). По СП с Алиэкспресс ситуация чуть лучше – убыток в доле Майл всего 2 млрд (Выручка СП 26 млрд, чистый убыток 13,3 млрд).

Старые сегменты бизнеса Майла показали неплохой рост выручки, но он весь был нивелирован опережающим ростом операционных затрат. В результате EBITDA за 2020 г. даже сократилась на 7,3%.

Пока ситуация точь-в-точь как у Яндекса: один сегмент в виде соцсетей (у Яндекса поисковик) зарабатывает всю EBITDA компании и имеет маржинальность под 50%, другой сегмент быстро растет, но пока низкомаржинален – пока таким являются Игры с рентабельностью по EBITDA за последние 2 года (у Яндекса – Такси), а дальше начинается набор быстрорастущих бизнесов, не достигших безубыточности.

Плохо, что компания не приводит долгосрочные таргеты по их маржинальности, чтобы можно было оценить будущие потоки и компанию в целом. Рост выручки по 100% в год – это хорошо, но если на рубль выручки компания получает 2 рубля убытка (кейс СП «О2О»), то пользы от такой выручки немного.

Хорошая компания, держу в портфеле. Отчет, на мой взгляд, вышел приличным. Лучше, чем у Полюса. Хотя сначала года акции Полиметала упали на 17% (Полюс всего на 9%, золото на 11%), что навевало нехорошие мысли, но все оказалось иначе.

Хорошая компания, держу в портфеле. Отчет, на мой взгляд, вышел приличным. Лучше, чем у Полюса. Хотя сначала года акции Полиметала упали на 17% (Полюс всего на 9%, золото на 11%), что навевало нехорошие мысли, но все оказалось иначе.

Выручка за 2020 год выросла на 28% (у Полюса на 25%), скорректированная EBITDA +57% (у Полюса +38%), операционный денежный поток +71% (у Полюса +40%). Рентабельность по скорректированной EBITDA выросла на 11 п.п. до 59%, что на 15 п.п. хуже, чем у Полюса в силу высокой стоимости добычи на месторождениях Полиметала. Трансформация хорошей конъюнктуры в прибыль для акционеров у менеджмента Полиметала удалась лучше, чем у Полюса. Чистая прибыль за год удвоилась.

Дивиденды за 2020 год получились 1,29 долл на акцию, рост на 57% г/г (выплатили 100% FCF при том, что нарастили CAPEX на 34%), что дает 5,4% в долларах к текущей цене. Финальная выплата даст почти 3,7% чистыми.

Перспективы зависят только с ценой золота. Апсайд по добыче всего 12% к 2025 году. В 2020-2021 г. пик капзатрат, которые затем снижаются на треть до 400 млн в год, что поддержит FCF и дивиденды в случае ухудшения конъюнктуры.