Пожалуй, главный слайд из презентации Озона за 3 кв 2021.

Выводы следующие:

1. Число покупателей и частота покупок растет, но все больше заказывают мелочевку. В результате средний заказ снизился на 28%, а валовая маржа с 1 заказа рухнула на 40% г/г.

2. Эффект масштаба постепенно начинает работать, операционные расходы снизились на 12% г/г: расходы по доставке — на 16%, а маркетинг — на 20%.

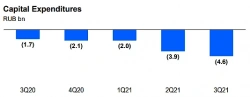

При этом капзатраты под расширение складов и «последнюю милю» они частично записывают на расходы текущего периода. После окончания CAPEX удельные затраты на доставку улучшатся.

3. В результате удельный убыток вырос в 2 раза. Сейчас с 1 заказа 200 рублей убытка по скорректированной EBITDA (если бы сохранили размер среднего заказа на уровне 3 кв 2020, то убыток был бы всего 23 рубля — в 10 раз меньше).

Честно говоря, мне сложно представить, как менеджмент будет выправлять юнит-экономику. Возможно, будут вводить минимальный размер заказа или платную доставку. При этом рискуют потерять долю рынка, т.к. покупатели уйдут к конкурентам. Но и генерировать растущий убыток с каждой доставки долго они не смогут. Кэш на счетах тает.

Дилетант, чета не видно чтобы операционные расходы снизились