Андрей Михайлец

Новая эра на фондовом рынке. Важные уроки от GameStop

- 12 февраля 2021, 10:13

- |

Последнее время с учетом сверх доходностей, которые получают многие инвесторы на IPO, SPAC’ах и других инструментах, начали идти разговоры о том, что на рынках наступила новая эра или новая реальность. Что это значит для нас, для частных инвесторов и что на самом деле меняется (или не меняется) рассказал в этом видео. С удовольствием подискутирую в комментариях на ютубе, если вы с чем-то не согласны.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сколько должны стоить акции NIO? Оценка справедливой стоимости акций при различных сценариях

- 08 февраля 2021, 19:34

- |

Поиск перспективных акций. Как использовать Beta для решения этой задачи

- 29 января 2021, 14:54

- |

Несмотря на то, что существуют конкретные формулы оценки справедливой стоимости компаний, однозначного ответа, сколько должна стоить та или иная компания, не существует.

Достаточно взглянуть на таргеты аналитиков, чтобы понять насколько большим может быть разброс в этом вопросе.

И данный разброс возникает потому, что данные, которые мы будем брать для подсчета, могут сильно отличаться в зависимости от того, как мы смотрим на компанию и видим ее будущее. Темпы роста, возврат на капитал, изменение уровня долга, и, конечно же, уровень риска который мы ассоциируем с этой компанией. Все эти параметры будут оказывать сильное влияние на то, что мы получим в результате наших вычислений.

Определение каждого параметра требует отдельной статьи или даже лекции (которые очень скоро будут). А в этом тексте я хотел бы поговорить про уровень риска компании, который мы закладываем в формулу, а именно про Beta. Работает это следующим образом, чем выше уровень риска, который мы ассоциируем с компанией, тем выше ставка дисконтирования, тем ниже конечная стоимость, которую мы получим из формулы. Чтобы лучше это понять, вот пример формулы:

( Читать дальше )

Маск и Палихапатия поддерживают спекулянтов

- 27 января 2021, 09:30

- |

Многие из вас уже успели прочитать новость о такой компании как Gamestop (GME), стоимость акций которой спекулянты разогнали до небес. По компании был большой шорт и спекулянты в чатах и на Reddit’e начали писать о том, что надо объединяться и скупать ее акции и опционы Кол на нее. Причем покупка опционов Кол вызывает мультипликативный эффект, ведь маркетмейкерам, которые продают опцион, надо его хеджировать, и они покупают акции, которых из-за большого шорта на рынке мало. В итоге технический дефицит акций, и как следствие, экспоненциальный рост их цен.

Но что интересно, что два супер популярных среди розничных инвесторов, человека, Маск и Палихапатия, поддержали спекулянтов в их занятии. Первый просто постом в твиттере, а второй поучаствовал в идеи деньгами, купив на $100.000 опционов Кол. И это логично, ведь оба в значительной степени обязаны своим состоянием любовью ритейл инвесторов. Ведь если бы не они, таких цен ни Tesla, ни многие из SPAC’ов Палихапатии не имели. И пора бы уже в балансах компаний указывать такую графу – любовь публики, ведь сегодня это один из наиболее ценных активов, значительно превышающий ценность любых технологий. Причем которую, как мы видим, некоторые умеют искусно, как создавать, так и поддерживать. А $100к Палихапатии, которые он вложил в эту лотерею, превратятся в сотни миллионов капитализации его новых SPAC’ов.

Понравился текст? Читайте меня в Telegram.

Раскорреляция акций как признак перегретости рынка

- 26 января 2021, 10:54

- |

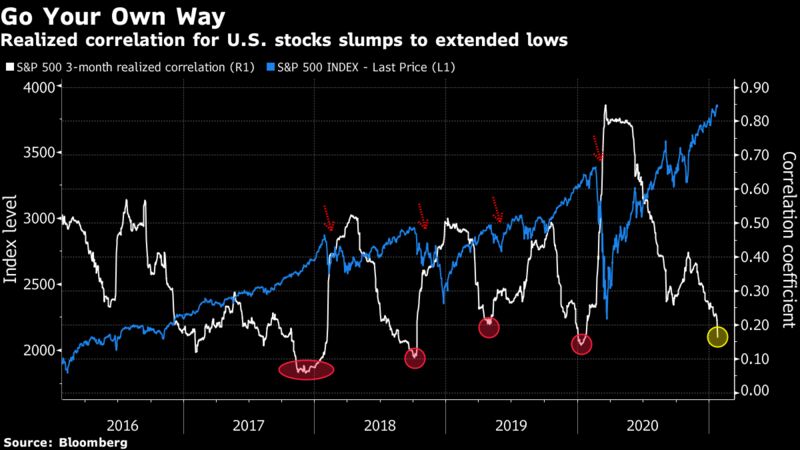

Акции двигаются синхронно во время сильного падения. В этот промежуток времени корреляция на рынке между акциями стремится к 1 (максимальный уровень). Но затем, когда рынки достигают дна, корреляция начинает снижаться. Одни акции растут сильнее, чем другие, а третьи вовсе продолжают свое падение.

Минимальный уровень корреляции (максимальной раскорреляции) достигается тогда, когда инвесторы начинают активную ротацию капитала между секторами, постепенно готовясь к смене тренда, который, в конечном счете, и наступает. Статистически, подтверждение этому мы видим на графике, где минимальный уровень корреляции достигался как раз перед началом рыночной коррекции.

P.S.: вчерашний «выкуп» рынка все же рекомендую наблюдать с путами, трежерис и увеличенной долей кэша.

Больше полезной аналитики по рынку и рекомендаций, читайте в моем Telegram канале.

Почему рыночный консенсус всегда плохо (для консенсуса), еще один пример

- 25 января 2021, 09:47

- |

Механика рынка так устроена, что если все становятся в одном направлении, то движение в эту сторону прекращается, потому, что больше некому открывать позиции и двигать цены. И это справедливо для любых инструментов.

На днях попался график опросов по кривой на рынке трежерис. Считаете ли вы, что угол наклона ставок будет расти, т.е. более простым языком, считаете ли вы, что разница между долгосрочными и краткосрочными облигациями будет увеличиваться. После достижения пиковых значений по опросам, разница между долгосрочными и краткосрочными облигациями еще немного росла, но затем начинала сужаться. Что говорит о том, что консенсус был ошибочным.

Судя по текущим опросам, если этот исторический паттерн повторится, долгосрочные трежерис окажутся привлекательным инструментом на ближайшее время (ведь если ставки буду снижаться, трежерис будут расти). О том, как с ними работать, почему они важны для инвестиционного портфеля, как с их помощью сокращать риски, а также какие индустрии интересны на ближайший год, рассказывал на встрече клуба,

( Читать дальше )

БАЙДЕН станет причиной КОРРЕКЦИИ фондовых рынков

- 24 января 2021, 20:02

- |

Когда покупать, если инвестируете с горизонтом 10+ лет?

- 22 января 2021, 05:51

- |

Ответ на этот вопрос звучит крайне просто – сейчас. На собрании клуба в среду с темой «Анализ Global Macro и выбор перспективных индустрий» (запись тут), я разбирал этот вопрос, и сейчас хотел бы осветить его тут.

Давайте рассмотрим ситуацию, где у вас есть денежный излишек, который маловероятно вам понадобится в ближайшее время, и вы хотите не только его сохранить, но и по возможности еще приумножить. В зависимости от вашей толерантности к риску, целей и других вводных, вы (или вместе с инвестиционным консультантом) составляете портфель (как составлять, тема другого разговора). Но многие сомневаются, а нужен ли нам этот портфель?

Какие тут есть варианты? Первый вариант не инвестировать вообще, остаться с кэшем (что многие, к сожалению, и делают), ведь так проще, так понятнее. Но что вы получите через 10 лет? Инфляция, которая по официальным данным 2%, а по реальной потребительской корзине гораздо выше, снизит покупательскую способность вашего капитала за этот промежуток времени на 20%+ (с инфляцией 2% чуть меньше, но сложный процент можете посчитать сами). Добавьте сюда еще изменение валютных курсов, и получите ситуацию с гарантированным жирным минусом. Т.е. тут нет варианта заработать, оставаясь с кэшем, вы точно потеряете.

( Читать дальше )

Обвал фондового рынка 2021. Пять индустрий, которые пострадают сильнее всего

- 18 января 2021, 14:54

- |

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- ввп

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- падение рынка

- портфель

- Продажа опционов

- процентные ставки

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фондовый рынок США

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США