Блог им. nekrus |Анонс компании PTI. Proteostasis Therapeutics Inc

- 18 марта 2019, 15:40

- |

Инвестиционные идеи в нашем блоге — то, на чём вы можете заработать в рамках фондового рынка. Аналитики компании On Capital ежедневно исследуют рынок и результаты мы выкладываем в статьях.

Сегодня рассказываем об инвестиции, которая даст 70% к вашему вложению.

Proteostasis Therapeutics (PTI) — это фармацевтическая компания, которая разрабатывает препараты и методы для лечения такого заболевания, как цистический фиброз.

Цистический фиброз — широко распространённое наследственное заболевание органов дыхания, которое в 50% случаев заканчивается летальным исходом.

PTI была основана в 2006 году и за время существования сделала уже 2 поколения препаратов от этого заболевания. 3 поколение уже проходит тестирование на людях и планируется, что препарат будет выпущен в продажи в этом году.

На фоне новостей об удачных тестах препарата, институциональные инвесторы, такие как Black Rock, докупают акции компании PTI в свой портфель. В сравнении с лидером этой отрасли — Incyte, капитализация которой $18 млрд, Proteostasis Therapeutics очень маленькая компания. Поэтому эта компания будет расти быстрее своего конкурента. Её капитализация составляет $203 млн., а количество сотрудников всего 50. Помимо фундаментальных данных наша команда исследовала комапнию по другим критериям.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. nekrus |#globalmacro Рост стоимости морских грузоперевозок

- 25 февраля 2019, 15:47

- |

Baltic Dry Index (BDI) — торговый индекс, отражающий стоимость перевозок сухого груза (уголь, руда, зерно) морем по двадцати основным торговым маршрутам. Индекс является одним из самых объективных индикаторов экономической активности, поскольку измеряет спрос на сырье в реальном времени.

Торговая война между США и Китаем, способствовала снижению спроса на грузоперевозки, что привело к снижению индекса DBI с августа прошлого года на 64%.

На фоне вливаний Китаем в свой финансовый сектор и ожиданий позитивных результатов переговоров между вышеупомянутых стран, мы ожидаем роста BDI в среднесрочной перспективе.

Дополнительные факторы также способствуют принятию решения на вход в позицию –

- Цикличность (среднее падение 50-70%);

- Отсутствие временного распада;

- Технический анализ также указывает на разворотную модель

Мы используем производный инструмент на этот индекс.

- Временной горизонт 1 сентября 2019 года

- Тиккер BDRY

- Ожидаемый рост 40 %

( Читать дальше )

Блог им. nekrus |#инвестидея | ГОД свиньи

- 24 декабря 2018, 14:37

- |

За последние два месяца подорожало мясо свинины (за 2 месяца стоимость увеличилась на 10%)

По данным COT отчёта с биржи производители начали продавать свинину (входить в хедж), а также на основании инсайдерской информации, мы делаем вывод, что производители готовятся к увеличению поголовья скота.

В связи с неустойчивым рынком мяса на данный момент, мы рассматриваем вход в позицию по комбикорму для скота.

Корм составляет около 60-70% от стоимости производства мяса, поэтому выбираем компанию, чья специализация основана на производстве и поставке комбикорма.

SEB –

Seaboard Corporation 4.24B

Многопрофильная агропромышленная и транспортная международная компания. Одно из подразделений занимается выращиванием и переработкой свинины. Поставляет свежую и замороженную свинину дистрибьюторам, кафе и ресторанам общественного питания, продуктовым магазинам, и торговым точкам. Подразделение Commodity Trading and Milling занимается продажей пшеницы, кукурузы, сои; и управляет зерновым и комбикормовым подразделением, а также сопутствующим бизнесом, а также брокерской деятельностью по морским перевозкам.

( Читать дальше )

Блог им. nekrus |Инвестидея. Соя

- 14 декабря 2018, 17:13

- |

Рассматривая американский рынок сои, мы рекомендуем его на данный момент в покупку. В начале лета сою перестали хеджировать, что говорит нам, о том, что сейчас стоимости сои недооценена (при стоимости сои ниже 1000.00 засевание становится нерентабельным и коммерсанты перестают хеджить сою и покупают фьючерсы), и соответственно средства из хеджа рефинансируются в покупку сои, что скажется на цене сои в конце лета, в связи с сезонным повышением цен.

Также на цену американской сои повлияет факт того, что Китай снимает 25% пошлины на американскую сою, что приведет к увеличению спроса на продукт и соответственно на рост цены.

Рекомендация

Buy Soybeans по цене 907

Stop loss 780

Take profit 1100

Time out 31/08/2019

Данную стратегию могу реализовать для вас трейдеры компании On Capital.

За подробностями обращайтесь по контактам:

( Читать дальше )

Блог им. nekrus |Инвестидея

- 12 декабря 2018, 18:40

- |

В рождественские праздники часто занижается деловая активность на финансовых рынках в связи с выходными, что параллельно ведёт обычно к снижению волатильности на фондовом рынке. В связи с этим рекомендуем покупку ETF представляющим из себя обратную зависимость от индекса VIX – SVXY. Данный инструмент на волатильность выбираем по причине наименьшего риска по фундаментальным причинам.

Также данную рекомендацию подкрепляет факт начала налаживания отношений между Китаем и Америкой. Накалённые отношения между странами вели к росту волатильности. Сейчас эта причина устранена – волатильность будет снижаться.

Рекомендация

Buy SVXY

Stop 42

Profit 51

Time out 15.01.2019

Блог им. nekrus |ИТОГИ ДЕЯТЕЛЬНОСТИ

- 06 декабря 2018, 16:58

- |

Подводя итоги года, мы предлагаем вам краткий обзор всех наших стратегий и зафиксированные результаты.

Итак,

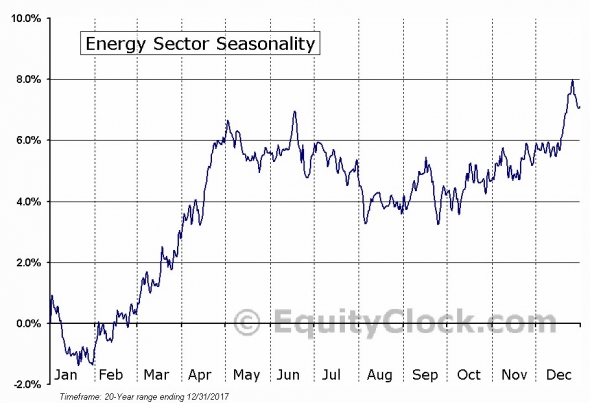

1) «Нефть как она есть» — стратегия, базирующаяся на фундаментальном принципе цикличности экономики. Семь недель подряд мы наблюдали падение на рынке нефти, поэтому, мы ожидаем разворот цены. Исходя из этого, мы подобрали три нефтяные компании для захода в позицию – EOG Resources Inc. (EOG)

- Позиция на данный момент не закрыта

- Доходность сейчас 1,53%

- Ожидаемая доходность 21.07%

2) «Ждем «отскок» в НЛМК» — инвест-идея, основывающаяся на том, что сектор базовых материалов и энергетический сектор выиграют от роста цен на товары и от роста спроса со стороны расширяющейся экономики. В связи с этим, выделяем три компании данного сектора: SNGS, ROSN, MAGN, NLMK.

( Читать дальше )

Блог им. nekrus |Нефть восстановление

- 28 ноября 2018, 18:26

- |

Exxon Mobil Corporation (XOM). Вход по текущим ценам, стоп-лосс 74.5, тейк-профит 85. Ожидаемая доходность 12%. Помимо внешних причин для входа в позицию обращаем внимание на внутренние показатели компании

- Валовая прибыль 33,23%

- Операционная маржа 6,93%

- Коэффициент прибыльности 6,75%

- Прибыль на инвестиции 6,19%

( Читать дальше )

Торговые сигналы! |Опционная стратегия на отскок акции компании Renault

- 19 ноября 2018, 16:42

- |

Акции Renault упали на 15% на фоне скандала с главой Renault-Nissan-Mitsubishi Гоном. Гона арестовали в Японии по подозрению в занижении доходов. Nissan может отставить Гона, признав его махинации с доходами #rna

Мы считаем событие с Renault хорошим поводом для возможной краткосрочной покупки стратегии из опционов на восстановление акций в течении 2 недель

По нашим ожиданиям акции компании Renault, после сегодняшнего падения, смогут восстановиться в течении месяца до уровней 62-68 EUR. В связи с чем, мы войдем в рынок и поможем клиентам, имеющим счет в Interactive Brokers, исполнить определенную опционную стратегию.

Минимальная (расчетная) стоимость данной конструкции из опционов: 17000$. Прибыль по ней начнёт расти при движении цены от 58 EUR до пика 68 EUR, с максимальной прибылью в данной точке в 9650$, далее прибыль будет уменьшаться. см. профиль (график ниже) Пунктирной линией обозначена доходность – риск на момент экспирации опционов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс