Alter

Что с пенсионными накоплениями?

- 02 марта 2019, 04:19

- |

ВЭБ перестал вкладывать пенсионные накопления в длинные госбумаги на фоне непопулярных мер РФ, спровоцировавших переход граждан в негосударственные пенсионные фонды. Государственная управляющая компания вынуждена резервировать ликвидность под оттоки клиентов, сказал вице-президент блока доверительного управления Александр Попов.

Далее Блумберг приводит данные о том, что ВЭБ считает любые ОФЗ достаточно «длинными» и потому переразместил средства в депозиты.

Но у нас возник другой вопрос.

Во-первых, с 2014 года введен мораторий на перевод накоплений в НПФ. См., например: www.kommersant.ru/doc/2538677

Для отмены моратория нужно время на прохождение всех согласовательных процедур.

( Читать дальше )

- комментировать

- Комментарии ( 33 )

Снова Распадская. С его согласия критикуем Сашу Пушкина.

- 01 марта 2019, 22:56

- |

Снова Распадская. С его согласия критикуем Сашу Пушкина.

Лирическое отступление :)))

Наши амбиции невелики. Никогда бы не подумали, что позволим критиковать Сашу Пушкина.

Даже как-то была мысль подражать ему и взять псевдоним Паша Сушкин.

Но судьба повернула всё иначе.

Лирическое отступление-2.

Не поливаем никого желчью. Просто взгляд другого полушария.

Вот блог Саши:

smart-lab.ru/blog/525398.php

Его волнение понятно. И мы его разделяем. Ещё вчера в ходе телефонной конференции президент Evraz Александр Фролов в очередной раз подтвердил намерение платить дивиденды. (Цитату см. ниже). Вероятно, именно на этой новости вчера котировки подскачили на 5%.

Негадано, сегодня всё перевернулось на 180 гр.: вместо дивидендов — допэмиссия. Все выпали в осадок: допка минорам — серпом по 00, аля-улю балабосы! (в этом месте уместно и более крепкое, чем жаргон).

Оговоримся, правда, что оправдание, возможно и есть. Например, вот прямо утром сегодня какие-то супер условия предложили, нужно брать, пока дают.

( Читать дальше )

Возможности растут! Санкт-Петербургская биржа расширит инструментарий

- 01 марта 2019, 20:51

- |

Генеральный директор Евгений Сердюков ПАО «Санкт-Петербургская биржа» анонсировал амбициозные цели на этот год.

Это увеличение с 670 инструментов до 2500 с 60 тысяч клиентов до 160 тысяч.

По словам Сердюкова, объемы торгов физлиц на Санкт-Петербургской бирже «стали заметными»: объем транзакций достиг в феврале $80 миллионов в день, но средняя сделка не превышает $1000, что свидетельствует о розничном спросе без «перекоса в сторону крупных клиентов». Но за счёт развития технологий и брокерского сервиса в будущем она ждет банков-тяжеловесов с многомиллионной клиентской базой.

В настоящее время на Санкт-Петербургской бирже можно совершать сделки с американскими акциями из списка S&P 500, с несколькими выпусков еврооблигаций с листингом на СПБ, с различными депозитарными расписками (ADR) и акциями, торгующимися на Лондонской фондовой бирже (LSE). Есть также финансовые продукты европейских, корейских, китайских, бразильских эмитентов.

Расширение инструментов ПАО «Санкт-Петербургская биржа» планируется, в частности, за счет доступа к азиатским рынкам, потому что на них есть спрос со стороны участников торгов.

kurs.vip/news/1232-sankt-peterburgskaya-birzha-sobiraetsya

Интрига с дивидендами Распадской сохраняется.

- 28 февраля 2019, 21:52

- |

В ходе телефонной конференции сообщил президент Evraz Александр Фролов сообщил, что совет директоров «Распадской» в марте должен обсуждать дивидендную политику компании. «Мы планируем, что в середине марта, когда совет директоров компании будет обсуждать годовые результаты за 2018 год, они должны будут обсудить вопросы дивидендной политики и в идеале представить какой-то план по этому вопросу. Я не могу прямо сейчас прокомментировать больше, давайте позволим совету директоров делать свою работу», — сказал глава Evraz.

Ранее, в августе 2018 г. Фролов отмечал, что «Распадская» может вернуться к выплате дивидендов после 2019 года. Последний раз «Распадская» выплачивала итоговые дивиденды в 2011 г.

Также было сказано о дальнейшей скупке акций с рынка.

«Да, группа приобрела чуть менее 2% акций «Распадской» за 24 млн (долларов — прим. ТАСС). Мы считаем, что уровень цен сейчас практичный для того, чтобы приобрести дополнительные акции. Это была рыночная операция, возможность увеличить нашу долю», — сказал он. Фролов напомнил, что Evraz и так является основным акционером «Распадской».

Ранее в феврале Evraz нарастил долю в «Распадской» с 83,8% до 84,3%.

Источник: Информационное агентство России ТАСС

Отметим, что сегодняшний скачок также может быть объяснен скупкой акций Evraz

Пара евро/рубль самая эффектиная для кэрри-трейда

- 28 февраля 2019, 16:50

- |

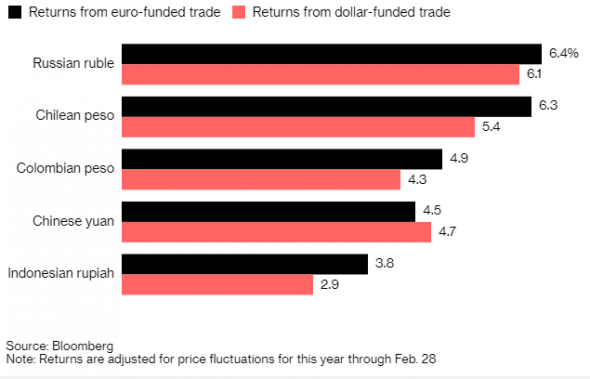

Неудивительно, что евро - лучшая валюта фондирования, поскольку ставка по депозиту в евро составляет минус 0,36%, а в долларах — плюс 2,63%.

www.bloomberg.com/news/articles/2019-02-28/euro-funded-carry-trades-for-emerging-markets-are-back-in-vogue

Газпром: Амбициозные цели. Реалистичность - это вопрос?

- 28 февраля 2019, 13:26

- |

Газпром: Амбициозные цели. Реалистичность — это вопрос?

Многие сочтут этот пост излишне предвзятым. Можно согласиться с субъективностью, но всё же не предвзятостью.

Речь пойдет об идущих днях инвестора «Газпрома»:

www.gazprom.ru/f/posts/62/880637/investor-day-2019-presentation.pdf

Признаться, открыв презентацию сразу же — к дивидендам. Было интересно узнать, что же означают давно анонсированные «двузначные дивиденды», получит ли бюджет (и соответственно миноритарии) планируемые 23,67 руб. на акцию?

(Примечание: бюджет — 2019 предусматривает получение от «Газпрома» 214,99 млрд руб. в виде дивидендов, что равносильно 23,67 руб. на акцию).

Итак, Минфин, как и миноритарии получат лишь максимум по 10,4 руб. на акцию, что при текущих котировках 6,8% годовых дивидендной доходности. Хорошо это или плохо — каждый решает сам.

Справедливости ради отметим, что сегодня на встрече с инвесторами в Сингапуре заместитель председателя правления «Газпрома» Андрей Круглов повторил отточенную формулировку о том, что повышение дивидендов «Газпрома», возможно, до уровня 50% от МСФО стоит ожидать после прохождения пика инвестиций 2020 года. При этом окончательное решение по размеру дивидендов зависит от акционеров: А.Круглов привел примеры из недавней истории корпорации, когда совет директоров не соглашался с позицией менеджмента на этот счёт. (Примечание: по оценкам в 2021 году чистая прибыль Газпрома ожидается на уровне 1,2 трлн руб., т.е. если дивиденды составят 50% от нее, то к текущей капитализации это 16%).

( Читать дальше )

Хорошие новости из Мордовии

- 28 февраля 2019, 01:57

- |

Хорошие новости из Мордовии

Министерство финансов Российской Федерации продлило до 2024 года срок возврата бюджетных кредитов, взятых ранее республикой Мордовия. В течение шести лет регион обязуется вернуть в федеральный бюджет 19,5 млрд рублей, сообщил в среду (27.02.19) ТАСС министр финансов Мордовии Алексей Симонов.

«До 2024 года продлен срок возврата ранее взятых бюджетных кредитов из федерального бюджета. Все вопросы с Министерством финансов Российской Федерации урегулированы, судебные разбирательства прекращены, рассрочка подписана. [Речь идет о сумме в] 19,5 млрд рублей. Республика должна вернуть чуть менее 2 млрд рублей в 2019 году, почти по 4 млрд в 2020, 2021, 2022 и 2023 годах и еще чуть менее 2 млрд в 2014 году», — сказал Симонов.

Это позитивная новость. Ведь противостояние выглядело острым: Правительство Республики Мордовия даже обращалось в суд с иском о правомерности приказов Минфина РФ о бесспорном взыскании с республики в федеральный бюджет 20,48 млрд рублей.

( Читать дальше )

теги блога Alter

- Brent

- Enel

- Enel SpA

- Evraz

- KZOS

- Sber

- акции

- Алроса

- аэрофлот

- Венесуэла

- газ для европы

- Газпром

- дивиденды

- доллар

- Доллар рубль

- Евраз

- евро

- еврооблигации

- кэрри трейд

- кэрри-трейд

- Матрица

- Мордовия облигации

- налог

- нефть

- ОАК

- офз

- ОФЗ облигации

- Пенсия

- Полюс Золото

- прогноз по акциям

- Распадская

- Роснефть

- рубль

- Санкт-Петербургская биржа

- санкции

- Сбербанк

- ставка ЦБ

- строиетльство

- фильм

- фьючерс

- Энел Россия

- Яндекс