Для меня перспективы компании Ростелеком никогда не вызывали сомнений. Это один из лучших представителей сектора телекомов и растущая компаний со значительными апсайдами. В этой статье хочу рассмотреть отчет компании за первый квартал 2021 года и решить, стоит ли сейчас иметь у себя в портфеле Ростелеком.

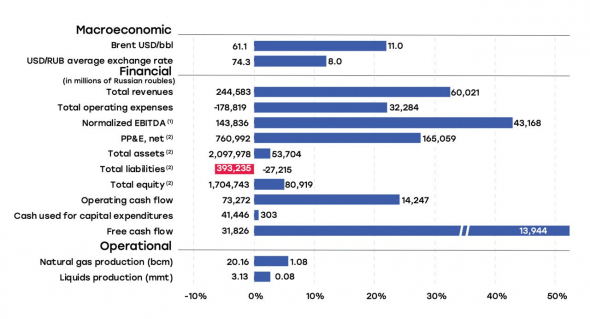

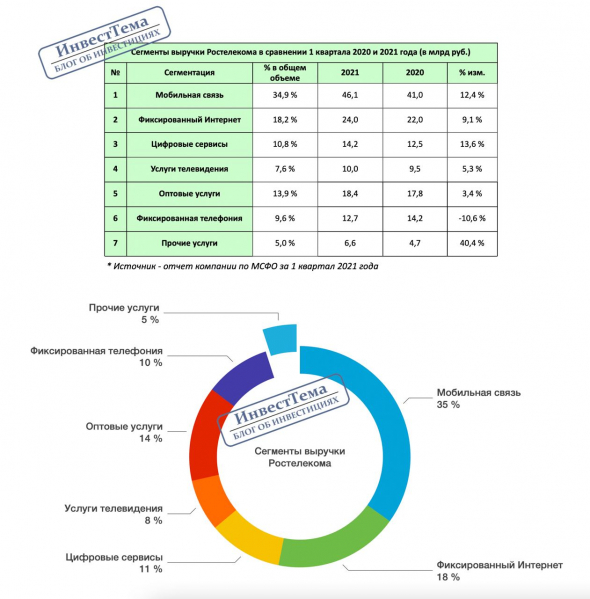

Выручка компании за первый квартал выросла на 9% до 132 млрд рублей. После консолидации 100% Tele2, сегмент мобильной связи занимает лидирующее положение в общей выручки с долей в 35%. За квартал сегмент прирос на 12,4%, а доля абонентов компании в России выросла на 1,5% за прошлый год, вплотную приблизившись к Билайну.

Сегмент фиксированного интернета также развивается, прибавляет за квартал 9,1% выручки. А вот перспективный сегмент цифровых сервисов, включающий облачные технологии и дата-центры, растет еще большими темпами. Плюс 13,6% за период и выходит на 4 место в общей выручки. Фиксированная телефония продолжает стагнировать, но все еще приносит стабильный доход. Подробнее на скрине, ниже.

За первый квартал компании удалось сдержать рост операционных расходов, которые увеличились всего на 6,8%. Вкупе с прибылью от курсовых переоценок и доходом от инвестиционной деятельности, оказали положительный эффект на чистую прибыль. Она увеличилась на 57,3% до 11,9 млрд рублей.

После покупки Tele2, Ростелеком значительно нарастил чистый долг. За отчетный период он остался на уровне прошлого года, а NetDebt/OIBDA остается на высоких 2,3x. Это не мешает руководству рекомендовать стандартные дивиденды в размере 5 рублей на оба типа акций, что ориентирует нас на дивидендную доходность в 4,8% на обычку и 5,5% на преф.

Итак, благодаря синергии с Tele2, Ростелеком становится компанией роста, которая прирастает в финансовых показателях, успешно справляется с возросшей долговой нагрузкой и развивает перспективные сегменты бизнеса. Я считаю, что акции телекома должны быть в портфеле современного инвестора. Поэтому они занимают достойное место в моем портфеле.

*Не является индивидуальной инвестиционной рекомендацией

Еще больше моей аналитики, информирование о целевых уровнях и сделках у меня в Telegram

Авто-репост. Читать в блоге >>>