SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Почему рынки разошлись с голосованием?

- 04 ноября 2020, 19:39

- |

Сегодня с утра видел несколько постов про то, что рынки почти в точности следуют за результатами голосования. И до поры, до времени так и было. Правда, я плохо разбираюсь в тонкостях подсчёта голосов, следил за ставками.

Но в какой-то момент случилось странное. Байден вдруг вышел в фавориты (пишут, что виноват какой-то Мичигян), а рынки продолжили расти.

В принципе, я предполагал, что в среднесроке рынки будут расти при любом победителе. Но как раз, именно при той ситуации, которая сложилась сейчас (близкая к ничьей и предполагающая судебные разбирательства), вероятна была некая турбулентность. Да и Трамп заявил, что увидел странности в подсчёте голосов в некоторых штатах. Но жижа и сипи, как кремень, близко к хаям дня.

Про рубль вообще молчу, сейчас он торгуется чуть выше 78 (если что чикага то торгует, не такие лодыри, как мосбиржа). А ведь обещали страшные санкции, если Байден победит.

Итак вопрос, товарищи фундаментальщики. Что случилось???

( Читать дальше )

Но в какой-то момент случилось странное. Байден вдруг вышел в фавориты (пишут, что виноват какой-то Мичигян), а рынки продолжили расти.

В принципе, я предполагал, что в среднесроке рынки будут расти при любом победителе. Но как раз, именно при той ситуации, которая сложилась сейчас (близкая к ничьей и предполагающая судебные разбирательства), вероятна была некая турбулентность. Да и Трамп заявил, что увидел странности в подсчёте голосов в некоторых штатах. Но жижа и сипи, как кремень, близко к хаям дня.

Про рубль вообще молчу, сейчас он торгуется чуть выше 78 (если что чикага то торгует, не такие лодыри, как мосбиржа). А ведь обещали страшные санкции, если Байден победит.

Итак вопрос, товарищи фундаментальщики. Что случилось???

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 32 )

Блог им. ruh666 |Акции Ryanair, в отличие от своих самолетов, скоро могут снова взлететь

- 03 ноября 2020, 15:59

- |

Немногие отрасли пострадали от ограничений пандемии COVID-19 сильнее, чем авиакомпании. С марта количество рейсов и пассажиропоток в Европе и США значительно сократились. Не обошли стороной даже такие лоукостеры, как Ryanair. Пассажиропоток Ryanair упал на 99,5% в мае и по-прежнему на 64% в сентябре. По-видимому, никто не ожидал этого, поскольку в начале января стоимость акций приближалась к 17 евро. К концу марта он едва удерживалась выше 8 евро. Поскольку Европа медленно вступает во второй раунд блокировок, необходимо более внимательно изучить акции. В настоящее время они превышают 12,50 евро, что более чем на 50% выше мартовского минимума. Но можно ли доверять этому выздоровлению?

Приведенный выше недельный график Ryanair позволяет нам представить весь прогресс, достигнутый после IPO в 1998 году, в контексте волны Эллиотта. Курс акций вырос с 0,425 евро в 1998 году до 19,78 евро в августе 2017 года. Это ралли можно рассматривать как пятиволновой импульс, обозначенный 1-2-3-4-5. В этом импульсе можно наблюдать ориентир чередования двух корректирующих волн. Волна 2 — это боковой расширяющийся флэт, а волна 4 — резкое падение из семейства зигзагов. Пять подволн волны 3 также видны и отмечены i-ii-iii-iv-v, где волна v расширена. Согласно теории, трехволновая коррекция следует за каждым импульсом. Именно это и развивалось последние три года. Отрицательная фаза цикла Ryanair приняла форму простого зигзага A-B-C. Волна C, вызванная панической распродажей COVID-19, подошла очень близко к уровню Фибоначчи 61,8%. Если этот подсчет верен, на недельном графике Ryanair Holdings plc имеется полный волновой цикл 5–3. Согласно теории, можно ожидать возобновления тренда в направлении импульсной последовательности. Кроме того, согласно последнему отчету, на балансе Ryanair больше денежных средств, чем долга. На данный момент инвесторам не стоит беспокоиться о платежеспособности компании. 20 евро за акцию остаются жизнеспособной долгосрочной целью.

Приведенный выше недельный график Ryanair позволяет нам представить весь прогресс, достигнутый после IPO в 1998 году, в контексте волны Эллиотта. Курс акций вырос с 0,425 евро в 1998 году до 19,78 евро в августе 2017 года. Это ралли можно рассматривать как пятиволновой импульс, обозначенный 1-2-3-4-5. В этом импульсе можно наблюдать ориентир чередования двух корректирующих волн. Волна 2 — это боковой расширяющийся флэт, а волна 4 — резкое падение из семейства зигзагов. Пять подволн волны 3 также видны и отмечены i-ii-iii-iv-v, где волна v расширена. Согласно теории, трехволновая коррекция следует за каждым импульсом. Именно это и развивалось последние три года. Отрицательная фаза цикла Ryanair приняла форму простого зигзага A-B-C. Волна C, вызванная панической распродажей COVID-19, подошла очень близко к уровню Фибоначчи 61,8%. Если этот подсчет верен, на недельном графике Ryanair Holdings plc имеется полный волновой цикл 5–3. Согласно теории, можно ожидать возобновления тренда в направлении импульсной последовательности. Кроме того, согласно последнему отчету, на балансе Ryanair больше денежных средств, чем долга. На данный момент инвесторам не стоит беспокоиться о платежеспособности компании. 20 евро за акцию остаются жизнеспособной долгосрочной целью.

перевод отсюда

( Читать дальше )

Приведенный выше недельный график Ryanair позволяет нам представить весь прогресс, достигнутый после IPO в 1998 году, в контексте волны Эллиотта. Курс акций вырос с 0,425 евро в 1998 году до 19,78 евро в августе 2017 года. Это ралли можно рассматривать как пятиволновой импульс, обозначенный 1-2-3-4-5. В этом импульсе можно наблюдать ориентир чередования двух корректирующих волн. Волна 2 — это боковой расширяющийся флэт, а волна 4 — резкое падение из семейства зигзагов. Пять подволн волны 3 также видны и отмечены i-ii-iii-iv-v, где волна v расширена. Согласно теории, трехволновая коррекция следует за каждым импульсом. Именно это и развивалось последние три года. Отрицательная фаза цикла Ryanair приняла форму простого зигзага A-B-C. Волна C, вызванная панической распродажей COVID-19, подошла очень близко к уровню Фибоначчи 61,8%. Если этот подсчет верен, на недельном графике Ryanair Holdings plc имеется полный волновой цикл 5–3. Согласно теории, можно ожидать возобновления тренда в направлении импульсной последовательности. Кроме того, согласно последнему отчету, на балансе Ryanair больше денежных средств, чем долга. На данный момент инвесторам не стоит беспокоиться о платежеспособности компании. 20 евро за акцию остаются жизнеспособной долгосрочной целью.

Приведенный выше недельный график Ryanair позволяет нам представить весь прогресс, достигнутый после IPO в 1998 году, в контексте волны Эллиотта. Курс акций вырос с 0,425 евро в 1998 году до 19,78 евро в августе 2017 года. Это ралли можно рассматривать как пятиволновой импульс, обозначенный 1-2-3-4-5. В этом импульсе можно наблюдать ориентир чередования двух корректирующих волн. Волна 2 — это боковой расширяющийся флэт, а волна 4 — резкое падение из семейства зигзагов. Пять подволн волны 3 также видны и отмечены i-ii-iii-iv-v, где волна v расширена. Согласно теории, трехволновая коррекция следует за каждым импульсом. Именно это и развивалось последние три года. Отрицательная фаза цикла Ryanair приняла форму простого зигзага A-B-C. Волна C, вызванная панической распродажей COVID-19, подошла очень близко к уровню Фибоначчи 61,8%. Если этот подсчет верен, на недельном графике Ryanair Holdings plc имеется полный волновой цикл 5–3. Согласно теории, можно ожидать возобновления тренда в направлении импульсной последовательности. Кроме того, согласно последнему отчету, на балансе Ryanair больше денежных средств, чем долга. На данный момент инвесторам не стоит беспокоиться о платежеспособности компании. 20 евро за акцию остаются жизнеспособной долгосрочной целью.перевод отсюда

( Читать дальше )

Блог им. ruh666 |Трамп vs Байден. Шансы кандидатов и возможная реакция мировых и российского рынков

- 02 ноября 2020, 19:26

- |

Начнём с того, что это чуть ли не первые крайне принципиальные выборы за много лет. Дем.партия за последние 4 года сильно полевела и стала де-факто марксистской, так что победа Байдена может стать концом капитализма в США, а за ними и во всём мире.

Что касается шансов, то тут ситуация крайне неопределённая. Букмекеры дают в среднем 1.5 на 2.5 в пользу Байдена, такое соотношение не указывает на явного фаворита. К слову, 4 года назад на Хиллари давали около 1.15, что указывало на её подавляющее преимущество. Статистически, если рынки к выборам оказываются в плюсе от значений трёхлетней давности, это говорит в пользу действующего президента. Опросы говорят в пользу Байдена, но в искренности респондентов есть большие сомнения, поскольку, например, людей увольняли за неподдержку БЛМ. Кроме того, это будет ещё и голосование за или против локдаунов, всеобщего ношения намордников и прочих мер, всецело поддерживаемых демократами. По моим прикидкам, в реале весь этот маразм поддерживают около 20% людей, хотя в СМИ и соц.сетях мы видим их тотальный перевес. Так может быть и при голосовании, реальные данные могут разойтись с картинкой в СМИ.

Что касается шансов, то тут ситуация крайне неопределённая. Букмекеры дают в среднем 1.5 на 2.5 в пользу Байдена, такое соотношение не указывает на явного фаворита. К слову, 4 года назад на Хиллари давали около 1.15, что указывало на её подавляющее преимущество. Статистически, если рынки к выборам оказываются в плюсе от значений трёхлетней давности, это говорит в пользу действующего президента. Опросы говорят в пользу Байдена, но в искренности респондентов есть большие сомнения, поскольку, например, людей увольняли за неподдержку БЛМ. Кроме того, это будет ещё и голосование за или против локдаунов, всеобщего ношения намордников и прочих мер, всецело поддерживаемых демократами. По моим прикидкам, в реале весь этот маразм поддерживают около 20% людей, хотя в СМИ и соц.сетях мы видим их тотальный перевес. Так может быть и при голосовании, реальные данные могут разойтись с картинкой в СМИ.

( Читать дальше )

Что касается шансов, то тут ситуация крайне неопределённая. Букмекеры дают в среднем 1.5 на 2.5 в пользу Байдена, такое соотношение не указывает на явного фаворита. К слову, 4 года назад на Хиллари давали около 1.15, что указывало на её подавляющее преимущество. Статистически, если рынки к выборам оказываются в плюсе от значений трёхлетней давности, это говорит в пользу действующего президента. Опросы говорят в пользу Байдена, но в искренности респондентов есть большие сомнения, поскольку, например, людей увольняли за неподдержку БЛМ. Кроме того, это будет ещё и голосование за или против локдаунов, всеобщего ношения намордников и прочих мер, всецело поддерживаемых демократами. По моим прикидкам, в реале весь этот маразм поддерживают около 20% людей, хотя в СМИ и соц.сетях мы видим их тотальный перевес. Так может быть и при голосовании, реальные данные могут разойтись с картинкой в СМИ.

Что касается шансов, то тут ситуация крайне неопределённая. Букмекеры дают в среднем 1.5 на 2.5 в пользу Байдена, такое соотношение не указывает на явного фаворита. К слову, 4 года назад на Хиллари давали около 1.15, что указывало на её подавляющее преимущество. Статистически, если рынки к выборам оказываются в плюсе от значений трёхлетней давности, это говорит в пользу действующего президента. Опросы говорят в пользу Байдена, но в искренности респондентов есть большие сомнения, поскольку, например, людей увольняли за неподдержку БЛМ. Кроме того, это будет ещё и голосование за или против локдаунов, всеобщего ношения намордников и прочих мер, всецело поддерживаемых демократами. По моим прикидкам, в реале весь этот маразм поддерживают около 20% людей, хотя в СМИ и соц.сетях мы видим их тотальный перевес. Так может быть и при голосовании, реальные данные могут разойтись с картинкой в СМИ.( Читать дальше )

Блог им. ruh666 |Фондовому рынку все равно, кто победит на этих выборах (перевод с elliottwave com)

- 02 ноября 2020, 11:49

- |

Каждый избирательный сезон кандидаты и их сторонники страстно заявляют, почему они будут лучше для фондового рынка, чем их оппоненты. Но исследования Института социономики показывают, что более пристальный взгляд на работу рынка при демократическом и республиканском правлениях не обнаруживает практически никакой разницы между ними. Другие исследования динамики фондового рынка при правлении каждой из партий, как правило, восходят только к 1950-м или 1920-м годам. Исследователи института использовали данные Фонда изучения циклов, чтобы оценить историю от основания современной двухпартийной системы.

«Республиканская партия была образована в 1854 году, а в 1856 году она выставила своего первого кандидата в президенты», — объясняет Мэтт Лэмперт, директор Института. «Победитель этих выборов вступил в должность в 1857 году. Изучая историю фондового рынка с 1857 года по настоящее время, мы рассмотрели результаты всех выборов, на которых демократы и республиканцы соревновались друг с другом».

( Читать дальше )

«Республиканская партия была образована в 1854 году, а в 1856 году она выставила своего первого кандидата в президенты», — объясняет Мэтт Лэмперт, директор Института. «Победитель этих выборов вступил в должность в 1857 году. Изучая историю фондового рынка с 1857 года по настоящее время, мы рассмотрели результаты всех выборов, на которых демократы и республиканцы соревновались друг с другом».

( Читать дальше )

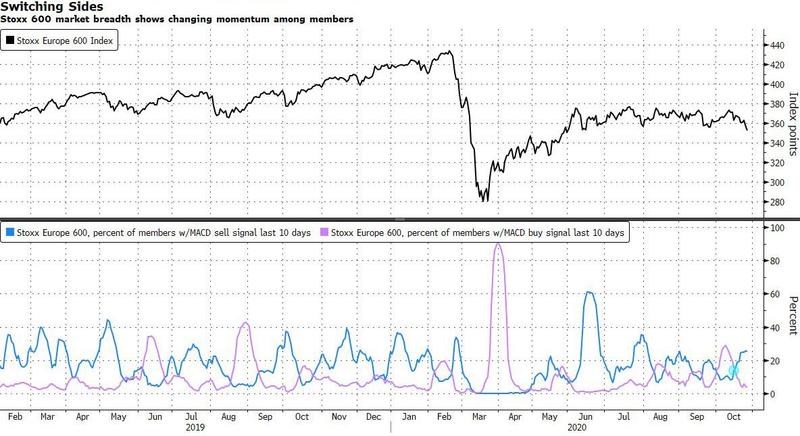

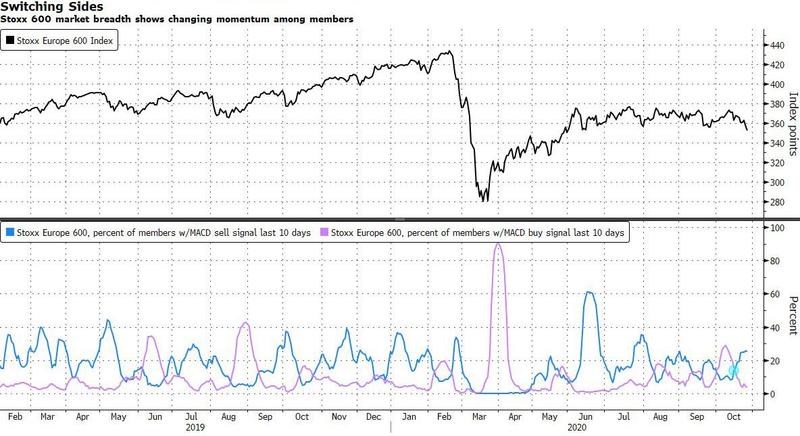

Блог им. ruh666 |Страхи перед "новым февралем" охватывают рынок

- 30 октября 2020, 19:20

- |

Настроение на рынке явно тревожное. Растут опасения, что риски, связанные с ужесточением ограничений в Европе и неопределенностью на выборах в США, будут расти как снежный ком, что приведет к обвалу акций в результате повторения февральских продаж. Сильный рост в начале октября сменился падением, и предыдущие победители, такие как акции технологических компаний, сигнализируют о сдвиге в настроениях. Stoxx 600 уже потерял 2,7% на этой неделе, и сегодня фьючерсы демонстрируют еще одно резкое падение. После нескольких месяцев безуспешных попыток рынок сейчас пошел вниз. Доля акций с сигналом на продажу MACD в этом месяце неуклонно растет и является максимальной с августа.

Вместо V-образного оживления экономики, на которое многие надеялись, последние месяцы года могут принести еще больше потрясений. Новые ограничения угрожают нарождающемуся восстановлению Европы, неопределенность в отношении выборов в США достигает апогея, а переговоры по финансовому стимулированию страны затягиваются. Между тем, продолжающийся сезон отчетности принес немного облегчения.

Вместо V-образного оживления экономики, на которое многие надеялись, последние месяцы года могут принести еще больше потрясений. Новые ограничения угрожают нарождающемуся восстановлению Европы, неопределенность в отношении выборов в США достигает апогея, а переговоры по финансовому стимулированию страны затягиваются. Между тем, продолжающийся сезон отчетности принес немного облегчения.

( Читать дальше )

Вместо V-образного оживления экономики, на которое многие надеялись, последние месяцы года могут принести еще больше потрясений. Новые ограничения угрожают нарождающемуся восстановлению Европы, неопределенность в отношении выборов в США достигает апогея, а переговоры по финансовому стимулированию страны затягиваются. Между тем, продолжающийся сезон отчетности принес немного облегчения.

Вместо V-образного оживления экономики, на которое многие надеялись, последние месяцы года могут принести еще больше потрясений. Новые ограничения угрожают нарождающемуся восстановлению Европы, неопределенность в отношении выборов в США достигает апогея, а переговоры по финансовому стимулированию страны затягиваются. Между тем, продолжающийся сезон отчетности принес немного облегчения.( Читать дальше )

Блог им. ruh666 |Как опережать изменения цен на длинные облигации США (перевод с elliottwave com)

- 30 октября 2020, 15:51

- |

Этот метод анализа применим к любому широко торгуемому финансовому рынку.

Еще в августе индекс волатильности казначейского долга был на рекордно низком уровне, что свидетельствует о рекордной приверженности идее, что рынки будут продолжать спокойно расти. Действительно, вот заголовок Bloomberg от 27 июля: «У инвесторов в облигации появляются новые причины оставаться оптимистичными». Bloomberg упомянул напряженность между США и Китаем как причину, по которой инвесторы будут искать убежище в облигациях, что приведет к росту цен.

Еще в августе индекс волатильности казначейского долга был на рекордно низком уровне, что свидетельствует о рекордной приверженности идее, что рынки будут продолжать спокойно расти. Действительно, вот заголовок Bloomberg от 27 июля: «У инвесторов в облигации появляются новые причины оставаться оптимистичными». Bloomberg упомянул напряженность между США и Китаем как причину, по которой инвесторы будут искать убежище в облигациях, что приведет к росту цен.

Затем, неделю спустя (3 августа), Reuters процитировало соруководителя отдела глобальных облигаций группы управления активами: «Я думаю, что в обозримом будущем понижательное давление на доходность будет продолжаться». Конечно, как вы, вероятно, знаете, «понижательное давление на доходность» коррелирует с более высокими ценами на облигации. Доходность и цены движутся обратно пропорционально друг другу.

( Читать дальше )

Еще в августе индекс волатильности казначейского долга был на рекордно низком уровне, что свидетельствует о рекордной приверженности идее, что рынки будут продолжать спокойно расти. Действительно, вот заголовок Bloomberg от 27 июля: «У инвесторов в облигации появляются новые причины оставаться оптимистичными». Bloomberg упомянул напряженность между США и Китаем как причину, по которой инвесторы будут искать убежище в облигациях, что приведет к росту цен.

Еще в августе индекс волатильности казначейского долга был на рекордно низком уровне, что свидетельствует о рекордной приверженности идее, что рынки будут продолжать спокойно расти. Действительно, вот заголовок Bloomberg от 27 июля: «У инвесторов в облигации появляются новые причины оставаться оптимистичными». Bloomberg упомянул напряженность между США и Китаем как причину, по которой инвесторы будут искать убежище в облигациях, что приведет к росту цен.Затем, неделю спустя (3 августа), Reuters процитировало соруководителя отдела глобальных облигаций группы управления активами: «Я думаю, что в обозримом будущем понижательное давление на доходность будет продолжаться». Конечно, как вы, вероятно, знаете, «понижательное давление на доходность» коррелирует с более высокими ценами на облигации. Доходность и цены движутся обратно пропорционально друг другу.

( Читать дальше )

Блог им. ruh666 |Акции Германии: «… на грани очень резкого падения» (перевод с elliottwave com)

- 28 октября 2020, 19:24

- |

Добрый день, Мюррей Ганн здесь, и я хотел бы поделиться с вами недавними изменениями в немецком индексе Dax. Рекомендации Р.Н. Эллиотта в отношении его волнового принципа иногда могут дать нам сильное преимущество в ожидании следующего движения. Давайте посмотрим, как мы использовали рекомендации с большим эффектом. В 1930-е годы Р. Эллиотт обнаружил, что стадное поведение людей заставляет рынки проявлять определенные идентифицируемые и повторяющиеся модели. Важно отметить, что его эмпирическое исследование показало, что эти закономерности повторяются в каждом временном масштабе, и, таким образом, это позволяет предвидеть циклыи поведения толпы от краткосрочных до очень долгосрочных. Эллиотт отметил, что основной конструкцией бычьего фондового рынка был паттерн с 5 волнами вверх и 3 волнами вниз, и он записал правила формирования волн, которым подчиняется каждый вариант. Эти правила стали основой принципа волн Эллиотта. Но Эллиотт также отметил, что между волнами часто существуют определенные отношения, одна из которых заключается в том, что коррекция против более крупного тренда, обозначенная a-b-c, иногда заканчивается, когда волна c равна длине a. Он назвал это руководством по формированию волн, имея в виду, что он может дать аналитику ключ к разгадке при идентификации общей волновой структуры. То же верно и для коррекций медвежьего рынка. Волны с иногда равны длине волны а.

Рекомендации Р.Н. Эллиотта в отношении его волнового принципа иногда могут дать нам сильное преимущество в ожидании следующего движения. Давайте посмотрим, как мы использовали рекомендации с большим эффектом. В 1930-е годы Р. Эллиотт обнаружил, что стадное поведение людей заставляет рынки проявлять определенные идентифицируемые и повторяющиеся модели. Важно отметить, что его эмпирическое исследование показало, что эти закономерности повторяются в каждом временном масштабе, и, таким образом, это позволяет предвидеть циклыи поведения толпы от краткосрочных до очень долгосрочных. Эллиотт отметил, что основной конструкцией бычьего фондового рынка был паттерн с 5 волнами вверх и 3 волнами вниз, и он записал правила формирования волн, которым подчиняется каждый вариант. Эти правила стали основой принципа волн Эллиотта. Но Эллиотт также отметил, что между волнами часто существуют определенные отношения, одна из которых заключается в том, что коррекция против более крупного тренда, обозначенная a-b-c, иногда заканчивается, когда волна c равна длине a. Он назвал это руководством по формированию волн, имея в виду, что он может дать аналитику ключ к разгадке при идентификации общей волновой структуры. То же верно и для коррекций медвежьего рынка. Волны с иногда равны длине волны а.

( Читать дальше )

Рекомендации Р.Н. Эллиотта в отношении его волнового принципа иногда могут дать нам сильное преимущество в ожидании следующего движения. Давайте посмотрим, как мы использовали рекомендации с большим эффектом. В 1930-е годы Р. Эллиотт обнаружил, что стадное поведение людей заставляет рынки проявлять определенные идентифицируемые и повторяющиеся модели. Важно отметить, что его эмпирическое исследование показало, что эти закономерности повторяются в каждом временном масштабе, и, таким образом, это позволяет предвидеть циклыи поведения толпы от краткосрочных до очень долгосрочных. Эллиотт отметил, что основной конструкцией бычьего фондового рынка был паттерн с 5 волнами вверх и 3 волнами вниз, и он записал правила формирования волн, которым подчиняется каждый вариант. Эти правила стали основой принципа волн Эллиотта. Но Эллиотт также отметил, что между волнами часто существуют определенные отношения, одна из которых заключается в том, что коррекция против более крупного тренда, обозначенная a-b-c, иногда заканчивается, когда волна c равна длине a. Он назвал это руководством по формированию волн, имея в виду, что он может дать аналитику ключ к разгадке при идентификации общей волновой структуры. То же верно и для коррекций медвежьего рынка. Волны с иногда равны длине волны а.

Рекомендации Р.Н. Эллиотта в отношении его волнового принципа иногда могут дать нам сильное преимущество в ожидании следующего движения. Давайте посмотрим, как мы использовали рекомендации с большим эффектом. В 1930-е годы Р. Эллиотт обнаружил, что стадное поведение людей заставляет рынки проявлять определенные идентифицируемые и повторяющиеся модели. Важно отметить, что его эмпирическое исследование показало, что эти закономерности повторяются в каждом временном масштабе, и, таким образом, это позволяет предвидеть циклыи поведения толпы от краткосрочных до очень долгосрочных. Эллиотт отметил, что основной конструкцией бычьего фондового рынка был паттерн с 5 волнами вверх и 3 волнами вниз, и он записал правила формирования волн, которым подчиняется каждый вариант. Эти правила стали основой принципа волн Эллиотта. Но Эллиотт также отметил, что между волнами часто существуют определенные отношения, одна из которых заключается в том, что коррекция против более крупного тренда, обозначенная a-b-c, иногда заканчивается, когда волна c равна длине a. Он назвал это руководством по формированию волн, имея в виду, что он может дать аналитику ключ к разгадке при идентификации общей волновой структуры. То же верно и для коррекций медвежьего рынка. Волны с иногда равны длине волны а.( Читать дальше )

Блог им. ruh666 |Что этот опрос показывает о настроениях инвесторов (перевод с elliottwave com)

- 28 октября 2020, 15:50

- |

Колебания массовых эмоций имеют тенденцию «каждый раз следовать одним и тем же путем»

После многомесячного ралли с мартовского минимума многие инвесторы фондового рынка сохраняют оптимизм.

После многомесячного ралли с мартовского минимума многие инвесторы фондового рынка сохраняют оптимизм.

Вот образец октябрьских заголовков:

[Крупный банк] называет 3 причины, по которым фондовый рынок будет продолжать расти… (Business Insider, 11 октября)«Увеличивайся» — … акции растут независимо от того, кто победит на выборах (CNBC, 12 октября)… Исследование показывает, что розничные инвесторы сохраняют оптимизм… (businesswire.com, 14 октября)Большие деньги — это оптимизм… (Деньги и рынки, 21 октября)

Такой постоянный финансовый оптимизм неудивителен. Действительно, этого следовало ожидать на данном этапе тренда фондового рынка.

В классической книге Уолл-стрит «Волновой принцип Эллиотта: ключ к рыночному поведению» Frost & Prechter говорится:

Развитие массовых эмоций от пессимизма к оптимизму и обратно имеет тенденцию каждый раз следовать одинаковым путем, создавая аналогичные обстоятельства в соответствующих точках волновой структуры.

( Читать дальше )

После многомесячного ралли с мартовского минимума многие инвесторы фондового рынка сохраняют оптимизм.

После многомесячного ралли с мартовского минимума многие инвесторы фондового рынка сохраняют оптимизм.Вот образец октябрьских заголовков:

[Крупный банк] называет 3 причины, по которым фондовый рынок будет продолжать расти… (Business Insider, 11 октября)«Увеличивайся» — … акции растут независимо от того, кто победит на выборах (CNBC, 12 октября)… Исследование показывает, что розничные инвесторы сохраняют оптимизм… (businesswire.com, 14 октября)Большие деньги — это оптимизм… (Деньги и рынки, 21 октября)

Такой постоянный финансовый оптимизм неудивителен. Действительно, этого следовало ожидать на данном этапе тренда фондового рынка.

В классической книге Уолл-стрит «Волновой принцип Эллиотта: ключ к рыночному поведению» Frost & Prechter говорится:

Развитие массовых эмоций от пессимизма к оптимизму и обратно имеет тенденцию каждый раз следовать одинаковым путем, создавая аналогичные обстоятельства в соответствующих точках волновой структуры.

( Читать дальше )

Блог им. ruh666 |Имеют ли смысл эти объяснения для этого внутридневного разворота фондового рынка?

- 28 октября 2020, 11:45

- |

Рынок «не движется… внешней причинностью»

19 октября DJIA торговался с повышением большую часть утра, но к последнему часу торгов индекс был более 400 пунктов в минусе. В течение этого последнего часа торговли крупный финансовый сайт предлагал такое объяснение (CNBC): «Dow упал более чем на 400 пунктов по мере роста неопределенности стимулов и роста числа случаев коронавируса». Также к концу торгов того дня Wall Street Journal сообщила: «Акции США падают из-за беспокойства по поводу стимулов».

19 октября DJIA торговался с повышением большую часть утра, но к последнему часу торгов индекс был более 400 пунктов в минусе. В течение этого последнего часа торговли крупный финансовый сайт предлагал такое объяснение (CNBC): «Dow упал более чем на 400 пунктов по мере роста неопределенности стимулов и роста числа случаев коронавируса». Также к концу торгов того дня Wall Street Journal сообщила: «Акции США падают из-за беспокойства по поводу стимулов».

Что ж, эти объяснения кажутся логичными. Однако следует также учитывать, что отсутствие прогресса по другому пакету стимулов и рост числа случаев коронавируса не являются чем-то новым. Более того, на фондовом рынке наблюдался рост, когда плохие новости по одному или обоим направлениям попадали в заголовки газет. Например, 12 августа Barron's сказал: «S&P 500 закрылся чуть ниже нового максимума. Акции США выросли во вторник, несмотря на отсутствие прогресса в переговорах по еще одному пакету стимулов ...». И 25 сентября Barron's сказал: «Dow растет, несмотря на вирус ...».

( Читать дальше )

19 октября DJIA торговался с повышением большую часть утра, но к последнему часу торгов индекс был более 400 пунктов в минусе. В течение этого последнего часа торговли крупный финансовый сайт предлагал такое объяснение (CNBC): «Dow упал более чем на 400 пунктов по мере роста неопределенности стимулов и роста числа случаев коронавируса». Также к концу торгов того дня Wall Street Journal сообщила: «Акции США падают из-за беспокойства по поводу стимулов».

19 октября DJIA торговался с повышением большую часть утра, но к последнему часу торгов индекс был более 400 пунктов в минусе. В течение этого последнего часа торговли крупный финансовый сайт предлагал такое объяснение (CNBC): «Dow упал более чем на 400 пунктов по мере роста неопределенности стимулов и роста числа случаев коронавируса». Также к концу торгов того дня Wall Street Journal сообщила: «Акции США падают из-за беспокойства по поводу стимулов».Что ж, эти объяснения кажутся логичными. Однако следует также учитывать, что отсутствие прогресса по другому пакету стимулов и рост числа случаев коронавируса не являются чем-то новым. Более того, на фондовом рынке наблюдался рост, когда плохие новости по одному или обоим направлениям попадали в заголовки газет. Например, 12 августа Barron's сказал: «S&P 500 закрылся чуть ниже нового максимума. Акции США выросли во вторник, несмотря на отсутствие прогресса в переговорах по еще одному пакету стимулов ...». И 25 сентября Barron's сказал: «Dow растет, несмотря на вирус ...».

( Читать дальше )

Блог им. ruh666 |Ну чо, как вам рынки?

- 28 октября 2020, 00:20

- |

Хотел бы я себе приписать некую мистическую роль, ведь именно в мой ДР в 1997 году случился исторический обвал, который потом привёл к «дефолту» в России, ну и к дальнейшим последствиям в виде путина на 20+ лет. Но нет, просто сезонная цикличность такова, что сипи показывает важные низы в сентябре-ноябре и феврале-марте. Такова жисть!

И в этот раз походу будет так. И сентябрьский минимум — не окончательный, в ноябре должны перебить. Будет ли это конец коррекции — хз, будем посмотреть. В жиже та же хня, низы перебьём, а там посмотрим.

Короче, всем мир, больше скажу, Peace — да! (кто не понял, тот поймёт). Короче, не торопитесь быковать, пока не время)

Кто поздавил, всем спасибо, кто нет, идите в щель!

Ну и стих, как полагается

маленький мальчик на бирже играл

акции он продавал, покупал,

тихо, спокойно, без криков и стонов

он прое**л 800 миллионов

Трамп против Байдена: кто победит в ноябре? Спросите у фондового рынка! Это исследование наших друзей из SI/EWI показывает, что фондовый рынок является более сильным индикатором переизбрания президента, чем экономика.

( Читать дальше )

И в этот раз походу будет так. И сентябрьский минимум — не окончательный, в ноябре должны перебить. Будет ли это конец коррекции — хз, будем посмотреть. В жиже та же хня, низы перебьём, а там посмотрим.

Короче, всем мир, больше скажу, Peace — да! (кто не понял, тот поймёт). Короче, не торопитесь быковать, пока не время)

Кто поздавил, всем спасибо, кто нет, идите в щель!

Ну и стих, как полагается

маленький мальчик на бирже играл

акции он продавал, покупал,

тихо, спокойно, без криков и стонов

он прое**л 800 миллионов

Трамп против Байдена: кто победит в ноябре? Спросите у фондового рынка! Это исследование наших друзей из SI/EWI показывает, что фондовый рынок является более сильным индикатором переизбрания президента, чем экономика.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс