Блог им. sergeinvest |Дивидендные аристократы РФ

- 15 апреля 2025, 17:00

- |

Термин «дивидендные аристократы» появился на американском рынке в начале 1970-х гг. и подразумевал акции, дивиденды которых увеличиваются каждый год на протяжении не менее 25 лет. Чтобы попасть в категорию «дивидендных королей», дивиденды должны расти не менее 50 лет.

Несмотря на громкие названия, американские аристократы отстают от индекса S&P 500.

ETF дивидендных аристократов (NOBL) и S&P 500

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 4 )

Блог им. sergeinvest |Оторвавшаяся Лента

- 10 апреля 2025, 14:00

- |

Анализ секторов и акций позволяет выявить акции, которые растут лучше рынка, что подтверждает наличие спроса и возможную недооцененность.

Акции Ленты и Х5 за год и с начала этого года обгоняют акции других ритейлеров и индекс IMOEX. Лента с апреля прошлого года движется с существенным отрывом, что объясняется как наличием покупателя, так и ее недооцененностью относительно аналогов.

( Читать дальше )

Блог им. sergeinvest |Наиболее пострадавшие и сильные акции

- 09 апреля 2025, 14:00

- |

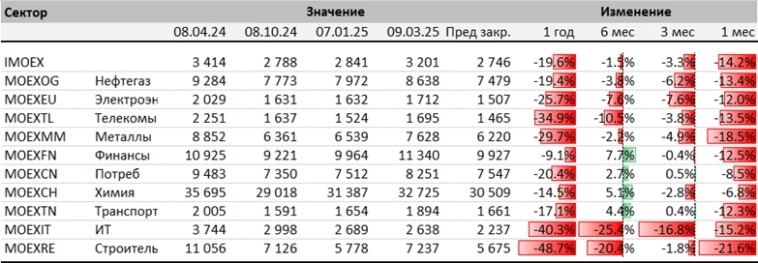

За месяц падения IMOEX с 3,201 до 2,746 на закрытие торгов вчера наиболее сильно пострадали строительный (MOEXRE) и металлы и добыча (MOEXMM) секторы.

Источник: Мосбиржа, расчеты автора

При рассмотрении базы расчета индексов даже в самых слабых секторах, можно найти сильные акции. Например, застройщик АПРИ с микро капитализацией 15 млрд ₽, который с момента IPO держался лучше рынка, или непопулярный Инград, который за год выглядит лучше рынка.

( Читать дальше )

Блог им. sergeinvest |Хватит падать: последний уровень поддержки

- 09 апреля 2025, 11:00

- |

IMOEX2 приближается к последнему глубокому уровню коррекции импульсного движения, начавшегося в декабре 2024. 78,6% по фибо (2,600 по IMOEX2) — последний уровень поддержки перед тем, как полностью скорректируется импульс или индекс развернется вверх от этого уровня. Далее круглый психологический уровень 2,500 и потенциальные качели между уровнями сопротивлений и поддержек, которых накопилось немало.

Нарисованная подразумеваемая волатильность (IV), которая больше является отражением исторической волатильности, чем прогнозом по ожидаемому волатильности рынка, но тем не менее остается источником информации для опционных трейдеров, находится в пределах нормы. Панических настроений в IV не наблюдается: IV находится около максимумов года и в пределах годового диапазона.

IV по ближайшим квартальным ATM-опционам на фьючерс:

IMOEX (MIX)

( Читать дальше )

Блог им. sergeinvest |Дивидендный спред Сбера: роста рынка не будет

- 08 апреля 2025, 14:00

- |

Дивидендный спред Сбера (разница между дивидендной доходностью и доходностью 1-летних ОФЗ) падает по плану и подтверждает, что роста рынка ждать не стоит.

Источник: расчеты автора

Дивидендный спред — разница между дивидендной доходностью и доходностью гособлигации. Дивспред — индикатор привлекательности акций относительно облигаций. Если спред ниже среднего значения или отрицательный — привлекательны облигации, если спред выше среднего значения или положительный — привлекательны акции. Дивспред можно рассматривать также в качестве реальной дивидендной доходности, если доходность 1-летних ОФЗ принять в качестве меры инфляции.

Прибывающие на рынок инвесторы и не смотрели на исторические дивиденды Сбера, которые не раз были около нуля, а средняя дивдоходность с 2002 года – 3,3%.

( Читать дальше )

Блог им. sergeinvest |Mozgovik Research: качели-карусели

- 07 апреля 2025, 17:00

- |

Mozgovik Research – премиальная подписка смартлаба на аналитику по фондовому рынку, основанную на фундаментальном анализе и поиске недооцененных акций.

Факты о Mozgovik Research

Сервис запущен в феврале 2022. Команда: Тимофей Мартынов + 7 аналитиков. Публикуют аналитику по акциям, облигациям, статистику по своим портфелям. Цель – обыграть рынок в долгосрочной перспективе.

Доходность одного из портфелей Mozgovik на растущем рынке в 2023 и в полубоковом 2024 году превысила доходность рынка. Результаты 2025 года под вопросом, учитывая, что авторы недавно набрали акций на эмоциях.

Доходность портфеля Mozgovik и индекс акций полной доходности

( Читать дальше )

Блог им. sergeinvest |Bull/Bear Ratio: быки дрогнули

- 27 марта 2025, 07:10

- |

Еще в середине февраля этого года физлица были настроены негативно в отношении рынка при том, что IMOEX2 на тот момент был немного выше текущего значения: 3199 на 14.02.25 и 3136 на закрытие торгов вчера.

Коэффициент быков и медведей (Bull/Bear Ratio) – отношение кол-ва физлиц с длинными позициями к кол-ву физлиц с короткими позициями показывает сколько быков приходится на одного медведя.

На 14.02.25 (2 дня после Trump call) кол-во быков по бессрочному фьючерсу на индекс IMOEX всего в 1,9 раз превышало кол-во медведей (кол-во быков — 5063, медведей – 2710), что находилось около минимальных значений с мая 2024г. Максимальное значение за рассматриваемый период (02.05.24-26.03.25) коэффициент достигал на падающем рынке в начале июня 2024 года и составлял 7,8.

На текущий момент кол-во быков уже в 4,3 раза превышает кол-во медведей (кол-во быков — 7959, медведей – 1870 на 26.03.25) при том, что индекс не вырос:

( Читать дальше )

Блог им. sergeinvest |Фундаментальные причины для роста отсутствуют

- 26 марта 2025, 12:00

- |

В декабре 2024, когда IMOEX был на локальном минимуме года около 2400, а среди инвесторов преобладали депрессивные настроения, пытался успокоить инвесторов. Сейчас, видимо, наступила обратная ситуация – надо сдерживать эйфорию.

Многие уже спят и видят индекс по 3400-3500. Тимофей и другие аналитики Mozgovika зачастили с публикациями и действиями по портфелю.

Но фундаментальные причины для ралли на российском рынке отсутствуют: ЦБ не собирается снижать ставку и не исключает ее повышение, если скорость и устойчивость снижения инфляции будут недостаточными, нефть — $69, по Р/Е из голубых фишек нет ничего дешевого.

Оценка по Р/Е

( Читать дальше )

Блог им. sergeinvest |На сколько должны расти акции?

- 26 марта 2025, 11:00

- |

Свободный денежный поток (FCF) определяет сколько компания может выплатить акционерам в виде дивидендов или выкупа акций. Оба способа способствуют росту акций, но первый связан с расходами в виде налога на дивиденды, а во втором случае увеличивается фундаментальная стоимость акций, т.к. растет доход на акцию (EPS).

Чистая прибыль не всегда является достоверным показателем для оценки результатов компании. Размер чистой прибыли может быть искажен, как в большую, так и меньшую сторону за счет неденежных, разовых, неоперационных доходов и расходов.

Единственный финансовый показатель, который сложно приукрасить – это операционный денежный поток, который отражает движение реальных денег по счетам компании и исключает влияние неденежных доходов и расходов таких, как амортизация, курсовые разницы, выплата вознаграждений акциями, переоценка активов и другие.

На основе операционного денежного потока рассчитывается свободный денежный поток (FCF):

Свободный денежный поток = Операционный денежный поток – Капитальные затраты

( Читать дальше )

Блог им. sergeinvest |Последнее препятствие на пути роста рынка: ЦБ

- 19 марта 2025, 14:01

- |

Высокая ставка ЦБ, которая съедает всю или существенную часть прибыли закредитованных компаний, по ожиданиям участников рынка на ближайшем заседании 21 марта будет сохранена на прежнем уровне — 21%.

Несмотря на прогресс в переговорах по украинскому конфликту, акции отказываются расти дальше. Остается несколько причин, которые не решаются по звонку: высокая ставка ЦБ, отказ от дивидендов, что объясняется высокой ставкой ЦБ и отсутствием роста доходов компаний, а также цены на нефть не растут, разговоры о реанимации Северных потоков и экспорте нефти по «Дружбе» не возобновляются.

Дивиденды за 2024 год в ряде компаний под вопросом либо от них уже отказались: Газпром, Северсталь, ВТБ, Норникель, Русгидро, Юнипро, Распадская. В любом случае дивдоходность эмитентов, которые их выплатят окажется ниже ставок по депозитам и облигациям.

Из-за низкой дивдоходности сохраняется привлекательность инструментов с фиксированной доходностью по сравнению с акциями. Также надо учитывать, что в 2024 масса частных инвесторов обожглась на акциях. Для следующего рывка им понадобится время, чтобы забыть промахи прошлого и с новыми силами и новыми участниками двинуться в бой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс