Блог им. sky999 |Отчет по криптопортфелю — июнь

- 08 июня 2021, 23:01

- |

Финальные аккорды весны окрасили крипторынок в багряные цвета. Впрочем, это не повод отчаиваться, и более того — неплохая возможность зайти в рынок на массовой распродаже. Принял стратегическое решение, иду ва-банк и меняю все BTC в портфеле на соответствующий плечевой 3X ETF (3X Long Bitcoin токен) от биржи FTX.

- BULL — 34% (0.221 BTC),

- LTC — 15% (2.00 LTC),

- ETH — 15% (0.256 ETH),

- SNX — 7,6% (23.42 SNX),

- FLOW — 13% (25,71 FLOW),

- MONA — 4,3% (78 MONA),

- 1INCH — 120 (стейкинг)

Эквити счета уполовинилось по сравнению с рекордами начала мая, так же, впрочем, как и весь крипторынок в целом.

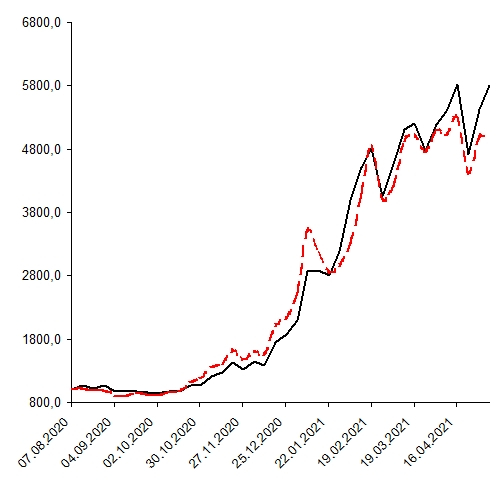

(Доходность публичного криптопортфеля август 2020–июнь 2021 (https://www.cryptocompare.com/portfolio-public/?id=538242).

Однако оценка текущей продолжительности бычьего рынка, основанная на долгосрочном отклонении от ранее достигнутого ATH, показывает, что мы к настоящему моменту преодолели только две трети от аналогичного значения для предыдущего цикла. Таким образом, в запасе остается минимум три–четыре месяца до достижения глобального ценового АТН в этом году.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. sky999 |Отчет по криптопортфелю — май

- 11 мая 2021, 23:28

- |

Пока на крипторынке сохраняется относительное затишье (не принимая во внимание массовую истерию, продолжающуюся вокруг полетов догекоина), принял решение оптимизировать состав портфеля. Тикеры #WHITE, #WOZX и #UNI были проданы по рынку и на вырученные средства куплена монета Monacoin (#MONA) — мем-коин, являющийся японским аналогом #DOGE. Вес этой позиции сравнительно небольшой и вполне соответствует ее возможному ценовому взлету.

- BTC — 34% (0.03456 BTC),

- LTC — 15% (2.00 LTC),

- ETH — 15% (0.256 ETH),

- SNX — 7,6% (23.42 SNX),

- FLOW — 13% (25,71 FLOW),

- MONA — 4,3% (78 MONA),

- 1INCH — 120 (стейкинг)

Эквити счета вернулось к апрельскому максимуму. Посмотрим, чем нас сможет порадовать последний месяц весны и насколько плодотворным он будет для рынка криптовалют.

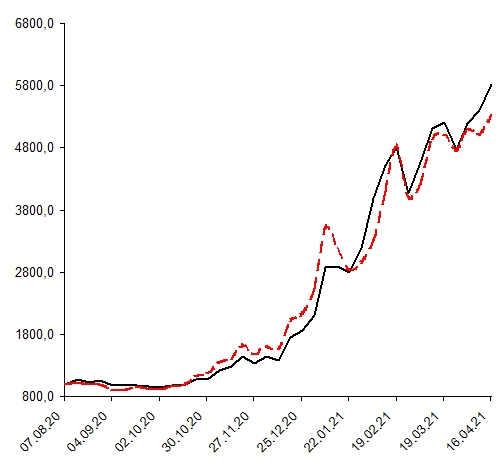

(Доходность публичного криптопортфеля август 2020–май 2021 (красная линия — динамика курса биткоина, взятая в качестве бенчмарка).

( Читать дальше )

Блог им. sky999 |Отчет по криптопортфелю — апрель

- 18 апреля 2021, 00:38

- |

Рынок криптовалют продолжает дрейфовать вверх, заметно снизив амплитуду колебаний. Доминанс биткоина (доля капитализации первой криптовалюты от общей капитализации крипторынка) при этом неуклонно падает, как я и предполагал. Что ж, все идет по плану, осталось дождаться лета. До этого момента никаких изменений в портфеле не предполагается.

- BTC — 40% (0.03456 BTC),

- LTC — 10% (2.00 LTC),

- WHITE — 10% (0.0523 WHITE),

- ETH — 10% (0.256 ETH),

- SNX — 10% (23.42 SNX),

- WOZX — 10% (54 WOZX),

- FLOW — 10% (25,71 FLOW)

- UNI — 2,71 UNI (стейкинг)

- 1INCH — 120 (стейкинг)

Эквити счета продолжает расти. Добавил для наглядности бенчмарк — динамику портфеля с аналогичной стартовой суммой, в котором все средства инвестированы в биткоин:

(Доходность публичного криптопортфеля август 2020–февраль 2021 (красная линия — динамика курса биткоина, взятая в качестве бенчмарка).

Из интересного — в этом году биткоин закрыл самый сильный первый квартал за последние семь лет. Круче было только во время первого «экспериментального» пампа на канувшей в лету Mt.Gox в далеком 2013 году.

( Читать дальше )

Блог им. sky999 |Отчет по криптопортфелю — февраль

- 23 февраля 2021, 16:17

- |

После неплохой январской встряски, изнурительный рост крипторынка продолжился в феврале. В этом месяце на биржах Kraken и Huobi залистили интересный проект от создателей легендарной DeFi-игры CryptoKitties, направленный на дельнейшее развитие этого направления (так называемые NFT-токены) — #FLOW. Принял решение сократить долю биткоина в портфеле до 40% от начальных вложений, инвестировав высвободившиеся средства в этот стартап:

- BTC — 40% (0.03456 BTC),

- LTC — 10% (2.00 LTC),

- WHITE — 10% (0.0523 WHITE),

- ETH — 10% (0.256 ETH),

- SNX — 10% (23.42 SNX),

- WOZX — 10% (54 WOZX),

- FLOW — 10% (25,71 FLOW)

- UNI — 2,71 UNI (стейкинг)

- 1INCH — 120 (стейкинг)

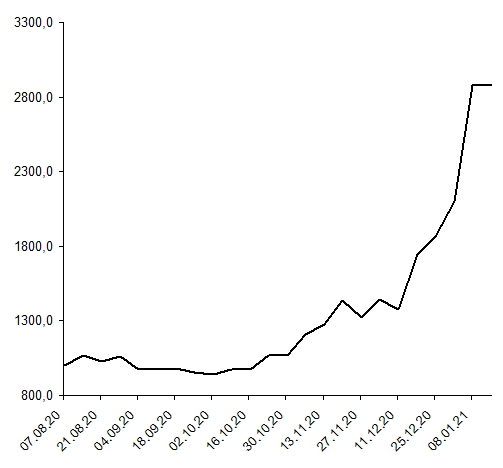

Дальнейшее снижение доли биткоина в портфеле не планирую. Эквити продолжает свой уверенный рост, следуя за общей динамикой рынка:

(Доходность публичного криптопортфеля август 2020–февраль 2021.)

Доминирование капитализации биткоина над оставшимися криптовалютами и токенами продолжает неуклонно падать. Я рассчитываю на снижение этого показателя до 30% уже летом текущего года. В этот момент представляется рациональным фиксировать позиции в альткоинах/токенах и перекладываться в первую криптовалюту. Ждем развития ситуации в ближайшие месяцы:

( Читать дальше )

Блог им. sky999 |Отчет по криптопортфелю — январь

- 18 января 2021, 17:30

- |

В январе крипта просто рвет топы, а биткоин идет с уверенным опережением своей динамики от уже далекого 2017 года. Также на рынке появился еще один интересный крипто-стартап, связанный со страхованием курсовой разницы в цифровых сделках — #WHITE. Принял решение инвестировать в него оставшийся свободный тезер, снизив его долю до нуля:

- BTC — 50% (0.0432 BTC),

- LTC — 10% (2.00 LTC),

- WHITE — 10% (0.0523 WHITE),

- ETH — 10% (0.256 ETH),

- SNX — 10% (23.42 SNX),

- WOZX — 10% (54 WOZX),

- UNI — 2,71 UNI (стейкинг)

- 1INCH — 120 (стейкинг)

За участие в пулах ликвидности Мунисвопа в декабре начислили 120 токенов 1INCH, планирую их удерживать до лета, также как и токены Юнисвопа. Портфель продолжает уверенно расти, впрочем это только начало большого пути, который предстоит сделать в этом году:

(Доходность публичного криптопортфеля август 2020–январь 2021.)

Интересно отметить, что в последнем отчете COT игроки из группы «Asset Manager» полностью закрыли свои короткие позиции и лишь незначительно сократили длинные. Можно предположить, что восходящий импульс биткоина на уровнях $32-38 еще далеко не исчерпан и январь может преподнести нам несколько сюрпризов ближе к своему завершению:

( Читать дальше )

Блог им. sky999 |Отчет по криптопортфелю — декабрь (мое ЛЧИ)

- 20 декабря 2020, 23:20

- |

Итак, под конец года крипторынок неплохо разогрелся. Старый лис, Стив Возняк, тонко уловил этот момент и вышел на рынок со своим проектом Efforce, предложив широкой публике свой токен WOZX. Ставлю на его чуйку и вношу небольшую коррективу в свой портфель — сокращаю долю USDT и добавляю в активы этот токен:

- BTC — 50% (0.0432 BTC),

- LTC — 10% (2.00 LTC),

- USDT — 10% (100 USDT),

- ETH — 10% (0.256 ETH),

- SNX — 10% (23.42 SNX),

- WOZX — 10% (54 WOZX),

- UNI — 2,71 UNI (стейкинг)

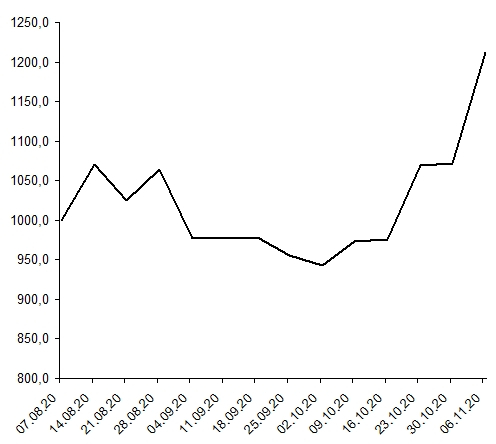

Рынки неплохо выросли в этом году, но впереди маячит угроза новых мутаций короны, да и старик Трамп не спешит признавать свое поражение. Возможно январь принесет нам долгожданную коррекцию, ну а пока наслаждаемся заслуженной доходностью в 74,5%:

(Доходность публичного криптопортфеля август–декабрь.)

Как я и полагал, идея криптопортфеля прекрасно сработала. Я обошел по доходности Карпова на ЛЧИ, войдя в условные ТОП-50 смартлаба (по состоянию на 17 декабря этого года). Прости Карпуха, но на этот раз мой дар предвидения не дал тебе ни единого шанса:

( Читать дальше )

Блог им. sky999 |Отчет по криптопортфелю — ноябрь

- 08 ноября 2020, 17:21

- |

Портфель сохраняется без каких-либо изменений. Благодаря стейкингу ликвидности на бирже Uniswap (пара ETHUSDT) в него зачислены 1,97 токенов UNI. Как уже писал ранее, их я планирую накапливать до момента запуска первой фазы ETH 2.0 (предположительно летом 2021 года):

- BTC — 50% (0.0432 BTC),

- LTC — 10% (2.00 LTC),

- USDT — 20% (200 USD),

- ETH — 10% (0.256 ETH),

- SNX — 10% (23.42 SNX),

- UNI — 1,97 UNI (стейкинг)

Выборы в США встряхнули все мировые рынки, не обойдя стороной и криптовалюты. Биткоин вплотную подошел к психологическому уровню в $16 тыс. и, вероятно, будет тестировать его уже в этом месяце. Текущая доходность портфеля составляет 20% и думаю это далеко не предел:

(Доходность публичного криптопортфеля август–ноябрь.)

Разработчики Ethereum Foundation официально подтвердили запуск депозитного контракта ETH2, а также утвердили дату создания генезис-блока. Событие состоится 1 декабря в 12:00 UTC. Ожидаю дальнейшего роста стоимости эфира на этой новости, а также перелома медвежьего тренда в секторе децентрализованных финансов.

( Читать дальше )

Блог им. sky999 |Время покупать Америку?

- 01 ноября 2020, 12:05

- |

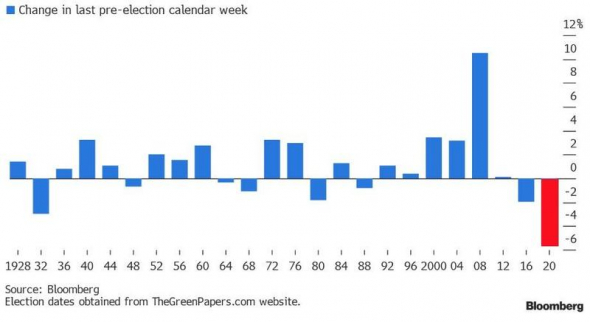

В связи с неумолимо надвигающимися выборами фондовый рынок США испытал настоящий шквал распродаж на прошедшей неделе. Ирония в том, что это привело к значительному расхождению капитализации фондовых индексов с динамикой совокупного баланса крупнейших ЦБ мира:

(Распродажа фондовых рынков по всему миру в преддверии выборов в США привела к значительному расхождению их капитализации с динамикой совокупного баланса крупнейших ЦБ мира.)

Сам S&P500 пережил сильнейшее падение в течение календарной недели перед выборами за всю историю наблюдений:

( Читать дальше )

Блог им. sky999 |В чем разница между рублем и долларом или почему ММТ в России не работает

- 06 октября 2020, 16:45

- |

Виктор Тунев в своем телеграм-канале truevalue намедни написал хороший пост про «рынок госдолга, ОФЗ и ММТ», безжалостно критикуя отечественное рейтинговое агенство АКРА. Я решил слегка вступиться за организацию и высказать несколько своих мыслей на эту тему.

(В телеграм-канале @Truevalue вышел интересный пост, посвященный рынку отечественного госдолга и теории ММТ (Modern Monetary Theory).

Ключевые тезисы автора: (i) — недостатка ликвидности по причинам связанным с размещением госдолга не бывает, (ii) — государство с помощью банков всегда может разместить любой объем ОФЗ, (iii) — «эффект вытеснения» (crowding out) в финансовом смысле невозможен в современной денежной системе.

Все это, однако, на практике разбивается о суровые реалии отечественной экономики. В которой рубль по-прежнему не является резервной и инвестиционной валютой, а практически единственным источником последней в нашем государстве является экспорт энергоносителей и минерального сырья (в последнее время также золота).

( Читать дальше )

Блог им. sky999 |Мой тролль портфель

- 14 августа 2020, 18:23

- |

По мотивам темы Тимофея Мартынова решил собрать свой троль-портфель на ближайшие полтора года на живых деньгах (так интереснее). Основная задача — бросить вызов всем любителям выйти на пенсию в 35, а также «русскому Баффету смартлаба» легендарному инвестору karpov72.

Поскольку на стороне наших героев играет сама ФРС, крутить педали придется очень быстро. Для этого я задействую свой любимый крипторынок, который на истории аутперформил все и вся — разрывая в клочья как результаты любителей копировать «живую легенду инвестирования» (я про Баффета, а не karpov72), так и портфели тех, кто дерзнул «вовремя» в него зайти.

Портфель

В качестве основного инвестиционного актива я выбираю биткоин — золотой стандарт крипторынка и наиболее стабильный в плане прибыли инструмент (после тезера, разумеется). Разместим в него 60% нашего портфеля.

С другой стороны, активное развитие сейчас получила тема децентрализованных финансов (DeFi), направление не новое, но достаточно перспективное в текущих реалиях. Достаточно подробно эта тема освещена на Forklog, для нас же важен тот факт, что сектору еще есть куда развиваться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс