Finindie

Microsoft покупает Activision Blizzard - что я буду делать с акциями

- 20 января 2022, 11:45

- |

Но эта сделка интересна мне по ряду причин:

▪️ Это одна из крупнейших (если не крупнейшая) сделка в IT. Microsoft предложил $68,7 млрд за Activision Blizzard;

▪️ Долгосрочный экономический эффект этого события напрямую влияет на мое благосостояние, т.к. моя позиция в Microsoft — довольно крупная. Это 42 акции со средней ценой покупки $194. Сейчас его акции дороже, и моя позиция стоит $12740. С акциями $MSFT точно ничего делать не собираюсь — следую своему плану, новость на него никак не влияет;

▪️ Microsoft'у не нужно занимать деньги под сделку или размывать мою долю путем выпуска доп. акций для обмена акций $ATVI на свои — это круто. У него есть достаточно денежных средств на счетах, чтобы просто купить огромную компанию, крупнейшего производителя игр за кэш;

▪️Microsoft идет на определенный риск, об этом не стоит забывать. Так, в 2014 они купили у Nokia подразделение по производству мобильных телефонов за $7,2 млрд. Телефоны от Microsoft не взлетели, и пришлось продавать это подразделение китайцам за $350 млн. Такое тоже бывает, именно поэтому акции $MSFT умеренно снижаются после публикации новости;

▪️ У меня на антресолях завалялось немного акций $ATVI. Они не входят в отслеживаемый мной индекс, но я покупал их в 2018 году, когда составлял портфель по методу научного тыка. Да так и не продал до сих пор. Покупал я их по $48, они показывают какую-то хорошую доходность. Microsoft объявил о том, что держатели акций $ATVI получат $95 кэшем по итогам сделки за каждую свою акцию. Я готов продать их по цене, близкой к $95 (может, по $91-93), если рынок даст такую возможность. Благо, трехлетняя льгота по ним уже действует, и налога на прибыль я платить не буду;

▪️ Сейчас цена на акции $ATVI гораздо ниже объявленной при сделке — $82. Это связано с тем, что впереди у Microsoft сложный путь согласования с антимонопольными службами, и ещё нет гарантии, что сделка состоится. Если бы это не был гигант с капитализацией $2,5 трлн, вероятность сделки могла быть выше, но гиганты у антимонопольщиков на особом счету. Корпорации становятся крупнее некоторых средних стран и собираются создавать свои вселенные (хоть и мета), кому это может понравиться. Цена акций $ATVI будет отражать вероятность совершения сделки, а согласование может затянуться на годы;

▪️ О справедливости оценки Activision Blizzard судить не берусь, фамилию СЕО также упоминать не буду.

- комментировать

- Комментарии ( 11 )

Как я декларацию за 2021 год подавал

- 19 января 2022, 13:01

- |

Ух, на этот раз было чуть сложнее, чем обычно. Это ежегодный пост-инструкция о том, как я подал декларацию для получения вычета по ИИС, а также для передачи сведений о полученных доходах за рубежом — дивидендов от иностранных компаний.

Пост за прошлый год на смарт-лабе: smart-lab.ru/blog/670409.php

Подавал через официальный сайт налоговой. Там надо найти раздел Жизненные ситуации — Подать декларацию 3-НДФЛ. Почему это в жизненных ситуациях — не спрашивайте. Сам не понимаю.

( Читать дальше )

Выбираю биржевой фонд (БПИФ) на облигации

- 18 января 2022, 11:05

- |

Интересный, но очень нервный опыт с Роснано в конце прошлого года привел меня к такой мысли: если я планирую в будущем размещать часть портфеля в корпоративных облигациях, я бы не хотел на себя брать дополнительные риски отдельных эмитентов. Этого можно избежать, если купить паи фонда, внутри которого несколько десятков разных облигаций. Тем более что сейчас наши власти создали такие налоговые условия, что держать отдельные облигации может быть менее выгодно, чем купить фонд на облигации. Ведь фонд не платит налоги с купонов, а я плачу.

Так что с 2022 года я решил, что в случае с облигациями я освобожу себя от дополнительной нагрузки с выбором отдельных бумаг, а заодно — освобожусь и от рисков, подобных «истории с Роснано».

Доля, отведенная под такие фонды с облигациями в любом случае будет мала. Если следовать поставленным целям, то доля таких фондов в моем портфеле будет варьироваться от 2% до 6% от всего портфеля. Так что можно попробовать.

( Читать дальше )

Геополитические риски в масштабе

- 14 января 2022, 14:30

- |

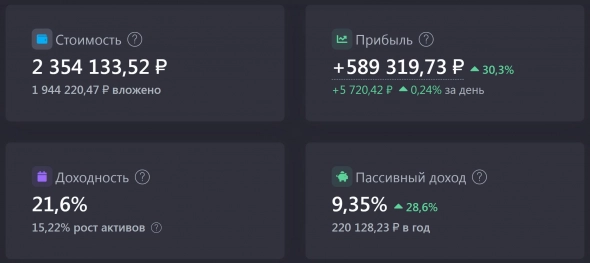

Посмотрел на то, как сильно сказалось падение российского рынка акций и геополитическое зимнее обострение на доходности моего портфеля.

Приведён результат совокупного портфеля из всех акций, с учетом китайских, американских и конечно же российских акций.

Всё-таки собирать портфель, который больше чем наполовину завязан на доллар — это прекрасное решение.

Геополитика и бряцанье оружием сделали меня беднее — портфель упал на 200 тысяч рублей всего за 10 дней! Доколе!

( Читать дальше )

Я проанализировал 54 инвест-идеи от БКС, и мне есть что рассказать

- 10 января 2022, 16:03

- |

В прошлом году я уже анализировал инвест-идеи от ВТБ, и на первый взгляд их результаты были очень хороши. Но оказалось, что обычная инвестиция в индекс широкого рынка дала бы лучший результат, нежели торговля по инвест-идеям. Что же, прошёл год, и сегодня я взял другой российский инвестиционный дом, название которого состоит из трёх букв.

Брокер БКС любезно делится результатами своих инвест-идей у себя на сайте. Не скрывает ни побед, ни поражений. За что ему спасибо. Я взял эту публичную информацию и отсортировал по времени. Я также добавил к результатам полученные дивиденды — они по непонятным мне причинам в доходности идей не отражались. Все инвест-идеи, которые закрывались в период с 05.01.2021 по 05.01.2022 (даже если они были открыты ранее) попали в сегодняшний зачёт. Ни налоги, ни комиссии по сделкам здесь не учитываются, хотя они, очевидно, немного срежут результат. Получилось 54 инвест-идеи: 29 идей для зарубежного рынка акций и 25 идей для российского рынка акций.

( Читать дальше )

🇰🇿 Очень циничный пост про Казахстан

- 07 января 2022, 16:25

- |

В свете последних событий (наряду с переживаниями о судьбах людей), в голову закралась циничная мысль: а не прикупить ли казахстанских компаний на падении? На СПБ Бирже доступны две компании из Казахстана с листингом в Лондоне: финтех Kaspi и добытчик урановых руд Казатомпром.

Причем, в Казатомпроме у меня есть небольшая позиция (12 акций, купленных по $25), да и о Kaspi я в какой-то момент раздумывал, но так и не купил, и сейчас вы узнаете, почему.

Я посмотрел на рыночную капитализацию Kaspi ($18,5 млрд, а до событий — $23 млрд), а потом посмотрел на население Казахстана (19 млн).

А потом посмотрел на рыночную капитализацию Тинькофф ($15 млрд), а потом на население РФ (146 млн).

А потом посмотрел на ВВП Казахстана ($169 млрд) и снова на капитализацию Kaspi ($18,5 млрд), а потом на ВВП РФ ($1.5 трлн) и на капитализацию Ozon ($6 млрд) и Яндекс ($20 млрд).

Про наш российский «big tech» можно услышать, что он дико перегрет! Тинькофф вырос в 5,5 раз за 1,5 года. Яндекс упал значительно, но всё ещё стоит 20 миллиардов долларов. Но простите меня, у нас емкость рынка в 8 раз больше! И есть неплохие условия по захвату «соседних» рынков — к примеру, на Я.Такси я самолично ездил по улицам Алматы в 2018, а вот Kaspi в России — не видел, и вряд ли когда-нибудь увижу. И я подумал: а нафига мне модный казахстанский финтех, который стоит дороже, чем Тинькофф, а буквально неделю назад до реализации «некоторых рисков» он стоил дороже Яндекса?! Это ли не безумие? Почему бы не разместить свои сбережения в более понятных российских «IT-лошадках»?

Так что простите, но я пас. Фин. показатели и фин. отчётность Kaspi мне открыть не удалось, их сайт для инвесторов не загружается.

( Читать дальше )

421 дивидендная выплата за год

- 04 января 2022, 17:02

- |

Это какая-то жесть! В 2021 году я получил 421 (!) дивидендную выплату от иностранных компаний. Ещё было несколько десятков выплат от российских компаний, но здесь за меня отчитается брокер, и мне с ними ничего делать не нужно. А вот за 421 транзакцию от иностранных компаний необходимо отчитаться самостоятельно. Это абсолютный рекорд для меня.

Почему так много? На то есть целый ряд причин:

▪️ У меня в портфеле 108 иностранных компаний (если считать и американские, и компании из остального мира) и 1 выплачивающий дивиденды ETF, и большинство из них выплачивают дивиденды ежеквартально, т.е. 4 раза в год;

▪️ Есть ряд российских компаний из индекса Мосбиржи, которые на самом деле иностранные, и они тоже платили дивиденды в 2021, которые мне придётся декларировать самостоятельно: Тинькофф, Полиметалл, Х5, Хэдхантер, Фикс Прайс, Глобалтранс;

▪️ Мои позиции сильно задублированы по разным брокерам и счетам. Например, Microsoft у меня куплен на Открытии (обычный счет), Открытии ИИС, Тинькофф, ВТБ. То есть за год это уже не 4 транзакции от одной компании, а целых 16! И это 16 строчек в декларации по одной компании. И таких дублей у меня несколько, я ужасно организовал этот момент;

▪️ Некоторые компании выплачивают дивиденды несколькими транзакциями. Например, Philip Morris платит ежеквартально двумя выплатами: одна не облагается налогом на дивиденды, вторая — облагается 10% налогом. Так что это 8 строчек для декларации от всего одной компании в портфеле;

▪️ Дивиденды некоторых компаний облагаются ставкой выше 13%, и по ним не требуется доплата налога, но их тоже необходимо декларировать. У меня в портфеле есть компании, дивиденды которых облагаются ставкой 0% (Кипр, Джерси и т.п.), 10% (США), 15% (Нидерланды), 21% (Тайвань), 25% (Ирландия), 30% (США, REIT).

( Читать дальше )

Итоги 2021 года. Общие итоги

- 30 декабря 2021, 12:14

- |

Норма сбережений

Год стал для меня выдающимся. Удалось инвестировать внушительное количество денег. На дворе 30 декабря, и даже с учётом предполагаемых расходов сегодня-завтра можно говорить о том, что в декабре в сбережения отправлено 69% от доходов. Итоговое значение в среднем по году:

Эта норма сбережений учитывает все понесённые расходы, в том числе расходы на наше заграничное путешествие. Я немного устал концентрироваться на деньгах и на повышении своей эффективности вокруг них.

На пути к финансовой независимости я стал ещё больше зависим от финансов!

Наверное, следует поискать баланс в 2022. Именно поэтому я не ставлю амбициозных целей по повторению или даже превышению уровня 2021 года. Не критикуйте сильно, если заметите что-то, о чем можно сказать «ну это вообще не FIRE!» 🔥

Жаль, что я не вёл подробной статистики по предыдущим годам, так что сравнивать не с чем, но по ощущениям мы всегда откладывали порядка 40-50% доходов. На протяжении 10 лет.

( Читать дальше )

Итоги 2021 года. Акции остального мира

- 29 декабря 2021, 12:24

- |

Здесь похвалиться нечем, да вы и сами всё знаете...

Акции китайских компаний погрузились значительно, утащив за собой доходность этой части портфеля. Успешные инвестиции в Казатомпром или Taiwan Semiconductor не смогли восполнить потери.

( Читать дальше )

Итоги 2021 года. Российские акции

- 28 декабря 2021, 13:43

- |

Небольшие итоги по российским акциям.

Основные метрики: среднегодовая доходность упала в сравнении с октябрём — оно и понятно, тогда рынок российских акций был на историческом максимуме, и сейчас неплохо откатился.

Портфель не отстает от индекса с учётом налогов по итогам года (YTD):

( Читать дальше )

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- Индекс МосБиржи

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- офз

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- торговая война

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс