Блог им. sng |Российские IPO - бессмысленные и беспощадные

- 21 октября 2021, 16:28

- |

Брокерские приложения наперебой шлют push-уведомления с призывами поучаствовать в IPO российских компаний. По всем новостным каналам это тоже активно двигается. Сразу 4 компании вот-вот разместятся (Циан, СПБ Биржа, Софтлайн, а Ренессанс уже разместился сегодня — как там, уже считаете космическую прибыль?), и ещё несколько — на подходе.

Везде участие в IPO преподносится как уникальная возможность, но никто при этом не демонстрирует статистику размещений российских компаний на российских биржах.

Что ж, решил обновить расчёты, которые делал летом, а заодно напомнить подписчикам, что я не участвую в IPO компаний, какими бы сладкими голосами ни пели об этой возможности брокеры и новостники. Я инвестирую в индекс широкого рынка. И вот почему...

Я взял 14 размещений, которые проводились с начала 2020 года: Эталон, En+, Петропавловск, Mailru Group, HeadHunter, Совкомфлот, Глобалтранс, Самолет, Мать и Дитя, OZON, Окей, Fix Price, Сегежа и EMC. В расчет заложено три сценария:

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 41 )

Блог им. sng |ESG-рейтинг компаний из индекса Мосбиржи

- 13 октября 2021, 14:18

- |

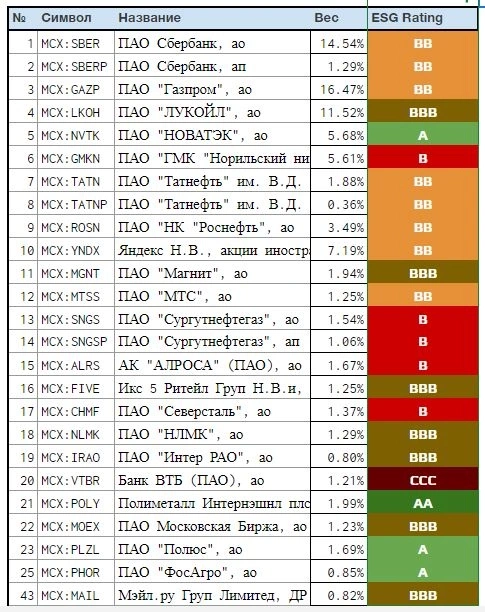

Сейчас в инвест-мире есть мода на экологические и социально-ответственные инвестиции (ранее писал об этом). Вы можете придерживаться этих принципов или отвергать их, но стоит признать, что компании с высоким рейтингом со временем окажутся дороже компаний с низким рейтингом при прочих равных. Просто потому что инвестиции потекут в одни и не потекут в другие. Насколько дороже и сколько времени должно пройти — это другой вопрос. На отслеживаемом мной периоде (с начала моих инвестиций) ETF ESGV от Vanguard бьёт S&P500 на 9% за 3 года. Я пока не учитываю ESG при инвестициях из-за сомнений в справедливости оценки.

Я пробил наши компании по рейтингу MSCI. Только 22 компании из индекса имеют рейтинг.

ССС и В — считаются плохим рейтингом;

ВВ, ВВВ и А — сносным;

АА и ААА — хорошим.

Вопросов к оценке у меня очень много, вот три самых-самых:

▪️ Магнит выше рейтингом, чем Яндекс и Сбер?

▪️ Топовый рейтинг у Полиметалла, как?

▪️ ВТБ присвоен низший рейтинг из возможных — за что?

Блог им. sng |Итоги 3 лет инвестиций. Часть 2: Американские акции

- 07 октября 2021, 11:55

- |

Ранее я уже рассказывал о результате российских акций здесь.

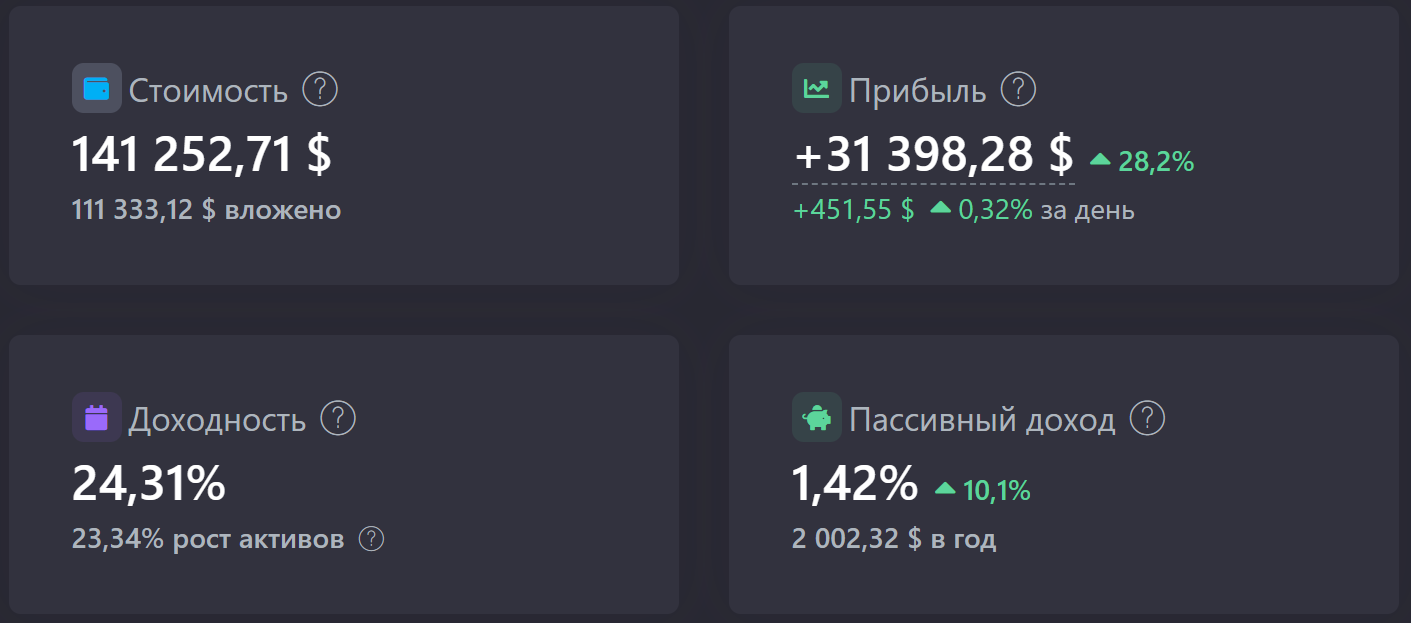

Пришло время поговорить о 3-летних результатах основной части портфеля — об американских акциях.

Портфель из американских акций, о котором сегодня речь — это одна из пяти частей моего «частного пенсионного фонда», и занимает в нём примерно 69% от всего объёма или 76% от всех акций. У меня 101 компания из США, 95 из них являются компонентами индекса S&P100, а акции 6 компаний остались с тех времён, когда нынешняя стратегия со следованием за этим индексом сформирована ещё не была. Все они показывают неплохие прибыли, и их продажа повлекла бы уплату лишнего НДФЛ на прибыль. Уже в ближайшие пару месяцев по всем ним подойдёт трёхлетний срок владения, так что я смогу воспользоваться льготой и продать без уплаты налога, переложив деньги в компании из S&P100.

Основные результаты

( Читать дальше )

Блог им. sng |Итоги 3 лет инвестиций. Часть 1: Российские акции

- 05 октября 2021, 13:28

- |

Ровно три года назад я открыл брокерский счёт и начал инвестировать свои сбережения в фондовый рынок. До этого на протяжении 7 лет я использовал гораздо более традиционные для жителей России методы сохранения сбережений — такие как квартира в ипотеку или вклады в банках, а три года назад что-то в голове перемкнуло, и я решил, что основу долгосрочных накоплений должны составлять акции.

Так что я решил сделать серию постов об итогах трёх лет инвестиций — что я понял по итогам трёх лет, какие выводы для себя сделал, какого результата добился, и как буду двигаться дальше.

Для тех, кто не в курсе, отмечу, что портфель из российских акций, о котором сегодня речь — это одна из пяти частей моего «частного пенсионного фонда», и занимает в нём примерно 17% от всех акций или 15,3% от всего объёма «частного пенсионного фонда». Помимо них есть американские акции (76,5% от всех акций или 69% от всего объёма), акции остального мира (6,5% от всех акций или 5,8% от всего объёма), немного облигаций и деньги для покупки акций на случай падения рынков.

( Читать дальше )

Блог им. sng |Осенняя ребалансировка индекса Мосбиржи

- 17 сентября 2021, 11:06

- |

Cегодня, 17.09.2021, произошла очередная плановая ежеквартальная ребалансировка индекса Мосбиржи.

Вот несколько фактов об этом событии:

▪️ Из расчёта исключены акции Россетей — теперь в индексе ровно 40 компаний;

▪️ Газпром за эти 3 месяца вырос значительно, «уперевшись» в планку 15% — в индексе стоит ограничение на максимальный вес, выше которого нельзя;

▪️ Веса Яндекса, Новатэка, Тинькофф, Алросы выросли ввиду роста капитализации;

▪️ Веса Норникеля, Полиметалла, Полюса и Сургутнефтегаза — наоборот, упали из-за снижения капитализации;

▪️ Веса Ozon, HeadHunter, Fix Price выросли ввиду увеличения доли акций в свободном обращении (free float factor);

▪️ Вес Ozon выше 1%, это больше, чем у Мэйл Ру Групп и чуть меньше, чем у ВТБ.

Если вы копировали её ранее, заново копировать не надо! В старых копиях по-прежнему всё обновляется, ваши копии актуальны.

( Читать дальше )

Блог им. sng |Мысли о Газпроме

- 15 сентября 2021, 10:32

- |

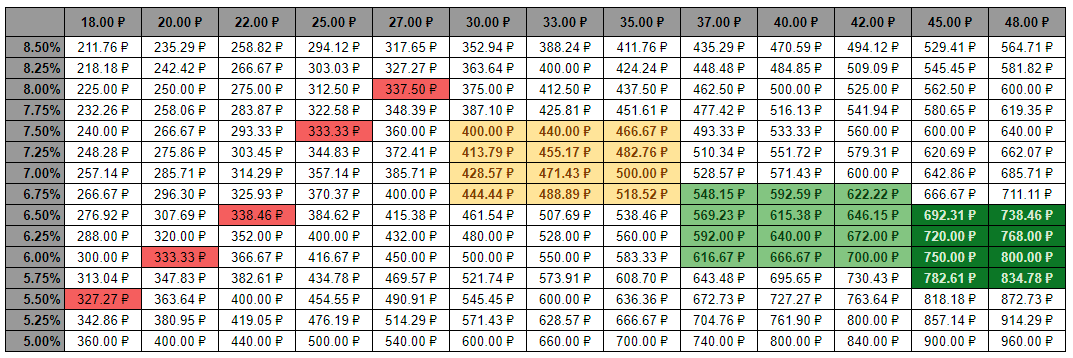

Все вокруг соревнуются в смелости прогнозов. Позвольте и мне присоединиться. Не то чтобы я часто таким занимаюсь, и не то чтобы у меня есть компетенция, но… У меня есть очень тупая гипотеза, и хочется ей с вами поделиться:

Газпром заработает во втором полугодии 2021 года больше, чем в первом, дивиденды будут 40₽+, а цена акций подтянется так, чтобы див. доходность не выглядела аномально высокой.

Вот факты и предположения, на которых строится моя гипотеза:

▪️ Летом 2022 года Газпром будет платить дивиденды за 2021 год;

▪️ Дивидендная политика предполагает выплату не менее 50% от скорректированной чистой прибыли по МСФО;

▪️ Зачастую на момент выплаты дивидендов, дивидендная доходность Газпрома находится ниже уровня ключевой ставки ЦБ;

▪️ Дивидендная доходность акций Газпрома исторически была близка к 6%;

▪️ За первую половину 2021 года вклад чистой прибыли в дивиденды Газпрома составил 17,85₽ (данные из оф. отчётности);

( Читать дальше )

Блог им. sng |Могут ли россияне купить Apple?

- 26 августа 2021, 16:51

- |

Компания Apple сейчас имеет стоимость 2,45 триллионов долларов, являясь самой дорогостоящей компанией планеты. Безумие какое-то! Страшно переводить в рубли, но давайте попробуем. Текущий курс составляет примерно 74₽ за 1 доллар США, а значит капитализация Apple в рублях составляет чуть более 181 триллиона рублей.

Нет времени объяснять! Есть вопрос, а значит должен быть и ответ! Я загуглил, и там ответа не оказалось, а значит — нужно его придумать. И на помощь нам приходит рубрика:

Наличные

По данным Банка России, сейчас в обращении находятся 12 триллионов 786 миллиардов наличных рублей. Это примерно 6,8 млрд купюр и примерно 69,1 млрд монет. Правда, в сумме все монеты составляют скромные 113,2 млрд ₽ или 0,84% всех денег России.

Казалось бы, во всех городах, под всеми матрасами и во всех кошельках, во всех банковских отделениях, хранилищах и кассах магазинов должно быть много денег… Да, их много, но это всего лишь 7% от всей стоимости компании Apple — и хоть это позволило бы россиянам (как единой сущности) стать самым крупным акционером, обогнав Berkshire Hathaway Уоррена Баффетта (у них примерно 5,35% Apple сейчас), но всё же — очень далеко от полной стоимости компании.

( Читать дальше )

Блог им. sng |Обратный выкуп

- 19 августа 2021, 12:32

- |

Berkshire Hathaway — компания Уоррена Баффетта, инвестирующая доходы от страхового дела в отдельные бизнесы или в неконтрольные пакеты акций интересных компаний.

Начиная с 2016 г., компания начала покупать акции Apple. Столбиками на графике изображено количество акций Apple в портфеле (правая шкала). К концу 2018 Berkshire владел 5,26% от всех акций Apple. Тогда кол-во акций достигло 1 млрд штук. Начиная с 4 кв. 2018, Berkshire иногда продаёт акции Apple, в сумме продав уже 122,8 млн шт. Всегда после сообщения о продаже появляются новости с кошмарными заголовками.

Но давайте взглянем на реальную долю, которой владеет Berkshire. Достигнув 5,26% в 2018 г., она почти не опускалась ниже этой отметки, несмотря на значительное сокращение количества акций. Магия? Обратный выкуп! Apple постоянно сокращает количество акций в обращении, тем самым предоставляя акционерам выбор — ничего не делать, но ваша доля в компании будет расти или продать немного акций, сохранив целевую долю. Berkshire пользуется второй опцией.

Инвестиции Berkshire в Apple: ~$36 млрд;

Получено дивидендов: ~$3 млрд;

Продажа 122,8 млн акций в период 2018-2020: ~$13,5 млрд;

Текущая стоимость оставшихся 887,13 млн акций: ~$129,8 млрд.

Источник

Блог им. sng |Проверьте себя - пройдите тестирование на допуск к покупке иностранных ETF и акций!

- 10 августа 2021, 13:45

- |

Основная версия трактовки закона гласит: иностранные компании, акции которых не являются составными частями одного из индексов, вошедших в «белый список ЦБ», с 1 октября будут доступны для покупки неквалифицированными инвесторами только после прохождения теста. Например, Apple входит сразу в два допущенных ЦБ индекса — S&P500 и Nasdaq 100, а значит, доступ будет и без тестирования (но это неточно, я уже запутался в версиях). А вот расписки Alibaba Group с NYSE, которые торгуются в России (и есть у меня в портфеле тоже), ни в один из индексов из списка ЦБ не входят. В Hang Seng Composite входят совсем другие расписки Alibaba. И по всей видимости, они будут доступны только через тест. Акции всяких хайповых компаний типа Virgin Galactic тоже будут доступны только через тест.

В НАУФОР разработали и утвердили в Центробанке РФ «Базовый стандарт тестирования». Вопросы базового стандарта по всей видимости будут задавать всем страждущим с 1 октября (а в некоторых случаях — и с 1 сентября!). Так что прямо вот эти вопросы и будут в тех самых СТРАШНЫХ тестах. Первые три вопроса предназначены просто для информации для брокера. И они не влияют на допуск. Вопросы блока 4-7 — наоборот. Только 4 правильных ответа на 4 вопроса дадут вам право получить доступ к инструменту, если вы неквал. Допустив ошибку, вы имеете право перепройти тест сразу же или позже, немного подучив матчасть. Варианты ответов на блок вопросов 4-7 завуалирован тайной, в открытый доступ не попал. Вот цитата из утвержденного документа:

6.4. Перечень предлагаемых тестируемому лицу вариантов ответов на вопросы блока «Знание» формируется брокером методом случайного выбора для каждого тестирования из вариантов ответов, доведенных до сведения брокера саморегулируемой организацией в сфере финансового рынка, объединяющей брокеров, членом которой он является. При этом в указанные перечни по каждому вопросу включаются не менее четырех вариантов ответов, в том числе правильные ответы. Перечень правильных ответов доводится до сведения брокера саморегулируемой организацией, членом которой он является.

Так что ниже варианты ответов придуманы мной, но я думаю, что будут примерно такие.

( Читать дальше )

Блог им. sng |Важные корпоративные события

- 05 августа 2021, 17:59

- |

В этот понедельник, 2 августа, состоялось важное корпоративное событие с крупной американской компанией — General Electric. Произошёл обратный сплит акций, 8 старых акций объединились в 1 новую. Такое тоже бывает. Из недавнего вспоминается Chesapeake, который перед банкротством объединил свои копеечные акции 200:1.

Вокруг разгорелась большая драма. Оказалось, многие покупали по 2-3 акции (акции были копеечные, примерно $13 на момент события), ну и благополучно о них забывали. Ведь все вокруг говорят: «Купи и забудь! Не заглядывай в приложение и портфель годами! Ведь ты — долгосрочный инвестор в акции!»Каково же было удивление у людей, которые заходили потом в приложение, а акций нет. Пропали. А на небе только и разговоров, что о надёжности этой системы!

Всё дело в том, что в реестре акционеров у General Electric числимся не мы все с вами, а депозитарий. Причем, не депозитарий Тинькофф или Открытия, а некий вышестоящий депозитарий. И это нормально. Это сильно удешевляет и упрощает процессы. Так вот, Депозитарий имеет 990000 акций в момент события, ему отдают по рейту 8:1 — 123750 акций. Депозитарий видит данные клиентов и округляет все позиции кратно 8. Так как дробные акции им не поддерживаются, то он будет округлять до тех пор, пока не распределит все 123750 акций. Вероятнее всего, клиентам с 7 акциями достанется одна новая акция, и клиентам с 6 акциями — тоже. А вот у клиентов, которые не послушали совета (или не услышали его, ведь они купили и забыли) и держали мало акций, получается что просто заберут их доли, взамен не дав ничего.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс