Блог им. sng |Купил Казатомпром

- 03 августа 2021, 14:40

- |

Купил Казатомпром

Давно это было в планах, в мае об этом уже писал. Купил немного, пока что 12 акций по $25,15. Планирую в ближайшие пару месяцев удвоить количество.

Вот почему я это сделал:

▪️ «Владею урановыми рудниками» — это звучит очень круто. На этом можно уже в принципе остановиться, потому что все остальные аргументы блекнут на фоне этого.

▪️ Компания — мировой лидер в своей отрасли. Очень узкой отрасли.

▪️ Компания сравнительно крупная по капитализации. Капитализация составляет чуть менее $7 млрд (500 млрд ₽) — это очень скромно в сравнении с американскими технологическими гигантами. Однако, если делать поправку на регион и сектор экономики, то капитализация у неё немаленькая. Компания меньше, чем ММК или Фосагро, но больше, чем Интер РАО или Русгидро (сравнение с электрогенерацией странное, согласен).

▪️ Компания представляет «остальной мир». Я очень парюсь из-за того, что у меня слишком большая ставка на США (77-78% сейчас) и значительная на домашний российский рынок (около 15,5% сейчас). Я всегда рад разбавить портфель компаниями, которые представляют какие-то другие страны.

( Читать дальше )

- комментировать

- Комментарии ( 13 )

Блог им. sng |Воскресный прямой эфир - самые важные отчёты компаний

- 01 августа 2021, 15:47

- |

На прошедшей неделе отчитались о своих результатах самые крупные и известные компании мира и России. И я вновь предлагаю рассмотреть их отчёты и презентации подробнее.

Сегодня мы:

▪️ Спрогнозируем дивиденды Сбербанка за 2021 год;

▪️ Попытаемся понять, сколько должен стоить Яндекс;

▪️ Узнаем, куда Apple «прячет» прибыли с проданных айфонов;

▪️ Прикинем, сможет ли Tesla произвести миллион авто за год;

▪️ Предположим, почему так сильно упал Amazon;

▪️ Узнаем первыми о демографических проблемах, вызванных Covid-19 в Китае по статистике продаж Pampers.

Заодно расскажу, что я покупал в свой долгосрочный портфель на прошедшей неделе, что буду покупать на следующей, каковы его результаты сейчас.

Жду вас раньше обычного — сегодня, в воскресенье, 1 августа, в 15:30 (время московское) на YouTube по ссылке:

( Читать дальше )

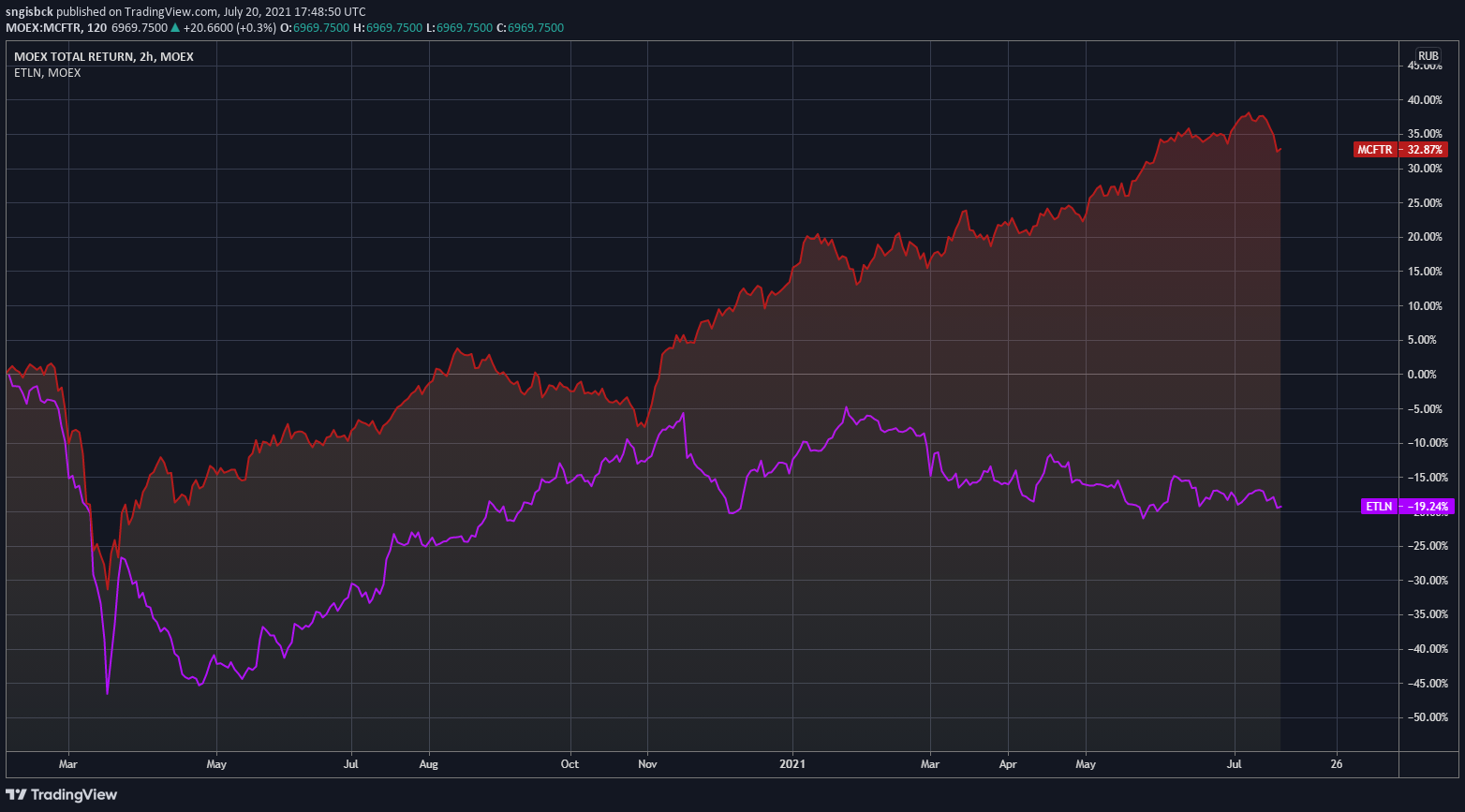

Блог им. sng |Российские IPO - есть ли смысл в них участвовать?

- 21 июля 2021, 12:23

- |

Одним из последствий массового прихода российских граждан на фондовый рынок стал интерес компаний к тому, чтобы выйти на наш фондовый рынок. Ряд компаний решились на это впервые, сделав первичное публичное размещение (IPO), а некоторые российские компании, которые размещены уже давно на иностранных биржах (чаще всего, это Лондонская биржи или американский Nasdaq), решили вернуться в «родную гавань».

Существует устоявшееся мнение, что участие в таких публичных размещениях в качестве акционера, покупающего акции на самом старте, — дело убыточное. Мол, российские компании проводят активную кампанию, привлекают большое количество неопытных хомяков, распродаются дороже, чем они стоят в действительности, а затем падают в цене.

Я решил проанализировать все громкие размещения 2020 и 2021 годов, дабы понять, выгодно ли было это?

1). Эталон — строительство

Компания занимается строительством человейников в Санкт-Петербурге и Москве. В Санкт-Петербурге известна также под названием «ЛенСпецСМУ». Зарегистрирована на Кипре, и с 2011 года размещена на Лондонской бирже. Правда, с момента размещения, вот уже более 10 лет, торгуется в минусе в фунтах стерлингов, снизившись в цене в 3,5 раза к моменту размещения на Мосбирже. Но кого это когда-либо останавливало! Как итог, размещенные на Мосбирже депозитарные расписки с начала февраля 2020 года, сейчас в заметном минусе, и так ни разу не достигли цены размещения 149₽. Справедливости ради, компания заплатила осенью 2020 года дивиденды в размере 12₽.

( Читать дальше )

Блог им. sng |Отчётности за 2Q2021

- 16 июля 2021, 13:11

- |

Пришёл сезон отчётности за 2-й квартал 2021 «послевоенного» года. Из моего портфеля отчиталось уже 12 компаний, и в основном это банки.

EPS — Earnings Per Share — метрика, демонстрирующая, сколько денег за 3 месяца компания заработала на каждую вашу акцию.

Для меня не стало неожиданностью, что все компании показывают цифры больше, чем от них ожидали прогнозисты. Так, Голдманы, Сити и Велс Фарго заработали чуть ли не в 1,5 раза больше ожиданий.

Р/Е здесь — отношение текущих цен (уже после отчётности, т.е. рынок уже переоценил компании с учётом новых циферок) к прибыли за период 01.04.2021-30.06.2021 в годовом выражении.

Банки всегда имеют низкий Р/Е. Но сравнивая с тем, что было в 2018 или 2019, я не вижу никакой разницы в оценке компаний.

Меня всегда удивляют «свидетели пузыря», которые берут сегодняшние цены и делят их на древние прибыли за 2020 год.

Если брать совокупность 12 компаний, взвесив их по капитализации, то получится Р/Е = 17. Продолжаю вести наблюдение.

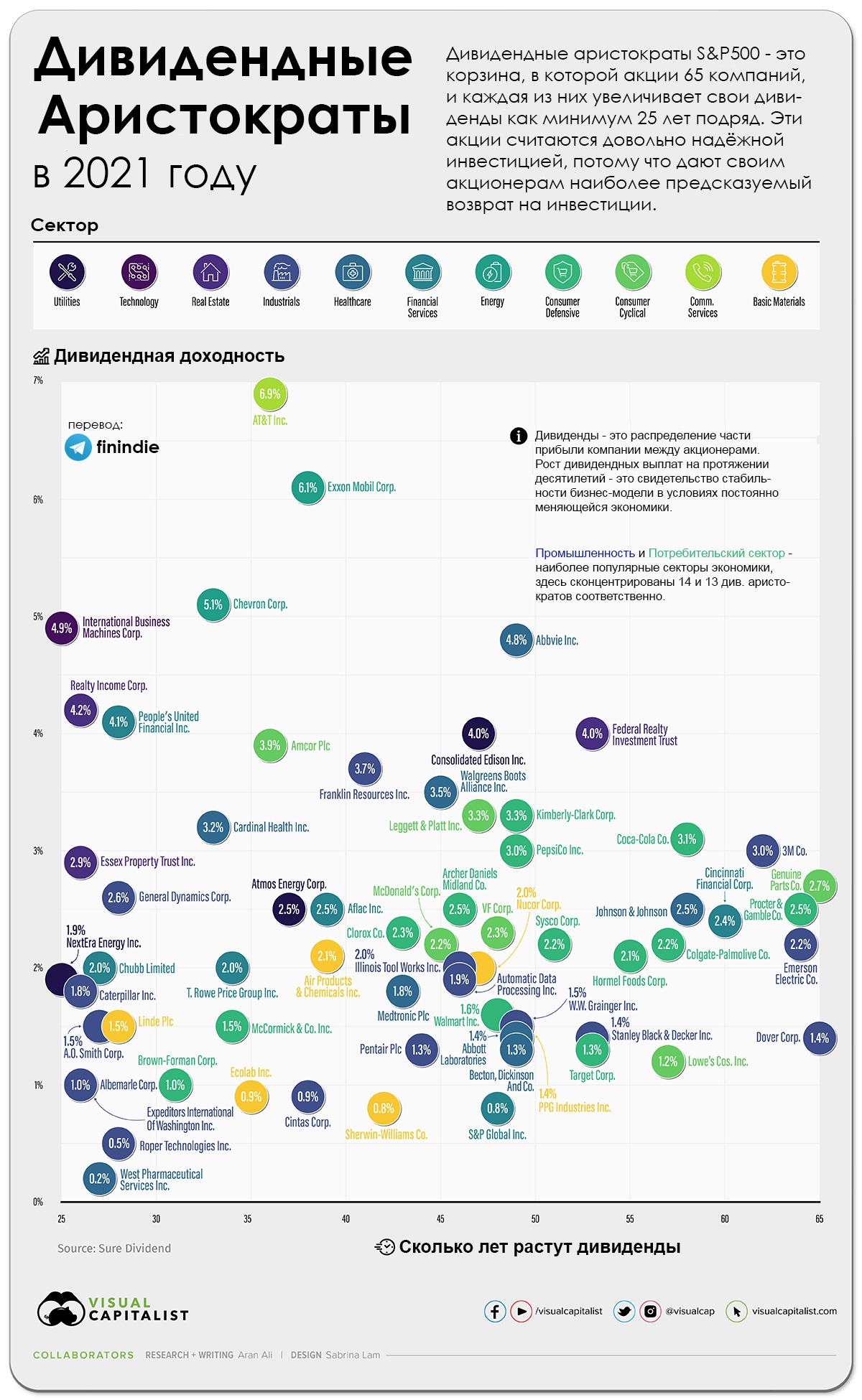

Блог им. sng |Аристократы

- 29 июня 2021, 13:45

- |

VisualCapitalist опубликовал красивую и информативную графику по американским дивидендным аристократам, и я с удовольствием перевёл её для вас:

Дивидендные аристократы США в июне 2021 года — это целых 65 компаний из индекса S&P500, и все 65 компаний непрерывно каждый год повышают свои дивиденды на протяжении как минимум 25 лет.

Это легче сказать, чем сделать, ведь компаниям приходится распределять эти дивиденды ежеквартально, независимо ни от чего. Я лишь отмечу, что чтобы иметь этот статус сегодня, компании должны как минимум с 1996 года не только не прекращать выплаты дивидендов, но и каждый год повышать их. А за это время мы увидели: пузырь доткомов, ипотечный пузырь и мировой финансовый кризис, мировой локдаун и вирусную пандемию. Чтобы выплачивать и приумножать дивиденды в такие разные по своей сути кризисы, необходима очень устойчивая бизнес-модель.

Какие-то компании из списка известны во всём мире — Coca-Cola, Pepsi, McDonalds или Procter&Gamble. Какие-то компании хоть и являются очень крупными, но их деятельность сконцентрирована только в США, и нам эти названия мало о чём говорят — Expeditors International of Washington или People's United Financial.

( Читать дальше )

Блог им. sng |Падение рынка акций неизбежно! Уже со следующей недели [сарказм]

- 23 июня 2021, 13:23

- |

Постоянно слышу от окружающих, что фондовый рынок вот-вот упадёт, и я потеряю все свои деньги! Ни в коем случае нельзя покупать акции сейчас, ведь они ужасно перегреты!

Я уже 141 неделю покупаю акции (и не продаю), и за это время я слышал 141 железобетонную причину, почему акции упадут в цене уже на следующей неделе — да, каждую неделю без исключения! Из 141 недели недель этак 130 эти несчастные акции были перегреты. Не верите? А я проверил, и у меня есть все пруфы.

![Падение рынка акций неизбежно! Уже со следующей недели [сарказм] Падение рынка акций неизбежно! Уже со следующей недели [сарказм]](https://telegra.ph/file/f9d923acfa21bab1f8ed5.png)

Знаете, как я провёл вчерашний вечер? Я несколько часов посвятил тому чтобы проверить свою гипотезу, которую могу сформулировать так:

В любой момент времени, независимо от условий вокруг, вы можете наткнуться на очень аргументированный материал от уважаемого издания или исследование от уважаемого финансового института, в котором вам расскажут, почему рынок акций не будет больше расти и почему он упадёт уже на следующей неделе.

Как я проверял? Пользуясь поиском Google, я выставлял интервал с понедельника по воскресенье для каждой из 52 недель, начиная с текущей недели и до июня 2020 года. Можно пойти дальше и проверить несколько лет, но я уверен, нет смысла себя дальше мучить.

( Читать дальше )

Блог им. sng |СПб Биржа добавила в листинг очень странные компании

- 01 июня 2021, 11:42

- |

Пока Мосбиржа добавляет по 20 крупных компаний раз в полгода, СПб Биржа тоже не сидит просто так: 27 мая список допущенных к торгам пополнился ещё 43 компаниями. Через пару месяцев они начнут торговаться через всех брокеров страны.

Вот этот список, я отфильтровал его для вас в Finviz. Там 42 компании, без Vimeo — компания провела IPO 25 мая, и её пока не видно.

Правда, у меня как инвестора есть очень много вопросов к тому, по каким принципам эти компании попадают в листинг. Сейчас всё объясню:

* 40 компаний из 43 не имеют прибыли — это вообще что?!;

* 38 компаний из 43 даже не имеют положительного свободного денежного потока — тупо машинки для сжигания денег инвестора!!!;

* 13 компаний из 43 даже не имеют продаж — хайп, скам и разводняк!;

* 12 компаний из 43 вышли на фондовый рынок через процедуру слияния со SPAC, тем самым «обманув» комиссию по ценным бумагам США.

( Читать дальше )

Блог им. sng |Как я стоимостным инвестором был

- 19 мая 2021, 11:05

- |

В апреле и в августе 2019 меня «накрывало» стоимостным инвестированием. Это выявление недооценённых ценных бумаг путём фундаментального анализа. Ровно год назад я рассказывал об этом в прямом эфире и подводил промежуточные итоги. Тогда вы верно подметили, что делать какие-то выводы через год — это неправильно. Ни одна из этих бумаг с того момента так и не была продана, так что делаю промежуточные итоги после двух лет:

1. AT&T, покупка по $32.10 за акцию:

p/e = 12, p/b = 1.2

Была недооценена по модели FCFE на 60%

Див. доходность = 6,3%. AT&T объявила о снижении дивидендов на 50% в ближайшем будущем.

Результат за два года на 19.05.2021 = +3,66% с учётом полученных дивидендов

( Читать дальше )

Блог им. sng |Я изучил 105 отчетов компаний, и вот к какому выводу я пришёл...

- 05 мая 2021, 16:43

- |

tl;dr: рядовым инвесторам (коими мы с вами являемся) не нужно овладевать магией анализа отчётности компаний для того чтобы покупать акции компаний (и тем более — индексные фонды) — что бы вам там ни говорили на очередном платном курсе по инвестициям.

---

Я хотел написать большой и сложный пост о том, как читать отчёты компаний: предполагалось описать, на что я обращаю внимание, описать все вот эти сложные EBITDA, активы и обязательства, где посмотреть зарплату сотрудников Яндекса и затраты на аренду и обслуживание недвижимости Сбера… Описал было, как отличается специфика отчетов технологических гигантов типа Microsoft от промышленных гигантов типа Норникеля. В какой-то момент расстроился, что заново изобретаю велосипед, придуманный Бенджамином Грэмом, а потом воодушевился, поняв, что моя версия выглядит как актуализация: ведь «Разумный инвестор» не обновлялся с 1976 года, а мир в 2021 году немного другой! Хотел сделать большой блок о том, как самому при помощи Excel отслеживать динамику денежных потоков… А потом всё стёр!

Вы можете сказать: «зачем, ведь там наверняка было что-то сложно-интересное!» Да, пожалуй было. Но это было бы лицемерием с моей стороны — пилить посты, которые будто бы о важном, но на самом деле нет. Я прочитал и частично изучил без малого 105 отчётов от 49 разных компаний — квартальных и годовых. По большинству из них вы можете даже найти пруфы — я выкладывал разборы на YouTube и в Telegram.

( Читать дальше )

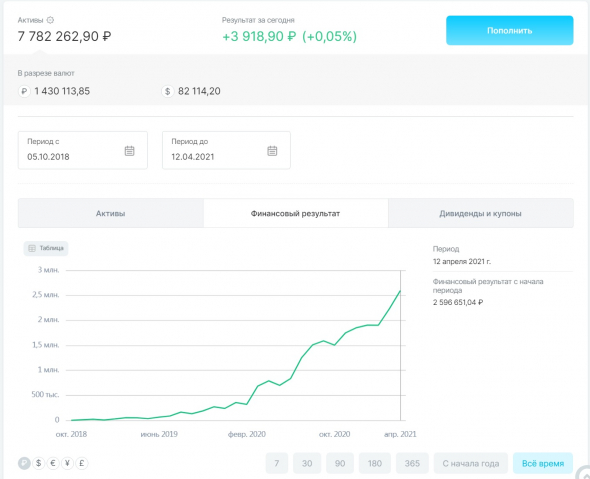

Блог им. sng |Топ-трейдер Смарт-Лаба делится секретом: как получить прибыль 2,5 млн ₽ за 2,5 года

- 12 апреля 2021, 12:09

- |

Всего 2,5 месяца прошло с моего предыдущего поста! Там я делился секретом, как получить прибыль в размере 2 млн ₽.

Кстати, вот он

На самом деле, секрет прост:

1. Нужно зарабатывать больше, чем тратить. Это ключевое. Зарабатывать на работе по найму или в бизнесе, неважно.

2. Разницу между потраченным и заработанным — инвестировать!

3. Как инвестировать? Лично я купил просто много разных акций (фундаментал или теханализ — не использовал, размазывал всё максимально широко по рынку) в соотношении 85% — в иностранных акциях (США, Китай), 15% — в российских акциях.

4. Пойти дальше заниматься своими делами, не обращая внимание на рынок и на бои василиев с ветряными мельницами.

5. Ничего не продавать, а дивы — реинвестировать.

6. Profit

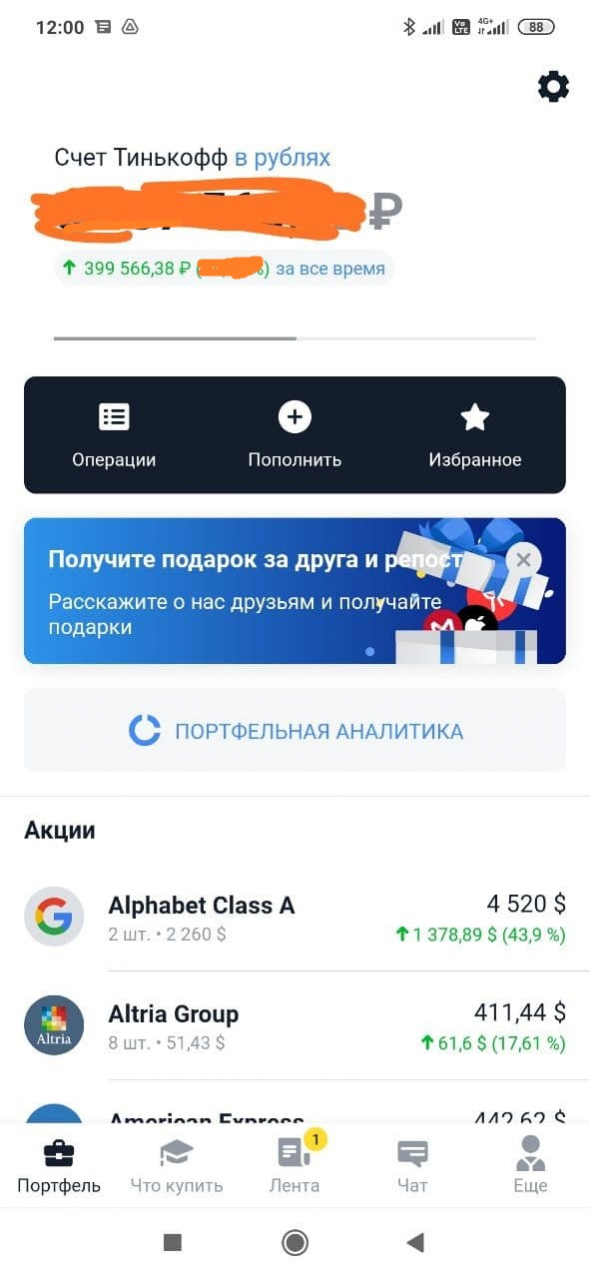

P.S.: если добавить сюда тинька, то 2,9 млн ₽:

Если добавить ВТБ — то 3 млн ₽, пруфов не будет, надо у жены просить телефон, делать скриншот, сложно.

Дискасс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс