SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Mail.Ru Group - есть риск недостижения темпов роста прибыли

- 07 мая 2018, 13:07

- |

Результаты за 1 кв. 2018 г. показали резкое падение рентабельности

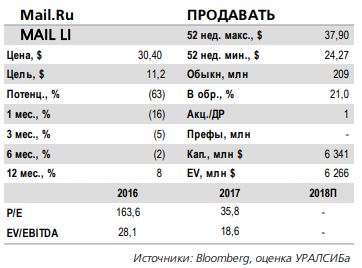

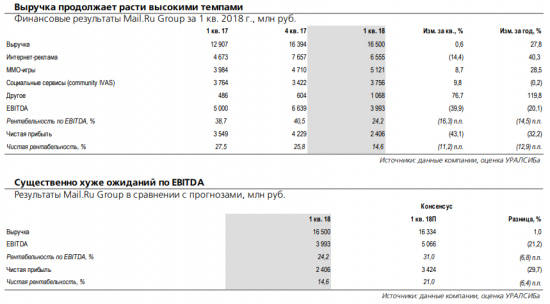

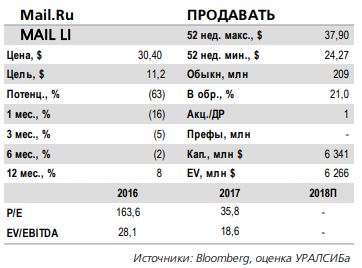

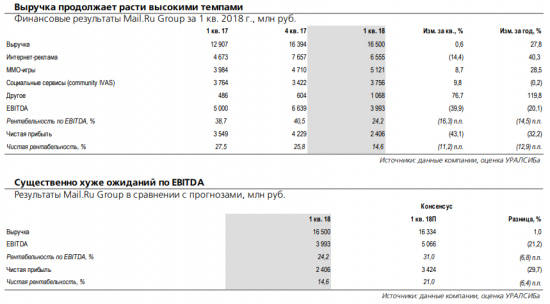

EBITDA сократилась на 20% год к году. В пятницу Mail.Ru Group опубликовала финансовую отчетность по итогам 1 кв. 2018 г., показавшую хороший рост выручки в сочетании с резким снижением рентабельности и падением EBITDA. Так, совокупная сегментная выручка увеличилась на 28% (здесь и далее – год к году) до 16,5 млрд руб. (290 млн долл.), что выше консенсус-прогноза на 1%. В то же время совокупная сегментная EBITDA сократилась на 20% до 3,9 млрд руб. (70 млн долл.), что на 21% ниже ожиданий рынка. Соответственно, рентабельность по EBITDA снизилась на 14,5 п.п. до 24,2%.

Прогноз результатов по итогам года сохранен. Компания подтвердила прогноз роста выручки в 2018 г. (без учета показателей приобретенного в марте киберспортивного бизнеса ESforce) и ожидает, что он составит 23–28% до 68,6–71,4 млрд руб. Также компания подтвердила прогноз по EBITDA в размере 21–22 млрд руб. с учетом 3 млрд руб. дополнительных инвестиций в торговую онлайн-площадку Pandao. В разбивке по сегментам за 1 кв. выручка Mail.Ru от онлайн-рекламы увеличилась на 40% до 6,6 млрд руб. (175 млн долл.), от MMO-игр – на 29% до 5,1 млрд руб. (90 млн долл.). Выручка от социальных сервисов (community IVAS) осталась на уровне прошлого года – 3,8 млрд руб. (66 млн долл.).

( Читать дальше )

EBITDA сократилась на 20% год к году. В пятницу Mail.Ru Group опубликовала финансовую отчетность по итогам 1 кв. 2018 г., показавшую хороший рост выручки в сочетании с резким снижением рентабельности и падением EBITDA. Так, совокупная сегментная выручка увеличилась на 28% (здесь и далее – год к году) до 16,5 млрд руб. (290 млн долл.), что выше консенсус-прогноза на 1%. В то же время совокупная сегментная EBITDA сократилась на 20% до 3,9 млрд руб. (70 млн долл.), что на 21% ниже ожиданий рынка. Соответственно, рентабельность по EBITDA снизилась на 14,5 п.п. до 24,2%.

Прогноз результатов по итогам года сохранен. Компания подтвердила прогноз роста выручки в 2018 г. (без учета показателей приобретенного в марте киберспортивного бизнеса ESforce) и ожидает, что он составит 23–28% до 68,6–71,4 млрд руб. Также компания подтвердила прогноз по EBITDA в размере 21–22 млрд руб. с учетом 3 млрд руб. дополнительных инвестиций в торговую онлайн-площадку Pandao. В разбивке по сегментам за 1 кв. выручка Mail.Ru от онлайн-рекламы увеличилась на 40% до 6,6 млрд руб. (175 млн долл.), от MMO-игр – на 29% до 5,1 млрд руб. (90 млн долл.). Выручка от социальных сервисов (community IVAS) осталась на уровне прошлого года – 3,8 млрд руб. (66 млн долл.).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

НЛМК - на американское подразделение компании по итогам 1 квартала 2018 года пришлось 15,4% выручки

- 07 мая 2018, 12:48

- |

НЛМК предупредил Минторг США о риске сворачивания американского бизнеса из-за заградительных мер

НЛМК будет вынужден уйти с американского рынка, если США не исключит слябы компании из-под действия заградительных пошлин, предупредила компания американские власти. «Если наша продукция не будет исключена из-под действия заградительных тарифов, мы будем вынуждены оставить бизнес и оставить без работы американских работников стальной отрасли», — говорится в материалах американских «дочек» НЛМК, поданных в Минторг США. НЛМК напрямую и косвенно обеспечивает в США более 9 тыс. рабочих мест, следует из документов.

НЛМК будет вынужден уйти с американского рынка, если США не исключит слябы компании из-под действия заградительных пошлин, предупредила компания американские власти. «Если наша продукция не будет исключена из-под действия заградительных тарифов, мы будем вынуждены оставить бизнес и оставить без работы американских работников стальной отрасли», — говорится в материалах американских «дочек» НЛМК, поданных в Минторг США. НЛМК напрямую и косвенно обеспечивает в США более 9 тыс. рабочих мест, следует из документов.

Согласно данным НЛМК на американское подразделение компании по итогам 1 кв. 2018 года пришлось 15,4% выручки и около 5% от EBITDA. Отметим, что НЛМК осуществляет поставки слябы на свои заводы в США и это один из факторов, который влияет на прибыльность подразделения.Промсвязьбанк

В отмене сделки с CEFC есть ряд позитивных моментов для Роснефти

- 07 мая 2018, 12:40

- |

Суверенный фонд Катара станет владельцем почти 19% Роснефти, сделка с китайской CEFC отменена

Сделка между CEFC China Energy Company Limited и консорциумом Glencore и суверенного фонда Катара, по итогам которой китайская компания должна была стать собственником 14,16% акций НК Роснефть, отменена, объявила Glencore. Как сообщила компания, в пятницу консорциум направил CEFC уведомление о расторжении сделки в соответствии с ее условиями. Одновременно участники консорциума, созданного в декабре 2016 г для приобретения 19,5% Роснефти, договорились о прекращении его существования. Пакет, который предназначался для продажи CEFC, получит QIA, которая в итоге станет владельцем 18,93% Роснефти.

Сделка между CEFC China Energy Company Limited и консорциумом Glencore и суверенного фонда Катара, по итогам которой китайская компания должна была стать собственником 14,16% акций НК Роснефть, отменена, объявила Glencore. Как сообщила компания, в пятницу консорциум направил CEFC уведомление о расторжении сделки в соответствии с ее условиями. Одновременно участники консорциума, созданного в декабре 2016 г для приобретения 19,5% Роснефти, договорились о прекращении его существования. Пакет, который предназначался для продажи CEFC, получит QIA, которая в итоге станет владельцем 18,93% Роснефти.

Проблемы у компании CEFC одна из причин расторжения сделки. В тоже время в этом событии есть и ряд позитивных моментов. В частности, Роснефть, видимо предполагая такое развитие событий, провела ряд мер для улучшения своей инвестиционной привлекательности. Ключевые из них это программа выкупа акций на 2 млрд долл., а также дивидендная политика, предполагающая выплаты на уровне 50% от чистой прибыли.Промсвязьбанк

Русал - падение экспорта может негативно отразиться на результатах компании во 2 квартале 2018 года

- 07 мая 2018, 12:28

- |

Заводы РусАла в апреле сократили экспорт алюминия на 70% по сравнению с мартом — данные РЖД

Заводы РусАла в апреле 2018 г. сократили экспорт алюминия на 70% по сравнению с мартом 2018 г., следует из материалов РЖД, с которыми ознакомился Интерфакс. По сравнению с апрелем 2017 г. этот показатель сократился на 68%. В то же время, отгрузка алюминия с заводов РусАла по РФ в апреле выросла на 25% «месяц к месяцу» на фоне падения экспорта.

Заводы РусАла в апреле 2018 г. сократили экспорт алюминия на 70% по сравнению с мартом 2018 г., следует из материалов РЖД, с которыми ознакомился Интерфакс. По сравнению с апрелем 2017 г. этот показатель сократился на 68%. В то же время, отгрузка алюминия с заводов РусАла по РФ в апреле выросла на 25% «месяц к месяцу» на фоне падения экспорта.

Статистика РЖД не в полной мере отражает реальные отгрузки алюминия РусАла, в частности она не учитывает объемы перевозимые автотранспортом, а также собственным вагонным парком. Тем не менее, мы не исключаем, что из-за массового отказа со стороны клиентов вне России, экспорт компании мог действительно существенно сократиться. При этом РусАл производство не останавливал, т.е. работает «на склад». Падение экспорта может негативно отразиться на результатах компании во 2 кв. 2018 года, есть риск фиксации убытков.Промсвязьбанк

Показатели по грузовым перевозкам должны поддержать GDR Globaltrans

- 07 мая 2018, 12:23

- |

Объемы грузовых перевозок РЖД выросли в апреле на 3.1%

За апрель объемы транспортировок увеличились на 3.4% до 109 млн т, а грузооборот — на 5% до 216 млрд ткм. За 4М18 транспортировка угля увеличилась на 4.8% г / г, железной руды — на 3.6%, удобрений — на 6.6%, черных металлов — на 11%, зерна — на 46%. Объемы перевозок нефти и нефтепродуктов снизились на 1.2% г/г, а цемента — на 4.1% г/г.

За апрель объемы транспортировок увеличились на 3.4% до 109 млн т, а грузооборот — на 5% до 216 млрд ткм. За 4М18 транспортировка угля увеличилась на 4.8% г / г, железной руды — на 3.6%, удобрений — на 6.6%, черных металлов — на 11%, зерна — на 46%. Объемы перевозок нефти и нефтепродуктов снизились на 1.2% г/г, а цемента — на 4.1% г/г.

Опубликованные результаты демонстрируют дальнейшее ускорение объемов транспортировки и оборота с начала года, что является хорошим индикатором состояния российской экономики. Сильный рост транспортировки угля, железной руды и строительных материалов поддерживает спрос на полувагоны, способствуя росту тарифов железнодорожных операторов в этом сегменте. Текущая цена на полувагоны составляет около 1 600-1 700 руб. за вагон в сутки. С другой стороны, объемы перевозок нефтепродуктов продолжают снижаться, снижая спрос на вагоны-цистерны и оказывая давление на соответствующие тарифы.Объявленные показатели должны поддержать GDR Globaltrans, который остается одним из наших фаворитов.АТОН

Алроса - решение по приобретению компании Кристалл нейтрально на данном этапе

- 07 мая 2018, 11:29

- |

Алроса: наблюдательный совет одобрил приобретение Кристалла

Помимо решения по дивидендам наблюдательный совет поддержал рассматриваемое приобретение компании Кристалл — крупнейшего в России производителя бриллиантов.

Помимо решения по дивидендам наблюдательный совет поддержал рассматриваемое приобретение компании Кристалл — крупнейшего в России производителя бриллиантов.

НЕЙТРАЛЬНО на данном этапе, поскольку окончательное решение еще не принято. Правительство неоднократно поднимало вопрос о дополнении бизнеса АЛРОСА по добыче алмазов производством бриллиантов через приобретение Кристалла, и поэтому продолжение этой дискуссии не стало неожиданностью. Одной из проблем, связанных с приобретением Кристалла, является то, что бизнес по огранке алмазов характеризуется более низкой рентабельностью по сравнению с добычей алмазного сырья, что может привести к снижению рентабельности АЛРОСА (45% по EBITDA в 2017 году). Тем не менее, масштаб бизнеса Кристалла намного меньше, чем у АЛРОСА, и поэтому его влияние на консолидированные показатели должно быть довольно ограниченным, на наш взгляд. Поручение правительства АЛРОСА инвестировать в развитие российской бриллиантовой отрасли было бы более ощутимым риском, но на данный момент этот вариант не рассматривается.АТОН

Алроса - предполагаемые изменения в дивидендной политике могут способствовать раскрытию потенциала компании

- 07 мая 2018, 11:15

- |

Алроса: наблюдательный совет рекомендовал 5.24 руб. на акцию за 2017, рассматривает изменения в дивидендной политике

Наблюдательный совет АЛРОСА раскрыл результаты встречи на прошлой неделе: компания рекомендовала дивиденды в размере 5.24 руб. на акцию за 2017 год (доходность 5.9%), дата закрытия реестра намечена на 14 июля. Кроме того, было объявлено, что дивидендная политика может быть скорректирована, и могут быть введены промежуточные дивиденды.

Наблюдательный совет АЛРОСА раскрыл результаты встречи на прошлой неделе: компания рекомендовала дивиденды в размере 5.24 руб. на акцию за 2017 год (доходность 5.9%), дата закрытия реестра намечена на 14 июля. Кроме того, было объявлено, что дивидендная политика может быть скорректирована, и могут быть введены промежуточные дивиденды.

В целом, мы считаем новость НЕЙТРАЛЬНОЙ для акций. Рекомендованные дивиденды немного отстали от наших прогнозов и консенсус-прогноза Bloomberg (5.70 руб. на акцию, доходность 6.5%), но все же они в рамках предыдущих выплат АЛРОСА, т.к. соответствуют 50% чистой прибыли компании по МСФО — выше минимума 35%, предусмотренного дивидендной политикой. Предполагаемые изменения в дивидендной политике могут способствовать раскрытию дивидендного потенциала компании, учитывая, что, по нашим оценкам, АЛРОСА будет в плюсе по чистой денежной позиции по итогам 2018 года, а появление промежуточных выплат может сделать акции более привлекательными для инвесторов, делая дивиденды более плановыми и предсказуемыми. Тем не менее на данный момент известно мало деталей о предполагаемых изменениях, и они не обязательно будут одобрены: АЛРОСА ранее рассматривала привязку дивидендов к FCF, но предложение было отклонено, хотя эта его реализация поспособствовала бы существенному росту дивидендов, исключив неденежные статьи из базы расчета дивидендов. Окончательное решение по новой дивидендной политике должно быть принято 29 июня.АТОН

Увеличение доли QIA в Роснефти может стать позитивом для акций

- 07 мая 2018, 10:45

- |

QIA и Glencore станут прямыми акционерами Роснефти

Различные источники в СМИ сообщают, что QHG Oil (консорциум Qatar Investment Authority (QIA) и Glencore, 50/50) отменил сделку с китайской CEFC, согласно которой последняя должна была купить 14.16% акций Роснефти. Кроме того, Glencore и QIA решили аннулировать консорциум и стать прямыми акционерами Роснефти. Консорциуму QHG Oil принадлежало 19.5% акций Роснефти после сделки по приватизации, заключенной в декабре 2016 года. QIA купит 14.16% у консорциума, и у Glencore в итоге останется 0.57% акций Роснефти, а QIA аккумулирует 18.93%. CEFC договаривалась о покупке 14.16% акций Роснефти у консорциума за $9.1 млрд. Сообщается, что Glencore продает свою долю в консорциуме QHG QIA за 3.7 млрд евро.

Различные источники в СМИ сообщают, что QHG Oil (консорциум Qatar Investment Authority (QIA) и Glencore, 50/50) отменил сделку с китайской CEFC, согласно которой последняя должна была купить 14.16% акций Роснефти. Кроме того, Glencore и QIA решили аннулировать консорциум и стать прямыми акционерами Роснефти. Консорциуму QHG Oil принадлежало 19.5% акций Роснефти после сделки по приватизации, заключенной в декабре 2016 года. QIA купит 14.16% у консорциума, и у Glencore в итоге останется 0.57% акций Роснефти, а QIA аккумулирует 18.93%. CEFC договаривалась о покупке 14.16% акций Роснефти у консорциума за $9.1 млрд. Сообщается, что Glencore продает свою долю в консорциуме QHG QIA за 3.7 млрд евро.

Мы сомневаемся, что кто-то таил надежду, что CEFC в конечном итоге закроет сделку, учитывая текущие финансовые трудности, которые в настоящий момент переживает китайская компания. Мы приветствуем тот факт, что консорциум QHG Oil, наконец, перестает существовать, и QIA и Glencore становятся прямыми акционерами Роснефти, что добавляет большей ясности в эту историю. QIA является одним из 10 крупнейших суверенных инвестиционных фондов в мире, и его участие в Роснефти в качестве второго по величине стратегического акционера после BP (владеет 19.75% акций) представляется ПОЗИТИВНЫМ, поскольку оно обеспечивает больше гарантий для повышения качества корпоративного управления и защиты миноритарных акционеров Роснефти. Кроме того, QIA может стать стратегическим партнером Роснефти в различных проектах, включая российские и международные (с акцентом на Ближний Восток), принеся свой международный опыт работы в нефтегазовой сфере и финансовую поддержку. Увеличение доли QIA в Роснефти может быть воспринято как убедительное признание высокой привлекательности инвестиционного кейса Роснефти, особенно после того, как Роснефть на прошлой неделе объявила о новых мерах, направленных на повышение рыночной капитализации. Мы считаем новость ПОЗИТИВНОЙ для акций Роснефти и сохраняем нашу рекомендацию ПОКУПАТЬ, считая, что у компании больше всего возможностей извлечь выгоду из высоких цен на нефть.АТОН

ММК - прогноз финансовых результатов за 1 квартал 2018 года

- 07 мая 2018, 10:27

- |

Аналитики Атона считают, что финансовые результаты будут поддержаны улучшениями в ассортименте и высокими ценами реализации:

Результаты ММК за 1К18 по МСФО должны выявить улучшение кв/кв, несмотря на довольно смешанные операционные результаты за 1К18: финансовые результаты скорее всего будут поддержаны улучшениями в ассортименте (продажи продукции с высокой добавочной стоимостью увеличились на 6.4% кв/кв), а также более высокими средними ценами реализации (+5.0% кв/кв). Мы ожидаем, что выручка составит $2 065 млн (+6% кв/кв), а EBITDA и чистая прибыль отразят эту положительную динамику, увеличившись на 2% кв/кв до $604 млн и 3% кв/кв до $386 млн соответственно. FCF за 1К18 должен увеличиться более чем в два раза кв/кв, составив $259 млн на фоне сезонного снижения капзатрат. Рост оборотного капитала — возможный сценарий, на наш взгляд, но это не окажет существенного влияния на FCF. ММК должна объявить промежуточные дивиденды за 1К18 после заседания совета директоров 7 мая, и мы прогнозируем, что они составят $0.23/GDR (доходность 2.5%), исходя из коэффициента выплаты 75% от FCF. Это ниже, чем выплаченные в 4К17 138% FCF, что отражает сезонные колебания этого показателя. Мы ожидаем НЕЙТРАЛЬНОЙ реакции рынка на результаты.

Акции Московской биржи могут продолжить рост в ближайшие месяцы

- 07 мая 2018, 10:10

- |

Московская биржа опубликовала сильные операционные результаты за апрель

Московская биржа сообщила, что оборот торгов на фондовом рынке в апреле взлетел на 84% г/г до 1.3 трлн руб. Средний дневной оборот составил 60 млрд руб. против 35.9 млрд руб. в апреле 2017 года. Оборот на рынке облигаций, скорректированный на облигации овернайт, подскочил на 33% до 1.8 трлн руб. Объем торгов на денежном рынке увеличился на 7.6% г/г, оборот на валютном рынке прибавил 6.3%, а на рынке производных финансовых инструментов — вырос на 24.7%. Средства участников рынка сократились на 19% м/м/ на 32% с начала года до 693 млрд руб., а рублевые средства, которые генерируют основной процентный доход, снизились на 6% м/м /на 9% с начала года до 92 млрд руб. Общий оборот торгов на Московской бирже увеличился на 9.1% г/г.

Московская биржа сообщила, что оборот торгов на фондовом рынке в апреле взлетел на 84% г/г до 1.3 трлн руб. Средний дневной оборот составил 60 млрд руб. против 35.9 млрд руб. в апреле 2017 года. Оборот на рынке облигаций, скорректированный на облигации овернайт, подскочил на 33% до 1.8 трлн руб. Объем торгов на денежном рынке увеличился на 7.6% г/г, оборот на валютном рынке прибавил 6.3%, а на рынке производных финансовых инструментов — вырос на 24.7%. Средства участников рынка сократились на 19% м/м/ на 32% с начала года до 693 млрд руб., а рублевые средства, которые генерируют основной процентный доход, снизились на 6% м/м /на 9% с начала года до 92 млрд руб. Общий оборот торгов на Московской бирже увеличился на 9.1% г/г.

Результаты торгов за месяц оказались очень сильными, как и показатели за 4М18. Это результат повышенной волатильности и рисков на российском рынке, связанных с новыми санкциями и конфликтом вокруг Сирии. Апрель стал первым месяцем в этом году, когда оборот вырос во всех сегментах в годовом сопоставлении. Примечательно, что сегменты с самыми высокими комиссиями — акции и облигации — продемонстрировали сильную динамику, что может оказать значительное положительное влияние на годовой процентный доход компании, если эта тенденция сохранится в этом году. Мы считаем, что акции Московской биржи могут продолжить рост в ближайшие месяцы на фоне результатов и дивидендных выплат.АТОН

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания