SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Меры дополнительной налоговой поддержки были бы благоприятны для Лукойла и Газпром нефти

- 30 января 2018, 10:18

- |

Обсуждение отрицательного акциза для НПЗ в России отложено

Коммерсант сообщает, что Минфин предлагает отложить обсуждение внедрения отрицательного акциза для российской нефтеперерабатывающей промышленности на период после выборов президента, которые намечены на март 2018. Минфин предлагает ввести отрицательный акциз для российских НПЗ в качестве меры поддержки, хотя критерии и детали пока не определены. Минэнерго уже предложило свою развернутую позицию — для предоставления обратного акциза следует использовать три ключевых параметра: 1). Глубина переработки свыше 65% и/или наличие вторичных процессов. 2). Объемы поставок светлых нефтепродуктов на внутренний рынок. 3). Логистическое отставание. Все крупные нефтяные компании в основном поддержали эти предложения, поскольку они исходят из схожих критериев, при этом Татнефть, которая владеет самым современным НПЗ ТАНЕКО, предполагает более строгие критерии. Тем временем, Минфин предлагает отменить экспортную пошлины на нефтепродукты, чтобы заменить ее отрицательным акцизом — и Минэнерго, и нефтяные компании выступают резко против этого предложения.

( Читать дальше )

Коммерсант сообщает, что Минфин предлагает отложить обсуждение внедрения отрицательного акциза для российской нефтеперерабатывающей промышленности на период после выборов президента, которые намечены на март 2018. Минфин предлагает ввести отрицательный акциз для российских НПЗ в качестве меры поддержки, хотя критерии и детали пока не определены. Минэнерго уже предложило свою развернутую позицию — для предоставления обратного акциза следует использовать три ключевых параметра: 1). Глубина переработки свыше 65% и/или наличие вторичных процессов. 2). Объемы поставок светлых нефтепродуктов на внутренний рынок. 3). Логистическое отставание. Все крупные нефтяные компании в основном поддержали эти предложения, поскольку они исходят из схожих критериев, при этом Татнефть, которая владеет самым современным НПЗ ТАНЕКО, предполагает более строгие критерии. Тем временем, Минфин предлагает отменить экспортную пошлины на нефтепродукты, чтобы заменить ее отрицательным акцизом — и Минэнерго, и нефтяные компании выступают резко против этого предложения.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Рост выручки Магнита выйдет в зону положительных значений только в 2018 году

- 29 января 2018, 14:19

- |

Неаудированная чистая прибыль «Магнита» в 4 квартале 2017 года по МСФО снизилась на 41,72% — до 7 859,05 млн рублей, сообщила компания. Маржа чистой прибыли составила 2,6%. Неаудированная чистая прибыль «Магнита» за 2017 год по МСФО снизилась на 34,7% и составила 35,53 млрд руб. Маржа чистой прибыли составила 3,11%.

В целом мы негативно оцениваем опубликованные результаты. Компания предполагает, что рост сопоставимой выручки выйдет в зону положительных значений только в 2018, а прогнозируемый рост выручки за 2018 год всего 7-9%. С учетом этого рынок начнет оценивать рост выручки в цене акции компании на уровне 7% в 2018 году и рентабельность по EBITDA — на уровне 8%.Sberbank CIB

В свою очередь, это соответствует EBITDA в абсолютном выражении в 97 млрд. руб. против текущего консенсус-прогноза рынка в 112 млрд. руб., т. е. на 14% ниже. Акции торгуются чуть ниже 8 по коэффициенту «стоимость предприятия/подразумеваемая EBITDA» (чуть дороговато, но потенциал снижения оценочного коэффициента не слишком велик), и мы ожидаем консолидации цены на текущих уровнях.

Дивиденды Алроса за 2017 год могут составить $650 млн

- 29 января 2018, 13:37

- |

Добыча Группы «АЛРОСА» по итогам 2017 года составила 39,6 млн карат, увеличившись на 6% по сравнению с предыдущим годом.

Компания планирует в 2018 году добыть 36,6 млн. карат, что на 7,5% меньше, чем в 2017 году. Это значит, что высокий показатель содержания алмазов в руде в 2П17, похоже, был однократным фактором и что в этом году «АЛРОСА», судя по всему, решила продавать сырье из своих запасов (18 млн. карат, по словам президента компании) с тем, чтобы компенсировать выбывшие объемы рудника «Мир».

Несмотря на хорошие производственные результаты, операционные показатели оказались весьма скромными: по сообщению компании, продажи алмазов ювелирного качества упали на 6% относительно аналогичного периода прошлого года, до 6,2 млн. карат, и составили 66% совокупных продаж. Цены на алмазы ювелирного качества снизились на 18% по сравнению с 3К17, до $139 за карат, на фоне сезонного ухудшения продуктовой линейки. Как следствие, средняя цена реализации алмазного сырья (как ювелирного, так и технического качества) у компании в 2017 году упала до всего лишь $101 за карат (это на 7% ниже, чем в 2016 году).

( Читать дальше )

Компания планирует в 2018 году добыть 36,6 млн. карат, что на 7,5% меньше, чем в 2017 году. Это значит, что высокий показатель содержания алмазов в руде в 2П17, похоже, был однократным фактором и что в этом году «АЛРОСА», судя по всему, решила продавать сырье из своих запасов (18 млн. карат, по словам президента компании) с тем, чтобы компенсировать выбывшие объемы рудника «Мир».

Несмотря на хорошие производственные результаты, операционные показатели оказались весьма скромными: по сообщению компании, продажи алмазов ювелирного качества упали на 6% относительно аналогичного периода прошлого года, до 6,2 млн. карат, и составили 66% совокупных продаж. Цены на алмазы ювелирного качества снизились на 18% по сравнению с 3К17, до $139 за карат, на фоне сезонного ухудшения продуктовой линейки. Как следствие, средняя цена реализации алмазного сырья (как ювелирного, так и технического качества) у компании в 2017 году упала до всего лишь $101 за карат (это на 7% ниже, чем в 2016 году).

( Читать дальше )

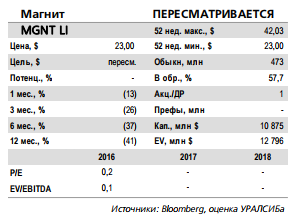

Аналитики отзывают рекомендацию по Магниту на пересмотр

- 29 января 2018, 13:15

- |

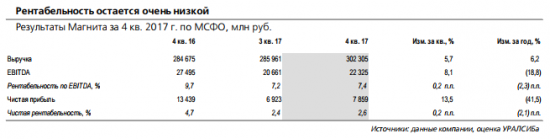

В 4 кв. отчетность в очередной раз разочаровала

Выручка за 2017 г. не достигла прогноза компании, рентабельность осталась низкой. Отчетность Магнита за 4 кв. 2017 г. по МСФО, опубликованная в пятницу, в очередной раз разочаровала рынок, оказавшись хуже прогнозов в части как выручки, так и по прибыли. В частности, выручка возросла на 6% (здесь и далее – год к году) до 302 млрд руб. (5,2 млрд долл.), что на 4% ниже нашего и консенсусного прогнозов. При этом компания не достигла собственного прогноза роста выручки по итогам 2017 г., опубликованного в октябре (8–10% против фактического показателя 6%). EBITDA Магнита в 4 кв. 2017 г. снизилась на 19% до 22,3 млрд руб. (382 млн долл.), что хуже наших и консенсусных ожиданий на 5% и 14% соответственно и предполагает рентабельность по EBITDA на уровне 7,4% (сокращение на 2,3 п.п) против ожидавшихся рынком 8,2%.

( Читать дальше )

Выручка за 2017 г. не достигла прогноза компании, рентабельность осталась низкой. Отчетность Магнита за 4 кв. 2017 г. по МСФО, опубликованная в пятницу, в очередной раз разочаровала рынок, оказавшись хуже прогнозов в части как выручки, так и по прибыли. В частности, выручка возросла на 6% (здесь и далее – год к году) до 302 млрд руб. (5,2 млрд долл.), что на 4% ниже нашего и консенсусного прогнозов. При этом компания не достигла собственного прогноза роста выручки по итогам 2017 г., опубликованного в октябре (8–10% против фактического показателя 6%). EBITDA Магнита в 4 кв. 2017 г. снизилась на 19% до 22,3 млрд руб. (382 млн долл.), что хуже наших и консенсусных ожиданий на 5% и 14% соответственно и предполагает рентабельность по EBITDA на уровне 7,4% (сокращение на 2,3 п.п) против ожидавшихся рынком 8,2%.

( Читать дальше )

Алроса намерена нарастить добычу и сократить запасы

- 29 января 2018, 13:02

- |

Добыча алмазов в 2017 г. выросла

Производственный план превышен… Объем добычи алмазов АЛРОСА в 2017 г. вырос на 6% год к году до 39,6 млн карат. Таким образом, компания перевыполнила годовой план по добыче на 0,3 млн карат. Объемы производства превышены, несмотря на остановку рудника «Мир» из-за аварии. Выбывшие мощности были компенсированы ростом добычи на других месторождениях.

…но объемы продаж снизились. По оценке компании, объем продаж алмазов Группы в прошлом году составил 41,2 млн карат, что на 3% выше объема продаж в 2016 г. Общая выручка от реализации алмазов составила 4,2 млрд долл., а бриллиантов компания реализовала на 96 млн долл. В 2016 г. общий объем реализации продукции за год составил почти 4,5 млрд долл. В 4 кв. 2017 г. объем продаж достиг 9,4 млн карат (6,2 млн карат алмазов ювелирного качества, остальное – технические алмазы), превысив показатель продаж за 3 кв. 2017 г. (4,9 млн карат алмазов ювелирного качества и 2,6 млн карат алмазов технического качества). Однако средняя цена алмазов ювелирного качества оказалась равной лишь 139 долл./карат, что на 18% ниже цены 3 кв. 2017 г. и на 20% ниже цены 4 кв. 2016 г. Цена технических алмазов упала на 28% квартал к кварталу и осталась примерно на уровне 4 кв. 2016 г. Общая выручка от продаж алмазов за квартал выросла на 4% до 881 млн долл. Бриллиантов же компания реализовала на 28,7 млн долл. Как отмечала АЛРОСА еще по итогам 3 кв. 2017 г., средняя цена реализации алмазов снизилась из-за изменения ассортимента, а именно увеличения доли мелкоразмерного сырья.

( Читать дальше )

Производственный план превышен… Объем добычи алмазов АЛРОСА в 2017 г. вырос на 6% год к году до 39,6 млн карат. Таким образом, компания перевыполнила годовой план по добыче на 0,3 млн карат. Объемы производства превышены, несмотря на остановку рудника «Мир» из-за аварии. Выбывшие мощности были компенсированы ростом добычи на других месторождениях.

…но объемы продаж снизились. По оценке компании, объем продаж алмазов Группы в прошлом году составил 41,2 млн карат, что на 3% выше объема продаж в 2016 г. Общая выручка от реализации алмазов составила 4,2 млрд долл., а бриллиантов компания реализовала на 96 млн долл. В 2016 г. общий объем реализации продукции за год составил почти 4,5 млрд долл. В 4 кв. 2017 г. объем продаж достиг 9,4 млн карат (6,2 млн карат алмазов ювелирного качества, остальное – технические алмазы), превысив показатель продаж за 3 кв. 2017 г. (4,9 млн карат алмазов ювелирного качества и 2,6 млн карат алмазов технического качества). Однако средняя цена алмазов ювелирного качества оказалась равной лишь 139 долл./карат, что на 18% ниже цены 3 кв. 2017 г. и на 20% ниже цены 4 кв. 2016 г. Цена технических алмазов упала на 28% квартал к кварталу и осталась примерно на уровне 4 кв. 2016 г. Общая выручка от продаж алмазов за квартал выросла на 4% до 881 млн долл. Бриллиантов же компания реализовала на 28,7 млн долл. Как отмечала АЛРОСА еще по итогам 3 кв. 2017 г., средняя цена реализации алмазов снизилась из-за изменения ассортимента, а именно увеличения доли мелкоразмерного сырья.

( Читать дальше )

Магнит сообщил о снижении прибыли и отмене дивидендов в 2018 году

- 29 января 2018, 12:30

- |

«Магнит» опубликовал слабые результаты по прибыли FY 2017 и сопоставимым продажам в 4К 2017. Чистая прибыль сократилась по итогам года на 35% до 35,53 млрд руб. и оказалась ниже наших ожиданий 42 млрд руб. Чистая маржа опустилась до 3,11% в 2017 с 5,06% в 2016 году. EBITDA снизилась на 15% до 91,8 млрд руб., что транслировалось в маржу EBITDA 8,03% против 10,03% в 2016 году.

Годовые продажи увеличились на 6,37% до рекордных 1,143 млрд руб. (прогноз 1,16 млрд руб) за счет расширения сети (+2291 net новых магазина в 2017 году). Подвели сопоставимые продажи, по которым в 4К произошел спад на 4,17%. Сокращение LFL выручки ускорилось в 4К с -2,5% в 3К. Покупателей было меньше на 2,27%, а средний чек уменьшился на 1,95%. Выручка также оказалась ниже собственного прогноза менеджмента (+8-10% в 2017). Частично на результаты повлиял сбой онлайн-касс Штрих-М в декабре, в результате которого ритейлер недополучил выручку порядка 1 млрд руб. по оценкам компании.

В этом году ритейлер планирует открыть 1500 gross магазинов у дома и реновировать 1200 торговых точек. Капвложения запланированы в размере 55 млрд руб.

( Читать дальше )

Годовые продажи увеличились на 6,37% до рекордных 1,143 млрд руб. (прогноз 1,16 млрд руб) за счет расширения сети (+2291 net новых магазина в 2017 году). Подвели сопоставимые продажи, по которым в 4К произошел спад на 4,17%. Сокращение LFL выручки ускорилось в 4К с -2,5% в 3К. Покупателей было меньше на 2,27%, а средний чек уменьшился на 1,95%. Выручка также оказалась ниже собственного прогноза менеджмента (+8-10% в 2017). Частично на результаты повлиял сбой онлайн-касс Штрих-М в декабре, в результате которого ритейлер недополучил выручку порядка 1 млрд руб. по оценкам компании.

В этом году ритейлер планирует открыть 1500 gross магазинов у дома и реновировать 1200 торговых точек. Капвложения запланированы в размере 55 млрд руб.

( Читать дальше )

Динамика выручки Магнита оказалась хуже прогнозов самой компании (8-10%)

- 29 января 2018, 12:15

- |

Магнит в 2017 году увеличил выручку на 6,4%, сократил LfL-продажи на 3,4%

Ритейлер Магнит в 2017 году увеличил чистую выручку на 6,4%, до 1 трлн 143,29 млрд рублей с 1 трлн 74,8 млрд рублей в 2016 году, сообщается в пресс-релизе компании. В IV квартале Магнит увеличил выручку на 6,2%, до 302,3 млрд рублей. Магнит также сообщил, что в декабре потерял около 1 млрд рублей продаж из-за сбоя в работе онлайн-касс. Несмотря на это, динамика роста выручки ритейлера в декабре оказалась чуть лучше, чем в ноябре (6,56% против 6,63%), и выше показателя за октябрь (4,53%).

Ритейлер Магнит в 2017 году увеличил чистую выручку на 6,4%, до 1 трлн 143,29 млрд рублей с 1 трлн 74,8 млрд рублей в 2016 году, сообщается в пресс-релизе компании. В IV квартале Магнит увеличил выручку на 6,2%, до 302,3 млрд рублей. Магнит также сообщил, что в декабре потерял около 1 млрд рублей продаж из-за сбоя в работе онлайн-касс. Несмотря на это, динамика роста выручки ритейлера в декабре оказалась чуть лучше, чем в ноябре (6,56% против 6,63%), и выше показателя за октябрь (4,53%).

Динамика выручки Магнита оказалась хуже прогнозов самой компании (8-10%), но чуть выше, чем номинальный оборот розничной торговли в РФ (+5,9%). Магнит продолжает уступать в динамике своему основному конкуренту и причиной этому является снижение трафика (-3,2%). Компания дала прогноз по выручке на 2018 год и ожидает ее роста на уровне 7-9%. Это показатель близок с нашими оценками изменения номинального оборота розничной торговли в РФ, т.е. компания не покажет результата «лучше рынка».Промсвязьбанк

О`Кей показал слабые результаты по выручке

- 29 января 2018, 12:08

- |

Ритейлер О`Кей в 2017 г. увеличил выручку на 1,1%

Выручка ритейлера О`Кей по итогам 2017 года выросла на 1,1%, до 174,337 млрд рублей. В частности, выручка сети гипермаркетов и супермаркетов О`Кей сократилась на 1,6%, до 164,055 млрд рублей. Выручка дискаунтеров Да! выросла на 81,8%, до 10,282 млрд рублей, сообщил ритейлер. В IV квартале выручка группы снизилась на 1,2%, до 48,894 млрд рублей.

Выручка ритейлера О`Кей по итогам 2017 года выросла на 1,1%, до 174,337 млрд рублей. В частности, выручка сети гипермаркетов и супермаркетов О`Кей сократилась на 1,6%, до 164,055 млрд рублей. Выручка дискаунтеров Да! выросла на 81,8%, до 10,282 млрд рублей, сообщил ритейлер. В IV квартале выручка группы снизилась на 1,2%, до 48,894 млрд рублей.

О`Кей показал слабые результаты по выручке. Положительную динамику удалось удержать благодаря активному открытию дискаунтеров Да!.. Однако их эффективность можно будет оценить только в 2018 году. Одной из причин падения выручки является также «выход» компании из формата супермаркетов (32 из них продаются Х5)Промсвязьбанк

X5 Retail Group - листинг на Московской бирже повышает шансы на включение в индексы MSCI

- 29 января 2018, 12:00

- |

X5 Retail Group разместит GDR на Московской бирже, повышает шансы на включение в MSCI

X5 Retail Group подала документы для листинга глобальных депозитарных расписок (ISIN US98387E2054) на Московской бирже и включения ценных бумаг в котировальный список первого уровня.

X5 Retail Group подала документы для листинга глобальных депозитарных расписок (ISIN US98387E2054) на Московской бирже и включения ценных бумаг в котировальный список первого уровня.

Мы считаем новость позитивной для компании, поскольку листинг на Московской бирже откроет акции новым инвесторам и привлечет новые средства в компанию. Кроме того, листинг на Московской бирже повышает шансы на включение в индексы MSCI.АТОН

Окей - изменение стратегии компании может оказаться позитивным решением в долгосрочной перспективе

- 29 января 2018, 11:50

- |

O’КЕЙ опубликовал ожидаемо слабые результаты за 4К17

O'КЕЙ опубликовал слабые операционные результаты за 4К17 и 2017. Чистая розничная выручка группы в 4К17 упала на 1,2% г/г до 48 894 млн руб., за 2017 выручка выросла всего на 1,1% г/г до 174 337 млн руб, отстав от консенсус-прогноза на 6%. Снижение чистых продаж в 4К17 объясняется продажей супермаркетов в декабре и растущей конкуренцией в российской рознице. Чистая розничная выручка сегмента магазинов O'КЕЙ в 2017 упала на 1,6% г/г до 164 055 млн, в то время как в сегменте дискаунтеров выросла на 81,8% до 10 282 млн руб. Сопоставимые продажи в сегменте O'КЕЙ в 2017 году снизились на 3,2% из-за падения трафика на 5,0%. Сопоставимые продажи в сегменте магазинов ДА! продемонстрировали позитивный рост в размере 52,0% за счет роста трафика (+34,8%) и среднего чека (+12,7%). После продаже супермаркетов у компании осталось 145 магазинов (78 и 67 под брендами O'КЕЙ и ДА! соответственно).

O'КЕЙ опубликовал слабые операционные результаты за 4К17 и 2017. Чистая розничная выручка группы в 4К17 упала на 1,2% г/г до 48 894 млн руб., за 2017 выручка выросла всего на 1,1% г/г до 174 337 млн руб, отстав от консенсус-прогноза на 6%. Снижение чистых продаж в 4К17 объясняется продажей супермаркетов в декабре и растущей конкуренцией в российской рознице. Чистая розничная выручка сегмента магазинов O'КЕЙ в 2017 упала на 1,6% г/г до 164 055 млн, в то время как в сегменте дискаунтеров выросла на 81,8% до 10 282 млн руб. Сопоставимые продажи в сегменте O'КЕЙ в 2017 году снизились на 3,2% из-за падения трафика на 5,0%. Сопоставимые продажи в сегменте магазинов ДА! продемонстрировали позитивный рост в размере 52,0% за счет роста трафика (+34,8%) и среднего чека (+12,7%). После продаже супермаркетов у компании осталось 145 магазинов (78 и 67 под брендами O'КЕЙ и ДА! соответственно).

Результаты говорят о том, что O'КЕЙ продолжает испытывать трудности в текущих рыночных условиях. В настоящий момент О'КЕЙ реализует стратегический разворот. Продажа сегмента супермаркетов позволит компании уделять больше внимания основному сегменту гипермаркетов и быстрорастущему сегменту дискаунтеров. Хотя операционные результаты за 4К17 и 2017 оказались слабыми и отстали от консенсус-прогнозов и оценок АТОНа, мы считаем, что изменение стратегии компании может оказаться позитивным решением в долгосрочной перспективе.АТОН

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания