SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Закончен негативный тренд Новатэка на снижение добычи

- 17 января 2018, 11:36

- |

Новатэк опубликовал операционные результаты за 2017

Новатэк вчера опубликовал операционные результаты за 2017. Объем добычи природного газа у компании, включая доли в совместных предприятиях, составил 63,4 млрд куб м (-6,3% г/г), объем добычи жидких углеводородов составил 11,8 млн т (-5,4% г/г). Компания существенно замедлила снижение добычи относительно 9M17: -7,8% в сегменте природного газа и -6,2% в сегменте жидких углеводородов, в части природного газа это частично объясняется запуском первой очереди Ямал СПГ в декабре. Продажи природного газа составили 65 млрд куб м, что соответствует росту на 0,5% г/г и также частично обусловлено запуском Ямал СПГ.

Новатэк вчера опубликовал операционные результаты за 2017. Объем добычи природного газа у компании, включая доли в совместных предприятиях, составил 63,4 млрд куб м (-6,3% г/г), объем добычи жидких углеводородов составил 11,8 млн т (-5,4% г/г). Компания существенно замедлила снижение добычи относительно 9M17: -7,8% в сегменте природного газа и -6,2% в сегменте жидких углеводородов, в части природного газа это частично объясняется запуском первой очереди Ямал СПГ в декабре. Продажи природного газа составили 65 млрд куб м, что соответствует росту на 0,5% г/г и также частично обусловлено запуском Ямал СПГ.

Предварительная статистика по добыче близка к нашим оценкам по 2017 в размере 63,1 млрд куб м и 11,7 млн т для природного газа и жидких углеводородов соответственно. Новатэк продемонстрировал заметное снижение добычи в 2017, но мы считаем, что этот негативный тренд преодолен и прогнозируем примерно неизменный объем добычи г/г в 2018 и начало роста добычи в 2019 за счет роста на Ямал СПГ, а также запуска добычи на новых лицензионных участках, из которых наиболее значимым является Северо-Русский кластер. Мы считаем операционные результаты за 2017 НЕЙТРАЛЬНЫМИ для акций Новатэка, и сохраняем рекомендацию ПОКУПАТЬ.АТОН

- комментировать

- Комментарии ( 0 )

НЛМК - изменений в развитии компании не ожидается

- 17 января 2018, 10:51

- |

НЛМК: президент компании уйдет в отставку в марте

По имеющейся информации, Олег Багрин, который возглавлял компанию с 2012, добровольно уйдет в отставку. Он останется членом совета директоров и членом комитета по стратегическому планированию. Коммерсант, со ссылкой на неназванные источники, сообщает, что на посту президента его скорее всего сменит старший вице-президент по финансам Григорий Федоришин.

По имеющейся информации, Олег Багрин, который возглавлял компанию с 2012, добровольно уйдет в отставку. Он останется членом совета директоров и членом комитета по стратегическому планированию. Коммерсант, со ссылкой на неназванные источники, сообщает, что на посту президента его скорее всего сменит старший вице-президент по финансам Григорий Федоришин.

Мы считаем новость НЕЙТРАЛЬНОЙ для акций НЛМК, поскольку г-н Багрин останется в совете директоров, и его заменит г-н Федоришин, который работает в компании пять лет. Также напоминаем, что НЛМК представила свою Стратегию 2022, и мы не ожидаем изменений во взглядах на ее развитие.

Энел Россия - продажа Рефтинской ГРЭС может стать катализатором для акций компании

- 17 января 2018, 10:36

- |

Энел Россия: три претендента на покупку Рефтинской ГРЭС

Сибирская генерирующая компания Андрея Мельниченко (выделенная из угольной компании СУЭК), Группа ЕСН Григория Березкина и структура, аффилированная с Олегом Дерипаской- три претендента на покупку Рефтинской ГРЭС, которую продает Энел Россия. Ведомости сообщают, что Группа ЕСН представила самую высокую по цене заявку, хотя уровень еще не известен. Энел Россия уже долгое время пытается продать свою единственную угольную электростанцию на Урале.

Сибирская генерирующая компания Андрея Мельниченко (выделенная из угольной компании СУЭК), Группа ЕСН Григория Березкина и структура, аффилированная с Олегом Дерипаской- три претендента на покупку Рефтинской ГРЭС, которую продает Энел Россия. Ведомости сообщают, что Группа ЕСН представила самую высокую по цене заявку, хотя уровень еще не известен. Энел Россия уже долгое время пытается продать свою единственную угольную электростанцию на Урале.

Продажа Рефтинской ГРЭС, которая, по словам главы Enel Франческо Стараче, может быть завершена к середине 2018, может стать следующим катализатором для акций Энел Россия, в которых наблюдалось ралли в конце прошлого года на фоне повышения прогнозов по прибыли и дивидендам. Тем не менее, пока не ясно, выплатит ли Энел Россия специальные дивиденды после продажи этого актива (как в случае продажи газовых активов АЛРОСА), и какую часть от средств, полученных от продажи. Мы ожидаем, что электростанция может быть продана за более чем 30 млрд руб. Компания скорее всего использует эти средства для снижения долговой нагрузки и финансирования своих очередных проектов в возобновляемой энергетике, включая ветропарки, а также для возможного участия в аукционах по проектам в солнечной энергетике, которого компания не исключает. Учитывая, что текущий Стратегический план компании, представленный в ноябре 2017, де факто предполагает выплачивать дивиденды из заемных средств, мы не слишком рассчитываем на какие-либо значительные специальные дивиденды по итогам продажи Рефтинской ГРЭС. Учитывая все вышесказанное, мы считаем, что распределение полученных средств будет ключевым фактором, определяющим реакцию рынка. Хотя мы приветствуем рост числа претендентов, мы считаем новость НЕЙТРАЛЬНОЙ для акций Энел Россия на настоящий момент.АТОН

ЛСР Група - операционные результаты за 2017 год оказались ниже прогнозов

- 17 января 2018, 10:25

- |

Группа ЛСР опубликовала слабые операционные результаты за 2017: ниже прогноза

В 2017 году общий объем реализации недвижимости снизился на 6% г/г до 640 тыс кв м — ниже собственного прогноза компании в 660 тыс кв м, а значит этот показатель будет негативно воспринят инвесторами. В стоимостном выражении это соответствует снижению на 7% до 65,3 млрд руб. при средней цене 104 000 руб./кв м (-2% г/г). Объемы завершенного строительства выросли на 15% до 909 тыс кв м, что также ниже прогнозного значения в 1 млн кв м и транслируется в более низкую выручку за 2017 по МСФО. Объем реализации недвижимости в Санкт-Петербурге вырос на 6% до 407 тыс кв м, что соответствует нашим ожиданиям. Объем реализации недвижимости в Москве упал на 37% г/г до 122 тыс кв м, являясь основной проблемной зоной для компании и причиной отставания от прогноза. Главная проблема для ЛСР слабые продажи в проекте ЗИЛАРТ. В Екатеринбурге объем реализации недвижимости увеличился на 8% до 110 тыс кв м, что соответствует нашим ожиданиям. Компания прогнозирует, что в 2018 будет реализовано 840 тыс кв м недвижимости, в том числе, 520 тыс кв м в Санкт-Петербурге, 200 тыс кв м в Москве и 120 тыс кв м в Екатеринбурге. В стоимостном выражении компания планирует получить 88 млрд руб. (+34% г/г). На телеконференции менеджмент заявил, что изменения в стандартах бухгалтерской отчетности по МСФО приведут к серьезным позитивным изменениям в отчетности по МСФО за 2017.

( Читать дальше )

В 2017 году общий объем реализации недвижимости снизился на 6% г/г до 640 тыс кв м — ниже собственного прогноза компании в 660 тыс кв м, а значит этот показатель будет негативно воспринят инвесторами. В стоимостном выражении это соответствует снижению на 7% до 65,3 млрд руб. при средней цене 104 000 руб./кв м (-2% г/г). Объемы завершенного строительства выросли на 15% до 909 тыс кв м, что также ниже прогнозного значения в 1 млн кв м и транслируется в более низкую выручку за 2017 по МСФО. Объем реализации недвижимости в Санкт-Петербурге вырос на 6% до 407 тыс кв м, что соответствует нашим ожиданиям. Объем реализации недвижимости в Москве упал на 37% г/г до 122 тыс кв м, являясь основной проблемной зоной для компании и причиной отставания от прогноза. Главная проблема для ЛСР слабые продажи в проекте ЗИЛАРТ. В Екатеринбурге объем реализации недвижимости увеличился на 8% до 110 тыс кв м, что соответствует нашим ожиданиям. Компания прогнозирует, что в 2018 будет реализовано 840 тыс кв м недвижимости, в том числе, 520 тыс кв м в Санкт-Петербурге, 200 тыс кв м в Москве и 120 тыс кв м в Екатеринбурге. В стоимостном выражении компания планирует получить 88 млрд руб. (+34% г/г). На телеконференции менеджмент заявил, что изменения в стандартах бухгалтерской отчетности по МСФО приведут к серьезным позитивным изменениям в отчетности по МСФО за 2017.

( Читать дальше )

Лукойл - увеличение веса компании в MSCI Russia и День инвестора в марте в Лондоне станут дальнейшими катализаторами

- 16 января 2018, 22:23

- |

ЛУКОЙЛ

ДЕРЖАТЬ после впечатляющего ралли

Большая часть казначейских акций будет погашена

Компания погасит 100 млн казначейских акций из 141 млн акций на своем балансе, а оставшиеся акции будут использованы для новой программы мотивации менеджмента. Кроме того, компания не исключает обратного выкупа на сумму $2-3 млрд в следующие 5 лет. Погашение акций состоится в 2018. Это долгожданная новость и наиболее желательный исход для компании, которая на протяжении многих лет отличалась одной из самых высоких долей казначейских акций (16,6% акционерного капитала) среди российских компаний. Во-первых, погашение увеличивает шансы на повышение веса ЛУКОЙЛа в индексе MSCI Russia из-за роста доли акций в свободном обращении (по нашим оценкам, до 56% с текущих 49%). Во-вторых, это снимает риск навеса акций в случае, если компания (гипотетически) решила бы продать эти акции на рынок. В-третьих, это решение означает существенное улучшение в корпоративном управлении ЛУКОЙЛа, показывая, что компании небезразличны опасения инвесторов. Это в значительной степени объясняет сильное ралли в акциях компании, наблюдавшееся в пятницу.

( Читать дальше )

ДЕРЖАТЬ после впечатляющего ралли

Среди российских нефтегазовых компаний ЛУКОЙЛ показал самую лучшую динамику с начала года (более 20%) на фоне ралли в ценах на нефть и планов погашения казначейских акций, объявленных на прошлой неделе. Хотя мы приветствуем планы погашения акций и рассматриваем их как явный признак того, что корпоративное управление ЛУКОЙЛа улучшается, акции сейчас достигли нашей целевой цены, которую мы оставляем без изменений. Это побуждает нас понизить рекомендацию до ДЕРЖАТЬ с Покупать, и мы убираем акции компании из нашего списка фаворитов на российском рынке. Возможное увеличение веса компании в MSCI Russia и День инвестора в марте в Лондоне скорее всего станут дальнейшими катализаторами, которые стоит отслеживать.

Большая часть казначейских акций будет погашена

Компания погасит 100 млн казначейских акций из 141 млн акций на своем балансе, а оставшиеся акции будут использованы для новой программы мотивации менеджмента. Кроме того, компания не исключает обратного выкупа на сумму $2-3 млрд в следующие 5 лет. Погашение акций состоится в 2018. Это долгожданная новость и наиболее желательный исход для компании, которая на протяжении многих лет отличалась одной из самых высоких долей казначейских акций (16,6% акционерного капитала) среди российских компаний. Во-первых, погашение увеличивает шансы на повышение веса ЛУКОЙЛа в индексе MSCI Russia из-за роста доли акций в свободном обращении (по нашим оценкам, до 56% с текущих 49%). Во-вторых, это снимает риск навеса акций в случае, если компания (гипотетически) решила бы продать эти акции на рынок. В-третьих, это решение означает существенное улучшение в корпоративном управлении ЛУКОЙЛа, показывая, что компании небезразличны опасения инвесторов. Это в значительной степени объясняет сильное ралли в акциях компании, наблюдавшееся в пятницу.

( Читать дальше )

Аналитики рекомендуют открывать короткую позиции по акциям ГМК Норникель с ближайшей целью 10 500 руб.

- 16 января 2018, 21:55

- |

ГМК Норильский никель — сыграем в короткую

С начала 2018 года акции ГМК Норникеля выросли на 9%. Котировки компании поднялись благодаря положительной динамике российского фондового рынка с начала года и росту цен на никель.

Рост цен никель обеспечен активно развивающимся рынком электромобилей, а также стабильным спросом со стороны Китая. При этом цена на никель довольно импульсивно реагирует на новостной фон, что приводит к высокой ценовой волатильности на рынке. В данный момент наблюдается падение цены на никель более чем на 4% от максимума последних лет.

Фундаментальной проблемой является рост долговой нагрузки ГМК, что в долгосрочной перспективе, при условии снижения цен на металлы, может привести к сокращению нормы дивидендных выплат.

В частности, в декабре компания привлекла синдицированный кредит на $2,5 млрд под 3,06% годовых. Цель займа – рефинансирование текущей задолженности и финансирование капитальных затрат. Напомним, что в ноябре 2017 г. менеджмент компании сообщил о расширении объема capex в 2019-2020 гг. до $2,3-2,5 млрд. Компания во многом вынужденно входит в новый инвестиционный цикл. Инвестиционная программа помимо прочего будет решать экологические проблемы.

( Читать дальше )

С начала 2018 года акции ГМК Норникеля выросли на 9%. Котировки компании поднялись благодаря положительной динамике российского фондового рынка с начала года и росту цен на никель.

Рост цен никель обеспечен активно развивающимся рынком электромобилей, а также стабильным спросом со стороны Китая. При этом цена на никель довольно импульсивно реагирует на новостной фон, что приводит к высокой ценовой волатильности на рынке. В данный момент наблюдается падение цены на никель более чем на 4% от максимума последних лет.

Фундаментальной проблемой является рост долговой нагрузки ГМК, что в долгосрочной перспективе, при условии снижения цен на металлы, может привести к сокращению нормы дивидендных выплат.

В частности, в декабре компания привлекла синдицированный кредит на $2,5 млрд под 3,06% годовых. Цель займа – рефинансирование текущей задолженности и финансирование капитальных затрат. Напомним, что в ноябре 2017 г. менеджмент компании сообщил о расширении объема capex в 2019-2020 гг. до $2,3-2,5 млрд. Компания во многом вынужденно входит в новый инвестиционный цикл. Инвестиционная программа помимо прочего будет решать экологические проблемы.

( Читать дальше )

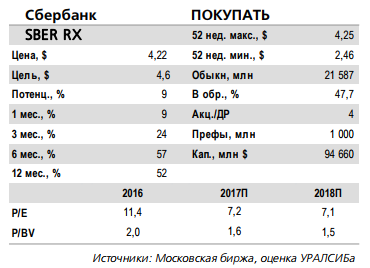

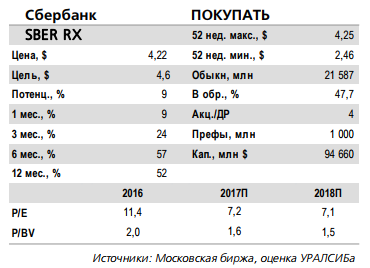

Сбербанк завершил прошлый год с сильными результатами

- 16 января 2018, 13:31

- |

Чистая прибыль «Сбербанка» по итогам 2017 года выросла на 35,3% и составила 674,115 млрд рублей. Такие данные приводятся в отчете компании.

Доналоговая прибыль кредитной организации выросла на 36,4% — до 847,931 млрд рублей. Совокупный финансовый результат составил 684,524 млрд рублей (+22,6%).

( Читать дальше )

Доналоговая прибыль кредитной организации выросла на 36,4% — до 847,931 млрд рублей. Совокупный финансовый результат составил 684,524 млрд рублей (+22,6%).

«Сбербанк» завершил 2017 г. с сильными результатами – только чистая прибыль, согласно предварительной оценке показателей за 2017 г. по РСБУ, составила 674 млрд руб. (+30% г/г, ROE – 22%). По итогам декабря чистая прибыль выросла до 50 млрд руб. (+48% г/г), при этом прибыль за 4к17, по оценкам, составила 178 млрд руб. (ROE – 21,6%).

Мы полагаем, что результаты по МСФО окажутся заметно выше, учитывая вклад Deniz Bank и более низкий показатель стоимости риска по МСФО.

При этом наш прогноз на 4к17 по прибыли по МСФО (170 млрд руб.) может быть превышен примерно на 10%. Сбербанк остается одним из наших фаворитов в секторе, и мы ожидаем, что рост котировок его акций продолжится на фоне повышения уверенности в дивидендном потенциале бумаг. Мы подтверждаем свою недавно пересмотренную прогнозную цену через 12 мес. на уровне 400 руб. за обыкновенную акцию и 340 руб. – за привилегированную, а также рекомендации покупать для обеих бумаг, полная доходность которых составляет 74% и 77% соответственно.

( Читать дальше )

Сбербанк - годовой прогноз по МСФО остается реалистичным

- 16 января 2018, 11:25

- |

Результаты за декабрь по РСБУ: ожидаемое влияние сезонного фактора

ROAE составил 18% за месяц и 22% за год. Вчера Сбербанк опубликовал финансовую отчетность за декабрь и полный год по РСБУ (без учета СПОД). Чистая прибыль ожидаемо для декабря снизилась – на 22% за месяц до 50 млрд руб., в первую очередь из-за сезонного роста операционных расходов. В то же время основной доход был хорошим (что также типично для декабря): ЧПД прибавил 9% за месяц и 8% за год, чистый комиссионный доход вырос на 4% и 12% соответственно. Маржа увеличилась до 6,9% в декабре (+50 б.п. за месяц), максимального месячного значения в 2017 г. Расходы выросли на 77% за месяц и 2% по итогам всего года, но оказались на 3% ниже, чем в декабре предыдущего года.

Рост розничных кредитов превзошел годовой прогноз. Стоимость риска за месяц составила всего 0,5% – одно из самых низких значений 2017 г. Банк продолжил расчистку портфеля, сократив долю просрочки еще на 10 б.п. до 2,4%. Объем корпоративных кредитов за месяц снизился на 0,9% из-за погашений в конце года и переоценки, за год он прибавил 5,8%, что укладывается в рамки годового прогноза менеджмента (плюс 5–7%). Розничные кредиты выросли на 1,8% месяц к месяцу и на 13,6% за год, что превышает годовую оценку менеджмента (плюс 10–12%). Однако по МСФО темпы роста могут оказаться чуть ниже из-за иностранных «дочек». Рост выдач в корпоративном сегменте за 2017 г. составил 25% относительно 2016 г., в розничном – 38%. Вклады населения прибавили 4,7% за месяц и 5,9% за год, депозиты юрлиц – соответственно 0,5% и 4,5%.

( Читать дальше )

ROAE составил 18% за месяц и 22% за год. Вчера Сбербанк опубликовал финансовую отчетность за декабрь и полный год по РСБУ (без учета СПОД). Чистая прибыль ожидаемо для декабря снизилась – на 22% за месяц до 50 млрд руб., в первую очередь из-за сезонного роста операционных расходов. В то же время основной доход был хорошим (что также типично для декабря): ЧПД прибавил 9% за месяц и 8% за год, чистый комиссионный доход вырос на 4% и 12% соответственно. Маржа увеличилась до 6,9% в декабре (+50 б.п. за месяц), максимального месячного значения в 2017 г. Расходы выросли на 77% за месяц и 2% по итогам всего года, но оказались на 3% ниже, чем в декабре предыдущего года.

Рост розничных кредитов превзошел годовой прогноз. Стоимость риска за месяц составила всего 0,5% – одно из самых низких значений 2017 г. Банк продолжил расчистку портфеля, сократив долю просрочки еще на 10 б.п. до 2,4%. Объем корпоративных кредитов за месяц снизился на 0,9% из-за погашений в конце года и переоценки, за год он прибавил 5,8%, что укладывается в рамки годового прогноза менеджмента (плюс 5–7%). Розничные кредиты выросли на 1,8% месяц к месяцу и на 13,6% за год, что превышает годовую оценку менеджмента (плюс 10–12%). Однако по МСФО темпы роста могут оказаться чуть ниже из-за иностранных «дочек». Рост выдач в корпоративном сегменте за 2017 г. составил 25% относительно 2016 г., в розничном – 38%. Вклады населения прибавили 4,7% за месяц и 5,9% за год, депозиты юрлиц – соответственно 0,5% и 4,5%.

( Читать дальше )

Отзыв жалобы Роснефти в отношении условий аукциона - позитивно для Алросы

- 16 января 2018, 10:33

- |

Роснефть отозвала жалобу в отношении условий аукциона Алроса

Роснефть отозвала жалобу в ФАС в отношении предстоящего аукциона. Также компания решила не участвовать в аукционе.

Роснефть отозвала жалобу в ФАС в отношении предстоящего аукциона. Также компания решила не участвовать в аукционе.

Позитивно с точки зрения восприятия, поскольку жалоба и расследование ФАС могли привести к изменению условий аукциона и отсрочить сделку (а также потенциальные специальные дивиденды с доходностью около 5,3%). На наш взгляд, тот факт, что Роснефть не будет принимать участия в аукционе, предполагает, что газовые активы будут проданы ближе к минимальной объявленной цене в 30 млрд руб. Новатэк и Газпромбанк — претенденты на эти активы.АТОН

Сбербанк опубликовал сильные месячные и годовые результаты

- 16 января 2018, 10:19

- |

Сбербанк опубликовал хорошие результаты по РСБУ за декабрь/2017

Чистая прибыль банка в 2017 составила 674 млрд руб. (+35% г/г), что предполагает аннуализированный RoE 21,9%. Чистый процентный доход вырос на 7,7% г/г до 1 213 млрд руб., а чистый комиссионный доход увеличился на 12,5% до 355 млрд руб. Доходность активов выросла на 30 бп г/г до 5,4%. Отчисления в резервы выросли на 13,3% до 287 млрд руб., а аннуализированная стоимость риска составила 1,7% (против 1,6% годом ранее). Agrokor и Украина стали основными причинами роста отчислений в резервы, которые понадобились, несмотря на общее улучшение ситуации в экономике. Операционные расходы выросли всего на 2,2% — ниже уровня инфляции, что предполагает соотношение затраты/доход всего 32%. Корпоративный кредитный портфель увеличился на 5,8% г/г до 12 трлн руб., а розничные кредиты выросли на 13,6% до 4,9 трлн руб. В декабре банк заработал 49,9 млрд руб. чистой прибыли (+49% г/г; ROE 17,8%). Чистый процентный доход вырос на 8%; чистые отчисления в резервы упали в 2,5x раза, аннуализированная стоимость риска составила 0,5%. Операционные расходы снизились на 3%.

( Читать дальше )

Чистая прибыль банка в 2017 составила 674 млрд руб. (+35% г/г), что предполагает аннуализированный RoE 21,9%. Чистый процентный доход вырос на 7,7% г/г до 1 213 млрд руб., а чистый комиссионный доход увеличился на 12,5% до 355 млрд руб. Доходность активов выросла на 30 бп г/г до 5,4%. Отчисления в резервы выросли на 13,3% до 287 млрд руб., а аннуализированная стоимость риска составила 1,7% (против 1,6% годом ранее). Agrokor и Украина стали основными причинами роста отчислений в резервы, которые понадобились, несмотря на общее улучшение ситуации в экономике. Операционные расходы выросли всего на 2,2% — ниже уровня инфляции, что предполагает соотношение затраты/доход всего 32%. Корпоративный кредитный портфель увеличился на 5,8% г/г до 12 трлн руб., а розничные кредиты выросли на 13,6% до 4,9 трлн руб. В декабре банк заработал 49,9 млрд руб. чистой прибыли (+49% г/г; ROE 17,8%). Чистый процентный доход вырос на 8%; чистые отчисления в резервы упали в 2,5x раза, аннуализированная стоимость риска составила 0,5%. Операционные расходы снизились на 3%.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания