SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

В 2018 году выручка МегаФона вырастет за счет роста доходов от передачи данных

- 01 декабря 2017, 13:40

- |

«МегаФон» ждет по итогам 2017 года роста OIBDA до 118 млрд рублей. Предыдущий прогноз определял границы ожиданий 112-118 млрд рублей.

Чистая прибыль телеком-сегмента «МегаФона» за 3 квартал 2017 года по МСФО увеличилась на 28,0% по сравнению с аналогичным периодом прошлого года и составила 8 121 млн руб.

Акции «МегаФона» слабо реагируют на отчетность за девять месяцев по МСФО. Снижение котировок было выкуплено еще вчера. Результаты компании оказались в рамках ожиданий.

Ее выручка поднялась на 4,4% в годовом выражении. Стоит отметить, что драйвером роста этого показателя стали розничные продажи оборудования, повысившиеся почти на 30%, несмотря на укрепление рубля.

ИК «Фридом Финанс»

Чистая прибыль телеком-сегмента «МегаФона» за 3 квартал 2017 года по МСФО увеличилась на 28,0% по сравнению с аналогичным периодом прошлого года и составила 8 121 млн руб.

Акции «МегаФона» слабо реагируют на отчетность за девять месяцев по МСФО. Снижение котировок было выкуплено еще вчера. Результаты компании оказались в рамках ожиданий.

Ее выручка поднялась на 4,4% в годовом выражении. Стоит отметить, что драйвером роста этого показателя стали розничные продажи оборудования, повысившиеся почти на 30%, несмотря на укрепление рубля.

Я ожидаю, что после закрытия сделки по покупке Евросети в 2018 году этот эффект усилится, а объем продаж в этом сегменте превысит 11 млрд руб. в квартал. Доходы от передачи данных увеличились на 7% в годовом выражении, что соответствует темпам роста мобильного трафика.Ващенко Георгий

Рентабельность OIBDA удалось удержать на уровне около 40%, это хороший результат для мобильного оператора. Я не вижу рисков его падения в будущем году при условии повышения тарифов не менее инфляции. Прогнозирую, что по итогам 2017 года выручка оператора связи составит 325,1 млрд руб., а в 2018-м поднимется до 360,4 млрд руб., рывок произойдет за счет роста доходов от передачи данных и розничных продаж оборудования.

Маржа OIBDA в следующем году, по моим предварительным расчетам, составит 37–38%, а прибыль может оказаться на уровне 30–31 млрд руб. при условии сохранения низкой долговой нагрузки. По расчетам компании, расходы на систему хранения данных составят порядка 35–40 млрд руб. При этом размер ежегодных капзатрат все равно не превысит 60 млрд руб., таким образом, роста долговой нагрузки выше 2хOIBDA в 2017-2018 годах я не жду.

Инвесторы пока не забыли новость о том, что компания не уверена в сохранении дивиденда, однако ухудшения финансовых показателей не просматривается, и с фундаментальной точки зрения ничего не поменялось. Сохраняю цель по акциям «МегаФона» 650 руб. на горизонте 12 месяцев без учета дивиденда.

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 0 )

Аналитики пересмотрели финансовые прогнозы Аэрофлота, снизив целевую цену до 160 руб. за акцию

- 01 декабря 2017, 11:39

- |

Аэрофлот опубликовал слабые результаты за 3К17 по МСФО

Выручка Аэрофлота выросла на 8% г/г до 170 млрд руб. (в рамках консенсус-прогноза Bloomberg), за счет роста пассажирооборота на 17% и снижения ставок доходности на 4%. Последнее было ожидаемым и связано с укреплением рубля относительно евро и ростом доли чартерных и магистральных перелетов авиакомпании Россия в составе Группы, которая характеризуется более низкими ставками доходности и рентабельностью. Операционные расходы неожиданно увеличились на 19% (при росте провозных емкостей на 17%) за счет расходов на персонал (+30% г/г) и маркетинговых расходов (+37%), и частично за счет разового убытка (5 млрд руб.). Скорректированный показатель EBITDA упал на 20% до 37,9 млрд руб., отстав от консенсус-прогноза (40-43 млрд руб.), чистая прибыль снизилась на 40% до 24 млрд руб. (против консенсус-прогноза 30 млрд руб.). За 9M17 EBITDA упала на 31% до 53,3 млрд руб., чистая прибыль сократилась на 38% до 27 млрд руб.

Выручка Аэрофлота выросла на 8% г/г до 170 млрд руб. (в рамках консенсус-прогноза Bloomberg), за счет роста пассажирооборота на 17% и снижения ставок доходности на 4%. Последнее было ожидаемым и связано с укреплением рубля относительно евро и ростом доли чартерных и магистральных перелетов авиакомпании Россия в составе Группы, которая характеризуется более низкими ставками доходности и рентабельностью. Операционные расходы неожиданно увеличились на 19% (при росте провозных емкостей на 17%) за счет расходов на персонал (+30% г/г) и маркетинговых расходов (+37%), и частично за счет разового убытка (5 млрд руб.). Скорректированный показатель EBITDA упал на 20% до 37,9 млрд руб., отстав от консенсус-прогноза (40-43 млрд руб.), чистая прибыль снизилась на 40% до 24 млрд руб. (против консенсус-прогноза 30 млрд руб.). За 9M17 EBITDA упала на 31% до 53,3 млрд руб., чистая прибыль сократилась на 38% до 27 млрд руб.

Аэрофлот вчера опубликовал разочаровывающие результаты за 3К17, которые оказались нише наших прогнозов и прогнозов рынка по статьям EBITDA и чистой прибыли из-за роста затрат. Мы считаем, что интерес инвесторов к акциям компании, который мы наблюдали в последние два года, охладеет по следующим причинам: a) следующие три квартала (4К17-1П18) будут сезонно слабыми для Аэрофлота; b) ожидаемая дивидендная доходность за 2017 окажется ниже 7%, что исключает Аэрофлот из списка самых привлекательных дивидендных историй в России; c) он торгуется с мультипликатором P/E 2018П 6,8x — на 25% ниже аналогов, но этот мультипликатор представляется справедливым; d) темпы роста его пассажиропотока замедлятся до максимум 10% в 2018. Мы пересмотрели наши финансовые прогнозы в сторону понижения и снизили целевую цену до 160 руб. за акцию (со 190 руб.) и подтверждаем рекомендацию ДЕРЖАТЬ.АТОН

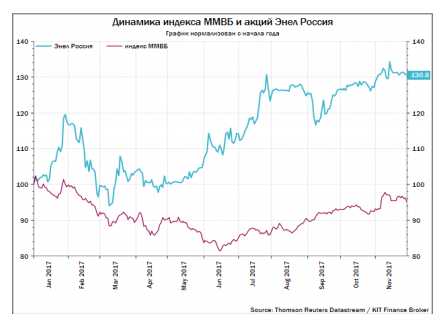

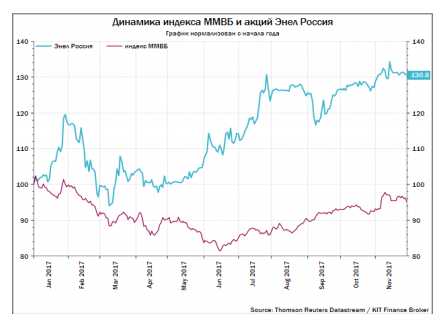

Энел Россия - акции компании предлагают самую высокую дивидендную доходность в секторе

- 01 декабря 2017, 11:22

- |

Энел Россия опубликовала стратегический план на 2018-2020

Мы выделяем наиболее важные моменты ниже.

Рост прогнозов по финансовым показателям на 2017: чистая прибыль — 8,3млрд руб., EBITDA — 17,3 млрд руб., намного выше предыдущего плана и выше наших прогнозов в 7,4 млрд руб. и 16,2 млрд руб. соответственно.

Более высокий, чем ожидалось, прогноз по дивидендам на акцию: 0,141 руб./акция (дивидендная доходность 11% — самая высокая в российском секторе электроэнергетики), это выше, чем 0,13 руб./акция, которые мы закладывали в нашу модель на 2018 (компания платит дивиденды раз в год). Более высокий показатель дивидендов на акцию отражает рост прогноза по чистой прибыли.

Прогноз по EBITDA на 2018 и 2019 полностью совпадает с нашими оценками. Прогноз по чистой прибыли — выше.

Капзатраты в 2018-20 в размере 38млрд руб., включая новые ветровые мощности, полностью в рамках нашего прогноза.

Соотношение чистый долг/EBITDA, как ожидается, вырастет до 2,1x к 2020 с текущего значения 1,1x за счет роста капзатрат на ветровые проекты. Близко к показателю, который мы ожидаем согласно нашей модели.

( Читать дальше )

Мы выделяем наиболее важные моменты ниже.

Рост прогнозов по финансовым показателям на 2017: чистая прибыль — 8,3млрд руб., EBITDA — 17,3 млрд руб., намного выше предыдущего плана и выше наших прогнозов в 7,4 млрд руб. и 16,2 млрд руб. соответственно.

Более высокий, чем ожидалось, прогноз по дивидендам на акцию: 0,141 руб./акция (дивидендная доходность 11% — самая высокая в российском секторе электроэнергетики), это выше, чем 0,13 руб./акция, которые мы закладывали в нашу модель на 2018 (компания платит дивиденды раз в год). Более высокий показатель дивидендов на акцию отражает рост прогноза по чистой прибыли.

Прогноз по EBITDA на 2018 и 2019 полностью совпадает с нашими оценками. Прогноз по чистой прибыли — выше.

Капзатраты в 2018-20 в размере 38млрд руб., включая новые ветровые мощности, полностью в рамках нашего прогноза.

Соотношение чистый долг/EBITDA, как ожидается, вырастет до 2,1x к 2020 с текущего значения 1,1x за счет роста капзатрат на ветровые проекты. Близко к показателю, который мы ожидаем согласно нашей модели.

( Читать дальше )

ТМК - размещение должно стать позитивным катализатором для акций компании

- 01 декабря 2017, 11:02

- |

ТМК планирует IPO американского дивизиона

Количество акций и диапазон цены пока не определены.

Количество акций и диапазон цены пока не определены.

Давние слухи о размещении, наконец, подтверждены, и мы повторяем нашу точку зрения, что если размещение окажется успешным, оно должно стать позитивным катализатором для акций ТМК. Размещение должно способствовать снижению долговой нагрузки (мы приблизительно оцениваем американский дивизион в $1-1,4 млрд при EBITDA $100 млн), а также может дать надежду на выплату специальных дивидендов и привести к переоценке мультипликаторов Группы ТМК.АТОН

Результаты телеконференции нейтральны для акций Газпрома

- 01 декабря 2017, 10:48

- |

Газпром провел нейтральную телеконференцию по итогам 3К17

Ниже мы выделяем самые важные моменты.

Экспорт 2018. Газпром ожидает, что объемы продаж в страны дальнего зарубежья окажутся не ниже, чем в 2017, несмотря на то, что компания в этом году зафиксирует новые исторические максимумы. Компания не ожидает никакой угрозы в форме конкуренции со стороны поставщиков СПГ из США и Австралии, поскольку этот газ остается неприемлемо дорогим для европейских потребителей. Газпром говорит, что текущие спотовые цены на газ в Испании и Португалии (основные страны, являющиеся покупателями американского СПГ на фоне отсутствия поставок из России) держатся вблизи отметки $9/млн БТЕ, в то время как текущие спотовые цены в Северной Европе — ключевом экспортном направлении Газпрома — составляют около $7/млн БТЕ. Экспортные цены вряд ли существенно изменятся в следующем году. Газпром закладывает в бюджет цену на нефть $60-62/барр. для прогнозов на 2018.

Судебные разбирательства с Украиной. Газпром сообщил, что он обжаловал промежуточное решение Стокгольмского арбитража от мая 2017 относительно контракта по поставкам газа с Нафтогазом, и суд планирует вынести окончательное решение к 30 декабря этого года. Что касается разбирательства по транзитному контракту, Стокгольмский арбитраж вынесет решение до 28 февраля 2018.

( Читать дальше )

Ниже мы выделяем самые важные моменты.

Экспорт 2018. Газпром ожидает, что объемы продаж в страны дальнего зарубежья окажутся не ниже, чем в 2017, несмотря на то, что компания в этом году зафиксирует новые исторические максимумы. Компания не ожидает никакой угрозы в форме конкуренции со стороны поставщиков СПГ из США и Австралии, поскольку этот газ остается неприемлемо дорогим для европейских потребителей. Газпром говорит, что текущие спотовые цены на газ в Испании и Португалии (основные страны, являющиеся покупателями американского СПГ на фоне отсутствия поставок из России) держатся вблизи отметки $9/млн БТЕ, в то время как текущие спотовые цены в Северной Европе — ключевом экспортном направлении Газпрома — составляют около $7/млн БТЕ. Экспортные цены вряд ли существенно изменятся в следующем году. Газпром закладывает в бюджет цену на нефть $60-62/барр. для прогнозов на 2018.

Судебные разбирательства с Украиной. Газпром сообщил, что он обжаловал промежуточное решение Стокгольмского арбитража от мая 2017 относительно контракта по поставкам газа с Нафтогазом, и суд планирует вынести окончательное решение к 30 декабря этого года. Что касается разбирательства по транзитному контракту, Стокгольмский арбитраж вынесет решение до 28 февраля 2018.

( Читать дальше )

Лукойл - результаты телеконференции умеренно позитивные для акций компании

- 01 декабря 2017, 10:26

- |

Лукойл провел оптимистичную телеконференцию по итогам 3К17

Мы выделяем наиболее важные моменты ниже.

Соглашение ОПЕК+ и гринфилды.У компании нет намерений менять планы добычи на высокорентабельных гринфилдах (месторождение им. Филановского в Каспийском море, Пякяхинское месторождение в Западной Сибири, месторождения в Тимано-Печорской провинции), даже в случае продления соглашения ОПЕК+ до конца 2018. Компания компенсирует рост добычи на гринфилдах снижением добычи на зрелых месторождениях, для которых не предусмотрены налоговые льготы, в Западной Сибири и Тимано-Печорской провинции, как она это сделала в 2017. ЛУКОЙЛ сократил свою добычу на 45 тыс барр. в сутки в соответствии с соглашением ОПЕК+ в этом году, но может за короткое время наверстать эти объемы, как только ограничения по соглашению будут сняты.

Капзатраты. Точного прогноза по капзатратам на 2018 представлено не было, но компания ожидает, что они окажутся ниже, чем в 2017 — по оценкам компании, капзатраты в 2017 окажутся ниже 550 млрд руб., без учета проекта Западная Курна-2.

( Читать дальше )

Мы выделяем наиболее важные моменты ниже.

Соглашение ОПЕК+ и гринфилды.У компании нет намерений менять планы добычи на высокорентабельных гринфилдах (месторождение им. Филановского в Каспийском море, Пякяхинское месторождение в Западной Сибири, месторождения в Тимано-Печорской провинции), даже в случае продления соглашения ОПЕК+ до конца 2018. Компания компенсирует рост добычи на гринфилдах снижением добычи на зрелых месторождениях, для которых не предусмотрены налоговые льготы, в Западной Сибири и Тимано-Печорской провинции, как она это сделала в 2017. ЛУКОЙЛ сократил свою добычу на 45 тыс барр. в сутки в соответствии с соглашением ОПЕК+ в этом году, но может за короткое время наверстать эти объемы, как только ограничения по соглашению будут сняты.

Капзатраты. Точного прогноза по капзатратам на 2018 представлено не было, но компания ожидает, что они окажутся ниже, чем в 2017 — по оценкам компании, капзатраты в 2017 окажутся ниже 550 млрд руб., без учета проекта Западная Курна-2.

( Читать дальше )

Татнефть - финансовые результаты за 3 квартал негативны для акций

- 01 декабря 2017, 10:11

- |

Татнефть: финансовые результаты за 3К17 ниже прогнозов

Татнефть вчера опубликовала финансовые результаты за 3К17 по МСФО, которые оказались ниже наших прогнозов и ожиданий рынка. Выручка достигла 170,4 млрд руб. (-3% по сравнению с нашим прогнозом, -1% по сравнению с консенсус-прогнозом), EBITDA составила 43 млрд руб. (-8% по сравнению с нашим прогнозом, -10% по сравнению с консенсус-прогнозом). Отставание от нашего прогноза было преимущественно обусловлено более высокими, чем ожидалось, операционными расходами и затратами на покупку нефти и нефтепродуктов. Чистая прибыль составила 27,1 млрд руб. (-19% по сравнению с нашим прогнозом, -18% по сравнению с консенсус-прогнозом), отражая отставание по EBITDA. Тем не менее FCF несколько смягчил разочарование от опубликованных показателей, составив 27,4 млрд руб. на фоне роста OCF на 26% кв/кв, в результате чего FCF подскочил на 62% кв/кв. FCF за 9М17 без учета банковской деятельности, связанной с Банком Зенит, составил 53,2 млрд руб. против 37,1 млрд руб. годом ранее.

( Читать дальше )

Татнефть вчера опубликовала финансовые результаты за 3К17 по МСФО, которые оказались ниже наших прогнозов и ожиданий рынка. Выручка достигла 170,4 млрд руб. (-3% по сравнению с нашим прогнозом, -1% по сравнению с консенсус-прогнозом), EBITDA составила 43 млрд руб. (-8% по сравнению с нашим прогнозом, -10% по сравнению с консенсус-прогнозом). Отставание от нашего прогноза было преимущественно обусловлено более высокими, чем ожидалось, операционными расходами и затратами на покупку нефти и нефтепродуктов. Чистая прибыль составила 27,1 млрд руб. (-19% по сравнению с нашим прогнозом, -18% по сравнению с консенсус-прогнозом), отражая отставание по EBITDA. Тем не менее FCF несколько смягчил разочарование от опубликованных показателей, составив 27,4 млрд руб. на фоне роста OCF на 26% кв/кв, в результате чего FCF подскочил на 62% кв/кв. FCF за 9М17 без учета банковской деятельности, связанной с Банком Зенит, составил 53,2 млрд руб. против 37,1 млрд руб. годом ранее.

( Читать дальше )

Амбициозные планы Энел Россия

- 30 ноября 2017, 21:35

- |

Генерирующая компания Энел Россия опубликовала стратегический план на 2018-2020 гг., а также улучшила прогноз финансовых показателей на текущий год.

Компания представила обновленный прогноз на 2017 г. Так, менеджмент улучшил прогноз показателя EBITDA до 17,2 млрд. руб. с 15,8 млрд. руб. (+24,5% г/г). Ориентир по чистой прибыли увеличен до 8,3 млрд. руб. с 6,7 млрд. руб. В случае успешной реализации стратегии чистая прибыль вырастет на 88% в годовом выражении, а чистый долг к концу 2020 г. увеличится до 38,4 млрд. руб. На конец 2017 г. долг Энел Россия ожидается на уровне 19,8 млрд. руб.

В 2018-2020 гг. показатель EBITDA прогнозируется на уровне 16,4, 16,9 и 18,5 млрд. руб. соответственно. Чистая прибыль в 2018 г. оценивается на уровне 7,3 млрд. руб., в 2019 г. — 7,9 млрд. руб., в 2020 г. — 9,1 млрд. руб. Капитальные затраты увеличатся до 38 млрд. руб. в 2018-2020 гг. по сравнению с 17,5 млрд. руб. в плане на 2017-2019 гг.

В 2018-2020 г. компания прогнозирует отрицательный свободный денежный поток. Основной отток денежных средств приходится на дивидендные выплаты. Тикер: ENRU Лот: 1 000 шт. Торговая площадка: Московская Биржа Валюта: рубли Рекомендация: ПОКУПАТЬ Рыночные мультипликаторы компаний сектора Торговая идея 30.11.2017

( Читать дальше )

Компания представила обновленный прогноз на 2017 г. Так, менеджмент улучшил прогноз показателя EBITDA до 17,2 млрд. руб. с 15,8 млрд. руб. (+24,5% г/г). Ориентир по чистой прибыли увеличен до 8,3 млрд. руб. с 6,7 млрд. руб. В случае успешной реализации стратегии чистая прибыль вырастет на 88% в годовом выражении, а чистый долг к концу 2020 г. увеличится до 38,4 млрд. руб. На конец 2017 г. долг Энел Россия ожидается на уровне 19,8 млрд. руб.

В 2018-2020 гг. показатель EBITDA прогнозируется на уровне 16,4, 16,9 и 18,5 млрд. руб. соответственно. Чистая прибыль в 2018 г. оценивается на уровне 7,3 млрд. руб., в 2019 г. — 7,9 млрд. руб., в 2020 г. — 9,1 млрд. руб. Капитальные затраты увеличатся до 38 млрд. руб. в 2018-2020 гг. по сравнению с 17,5 млрд. руб. в плане на 2017-2019 гг.

В 2018-2020 г. компания прогнозирует отрицательный свободный денежный поток. Основной отток денежных средств приходится на дивидендные выплаты. Тикер: ENRU Лот: 1 000 шт. Торговая площадка: Московская Биржа Валюта: рубли Рекомендация: ПОКУПАТЬ Рыночные мультипликаторы компаний сектора Торговая идея 30.11.2017

( Читать дальше )

Аналитики позитивно расценивают приближение рентабельности Банка Санкт-Петербург к 15% в 3 квартале

- 30 ноября 2017, 12:47

- |

Результаты за 3 кв. 2017 г. по МСФО: рентабельность приблизилась к 15%

Базовая банковская маржа на своих максимумах. Вчера Банк Санкт-Петербург опубликовал отчетность за 3 кв. 2017 г. по МСФО и провел телефонную конференцию. Чистая прибыль существенно превзошла ожидания – на 26% наш прогноз и на 45% консенсусный – в основном благодаря прочему доходу и более низкой, чем предполагалось, стоимости риска. ROAE увеличился до 14,6% с 11,8% кварталом ранее. ЧПМ выросла, по нашим расчетам, на 50 б.п. за квартал до 4,1%, как мы и прогнозировали. Менеджмент сохранил прогноз маржи на полный год выше 4% и предположил, что в следующем году ЧПМ будет находиться примерно на этом же уровне. Базовая банковская маржа выросла на 20 б.п. за квартал до 6,2%, что близко к историческим максимумам. Торговая же маржа составила минус 0,6% в 3 кв. против минус 2,1% во 2 кв. Стоимость риска оказалась ниже, чем ожидали мы (2,5%) и рынок (2,6%), составив 2,3%, и менеджмент пересмотрел ее прогноз на текущий год до 2,5–2,7% с «менее 3%» ранее. На следующий год планируется дальнейшее улучшение этого показателя – до 2–2,5%. Доля просроченной задолженности снизилась не так сильно – на 10 б.п. за квартал до 7,7%. В 4 кв., по словам менеджмента, может быть списано порядка 2% портфеля, и уровень просрочки улучшится. Расходы оказались в рамках наших ожиданий, прогноз их роста на нынешний год повышен с 5% до 6–7%.

( Читать дальше )

Базовая банковская маржа на своих максимумах. Вчера Банк Санкт-Петербург опубликовал отчетность за 3 кв. 2017 г. по МСФО и провел телефонную конференцию. Чистая прибыль существенно превзошла ожидания – на 26% наш прогноз и на 45% консенсусный – в основном благодаря прочему доходу и более низкой, чем предполагалось, стоимости риска. ROAE увеличился до 14,6% с 11,8% кварталом ранее. ЧПМ выросла, по нашим расчетам, на 50 б.п. за квартал до 4,1%, как мы и прогнозировали. Менеджмент сохранил прогноз маржи на полный год выше 4% и предположил, что в следующем году ЧПМ будет находиться примерно на этом же уровне. Базовая банковская маржа выросла на 20 б.п. за квартал до 6,2%, что близко к историческим максимумам. Торговая же маржа составила минус 0,6% в 3 кв. против минус 2,1% во 2 кв. Стоимость риска оказалась ниже, чем ожидали мы (2,5%) и рынок (2,6%), составив 2,3%, и менеджмент пересмотрел ее прогноз на текущий год до 2,5–2,7% с «менее 3%» ранее. На следующий год планируется дальнейшее улучшение этого показателя – до 2–2,5%. Доля просроченной задолженности снизилась не так сильно – на 10 б.п. за квартал до 7,7%. В 4 кв., по словам менеджмента, может быть списано порядка 2% портфеля, и уровень просрочки улучшится. Расходы оказались в рамках наших ожиданий, прогноз их роста на нынешний год повышен с 5% до 6–7%.

( Читать дальше )

Газпром - чистая прибыль (200 млрд руб.) оказалась на 15% выше прогноза

- 30 ноября 2017, 12:28

- |

Результаты Газпрома за 3 кв. 2017 г. лучше нашего прогноза

EBITDA Газпрома в 3 кв. 2017 г. выросла на 20% год к году и на 4% квартал к кварталу.

EBITDA Газпрома в 3 кв. 2017 г. выросла на 20% год к году и на 4% квартал к кварталу.

EBITDA превысила наш прогноз на 3%. Компания опубликовала отчетность по МСФО за 3 кв. 2017 г. Выручка (1 438 млрд руб.) оказалась близка к нашей оценке, EBITDA (357 млрд руб.) превысила ее на 3%, а чистая прибыль (200 млрд руб.) оказалась на 15% выше нашего прогноза.Уралсиб

Телефонная конференция сегодня. Газпром планирует провести телефонную конференцию по итогам 3 кв. 2017 г. сегодня в 17:00 по московскому времени. Мы ожидаем, что будут обсуждаться планы по экспорту газа и инвестициям, а также прогноз цен на газ в ЕС и Турции на 2018–2019 гг.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания