SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Газпром нефть - компания не будет ограничивать разработку своих высокомаржинальных гринфилдов

- 16 ноября 2017, 10:47

- |

Газпром нефть провела телеконференцию по итогам 3К17

Основные выводы.

ОПЕК+ и гринфилды. Менеджмент не планирует сокращать планы по добыче на гринфилдах в 2018, даже если соглашение ОПЕК+ будет продлено до конца 2018. Компания по-прежнему планирует рост добычи в следующем году — 6,8 млн т на Новопортовском месторождении, 3,6 млн т на Приразломном месторождении и 4,3 млн т на проекте Мессояха (50/50 с Роснефтью). Целевые показатели в основном выше, чем те, которые мы в настоящий момент учитываем в нашей модели — 6,5 млн т, 2,9 млн т и 4,4 млн т соответственно.

Изменения оборотного капитала. Компания считает очень сильный показатель высвобождения оборотного капитала за 9М17 (54млрд руб.) обусловлен преимущественно отражением соответствующих усилий менеджмента в отношении дебиторской и кредиторской задолженности, а также ускорением возмещения НДС. Несмотря на некоторые разовые факторы, которые также сыграли свою роль, Газпром нефть не ожидает серьезного разворота в динамике оборотного капитала в 4К17, который бы полностью нейтрализовал высокий показатель высвобождения, достигнутый за 9M17.

( Читать дальше )

Основные выводы.

ОПЕК+ и гринфилды. Менеджмент не планирует сокращать планы по добыче на гринфилдах в 2018, даже если соглашение ОПЕК+ будет продлено до конца 2018. Компания по-прежнему планирует рост добычи в следующем году — 6,8 млн т на Новопортовском месторождении, 3,6 млн т на Приразломном месторождении и 4,3 млн т на проекте Мессояха (50/50 с Роснефтью). Целевые показатели в основном выше, чем те, которые мы в настоящий момент учитываем в нашей модели — 6,5 млн т, 2,9 млн т и 4,4 млн т соответственно.

Изменения оборотного капитала. Компания считает очень сильный показатель высвобождения оборотного капитала за 9М17 (54млрд руб.) обусловлен преимущественно отражением соответствующих усилий менеджмента в отношении дебиторской и кредиторской задолженности, а также ускорением возмещения НДС. Несмотря на некоторые разовые факторы, которые также сыграли свою роль, Газпром нефть не ожидает серьезного разворота в динамике оборотного капитала в 4К17, который бы полностью нейтрализовал высокий показатель высвобождения, достигнутый за 9M17.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Газпром нефть превращается в генератора FCF, что дает основания ожидать роста дивидендов

- 16 ноября 2017, 10:38

- |

Газпром нефть продемонстрировала высокий FCF в 3К17

Компания вчера опубликовала финансовые результаты по МСФО за 3К17. Выручка составила 513,3 млрд руб. (+1% по сравнению с нашим прогнозом, +1% по сравнению с консенсус-прогнозом), показатель EBITDA достиг 124,4 млрд руб. (+1% по сравнению с нашим прогнозом, +4% по сравнению с консенсус-прогнозом). Чистая прибыль превысила наш прогноз на 8%, составив 77,7 млрд руб. (+7% по сравнению с консенсус-прогнозом). Компания продемонстрировала высокий FCF в 3К17 — 56,1 млрд руб. на фоне сильного OCF в размере 144,7 млрд руб. против 116 млрд руб. во 2К17 и капзатрат на уровне 88,5 млрд руб. (почти без изм. кв/кв). Сильный OCF (+25% кв/кв) кроме высокого показателя EBITDA (+17% кв/кв) был также поддержан изменениями оборотного капитала (+32% кв/кв) — компания зафиксировала высвобождение оборотного капитала в размере 37,6 млрд руб. в 3К17 в дополнение к 28,4 млрд руб. во 2К17.

Компания вчера опубликовала финансовые результаты по МСФО за 3К17. Выручка составила 513,3 млрд руб. (+1% по сравнению с нашим прогнозом, +1% по сравнению с консенсус-прогнозом), показатель EBITDA достиг 124,4 млрд руб. (+1% по сравнению с нашим прогнозом, +4% по сравнению с консенсус-прогнозом). Чистая прибыль превысила наш прогноз на 8%, составив 77,7 млрд руб. (+7% по сравнению с консенсус-прогнозом). Компания продемонстрировала высокий FCF в 3К17 — 56,1 млрд руб. на фоне сильного OCF в размере 144,7 млрд руб. против 116 млрд руб. во 2К17 и капзатрат на уровне 88,5 млрд руб. (почти без изм. кв/кв). Сильный OCF (+25% кв/кв) кроме высокого показателя EBITDA (+17% кв/кв) был также поддержан изменениями оборотного капитала (+32% кв/кв) — компания зафиксировала высвобождение оборотного капитала в размере 37,6 млрд руб. в 3К17 в дополнение к 28,4 млрд руб. во 2К17.

Мы приветствуем сильные финансовые показатели, которым способствовали благоприятные макроэкономические условия и продолжающийся рост операционной активности (и в сегменте добычи, и в сегменте переработки), и считаем их ПОЗИТИВНЫМИ для акций компании. Мы особенно подчеркиваем сильный FCF, зафиксированный в 3К17 (83,0 млрд руб. за 9M17 по сравнению с минус 30,4 млрд руб. за 9M16), который подтверждает, что Газпром нефть, которая проходит пик капзатрат в этом году, несомненно, превращается в генератора FCF. Это, в свою очередь, дает основания ожидать роста дивидендов, начиная со следующего года.АТОН

Акции Черкизово могут уйти с Московской биржи

- 15 ноября 2017, 19:05

- |

Чистая прибыль Группы «Черкизово» за 9 месяцев 2017 года по МСФО увеличилась на 158% до 5,6 млрд рублей против 2,2 млрд рублей за 9 месяцев 2016 года. Чистая прибыль на акцию составила 130,4 рубля по итогам 9 месяцев 2017 года (9 месяцев 2016 года – 50,0 рублей). В 3 квартале чистая прибыль компании упала почти в 6 раз по сравнению со 2 кварталом 2017 года — до 543 млн рублей.

Инвесторы слабо реагируют на новость о росте продаж «Черкизово». В 2016 году компания демонстрировала похожую динамику: ее выручка увеличилась на 11%, а рентабельность EBITDA составила 15,8%.

ИК «Фридом Финанс»

Инвесторы слабо реагируют на новость о росте продаж «Черкизово». В 2016 году компания демонстрировала похожую динамику: ее выручка увеличилась на 11%, а рентабельность EBITDA составила 15,8%.

Причина вялой реакции рынка на результаты в том, что компания готовит делистинг с Лондонской биржи, и не исключено, что затем ее акции исчезнут и с Московской.Ващенко Георгий

Уход с рынка может быть связан с низкой ликвидностью, малым объемом free-float, слабым интересом со стороны институциональных инвесторов, а также с нежеланием эмитента в этой ситуации поддерживать листинг. Инвесторы не ожидают щедрого предложения: около 90% бумаг «Черкизово» сконцентрировано в руках основных акционеров, оставшийся пакет стоит около $90 млн. В связи с планируемым делистингом вышедшая отчетность не стала драйвером для движения котировок, поскольку определяющей становится цена выкупа, которая, вероятнее всего, будет близка к текущим уровням. Прогноз по годовой выручке компании: 89,4 млрд руб. EBITDA составит около 16,1 млрд руб.

ИК «Фридом Финанс»

Снижение ставок по депозитам не помешает Сбербанку заработать 770 млрд рублей

- 15 ноября 2017, 17:39

- |

Чистая прибыль «Сбербанка» за 9 месяцев по МСФО выросла почти в 1,5 раза и составила 576,3 млрд рублей (400,1 млрд рублей за 9 месяцев 2016 года). В 3 квартале чистая прибыль выросла в 1,6 раза — до 224,1 млрд рублей. Прибыль на обыкновенную акцию составила 10,33 руб., рост на 62,4% по сравнению с 3 кварталом прошлого года

Объем привлеченных «Сбербанком» средств клиентов в отчетном периоде увеличился, несмотря на снижение ставок по депозитам. Это объясняется ростом остатков на счетах предприятий на 4,3% вследствие перетока денег из банков, надежность которых не удовлетворяет бизнес, а также повышением финансового благополучия организаций. По данным Росстата, за восемь месяцев текущего года их прибыль выросла на 17%.

ИК «Фридом Финанс»

Объем привлеченных «Сбербанком» средств клиентов в отчетном периоде увеличился, несмотря на снижение ставок по депозитам. Это объясняется ростом остатков на счетах предприятий на 4,3% вследствие перетока денег из банков, надежность которых не удовлетворяет бизнес, а также повышением финансового благополучия организаций. По данным Росстата, за восемь месяцев текущего года их прибыль выросла на 17%.

Я полагаю, что на этом фоне банк может продолжить снижать ставки по привлеченным средствам, и к концу года их средневзвешенная стоимость может опуститься до 5 п.п. Драйвером роста прибыли стало снижение резервов, увеличение процентных, комиссионных и прочих доходов. Процентные доходы повышаются как на фоне увеличения ЧПМ вследствие снижения процентных расходов, так и за счет повышения объемов кредитования. Темп роста ЧПД «Сбербанка» один из самых высоких в секторе: он составляет 9,4% год к году. Вероятнее всего, залогом сохранения высокого процентного дохода будут жилищные кредиты.Ващенко Георгий

Комиссионные доходы лидера отечественного финсектора выросли на 14% благодаря увеличению объема операций по картам. По моему мнению, этот фактор носит устойчивый характер из-за увеличения объемов кредитования, повышения доходов населения и роста потребительских расходов. За год они увеличились на 4,3%, что сопоставимо с текущим уровнем инфляции. Я полагаю, что в 2018 году комиссионные доходы «Сбербанка» поднимутся на 10–12%.

По итогам года можно рассчитывать на прибыль в районе 770 млрд руб. Отчетность получилась хорошей во всех своих аспектах, и реакция инвесторов на нее позитивна: акции Сбера прибавляют 1%. Однако их дальнейшая динамика, вероятнее всего, будет зависеть от внешнего фона. Оптимистичные ожидания уже в значительной степени отыграны. Под влиянием внешних факторов, среди которых ослабление рубля и отрицательная динамика на мировых фондовых площадках, можно ожидать технической коррекции в бумагах «Сбербанка» на 8–10% до конца года.

ИК «Фридом Финанс»

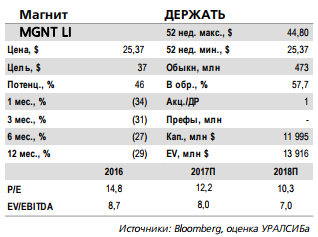

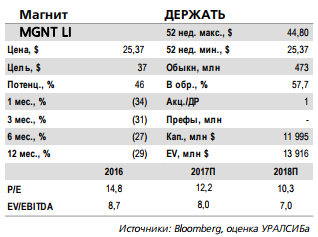

Магнит - дополнительное давление на котировки может создать возможность для спекулятивной покупки

- 15 ноября 2017, 13:58

- |

Компания привлекает 730 млн долл. через SPO

Цена размещения на 11% ниже рынка. Lavreno Limited (структура, связанная с основным владельцем Магнита Сергеем Галицким) разместила 7,1 млн акций ритейлера по процедуре ускоренного формирования книги заявок. Цена размещения составила 6 185 руб./акция, что на 11% ниже цены вчерашнего закрытия на Московской бирже. На втором этапе Магнит проведет допэмиссию акций в пользу Lavreno Limited с ценой размещения на том же уровне, что и в первой сделке. По текущей цене объем SPO эквивалентен 730 млн долл., или 7,5% капитала компании.

Средства будут направлены на развитие торговой сети и вертикальную интеграцию. Магнит планирует направить средства, привлеченные в рамках SPO, на расширение торговой сети, программу реновации магазинов и на вертикальную интеграцию бизнеса. В частности, на открытие новых магазинов формата «у дома» компания собирается направить около 25% от объема привлеченных средств, а на магазины дрогери – около 15%. На программу обновления магазинов планируется потратить около 20% от привлеченных средств. На программу вертикальной интеграции должно быть направлено около 40% полученных средств, в том числе около 25% на проекты индустриального парка «Краснодар».

( Читать дальше )

Цена размещения на 11% ниже рынка. Lavreno Limited (структура, связанная с основным владельцем Магнита Сергеем Галицким) разместила 7,1 млн акций ритейлера по процедуре ускоренного формирования книги заявок. Цена размещения составила 6 185 руб./акция, что на 11% ниже цены вчерашнего закрытия на Московской бирже. На втором этапе Магнит проведет допэмиссию акций в пользу Lavreno Limited с ценой размещения на том же уровне, что и в первой сделке. По текущей цене объем SPO эквивалентен 730 млн долл., или 7,5% капитала компании.

Средства будут направлены на развитие торговой сети и вертикальную интеграцию. Магнит планирует направить средства, привлеченные в рамках SPO, на расширение торговой сети, программу реновации магазинов и на вертикальную интеграцию бизнеса. В частности, на открытие новых магазинов формата «у дома» компания собирается направить около 25% от объема привлеченных средств, а на магазины дрогери – около 15%. На программу обновления магазинов планируется потратить около 20% от привлеченных средств. На программу вертикальной интеграции должно быть направлено около 40% полученных средств, в том числе около 25% на проекты индустриального парка «Краснодар».

( Читать дальше )

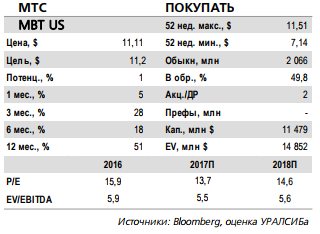

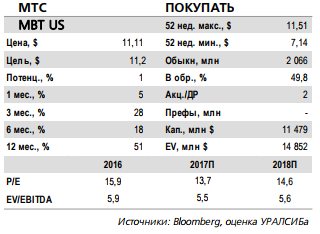

МТС остается сильнейшим игроком на рынке

- 15 ноября 2017, 13:50

- |

Финансовые результаты за 3 кв. 2017 г. по МСФО оказались лучше ожиданий

OIBDA на 3% выше прогнозов. Вчера МТС опубликовала хорошие финансовые результаты за 3 кв. 2017 г. по МСФО, которые превзошли ожидания как по выручке, так и по OIBDA. В частности, консолидированная выручка возросла на 2% (здесь и далее – год к году) до 114,6 млрд руб. (1,9 млрд долл.), что незначительно лучше прогнозов, а OIBDA увеличилась на 6,7% до 48,8 млрд руб. (827 млн долл.), превысив наш и консенсусный прогнозы на 3%. Рентабельность по OIBDA при этом выросла на 1,8 п.п. до 42,6%, отразив рост продаж высокодоходных услуг в России (включая доходы от международного роуминга), а также оптимизацию розничных операций.

Прогноз по результатам 2017 г. вновь повышен. Руководство компании в очередной раз улучшило прогноз на 2017 г., приняв во внимание результаты за 9 мес. в России и на Украине, а также улучшение макроэкономической ситуации. В частности, рост выручки теперь ожидается в диапазоне 0–2% (ранее – от минус 2% до плюс 2%), а рост OIBDA должен составить не менее 5% (не менее 4% ранее). Прогноз по капзатратам остался на уровне 75 млрд руб. В 3 кв. 2017 г. выручка от услуг мобильной связи МТС в России выросла на 4,4% до 79,2 млрд руб. (1,3 млрд долл.), несмотря на сокращение абонентской базы на 1%. Продажи мобильных устройств уменьшились на 2% до 13,4 млрд руб. (228 млн долл.). OIBDA компании в России выросла на 7,8% до 46,6 млрд руб. (790 млн долл.), что означает рентабельность по OIBDA в размере 43,8%. Чистый долг МТС на конец 3 кв. 2017 г. составил 197 млрд руб., что предполагает сохранение коэффициента Чистый долг/OIBDA на уровне 1,1.

( Читать дальше )

OIBDA на 3% выше прогнозов. Вчера МТС опубликовала хорошие финансовые результаты за 3 кв. 2017 г. по МСФО, которые превзошли ожидания как по выручке, так и по OIBDA. В частности, консолидированная выручка возросла на 2% (здесь и далее – год к году) до 114,6 млрд руб. (1,9 млрд долл.), что незначительно лучше прогнозов, а OIBDA увеличилась на 6,7% до 48,8 млрд руб. (827 млн долл.), превысив наш и консенсусный прогнозы на 3%. Рентабельность по OIBDA при этом выросла на 1,8 п.п. до 42,6%, отразив рост продаж высокодоходных услуг в России (включая доходы от международного роуминга), а также оптимизацию розничных операций.

Прогноз по результатам 2017 г. вновь повышен. Руководство компании в очередной раз улучшило прогноз на 2017 г., приняв во внимание результаты за 9 мес. в России и на Украине, а также улучшение макроэкономической ситуации. В частности, рост выручки теперь ожидается в диапазоне 0–2% (ранее – от минус 2% до плюс 2%), а рост OIBDA должен составить не менее 5% (не менее 4% ранее). Прогноз по капзатратам остался на уровне 75 млрд руб. В 3 кв. 2017 г. выручка от услуг мобильной связи МТС в России выросла на 4,4% до 79,2 млрд руб. (1,3 млрд долл.), несмотря на сокращение абонентской базы на 1%. Продажи мобильных устройств уменьшились на 2% до 13,4 млрд руб. (228 млн долл.). OIBDA компании в России выросла на 7,8% до 46,6 млрд руб. (790 млн долл.), что означает рентабельность по OIBDA в размере 43,8%. Чистый долг МТС на конец 3 кв. 2017 г. составил 197 млрд руб., что предполагает сохранение коэффициента Чистый долг/OIBDA на уровне 1,1.

( Читать дальше )

НМТП - рост объемов высокомаржинальных грузов поддержит финансовые показатели

- 15 ноября 2017, 13:37

- |

Разнонаправленная динамика сохраняется: рост объемов перевалки зерна и контейнеров при сокращении перевалки наливных грузов

Консолидированный грузооборот уменьшился на 2,3% год к году. Группа НМТП вчера опубликовала операционные результаты за январь–октябрь 2017 г. Консолидированный грузооборот терминалов группы снизился на 2,3% (здесь и далее – год к году) до 120 млн т.

Объемы перевалки зерна и контейнеров продолжают расти, а перевалка наливных грузов – сокращаться. Динамика по основным типам грузов остается разнонаправленной. Так, в январе–октябре 2017 г. грузооборот нефти уменьшился на 7% до 63 млн т, нефтепродуктов – на 4% до 25 млн т, черных металлов – на 8% до 10 млн т. С другой стороны, объемы перевалки зерна выросли на 80% до 9 млн т, контейнеров – на 25% до 488 тыс. ДФЭ. Увеличению объемов перевалки зерна способствовал практически двукратный рост объемов ПАО «НКХП», перевалка которого осуществляется на терминалах Группы НМТП.

( Читать дальше )

Консолидированный грузооборот уменьшился на 2,3% год к году. Группа НМТП вчера опубликовала операционные результаты за январь–октябрь 2017 г. Консолидированный грузооборот терминалов группы снизился на 2,3% (здесь и далее – год к году) до 120 млн т.

Объемы перевалки зерна и контейнеров продолжают расти, а перевалка наливных грузов – сокращаться. Динамика по основным типам грузов остается разнонаправленной. Так, в январе–октябре 2017 г. грузооборот нефти уменьшился на 7% до 63 млн т, нефтепродуктов – на 4% до 25 млн т, черных металлов – на 8% до 10 млн т. С другой стороны, объемы перевалки зерна выросли на 80% до 9 млн т, контейнеров – на 25% до 488 тыс. ДФЭ. Увеличению объемов перевалки зерна способствовал практически двукратный рост объемов ПАО «НКХП», перевалка которого осуществляется на терминалах Группы НМТП.

( Читать дальше )

Роснефть - не исключена отсрочка роста добычи на некоторых новых месторождениях

- 15 ноября 2017, 13:26

- |

Результаты по МСФО за 3 кв. 2017 г.: EBITDA (OIBDA) выросла на 24% квартал к кварталу и год к году

Рост EBITDA (OIBDA) в долларах — 39% год к году и 17% квартал к кварталу. Вчера Роснефть отчиталась по МСФО за 3 кв. 2017 г. Выручка возросла на 22% год к году и на 6,9% квартал к кварталу до 1 496 млрд руб. (25,3 млрд долл.), что на 1,3% выше консенсусного прогноза. Показатель EBITDA (рассчитанный нами как OIBDA, то есть сумма операционной прибыли и амортизации) вырос на 23,8% год к году и квартал к кварталу до 322 млрд руб. (5,46 млрд долл.). Рассчитанный компанией показатель EBITDA увеличился на 27% год к году и на 21% квартал к кварталу до 371 млрд руб. (6,29 млрд долл.), оказавшись на 11% выше среднего прогноза. В долларовом выражении EBITDA выросла на 39% год к году и на 17% квартал к кварталу. Рентабельность по EBITDA увеличилась на 0,9 п.п. год к году и на 2,9 п.п. квартал к кварталу до 18,6%. Чистая прибыль выросла на 81% год к году и снизилась на 31% квартал к кварталу до 47 млрд руб. (0,8 млрд долл.), что на 2,1% ниже рыночного прогноза.

( Читать дальше )

Рост EBITDA (OIBDA) в долларах — 39% год к году и 17% квартал к кварталу. Вчера Роснефть отчиталась по МСФО за 3 кв. 2017 г. Выручка возросла на 22% год к году и на 6,9% квартал к кварталу до 1 496 млрд руб. (25,3 млрд долл.), что на 1,3% выше консенсусного прогноза. Показатель EBITDA (рассчитанный нами как OIBDA, то есть сумма операционной прибыли и амортизации) вырос на 23,8% год к году и квартал к кварталу до 322 млрд руб. (5,46 млрд долл.). Рассчитанный компанией показатель EBITDA увеличился на 27% год к году и на 21% квартал к кварталу до 371 млрд руб. (6,29 млрд долл.), оказавшись на 11% выше среднего прогноза. В долларовом выражении EBITDA выросла на 39% год к году и на 17% квартал к кварталу. Рентабельность по EBITDA увеличилась на 0,9 п.п. год к году и на 2,9 п.п. квартал к кварталу до 18,6%. Чистая прибыль выросла на 81% год к году и снизилась на 31% квартал к кварталу до 47 млрд руб. (0,8 млрд долл.), что на 2,1% ниже рыночного прогноза.

( Читать дальше )

Увеличение добычи углеводородов Лукойлом обусловлено запуском Пякяхинского месторождения и производственных объектов в рамках проекта Гиссар

- 15 ноября 2017, 13:05

- |

ЛУКОЙЛ увеличил добычу углеводородов за 9 мес. на 2,3%, добыча нефти снизилась на 1%

Группа ЛУКОЙЛ за 9 месяцев 2017 года увеличила добычу углеводородов (исключая добычу на проекте Западная Курна — 2 в Ираке) на 2,3%, до 2,218 млн баррелей нефтяного эквивалента в сутки, говорится в сообщении компании. Добыча в третьем квартале осталась на уровне предыдущего квартала и составила 2,219 млн барр. н.э./с. Добыча нефти за 9 месяцев без учета проекта Западная Курна составила 64,1 млн тонн, снизившись на 1,1% по сравнению с 2016 годом. В третьем квартале добыча составила 21,4 млн тонн нефти, увеличившись по сравнению со вторым кварталом на 0,5%.

Группа ЛУКОЙЛ за 9 месяцев 2017 года увеличила добычу углеводородов (исключая добычу на проекте Западная Курна — 2 в Ираке) на 2,3%, до 2,218 млн баррелей нефтяного эквивалента в сутки, говорится в сообщении компании. Добыча в третьем квартале осталась на уровне предыдущего квартала и составила 2,219 млн барр. н.э./с. Добыча нефти за 9 месяцев без учета проекта Западная Курна составила 64,1 млн тонн, снизившись на 1,1% по сравнению с 2016 годом. В третьем квартале добыча составила 21,4 млн тонн нефти, увеличившись по сравнению со вторым кварталом на 0,5%.

С начала этого года добыча нефти ЛУКОЙЛом ограничена соглашением ОПЕК+. В целом, добыча углеводородов за 9 мес. выросла – за счет газовых проектов, где добыча за 9 мес. составила 20,7 млрд куб. м, что на 12,4% г/г выше пр.года. В плюс сыграл запуск газового промысла Пякяхинского месторождения в январе этого года, а также ввод в эксплуатацию в 3 кв. 2017 г. основных производственных объектов в рамках проекта Гиссар в Узбекистане.Промсвязьбанк

Алроса - рост продаж в 2018 году при снижении добычи будет обеспечен реализацией накопленных стоков

- 15 ноября 2017, 12:42

- |

Продажи АЛРОСА в 2017 г. — более 40 млн карат, в 2018 г. — на 6-7% выше уровня добычи

Продажи АЛРОСА в 2017 году составят более 40 млн карат, сообщил журналистам глава компании Сергей Иванов. «Ожидаем, что продадим в этом году более 40 млн карат», — заявил С.Иванов. В следующем году добыча сократится из-за выбытия Мира, но менее чем на 10%, отметил глава АЛРОСА.

Продажи АЛРОСА в 2017 году составят более 40 млн карат, сообщил журналистам глава компании Сергей Иванов. «Ожидаем, что продадим в этом году более 40 млн карат», — заявил С.Иванов. В следующем году добыча сократится из-за выбытия Мира, но менее чем на 10%, отметил глава АЛРОСА.

Продажи компании останутся на уровне 2016 года, а по добыче произойдет небольшая корректировка: она возрастёт до 39,2 млн карат (с 37,4 млн карат годом ранее). Рост мог быть значительнее, если бы не случившаяся в начале августа авария на руднике Мир, на который приходилось около 11% производства компании. Рост продаж в 2018 году при снижении добычи будет обеспечен реализацией накопленных стоков.Промсвязьбанк

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания