SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Дивидендная политика Роснефти предполагает выплаты на уровне 35% от чистой прибыли по МСФО

- 04 сентября 2017, 11:37

- |

Совет директоров Роснефти рекомендовал промежуточные дивиденды 3,83 руб. на акцию

Совет директоров Роснефти рекомендовал внеочередному собранию акционеров выплатить дивиденды по результатам первого полугодия 2017 года в размере 3 руб. 83 коп. на акцию, говорится в сообщении компании. Лица, имеющие право на получение дивидендов, определяются на 10 октября 2017 года.

Совет директоров Роснефти рекомендовал внеочередному собранию акционеров выплатить дивиденды по результатам первого полугодия 2017 года в размере 3 руб. 83 коп. на акцию, говорится в сообщении компании. Лица, имеющие право на получение дивидендов, определяются на 10 октября 2017 года.

Дивидендная политика Роснефти предполагает выплаты на уровне 35% от чистой прибыли по МСФО. По итогам 1-го полугодия компания зафиксировали прибыль в 101 млрд. руб., т.е. акционерам может быть выплачено около 40% от нее. Отметим, что к аналогичному периоду прошлого года чистая прибыль Роснефти снизилась на 19,8%. Исходя из текущей рыночной стоимости акций компании, дивидендная доходность по ним можем составить 1,3%Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Банк Открытие - шансы на реструктуризацию бонда сохраняются

- 04 сентября 2017, 11:29

- |

Открытие: комментарии ЦБ усиливают ожидания списания NOMOSRM19. На наш взгляд, этот исход может быть не таким очевидным.

Зампред ЦБ Василий Поздышев в пятницу сделал ряд заявлений в отношении банка:

Первоначальная оценка потребности Открытия в капитале — 250-400 млрд руб. Значительный объем средств пойдет на поддержку Росгосстраха и завершение санации Банка Траст, остальные — на покрытие рисков, связанных с операциями самого банка. Поздышев не дал более детальной разбивки, и, на наш взгляд, эта формулировка не дает точного ответа на вопрос «на сколько сократится капитал непосредственно Банка Открытие» (базовый капитал на 1 августа — 140 млрд руб.). Но тем не менее, сумма выглядит довольно существенной, особенно учитывая что это первая оценка.

Временная администрация приостановила ряд сделок, заключенных за несколько дней до объявления о санации. Объем сделок, по словам Поздышева, был «незначительным».

В случае снижения капитала ниже допустимых уровней, ЦБ спишет все субординированные требования банка, в том числе выпущенные до 2013 года.

( Читать дальше )

Зампред ЦБ Василий Поздышев в пятницу сделал ряд заявлений в отношении банка:

Первоначальная оценка потребности Открытия в капитале — 250-400 млрд руб. Значительный объем средств пойдет на поддержку Росгосстраха и завершение санации Банка Траст, остальные — на покрытие рисков, связанных с операциями самого банка. Поздышев не дал более детальной разбивки, и, на наш взгляд, эта формулировка не дает точного ответа на вопрос «на сколько сократится капитал непосредственно Банка Открытие» (базовый капитал на 1 августа — 140 млрд руб.). Но тем не менее, сумма выглядит довольно существенной, особенно учитывая что это первая оценка.

Временная администрация приостановила ряд сделок, заключенных за несколько дней до объявления о санации. Объем сделок, по словам Поздышева, был «незначительным».

В случае снижения капитала ниже допустимых уровней, ЦБ спишет все субординированные требования банка, в том числе выпущенные до 2013 года.

( Читать дальше )

Газпром - позиция Дании угрожает проекту Северный поток-2

- 04 сентября 2017, 11:17

- |

Газпром: Дания может помешать строительству Северного потока-2

Как сообщают Ведомости, правительство Дании обсуждает законопроект, который позволит министерству иностранных дел страны заблокировать строительство трубопровода в ее территориальных водах, исходя из вопросов национальной безопасности и внешнеполитических интересов. Это может привести к возможным изменениям в маршруте Северного потока-2, который в настоящий момент предполагает прокладку вдоль уже действующего трубопровода Северный поток и, в том числе, 139 км трубопровода через территориальные воды Дании. Если Дания заблокирует проект, маршрут придется проложить в обход.

Как сообщают Ведомости, правительство Дании обсуждает законопроект, который позволит министерству иностранных дел страны заблокировать строительство трубопровода в ее территориальных водах, исходя из вопросов национальной безопасности и внешнеполитических интересов. Это может привести к возможным изменениям в маршруте Северного потока-2, который в настоящий момент предполагает прокладку вдоль уже действующего трубопровода Северный поток и, в том числе, 139 км трубопровода через территориальные воды Дании. Если Дания заблокирует проект, маршрут придется проложить в обход.

Позиция Дании угрожает проекту Северный поток-2 и может привести к росту бюджета капзатрат (который в настоящий момент составляет $9,5 млрд), а также сдвигу сроков (сейчас запуск намечен на конец 2019). Пока мы не ожидаем какой-либо реакции в акциях Газпрома.АТОН

Лукойл - новость о снижении полки добычи на месторождении Западная Курна-2 является нейтральной для компании

- 04 сентября 2017, 11:11

- |

Лукойл: полка добычи для Западной Курны-2 снижена до 800 тыс барр. в сутки БАРР

Коммерсант сообщает, что правительство Ирака и ЛУКОЙЛ договорились снизить полку добычи нефти на месторождении Западная Курна -2 до 800 тыс барр. в сутки. Ранее, в июне 2016 стороны снизили этот уровень до 1,2 млн барр. в сутки с изначально запланированных 1,8 млн барр. в сутки, а также сдвинули срок выхода на полкe добычи на 2022 с 2017 года. ЛУКОЙЛ в настоящий момент добывает на месторождении 400 тыс барр. нефти в сутки. Такая готовность Ирака к этому шагу объясняется высокой нагрузкой сервисных контрактов на иракский бюджет — страна практически вдвое увеличила объемы компенсационной нефти для иностранных нефтяных компаний после падения цен на нефть.

Коммерсант сообщает, что правительство Ирака и ЛУКОЙЛ договорились снизить полку добычи нефти на месторождении Западная Курна -2 до 800 тыс барр. в сутки. Ранее, в июне 2016 стороны снизили этот уровень до 1,2 млн барр. в сутки с изначально запланированных 1,8 млн барр. в сутки, а также сдвинули срок выхода на полкe добычи на 2022 с 2017 года. ЛУКОЙЛ в настоящий момент добывает на месторождении 400 тыс барр. нефти в сутки. Такая готовность Ирака к этому шагу объясняется высокой нагрузкой сервисных контрактов на иракский бюджет — страна практически вдвое увеличила объемы компенсационной нефти для иностранных нефтяных компаний после падения цен на нефть.

Мы не ожидаем сильного влияния этого шага на инвестиционную привлекательность ЛУКОЙЛа, поскольку месторождение в настоящий момент вносит лишь небольшой вклад в финансовые показатели ЛУКОЙЛа (1,8% EBITDA в 1П17). Кроме того, в предыдущие годы компания не спешила переходить к следующей стадии развития проекта до договоренности о привлекательных условиях участия в проекте. Мы считаем новость НЕЙТРАЛЬНОЙ для ЛУКОЙЛа.АТОН

Привлекательность акций Русгидро выросла после снятия неопределенности в отношении Тайшетского проекта

- 04 сентября 2017, 10:10

- |

Русгидро: Совет директоров утвердил участие в Тайшетском проекте

В прошедшую пятницу Русгидро выпустила пресс-релиз, в котором сообщается, что совет директоров дал предварительное согласие на приобретение 50% в Тайшетском алюминиевом заводе за $388 млн (еще 50% будет принадлежать Русалу). Компания заплатит за свои 50% долей 42,75% в Иркутской электросетевой компании, исходя из стоимости пакета в $150 млн, а оставшаяся часть будет выплачена из денежных потоков завода после начала производства — Русгидро будет иметь право на беспроцентную рассрочку на период не менее 3 лет, после того как проект достигнет своей проектной мощности. Участие Русгидро в достройке Тайшетского алюминиевого завода не предполагает каких-либо льготных условий на поставку электроэнергии между ГЭС Русгидро и заводом — последний будет покупать электроэнергию по действующим рыночным ценам. Русал начал строительство Тайшетского завода мощностью 428 тыс т в 2005, но проект был приостановлен в 2009. Капзатраты на завод уже составили $776 млн, оставшиеся капзатраты оцениваются в $700 млн.

( Читать дальше )

В прошедшую пятницу Русгидро выпустила пресс-релиз, в котором сообщается, что совет директоров дал предварительное согласие на приобретение 50% в Тайшетском алюминиевом заводе за $388 млн (еще 50% будет принадлежать Русалу). Компания заплатит за свои 50% долей 42,75% в Иркутской электросетевой компании, исходя из стоимости пакета в $150 млн, а оставшаяся часть будет выплачена из денежных потоков завода после начала производства — Русгидро будет иметь право на беспроцентную рассрочку на период не менее 3 лет, после того как проект достигнет своей проектной мощности. Участие Русгидро в достройке Тайшетского алюминиевого завода не предполагает каких-либо льготных условий на поставку электроэнергии между ГЭС Русгидро и заводом — последний будет покупать электроэнергию по действующим рыночным ценам. Русал начал строительство Тайшетского завода мощностью 428 тыс т в 2005, но проект был приостановлен в 2009. Капзатраты на завод уже составили $776 млн, оставшиеся капзатраты оцениваются в $700 млн.

( Читать дальше )

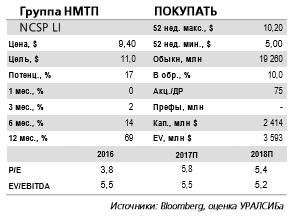

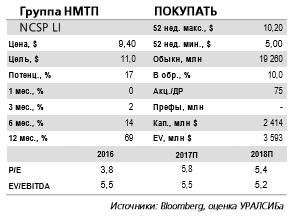

НМТП - включение акций в индексы FTSE - положительная новость

- 01 сентября 2017, 16:07

- |

Акции НМТП включены в индексы FTSE

Акции НМТП добавлены в индексы FTSE AllCap (LMS) и AllWorld Emerging. В среду FTSE объявил итоги полугодовой ребалансировки Global Equity Index Series (GEIS) – Emerging Europe. В частности, в индексы FTSE AllCap (LMS) и All-World Emerging были включены акции ПАО «Новороссийский морской торговый порт». Изменения вступят в силу 15 сентября после закрытия торгов, то есть фактически в понедельник, 18 сентября.

С конца 2014 г. капитализация НМТП выросла более чем в шесть раз. Количество акций НМТП в свободном обращении сократилось после увеличения доли Транснефти несколько лет назад. Тем не менее с конца 2014 г. капитализация НМТП в долларовом выражении выросла более чем в шесть раз, до 2,4 млрд долл., что компенсировало эффект от снижения количества акций в обращении и, по видимому, дало возможность добавить акции в индексы FTSE.

Акции НМТП добавлены в индексы FTSE AllCap (LMS) и AllWorld Emerging. В среду FTSE объявил итоги полугодовой ребалансировки Global Equity Index Series (GEIS) – Emerging Europe. В частности, в индексы FTSE AllCap (LMS) и All-World Emerging были включены акции ПАО «Новороссийский морской торговый порт». Изменения вступят в силу 15 сентября после закрытия торгов, то есть фактически в понедельник, 18 сентября.

С конца 2014 г. капитализация НМТП выросла более чем в шесть раз. Количество акций НМТП в свободном обращении сократилось после увеличения доли Транснефти несколько лет назад. Тем не менее с конца 2014 г. капитализация НМТП в долларовом выражении выросла более чем в шесть раз, до 2,4 млрд долл., что компенсировало эффект от снижения количества акций в обращении и, по видимому, дало возможность добавить акции в индексы FTSE.

Новость позитивна для низколиквидных акций. Включение акций НМТП в индексы FTSE безусловно положительная новость. Акции становятся более интересны международным индексным инвесторам, а приток инвестиций в условиях низкой ликвидности будет способствовать росту курсовой стоимости бумаг. Мы подтверждаем наш позитивный взгляд на акции НМТП.Уралсиб

Транснефть - коэффициент выплат близок к 25%, утвержденным для годового дивиденда

- 01 сентября 2017, 15:51

- |

Доходность промежуточного дивиденда Транснефти – 2%

Дивиденд по обыкновенным и привилегированным акциям Транснефти – 3 875,49 руб./акция, дата закрытия реестра – 19 сентября.

Впервые выплачивается промежуточный дивиденд. Единственный акционер Транснефти – Российская Федерация в лице Росимущества – принял решение выплатить промежуточные дивиденды по обыкновенным и привилегированным акциям в размере 3 875,45 руб./акция, что соответствует доходности 2% (4% за полный год) исходя из цены закрытия на 30 августа.

Дивиденд по обыкновенным и привилегированным акциям Транснефти – 3 875,49 руб./акция, дата закрытия реестра – 19 сентября.

Впервые выплачивается промежуточный дивиденд. Единственный акционер Транснефти – Российская Федерация в лице Росимущества – принял решение выплатить промежуточные дивиденды по обыкновенным и привилегированным акциям в размере 3 875,45 руб./акция, что соответствует доходности 2% (4% за полный год) исходя из цены закрытия на 30 августа.

Коэффициент выплат близок к 25%, утвержденным для годового дивиденда. Всего будет выплачено в виде промежуточного дивиденда 27,6 млрд руб., что составляет 24% от чистой прибыли Транснефти по МСФО за 1 п/г 2017 г. Таким образом, коэффициент выплат приближается к годовому показателю 25% по МСФО, соответствующему дивидендной политике, которая была утверждена в декабре 2016Уралсиб

Русал - мощности сокращаются - цена растет

- 01 сентября 2017, 15:42

- |

Акции РУСАЛа выросли на 40% с момента начала нами аналитического покрытия компании в июне, и мы повышаем нашу целевую цену до 6,8 гонконгских долларов за акцию, подтверждая нашу рекомендацию ПОКУПАТЬ. Мы повышаем наш прогноз стоимости алюминия на $50/т на фоне растущей уверенности в успешном сокращении мощностей в Китае и ожидаем, что дефицит металла в мире превысит 1 млн т (против 0,8 млн т ранее). Мы также учли в нашей модели сильные финансовые результаты за 1П17 и повысили наш прогноз по EBITDA 2017 до $2,1 млрд (консенсус: $2,0 млрд). Мы считаем, что снижение долговой нагрузки продолжится, и полагаем, что потенциальное включение в индекс MSCI станет сильным катализатором для акций в среднесрочной перспективе. Мы повысили рекомендацию по Норникелю до ПОКУПАТЬ, что позитивно для РУСАЛа, которому принадлежит 27,8% в компании.Повышаем прогноз по цене алюминия на $50/т в 2018-19

Мы повышаем наши прогнозы по цене алюминия на LME до $2 050 на 2018 и $2 150 на 2019, поскольку ожидаем, что дефицит металла в мире превысит 1 млн т в 2017 (ранее мы полагали, что он составит 0,8 млн т) с учетом сокращения мощностей и повышения прогнозов по экономическому росту в Китае.

( Читать дальше )

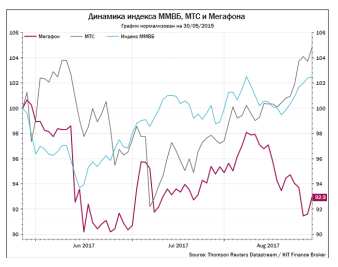

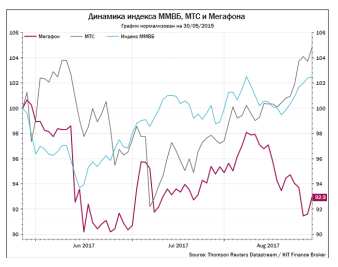

Мегафон - понижаем целевую цену акций Мегафона до 600 руб. и сохраняем рейтинг по бумагам держать

- 01 сентября 2017, 15:05

- |

Мегафон: финансовые результаты за II кв. 2017 г.

30 августа Мегафон представил финансовые результаты за 2 кв. 2017 г.

Консолидированная выручка (c учетом результатов Mail.Ru Group) компании составила во II кв. 2017 г. 89,7 млрд руб. (+14% г/г), без учета — выручка сократилась на 1%, до 78 млрд. руб., за счет снижения на 13% продаж абонентского оборудования и аксессуаров.

Показатель OIBDA увеличился на 15,8% г/г, до 34,2 млрд руб., из этот суммы 90% приходится на телеком-сегмент(то есть без учета Mail.ru) и 10% на интернет-сегмент. Маржа по OIBDA составила 38,2%, для сравнения во II кв. 2016 г. показатель оценивался в 37,5%. Скорректированная чистая прибыль снизилась на 23,7% относительно аналогичного периода в прошлом году, до 5,5 млрд руб.

Чистый долг компании во II кв. сократился на 1,5% кв/кв, до 226 млрд руб.

Напомним:

Вымпелком и Мегафон прекратили совместный проект в рамках бизнеса Евросети для того, чтобы развивать собственные каналы розничных продаж. Мегафон выкупил 50% акций Евросети у Вымпелкома, доведя свою долю до 100%. Вымпелком, в свою очередь, приобрел около 50% розничных салонов Евросети. Сделку планируется завершить до конца года.

( Читать дальше )

30 августа Мегафон представил финансовые результаты за 2 кв. 2017 г.

Консолидированная выручка (c учетом результатов Mail.Ru Group) компании составила во II кв. 2017 г. 89,7 млрд руб. (+14% г/г), без учета — выручка сократилась на 1%, до 78 млрд. руб., за счет снижения на 13% продаж абонентского оборудования и аксессуаров.

Показатель OIBDA увеличился на 15,8% г/г, до 34,2 млрд руб., из этот суммы 90% приходится на телеком-сегмент(то есть без учета Mail.ru) и 10% на интернет-сегмент. Маржа по OIBDA составила 38,2%, для сравнения во II кв. 2016 г. показатель оценивался в 37,5%. Скорректированная чистая прибыль снизилась на 23,7% относительно аналогичного периода в прошлом году, до 5,5 млрд руб.

Чистый долг компании во II кв. сократился на 1,5% кв/кв, до 226 млрд руб.

Напомним:

Вымпелком и Мегафон прекратили совместный проект в рамках бизнеса Евросети для того, чтобы развивать собственные каналы розничных продаж. Мегафон выкупил 50% акций Евросети у Вымпелкома, доведя свою долю до 100%. Вымпелком, в свою очередь, приобрел около 50% розничных салонов Евросети. Сделку планируется завершить до конца года.

( Читать дальше )

Норильский Никель - позитивный тренд сохраняется - покупать

- 01 сентября 2017, 14:17

- |

Мы повышаем рекомендацию по Норникелю до ПОКУПАТЬ, вразрез с консенсус- прогнозом, а также повышаем нашу целевую цену до $20/GDR. Акции Норникеля отстали от корзины металлов на 20%, и мы ожидаем их рост, когда рынок начнет повышать прогнозы по финансовым показателям с учетом стремительно растущих цен на металлы. Сильная статистика по запасам и спросу предполагает, что в акциях компании продолжает усиливаться позитивный импульс на фоне прогнозов по экономическому росту в Китае и ужесточения законодательства по охране окружающей среды в стране, а также за счет ослабления доллара. Норникель по- прежнему предлагает высокие дивиденды доходность за год, по нашим оценкам, превысит 9,0%, и мы прогнозируем, что финальные дивиденды составят $1,1/GDR, обеспечив доходность 6,8. При спотовых ценах на металлы и курсе рубля Норникель торгуется с мультипликатором EV/EBITDA 2018П 6.0x против своего среднего 5-летнего значения 6.6x и среднего мультипликатора 7.1x у производителей меди/никеля.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания