SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

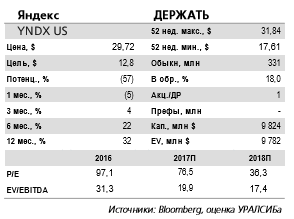

Сделка по объединению Яндекс.Такси с Uber благоприятна для Яндекса

- 22 августа 2017, 11:15

- |

Яндекс и Uber подали ходатайство в ФАС об объединении бизнесов онлайн-заказа такси

Ходатайство должно быть рассмотрено в течение 90 дней. Яндекс и Uber подали в Федеральную антимонопольную службу (ФАС) ходатайство об объединении своих бизнесов онлайн-заказа такси, сообщил вчера Интерфакс со ссылкой на информацию от ведомства. Ходатайство должно быть рассмотрено в течение 30 дней с даты его получения с правом продления срока рассмотрения еще на два месяца. При этом ФАС отмечает, что в случае совершения сделки потребители будут по-прежнему иметь доступ к обоим сервисам, также произойдет увеличение проникновения сервисов онлайн-заказа такси.

Яндекс получит 59% акций объединенной компании. В июле Яндекс и Uber объявили о сделке по объединению бизнесов по онлайн-заказу поездок в России, Азербайджане, Армении, Белоруссии, Грузии и Казахстане. Оценивая объединенную компанию в 3,7 млрд долл., Яндекс и Uber получат 59% и 37% акций, с учетом дополнительных денежных инвестиций в размере 100 млн долл. и 225 млн долл. соответственно. Сделка будет закрыта, как ожидается, в четвертом квартале этого года. Яндекс.Такси является ведущим игроком рынка онлайн-заказа такси в России. Во 2 кв. 2017 г. выручка Яндекс.Такси выросла на 46% год к году до 772 млн руб., а число поездок на 425%. Убыток по скорректированной EBITDA при этом составил 2,0 млрд руб.

( Читать дальше )

Ходатайство должно быть рассмотрено в течение 90 дней. Яндекс и Uber подали в Федеральную антимонопольную службу (ФАС) ходатайство об объединении своих бизнесов онлайн-заказа такси, сообщил вчера Интерфакс со ссылкой на информацию от ведомства. Ходатайство должно быть рассмотрено в течение 30 дней с даты его получения с правом продления срока рассмотрения еще на два месяца. При этом ФАС отмечает, что в случае совершения сделки потребители будут по-прежнему иметь доступ к обоим сервисам, также произойдет увеличение проникновения сервисов онлайн-заказа такси.

Яндекс получит 59% акций объединенной компании. В июле Яндекс и Uber объявили о сделке по объединению бизнесов по онлайн-заказу поездок в России, Азербайджане, Армении, Белоруссии, Грузии и Казахстане. Оценивая объединенную компанию в 3,7 млрд долл., Яндекс и Uber получат 59% и 37% акций, с учетом дополнительных денежных инвестиций в размере 100 млн долл. и 225 млн долл. соответственно. Сделка будет закрыта, как ожидается, в четвертом квартале этого года. Яндекс.Такси является ведущим игроком рынка онлайн-заказа такси в России. Во 2 кв. 2017 г. выручка Яндекс.Такси выросла на 46% год к году до 772 млн руб., а число поездок на 425%. Убыток по скорректированной EBITDA при этом составил 2,0 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

МКБ - отразил неплохие финансовые результаты за 1 полугодие

- 22 августа 2017, 10:52

- |

МКБ в I полугодии удвоил чистую прибыль по МСФО, до 10 млрд рублей

МКБ в первом полугодии 2017 года удвоил чистую прибыль по МСФО по сравнению с результатом за тот же период прошлого года до 10 млрд рублей, свидетельствует консолидированная отчетность банка. Чистый процентный доход банка в первом полугодии почти не изменился и составил 20,7 млрд рублей против 20,5 млрд рублей в январе-июне 2016 года. Чистая процентная маржа по итогам первого полугодия снизилась до 2,9% с 3,5% за тот же период прошлого года. Операционные расходы МКБ в первом полугодии выросли на 28% год к году, составив 8,3 млрд рублей. Кредитный портфель банка после вычета резерва под обесценение с начала года увеличился на 14,6%, до 718,2 млрд рублей.

МКБ в первом полугодии 2017 года удвоил чистую прибыль по МСФО по сравнению с результатом за тот же период прошлого года до 10 млрд рублей, свидетельствует консолидированная отчетность банка. Чистый процентный доход банка в первом полугодии почти не изменился и составил 20,7 млрд рублей против 20,5 млрд рублей в январе-июне 2016 года. Чистая процентная маржа по итогам первого полугодия снизилась до 2,9% с 3,5% за тот же период прошлого года. Операционные расходы МКБ в первом полугодии выросли на 28% год к году, составив 8,3 млрд рублей. Кредитный портфель банка после вычета резерва под обесценение с начала года увеличился на 14,6%, до 718,2 млрд рублей.

В целом МКБ отразил неплохие финансовые результаты. Рост прибыли банка был обеспечен в основном снижением отчислений в резервы за счет снижения стоимости риска и доли проблемных активов, а также хорошего роста кредитного портфеля. Негативным моментом является отсутствие роста чистого процентного расхода, что связано с сокращением чистой процентной маржи. Однако, данный фактор является общерыночным и характерен для всей банковской системы.Промсвязьбанк

Сбербанк отчитается завтра, 23 августа и проведет телеконференцию

- 22 августа 2017, 10:40

- |

Аналитики Атона прогнозируют чистую прибыль на уровне 654 млрд руб.:

Завтра Сбербанк опубликует финансовые результаты за 2К17 по МСФО, и мы ожидаем, что они будут нейтрально-позитивными. Согласно консенсусу аналитиков, распространенному самим Сбербанком, ожидается рост чистой прибыли на 11% г/г, но относительно предыдущего квартала показатель останется на том же уровне 164 млрд руб. (21,6% RoE). Основными факторами роста являются улучшение чистой процентной маржи до 6,1% (против 5,6% в 2К16 и 5,8% в 1К17), а также снижение стоимости риска до 1,8% (против 2,2% в 2К16). Чистый процентный доход увеличится на 3,5% г/г до 351 млрд руб., а комиссионный доход — на 7% г/г до 92 млрд руб. Ожидается также рост операционных затрат на 2% г/г до 172 млрд руб., что подразумевает соотношение затраты/доход на уровне 38%. Мы отмечаем, что рост чистой процентной маржи будет компенсирован увеличением резервов под Агрокор. Телеконференция будет особенно важной, так как менеджмент должен представить оценку влияния стандарта МСФО 9 на капитал банка, а также прогнозы по коэффициентам достаточности капитала. Это может прояснить будущую дивидендную политику компании.Телеконференция начнется в 17:00 мск. Тел.: +7-495-213-0977, +44 (0) 20 3427 1910. ID: 2727696 (Великобритания). Мы ожидаем, что чистая прибыль Сбербанка окажется на уровне 654 млрд руб. (+21 г/г) по итогам 2017 года, что подразумевает мультипликатор P/E на уровне 5.8x, и P/BV — 1.1x.

Роснефть - сделка была ожидаемой для рынка и много раз обсуждалась компанией

- 22 августа 2017, 10:29

- |

Роснефть закрыла сделку по покупке доли в ESSAR OIL в Индии

Роснефть успешно закрыла стратегическую сделку по приобретению 49,13% акций Essar Oil Limited (EOL) у Essar Energy Holdings Limited (EOL) и аффилированных с ней компаний. Консорциум инвесторов, в который входят Trafigura и UCP, также объявил о закрытии сделки по приобретению 49,13% EOL. Ценовые параметры сделки соответствуют ранее подписанным юридически-обязывающим соглашениям. Учитывая установленную мощность переработки в 20 млн т/год, НПЗ в городе Вадинар является вторым по размеру в Индии, а по конфигурации входит в десятку наиболее технологически сложных НПЗ в мире (индекс Нельсона — 11,8). Объект обладает большой гибкостью по части переработки сырья и может перерабатывать как тяжелые, так и сверхтяжелые сорта нефти. У НПЗ также есть доступ к глубоководному порту, который способен принимать сверхбольшие танкеры VLCC. Essar Oil Limited также владеет розничной сетью из 3 500 АЗС на территории Индии. Отмена регулирования ценообразования на розничном рынке Индии открывает перспективу для роста розничных продаж. Сделка по продаже 98,3% оценена в $12,9 млрд, включая долг Essar Oil.

( Читать дальше )

Роснефть успешно закрыла стратегическую сделку по приобретению 49,13% акций Essar Oil Limited (EOL) у Essar Energy Holdings Limited (EOL) и аффилированных с ней компаний. Консорциум инвесторов, в который входят Trafigura и UCP, также объявил о закрытии сделки по приобретению 49,13% EOL. Ценовые параметры сделки соответствуют ранее подписанным юридически-обязывающим соглашениям. Учитывая установленную мощность переработки в 20 млн т/год, НПЗ в городе Вадинар является вторым по размеру в Индии, а по конфигурации входит в десятку наиболее технологически сложных НПЗ в мире (индекс Нельсона — 11,8). Объект обладает большой гибкостью по части переработки сырья и может перерабатывать как тяжелые, так и сверхтяжелые сорта нефти. У НПЗ также есть доступ к глубоководному порту, который способен принимать сверхбольшие танкеры VLCC. Essar Oil Limited также владеет розничной сетью из 3 500 АЗС на территории Индии. Отмена регулирования ценообразования на розничном рынке Индии открывает перспективу для роста розничных продаж. Сделка по продаже 98,3% оценена в $12,9 млрд, включая долг Essar Oil.

( Читать дальше )

Роснефть - закрытие сделки по покупке 49% Essar Oil Limited - ожидавшееся событие

- 21 августа 2017, 17:18

- |

Компания объявила о закрытии сделки по покупке 49% Essar Oil Limited

Роснефть и консорциум Trafigura-UCP приобрели более 98% Essar Oil. Роснефть сообщила о том, что закрыла сделку по приобретению 49,13% акций Essar Oil Limited (EOL) у Essar Energy Holdings Limited и аффилированных с ней компаний. О закрытии сделки по приобретению такого же пакета EOL объявил консорциум, в который входят Trafigura и UCP. Цена сделки, по сообщению Роснефти, соответствует подписанным ранее обязывающим соглашениям.

Бизнес EOL оценен почти в 13 млрд долл. В октябре 2016 г. Роснефть сообщила о том, что подписала договор купли-продажи 49% EOL, причем стоимость приобретения 100% бизнеса EOL Роснефтью и консорциумом с участием Trafigura составила 12,9 млрд долл. США. В отдельном заявлении Essar подтвердила сегодня, что продала свое индийское подразделение по переработке и сбыту за 12,9 млрд долл. Основной актив EOL НПЗ в г. Вадинар с мощностью переработки около 20 млн т, глубиной переработки более 95% и индексом Нельсона 11,8. EOL также владеет сетью, насчитывающей более чем 3 500 АЗС в Индии.

( Читать дальше )

Роснефть и консорциум Trafigura-UCP приобрели более 98% Essar Oil. Роснефть сообщила о том, что закрыла сделку по приобретению 49,13% акций Essar Oil Limited (EOL) у Essar Energy Holdings Limited и аффилированных с ней компаний. О закрытии сделки по приобретению такого же пакета EOL объявил консорциум, в который входят Trafigura и UCP. Цена сделки, по сообщению Роснефти, соответствует подписанным ранее обязывающим соглашениям.

Бизнес EOL оценен почти в 13 млрд долл. В октябре 2016 г. Роснефть сообщила о том, что подписала договор купли-продажи 49% EOL, причем стоимость приобретения 100% бизнеса EOL Роснефтью и консорциумом с участием Trafigura составила 12,9 млрд долл. США. В отдельном заявлении Essar подтвердила сегодня, что продала свое индийское подразделение по переработке и сбыту за 12,9 млрд долл. Основной актив EOL НПЗ в г. Вадинар с мощностью переработки около 20 млн т, глубиной переработки более 95% и индексом Нельсона 11,8. EOL также владеет сетью, насчитывающей более чем 3 500 АЗС в Индии.

( Читать дальше )

Волатильность в акциях АФК Система останется высокой

- 21 августа 2017, 15:55

- |

Рассмотрение иска Роcнефти к АФК Система продолжится в среду

Арбитражный суд Уфы в пятницу объявил перерыв в рассмотрении иска Роснефти к АФК Система до 23 августа. Об этом сообщил Интерфакс.

Суд впервые частично удовлетворил ходатайство Системы. На заседании в пятницу в рамках рассмотрения иска Роснефти и ее дочерней компании Башнефть Система просила суд отложить рассмотрение дела на месяц в связи с необходимостью изучить новые документы. Суд признал ходатайство частично обоснованным, но перенес рассмотрение дела всего лишь на 23 августа. Роснефть совместно с Башнефтью подали иск к АФК Система на сумму 106,6 млрд руб. в начале мая. Иск связан с якобы имевшим место обесценением Башнефти в результате вывода активов в рамках реорганизации, осуществленной под контролем Системы. Впоследствии Роснефть увеличила размер требований до 171 млрд руб., а правительство Башкирии присоединилось к делу в качестве истца.

Арбитражный суд Уфы в пятницу объявил перерыв в рассмотрении иска Роснефти к АФК Система до 23 августа. Об этом сообщил Интерфакс.

Суд впервые частично удовлетворил ходатайство Системы. На заседании в пятницу в рамках рассмотрения иска Роснефти и ее дочерней компании Башнефть Система просила суд отложить рассмотрение дела на месяц в связи с необходимостью изучить новые документы. Суд признал ходатайство частично обоснованным, но перенес рассмотрение дела всего лишь на 23 августа. Роснефть совместно с Башнефтью подали иск к АФК Система на сумму 106,6 млрд руб. в начале мая. Иск связан с якобы имевшим место обесценением Башнефти в результате вывода активов в рамках реорганизации, осуществленной под контролем Системы. Впоследствии Роснефть увеличила размер требований до 171 млрд руб., а правительство Башкирии присоединилось к делу в качестве истца.

Волатильность в акциях Системы останется высокой. Частичное удовлетворение ходатайства Системы может оказать краткосрочную спекулятивную поддержку акциям. В любом случае пока идет рассмотрение дела, волатильность котировок станется высокой, так как риски по-прежнему существенные, учитывая, что, если претензии Роснефти будут удовлетворены в значительном объеме, Системе придется заметно увеличить долговую нагрузку или продать часть принадлежащих ей активов. Наша рекомендация по акциям Системы на данный момент отозвана.Уралсиб

Акрон - дивидендная доходность по акциям компании составит 6,6%

- 21 августа 2017, 15:31

- |

Совет директоров Акрона рекомендовал выплатить 235 руб. на акцию из нераспределенной прибыли

Совет директоров Акрона рекомендовал выплатить дивиденды в размере 235 рублей на акцию из нераспределенной прибыли прошлых лет, сообщила компания. Всего на выплаты будет направлено 9,5 млрд рублей. Акционеры рассмотрят вопрос о дивидендах на внеочередном собрании 8 сентября. Датой закрытия реестра на получение дивидендов рекомендовано утвердить 26 сентября.

Совет директоров Акрона рекомендовал выплатить дивиденды в размере 235 рублей на акцию из нераспределенной прибыли прошлых лет, сообщила компания. Всего на выплаты будет направлено 9,5 млрд рублей. Акционеры рассмотрят вопрос о дивидендах на внеочередном собрании 8 сентября. Датой закрытия реестра на получение дивидендов рекомендовано утвердить 26 сентября.

Исходя из текущей рыночной стоимости акций компании, дивидендная доходность по ним составит 6,6%. Напомним, что по итогам 1-го полугодия 2017 года чистая прибыль Акрона по РСБУ составила 4,076 млрд руб. (-61% к АППГ), по МСФО компания отчиталась пока только за 1 кв. 2017 года, зафиксировав прибыль в 2,36 млрд руб.Промсвязьбанк

ТМК - результаты компании по выручке оказались лучше ожиданий рынка, по EBITDA – хуже

- 21 августа 2017, 15:19

- |

ТМК во II квартале сократила EBITDA по МСФО до $134 млн

ТМК во II квартале 2017 года сократила скорректированный показатель EBITDA по МСФО на 6% по сравнению с показателем кварталом ранее — до $134 млн, сообщила компания. По итогам первого полугодия этот показатель вырос на 2% по сравнению с январем- июнем 2016 года — до $275 млн. Рентабельность по скорректированному показателю EBITDA составила во II квартале 12%, в первом полугодии — 13%. Выручка ТМК в прошлом квартале выросла на 17% по отношению к первому кварталу, до $1,107 млрд, прирост показателя за первое полугодие составил 27% (до $2,05 млрд).

ТМК во II квартале 2017 года сократила скорректированный показатель EBITDA по МСФО на 6% по сравнению с показателем кварталом ранее — до $134 млн, сообщила компания. По итогам первого полугодия этот показатель вырос на 2% по сравнению с январем- июнем 2016 года — до $275 млн. Рентабельность по скорректированному показателю EBITDA составила во II квартале 12%, в первом полугодии — 13%. Выручка ТМК в прошлом квартале выросла на 17% по отношению к первому кварталу, до $1,107 млрд, прирост показателя за первое полугодие составил 27% (до $2,05 млрд).

Результаты ТМК по выручке оказались лучше ожиданий рынка, по EBITDA – хуже. Рост цен на продукцию компании (частично из-за укрепления рубля) и увеличении реализации труб (на 3,8%), в первую очередь бесшовных (на 15,9%) способствовали подъему выручки компании. В целом, на российском рынке заметен хороший рост спроса на трубы промышленного назначения, а в США – на OCTG, что и стало причиной увеличения реализации ТМК в этом сегменте. При этом сегмент ТБД пока демонстрирует слабость. В тоже время цены на сырье росли опережающими темпами, что стало причиной снижения EBITDA.Промсвязьбанк

ЧТПЗ -основной рост объемов у компании был обеспечен поставками труб на СЕГ-2

- 21 августа 2017, 15:13

- |

Группа ЧТПЗ в I полугодии сократила EBITDA на 35%, до 11 млрд рублей

Группа ЧТПЗ в первом полугодии 2017 года получила EBITDA по МСФО в размере 11,001 млрд рублей, что на 35% ниже показателя за январь-июнь 2016 года, сообщила компания. Выручка компании за отчетный период выросла на 5,7% и составила 72,566 млрд рублей против 68,624 млрд рублей годом ранее. Чистая прибыль группы за шесть месяцев составила 2,101 млрд рублей. Годом ранее этот показатель находился на отметке 5,81 млрд рублей.

Группа ЧТПЗ в первом полугодии 2017 года получила EBITDA по МСФО в размере 11,001 млрд рублей, что на 35% ниже показателя за январь-июнь 2016 года, сообщила компания. Выручка компании за отчетный период выросла на 5,7% и составила 72,566 млрд рублей против 68,624 млрд рублей годом ранее. Чистая прибыль группы за шесть месяцев составила 2,101 млрд рублей. Годом ранее этот показатель находился на отметке 5,81 млрд рублей.

ЧТПЗ увеличило продажи труб в 1-ом полугодии на 11,5%, но более крепкий рубль, частично нивелировал этот рост, что стало причиной слабой динамики выручки. При этом, издержки росли более высокими темпами, что негативно отразилось на EBITDA. ЧТПЗ отмечает низкий спрос на трубы ТБД в России из-за переноса планов Газпрома по строительству Силы Сибири, основной рост объемов у компании был обеспечен поставками труб на СЕГ-2Промсвязьбанк

ФСК - рост скорректированной чистой прибыли на 9,6% может стать базой для расчета дивидендов

- 21 августа 2017, 15:00

- |

Скорректированная прибыль ФСК по МСФО за полугодие выросла до 37,6 млрд руб.

ФСК ЕЭС получило по итогам первого полугодия 2017 года скорректированную прибыль по МСФО в размере 37,6 млрд руб., что на 9,6% превышает показатель аналогичного периода 2016 года, следует из презентации компании, опубликованной на сайте. Скорректированный показатель EBITDA вырос на 11,4%, до 68,6 млрд руб. Выручка компании упала на 8,1% до 101,6 млрд руб.

ФСК ЕЭС получило по итогам первого полугодия 2017 года скорректированную прибыль по МСФО в размере 37,6 млрд руб., что на 9,6% превышает показатель аналогичного периода 2016 года, следует из презентации компании, опубликованной на сайте. Скорректированный показатель EBITDA вырос на 11,4%, до 68,6 млрд руб. Выручка компании упала на 8,1% до 101,6 млрд руб.

Снижение выручки компании связано с падением доходов от присоединения (на 34,6%), подрядных работ и продажи электроэнергии. В тоже время по основной статье доходов ФСК (передача электроэнергии) выручка показала рост на 9,8%. Среди позитивных моментов можно отметить рост скорректированной чистой прибыли на 9,6%, т.к. он может стать базой для расчета дивидендов, если они будут привязаны к показателю по МСФО.Промсвязьбанк

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания