SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

ММК - результаты компании за 2 кв. по МСФО несколько выше рыночных ожиданий и умеренно позитивны для ее акций

- 08 августа 2017, 11:33

- |

Результаты за 2 кв. 2017 г. по МСФО: рост выручки и снижение рентабельности

Выручка возросла на 16%. Вчера Магнитогорский металлургический комбинат (ММК опубликовал консолидированные результаты за 2 кв. 2017 г. по МСФО, которые оказались несколько лучше рыночных ожиданий. Выручка увеличилась на 16% квартал к кварталу до 1,9 млрд долл., а EBITDA на 1% до 455 млн долл., что оказалось на 5% выше консенсус-прогноза. В то же время рентабельность по EBITDA снизилась на 4 п.п. до 24%. Чистая прибыль выросла на 22% за квартал и достигла 295 млн долл. Выручка за 1 п/г возросла на 38% год к году, а EBITDA и чистая прибыль на 29% и 10% соответственно. Чистый долг за квартал стал больше на 28% и составил 239 млн долл., тем не менее долговая нагрузка остается на относительно низком уровне по показателю Чистый долг/EBITDA LTM, равном 0,1.

Денежный поток увеличился из-за сокращения инвестиций в оборотный капитал. Рост выручки во 2 кв. был связан с увеличением объемов реализации на внутреннем рынке, укреплением рубля и изменением структуры продаж. Тем не менее рентабельность снизилась, поскольку совокупная себестоимость росла опережающими темпами в связи с высокими ценами на сырье в начале года. Капзатраты компании во 2 кв. выросли на 34,7% относительно 1 кв. и составили 163 млн долл., а за 1 п/г 2017 капзатраты возросли на 71,1% год к году до 284 млн долл. По итогам 2017 г. компания по-прежнему планирует потратить на инвестиционную программу около 38-39 млрд руб. (примерно 650 млн долл. по текущему курсу), но в долларовом выражении этот показатель из-за укрепления рубля превышает ранее данный прогноз (600 млн долл.) и предполагает увеличение капзатрат во 2 п/г 2017. Несмотря на рост капзатрат во 2 кв., компания в 13,5 раз увеличила свободный денежный поток до 203 млн долл. и в первую очередь за счет сокращения инвестиций в оборотный капитал.

( Читать дальше )

Выручка возросла на 16%. Вчера Магнитогорский металлургический комбинат (ММК опубликовал консолидированные результаты за 2 кв. 2017 г. по МСФО, которые оказались несколько лучше рыночных ожиданий. Выручка увеличилась на 16% квартал к кварталу до 1,9 млрд долл., а EBITDA на 1% до 455 млн долл., что оказалось на 5% выше консенсус-прогноза. В то же время рентабельность по EBITDA снизилась на 4 п.п. до 24%. Чистая прибыль выросла на 22% за квартал и достигла 295 млн долл. Выручка за 1 п/г возросла на 38% год к году, а EBITDA и чистая прибыль на 29% и 10% соответственно. Чистый долг за квартал стал больше на 28% и составил 239 млн долл., тем не менее долговая нагрузка остается на относительно низком уровне по показателю Чистый долг/EBITDA LTM, равном 0,1.

Денежный поток увеличился из-за сокращения инвестиций в оборотный капитал. Рост выручки во 2 кв. был связан с увеличением объемов реализации на внутреннем рынке, укреплением рубля и изменением структуры продаж. Тем не менее рентабельность снизилась, поскольку совокупная себестоимость росла опережающими темпами в связи с высокими ценами на сырье в начале года. Капзатраты компании во 2 кв. выросли на 34,7% относительно 1 кв. и составили 163 млн долл., а за 1 п/г 2017 капзатраты возросли на 71,1% год к году до 284 млн долл. По итогам 2017 г. компания по-прежнему планирует потратить на инвестиционную программу около 38-39 млрд руб. (примерно 650 млн долл. по текущему курсу), но в долларовом выражении этот показатель из-за укрепления рубля превышает ранее данный прогноз (600 млн долл.) и предполагает увеличение капзатрат во 2 п/г 2017. Несмотря на рост капзатрат во 2 кв., компания в 13,5 раз увеличила свободный денежный поток до 203 млн долл. и в первую очередь за счет сокращения инвестиций в оборотный капитал.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

АФК Система - решение суда оказало вчера негативное влияние на котировки акций компании. Они упали на 2% при общем росте рынка на 0,9%

- 08 августа 2017, 11:17

- |

Суд отказал Системе в апелляции на арест активов по иску Роснефти, АФК обратится в кассацию

Восемнадцатый арбитражный апелляционный суд (Челябинск) отказал Системе в удовлетворении апелляционной жалобы, оспаривающей арест активов АФК по иску Роснефти, которая требует взыскать с АФК 170,6 млрд рублей. Представитель АФК сообщил Интерфаксу, что корпорация обжалует решение апелляционного суда в кассационной инстанции.

Восемнадцатый арбитражный апелляционный суд (Челябинск) отказал Системе в удовлетворении апелляционной жалобы, оспаривающей арест активов АФК по иску Роснефти, которая требует взыскать с АФК 170,6 млрд рублей. Представитель АФК сообщил Интерфаксу, что корпорация обжалует решение апелляционного суда в кассационной инстанции.

Напомним, что 26 июня судебный пристав по решению Башкирского арбитражного суда наложил арест на активы АФК — 31,8% акций МТС, 100% сети клиник Медси, 90,47% Башкирской электросетевой компании. Данное решение суда оказало вчера негативное влияние на котировки акций компании. Они упали на 2% при общем росте рынка на 0,9%. Отметим, что в аресте инвесторы видят риск того, что Система будет ограничена в своих возможностях получать доход от этих активов, а также в случае положительного решения по иску Роснефти потерять контроль над ними.Промсвязьбанк

Юнипро - понесенные потери на восстановление блока Березовской ГРЭС не должны оказать существенного влияния на дивиденды компании

- 08 августа 2017, 11:10

- |

Юнипро планирует запустить блок на Березовской ГРЭС в III квартале 2019 г. Юнипро планирует начать получать платежи за мощность энергоблока N3 Березовской ГРЭС по ДПМ в III квартале 2019 года, сообщила компания. На восстановление блока будет потрачено 39 млрд руб. с учетом уже вложенных 11 млрд руб. на конец июня 2017 года.

Мощность пострадавшего блока составляет 600 МВт это 5,3% от общих мощностей Юнипро и 25% от Березовской ГРЭС. Негативным моментом является то, что до 3 кв. 2019 года компания не сможет получать платежи за мощность. В тоже время понесенные потери на восстановление не должны оказать существенного влияния на дивиденды компании, т.к. блок был застрахован.Промсвязьбанк

Сбербанк несколько замедлил темпы роста прибыли, но они по-прежнему остаются высокими

- 08 августа 2017, 11:03

- |

Сбербанк в январе-июле увеличил чистую прибыль по РСБУ на 36% — до 373 млрд рублей

Сбербанк России за январь-июль 2017 года увеличил чистую прибыль по РСБУ на 35,6% — до 372,835 млрд рублей по сравнению 274,976 млрд рублей за аналогичный период 2016 года, говорится в отчете банка. В июле 2017 года Сбербанк получил чистую прибыль в размере 55,9 млрд рублей, что на 22,6% больше показателя за июль 2016 года (45,6 млрд рублей). Чистый процентный доход в январе-июле текущего года вырос на 6,4% и составил 683,6 млрд рублей. Расходы на совокупные резервы в июле составили 51,2 млрд рублей, в целом за 7 месяцев 2017 года — 204,2 млрд рублей (рост на 6,5% по сравнению с январем-июлем 2016 года). Активы банка на 1 августа 2017 года достигли 22 трлн 411,1 млрд рублей, увеличившись с начала года на 2,0%. Сбербанк в январе-июле 2017 года увеличил объем кредитов юрлицам на 3,2% — до 11 трлн 695,9 млрд рублей, физлицам — на 4,0% — до 4 трлн 510,8 млрд рублей.

Сбербанк России за январь-июль 2017 года увеличил чистую прибыль по РСБУ на 35,6% — до 372,835 млрд рублей по сравнению 274,976 млрд рублей за аналогичный период 2016 года, говорится в отчете банка. В июле 2017 года Сбербанк получил чистую прибыль в размере 55,9 млрд рублей, что на 22,6% больше показателя за июль 2016 года (45,6 млрд рублей). Чистый процентный доход в январе-июле текущего года вырос на 6,4% и составил 683,6 млрд рублей. Расходы на совокупные резервы в июле составили 51,2 млрд рублей, в целом за 7 месяцев 2017 года — 204,2 млрд рублей (рост на 6,5% по сравнению с январем-июлем 2016 года). Активы банка на 1 августа 2017 года достигли 22 трлн 411,1 млрд рублей, увеличившись с начала года на 2,0%. Сбербанк в январе-июле 2017 года увеличил объем кредитов юрлицам на 3,2% — до 11 трлн 695,9 млрд рублей, физлицам — на 4,0% — до 4 трлн 510,8 млрд рублей.

В июле Сбербанк несколько замедлил темпы роста прибыли, но они по-прежнему остаются высокими. В целом, положительную динамику показателя банку обеспечивает увеличение чистого процентного дохода за счет снижения процентных ставок по привлеченным средствам. Свой вклад внес и рост портфеля кредитов, который оказал положительное влияние на активы. Среди негативных моментов можно отметить увеличение отчислений в резервы из-за проблем с хорватским ритейлером, которого кредитовал Сбербанк. Данный фактор оказал сдерживающее влияние на динамику прибыли.Промсвязьбанк

ТГК-1 - телеконференция в целом соответствовала ожиданиям рынка

- 08 августа 2017, 10:47

- |

ТГК-1 провела телеконференцию по итогам 1П17

Ниже мы выделяем наиболее важные моменты.

Финансовые прогнозы. Менеджмент не представил конкретного прогноза по EBITDA, но отметил, что пока ситуация развивается согласно ожиданиям, и поэтому компания считает, что финансовый план будет выполнен.

Капзатраты. Менеджмент ожидает, что капзатраты составят 13,3 млрд руб. (включая НДС) в 2017. В течение следующих лет годовые капзатраты будут примерно равны размеру амортизации.

Новый объект по ДПМ. Последний объект в рамках ДПМ (Центральная ТЭЦ) был запущен в эксплуатацию в 1П17, что привело к приросту установленной мощности в 100 МВт. ТГК-1 арендует актив у дочерней компании Газпром энергохолдинга — Межрегионстрой. По оценкам менеджмента, расходы на аренду в 2017 составят около 1,6 млрд руб., но выручку от новой ТЭЦ компания получает в полном объеме.

Другие объекты по ДПМ. В 2017 три электростанции, введенные в эксплуатацию в рамках ДПМ, перешли на 7-ой год контракта, и менеджмент прогнозирует, что эффект от роста цен на мощность по ДПМ составит около 800 млн руб.

( Читать дальше )

Ниже мы выделяем наиболее важные моменты.

Финансовые прогнозы. Менеджмент не представил конкретного прогноза по EBITDA, но отметил, что пока ситуация развивается согласно ожиданиям, и поэтому компания считает, что финансовый план будет выполнен.

Капзатраты. Менеджмент ожидает, что капзатраты составят 13,3 млрд руб. (включая НДС) в 2017. В течение следующих лет годовые капзатраты будут примерно равны размеру амортизации.

Новый объект по ДПМ. Последний объект в рамках ДПМ (Центральная ТЭЦ) был запущен в эксплуатацию в 1П17, что привело к приросту установленной мощности в 100 МВт. ТГК-1 арендует актив у дочерней компании Газпром энергохолдинга — Межрегионстрой. По оценкам менеджмента, расходы на аренду в 2017 составят около 1,6 млрд руб., но выручку от новой ТЭЦ компания получает в полном объеме.

Другие объекты по ДПМ. В 2017 три электростанции, введенные в эксплуатацию в рамках ДПМ, перешли на 7-ой год контракта, и менеджмент прогнозирует, что эффект от роста цен на мощность по ДПМ составит около 800 млн руб.

( Читать дальше )

Qiwi - покупка акций банком Открытие является нейтральной новостью для динамики котировок компании

- 08 августа 2017, 10:34

- |

QIWI: банк Открытие купил 12,2%

Банк Открытие аккумулировал дополнительные 12,2% акций Qiwi класса B почти на $100 млн, что означает, что компания заплатила в среднем $18,2 за ADS (компания заплатила от $17,7 до $19,0 за ADS). В результате доля Банка Открытие в Qiwi выросла до 21%.

Банк Открытие аккумулировал дополнительные 12,2% акций Qiwi класса B почти на $100 млн, что означает, что компания заплатила в среднем $18,2 за ADS (компания заплатила от $17,7 до $19,0 за ADS). В результате доля Банка Открытие в Qiwi выросла до 21%.

Кто стал продавцом неясно. Возможно, банк мог купить акции с рынка после отмены обязательной оферты в конце июля. Как мы писали ранее, мы видим синергетический эффект для Открытия и Qiwi. Например, совсем недавно Qiwi и банк Точка (дочерняя компания Открытия, ориентированная на малый бизнес) подписали соглашение о сотрудничестве в продвижении сервисов для малого бизнеса. Мы считаем новость нейтральной для динамики котировок Qiwi, которая по-прежнему находится у нас на пересмотре.АТОН

Сбербанк - ускорение роста кредитного портфеля банка. Результаты являются нейтральными для динамики акций банка

- 08 августа 2017, 10:15

- |

Сбербанк опубликовал хорошие показатели по РСБУ за июль

Чистая прибыль банка за июль составила 55,9 млрд руб. (+22,6% г/г), что предполагает аннуализированный RoE 21,7% (как и в июне). Чистый процентный доход вырос на 6,5% г/г до 104 млрд руб., а чистый комиссионный доход увеличился на 32% до 31,2 млрд руб. Чистые отчисления в резервы выросли на 8% г/г до 51,2 млрд руб., аннуализированная стоимость риска составила 3,8%. За 7M17 чистая прибыль Сбербанка выросла на 35,6% до 373 млрд руб. Чистый процентный доход и чистый комиссионный доход прибавили 6,4% и 15% соответственно. Показатель RoE остался на комфортном уровне 21,6%, стоимость риска составила 2,2%. Операционные затраты выросли на 7,9%, соотношение затраты/доход составило 29,8%. Коэффициент Н1,0 остается высоким на уровне 14,2%. Корпоративные кредиты выросли на 3,2% с начала года до 11,7 трлн руб., кредиты физическим лицам увеличились на 4,0% с начала года до 4,5 трлн руб.

Чистая прибыль банка за июль составила 55,9 млрд руб. (+22,6% г/г), что предполагает аннуализированный RoE 21,7% (как и в июне). Чистый процентный доход вырос на 6,5% г/г до 104 млрд руб., а чистый комиссионный доход увеличился на 32% до 31,2 млрд руб. Чистые отчисления в резервы выросли на 8% г/г до 51,2 млрд руб., аннуализированная стоимость риска составила 3,8%. За 7M17 чистая прибыль Сбербанка выросла на 35,6% до 373 млрд руб. Чистый процентный доход и чистый комиссионный доход прибавили 6,4% и 15% соответственно. Показатель RoE остался на комфортном уровне 21,6%, стоимость риска составила 2,2%. Операционные затраты выросли на 7,9%, соотношение затраты/доход составило 29,8%. Коэффициент Н1,0 остается высоким на уровне 14,2%. Корпоративные кредиты выросли на 3,2% с начала года до 11,7 трлн руб., кредиты физическим лицам увеличились на 4,0% с начала года до 4,5 трлн руб.

Сбербанк опубликовал очередную порцию сильных результатов. Ключевой момент — ускорение роста кредитного портфеля банка. С негативной стороны можно отметить рост отчислений в резервы и операционных затрат, но он был компенсирован более низкими налогами, что позволило сохранить показатели чистой прибыли и RoE на уровне предыдущего месяца. Мы считаем результаты нейтральными для динамики акций банка.АТОН

ММК - сильные результаты за 2 квартал. Аналитики подтверждают рекомендацию покупать

- 08 августа 2017, 10:04

- |

ММК: EBITDA за 2К17 на 4,6% выше консенсус-прогноза

Выручка составила $1 926 млн (+16% кв/кв), EBITDA — $455 млн (+1% кв/кв), свободный денежный поток вырос до $203 млн. Чистый долг упал до $239 млн, в результате чего коэффициент чистой задолженности снизился до 0,1x. Компания подтвердила сезонный рост на внутреннем рынке, который должен стимулировать продажи стали в 3К17. Растущие экспортные котировки должны поддержать внутренние цены на сталь. ММК сообщила, что из-за укрепления рубля капзатраты могут оказаться несколько выше, чем планировалось (около $590 млн).

Выручка составила $1 926 млн (+16% кв/кв), EBITDA — $455 млн (+1% кв/кв), свободный денежный поток вырос до $203 млн. Чистый долг упал до $239 млн, в результате чего коэффициент чистой задолженности снизился до 0,1x. Компания подтвердила сезонный рост на внутреннем рынке, который должен стимулировать продажи стали в 3К17. Растущие экспортные котировки должны поддержать внутренние цены на сталь. ММК сообщила, что из-за укрепления рубля капзатраты могут оказаться несколько выше, чем планировалось (около $590 млн).

Сильные результаты, EBITDA оказалась на 4,6% выше консенсус-прогноза. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ с учетом дисконта в оценке по сравнению с российскими аналогами и низкой вертикальной интеграции в сырье.АТОН

Эталон - проект реновации источник неопределенности для девелоперов

- 07 августа 2017, 17:52

- |

Компания рассматривает выход на международные рынки

Эталон может выйти на рынки стран Африки, Азии и Восточной Европы. Девелопер Etalon Group в ближайшей перспективе планирует реализовать два проекта в Санкт-Петербурге: в Василеостровском и Петроградском районах города, сообщил в интервью Интерфаксу основатель и генеральный директор компании Вячеслав Заренков. Это будут проекты бизнес-класса от 50 тыс. кв. м до 120 тыс. кв. м. Заренков также рассказал, что Etalon Group изучает возможность выхода на рынки стран Африки, Азии и Восточной Европы. По его словам, о некоторых проектах может быть объявлено до 2020 г., но не в этом году.

Доля проектов компании в Москве составляет 49%. Сейчас проекты компании располагаются в Санкт-Петербурге и Москве, при этом в структуре портфеля по состоянию на конец 2016 г. доля московских проектов составляла 49%, а проектов в Санкт-Петербурге 51%. При этом в Московском регионе компания увеличивает свое присутствие в сегментах комфорт и бизнес. Так, на смену первым проектам компании Эталон-Сити (Бутово) и Изумрудные холмы (Красногорск) приходят проекты в более высоком ценовом сегменте: Серебряный фонтан (метро Алексеевская) и недавно приобретенный проект на Летниковской улице (ЦАО).

( Читать дальше )

Эталон может выйти на рынки стран Африки, Азии и Восточной Европы. Девелопер Etalon Group в ближайшей перспективе планирует реализовать два проекта в Санкт-Петербурге: в Василеостровском и Петроградском районах города, сообщил в интервью Интерфаксу основатель и генеральный директор компании Вячеслав Заренков. Это будут проекты бизнес-класса от 50 тыс. кв. м до 120 тыс. кв. м. Заренков также рассказал, что Etalon Group изучает возможность выхода на рынки стран Африки, Азии и Восточной Европы. По его словам, о некоторых проектах может быть объявлено до 2020 г., но не в этом году.

Доля проектов компании в Москве составляет 49%. Сейчас проекты компании располагаются в Санкт-Петербурге и Москве, при этом в структуре портфеля по состоянию на конец 2016 г. доля московских проектов составляла 49%, а проектов в Санкт-Петербурге 51%. При этом в Московском регионе компания увеличивает свое присутствие в сегментах комфорт и бизнес. Так, на смену первым проектам компании Эталон-Сити (Бутово) и Изумрудные холмы (Красногорск) приходят проекты в более высоком ценовом сегменте: Серебряный фонтан (метро Алексеевская) и недавно приобретенный проект на Летниковской улице (ЦАО).

( Читать дальше )

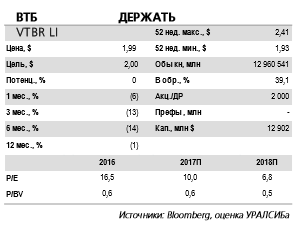

ВТБ отчитается в среду, 9 августа и проведет телефонную конференцию

- 07 августа 2017, 17:35

- |

ВТБ в среду представит отчетность за 2 кв. 2017 г. по МСФО и проведет телефонную конференцию. По нашим оценкам, чистая прибыль вырастет на 13% квартал к кварталу, а рентабельность капитала увеличится примерно до 9%. Консенсус-прогноз чуть более консервативен и предполагает ROAE ближе к 8% при сохранении прибыли почти на уровне 1 кв. Исходя из данных за апрель-май мы предполагаем, что маржа останется стабильной относительно предыдущего квартала (4,1%), а чистый комиссионный доход прибавит 8%. Мы ожидаем дальнейшего сокращения доли прочего дохода в выручке до 4% с 7% в 1 кв. и 13% в 4 кв. 2016 г.

Опережающая динамика розницы должна сохраниться. Операционные расходы, согласно нашим расчетам, прибавят 6% относительно 2 кв. 2016 г., но немного снизятся квартал к кварталу, тогда как соотношение Расходы/Доходы составит 42% против 43%. Стоимость риска может остаться на уровне 1 кв. (1,8%) с учетом забалансовых гарантий по нашему мнению, диапазон 1,2-1,6% в апреле-мае не является устойчивым для группы. Мы ждем роста портфеля корпоративных кредитов в пределах 2% квартал к кварталу в номинальном выражении (чему технически способствовало ослабление рубля), тогда как розница может прибавить около 4%.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания