stanislava

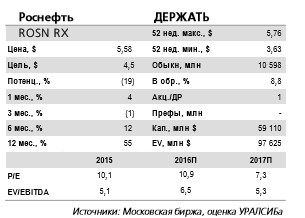

Присутствие QIA среди акционеров может стать драйвером роста акций Роснефти.

- 08 декабря 2016, 14:36

- |

Цена продажи – рыночная, чуть выше ожидавшейся. Вчера главный исполнительный директор Роснефти Игорь Сечин сообщил, что 19,5% акций компании будут приобретены консорциумом, в котором по 50% принадлежит сырьевому трейдеру Glencore и суверенному фонду Катара (Qatar Investment Authority, QIA). По словам пресс-секретаря президента РФ Дмитрия Пескова, бюджет РФ получит от сделки 10,5 млрд евро (11,3 млрд долл. или 721 млрд руб. по курсу ЦБ на 7 декабря.). Это на 1% выше установленной правительством минимальной цены продажи пакета (711 млрд руб.) и приблизительно равно рыночной капитализации пакета на закрытие рынка 6 декабря.

Возможно создание СП, новые трейдинговые контракты. Покупка пакета будет профинансирована за счет фондов QIA, заемных средств, предоставленных консорциуму, и собственных средств Glencore в размере 300 млн евро. Игорь Сечин рассказал о дополнительных условиях сделки, таких как заключение долгосрочного поставочного контракта с Glencore, согласование позиций на рынках и создание специального, совместного с консорциумом, предприятия по добыче как в России, так и за рубежом. Согласно директиве правительства, оплата должна поступить Роснефтегазу до 15 декабря.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сбербанк сохранит высокие темпы роста прибыли относительно 11 мес. 2015 года,

- 08 декабря 2016, 13:31

- |

Сбербанк России за январь-ноябрь 2016 года увеличил чистую прибыль по РСБУ в 2,4 раза — до 483,2 млрд рублей по сравнению с 202,4 млрд рублей за аналогичный период прошлого года, говорится в сообщении банка. Чистый процентные доходы выросли в январе-ноябре на 45% год к году, до 1 трлн рублей. Операционные расходы увеличились на 12,6% год к году и составили 432,9 млрд рублей. Активы банка с начала года показали снижение на 5,8% до 21,7 трлн руб..

Чистая прибыль Сбербанка не показала значимого роста относительно октября и в целом можно говорить, что этот показатель вышел на плато на уровне 53-53,5 млрд руб. в месяц. Это позволяет банку сохранить высокие темпы роста прибыли относительно 11 мес. 2015 года, который был сформирован благодаря низкой базе прошлого года, роспуску резервов и увеличению чистого процентного дохода при более низкой динамике расходов.Промсвязьбанк

Докапитализация АвтоВАЗа для улучшения баланса из-за больших убытков. Аналитики ожидают оживления сектора продаж автомобилей в РФ в 2017 году

- 08 декабря 2016, 13:06

- |

Цена одной акции АвтоВАЗа в ходе допэмиссии составит 9 руб., Alliance Rostec Auto B.V. (СП Ростеха и альянса Renault-Nissan) оплачивает и приобретает акции в количестве не более 36 млн 449 тыс. 262 шт., что не превысит 2% ранее размещенных обыкновенных акций. Размещение обыкновенных акций было начато 7 декабря 2016 г. Предполагается, что оно продлится до 26 декабря 2016 г. Открытая подписка является первым основным шагом по реализации общего плана рекапитализации АвтоВАЗа, который позволит обществу финансировать перспективные планы рыночной экспансии, а также выполнять финансовые обязательства", — говорится в сообщении компании.

Цена размещения на 7,3% ниже текущих котировок АвтоВАЗа, но на уровне средней за последние три месяца. Отметим, что докапитализация АвтоВАЗу необходима для улучшения баланса ввиду отрицательного капитала из-за больших убытков. Надо отметить, что мы ожидаем оживления сектора продаж автомобилей в РФ в 2017 году, но не думаем, что данный фактор мотивирует миноритарных акционеров участвовать в дополнительной эмиссии акций. Скорее всего, она будет размещена среди основных акционеров.Промсвязьбанк

По итогам года добыча нефти Татнефть вырастет на 4,7-5%.

- 08 декабря 2016, 12:42

- |

Татнефть в январе-ноябре 2016 года добыло в 25,763 млн тонн нефти, что на 1,2 млн тонн (4,9%) выше показателя аналогичного периода 2016 года, сообщила пресс-служба компании. В том числе в ноябре было добыто 2,429 млн тонн нефти. В ноябре 2015 года этот показатель составлял 2,342 млн тонн. Таким образом, рост в ноябре составил 3,7%. Добыча сверхвязкой нефти в ноябре составила 98,28 тыс. тонн, с начала года было добыто 738,476 тыс. тонн.

Татнефть показывает неплохие темпы роста добычи нефти, опережая средние показатели по отрасли. Мы считаем, что по итогам года добыча нефти компании вырастет на 4,7-5%. Основной вопрос сейчас, как НК будет прогнозировать добычу на 2017 год в условиях ограничений по добыче, взятых на себя РФ. У компании сложные месторождения и консервировать на них скважины проблематично.Промсвязьбанк

Сделка Роснефти позитивна для всех российских акций

- 08 декабря 2016, 12:18

- |

Glencore и Qatar Investment Authority (QIA) в равных долях купят 19,5% Роснефти в рамках приватизации за €10,5 млрд. Сделка находится в финальной стадии и будет закрыта в середине декабря. Консорциум Glencore и Qatar Investment Authority создали на паритетных началах. Таким образом, на каждого из участников консорциума будет приходиться по 9,75% Роснефти. Glencore в своем сообщении указывает, что не будет иметь влияния на Роснефть, за исключением непрямого контроля над 0,54% акций компании. Именно такой пакет Glencore оплатит из собственных средств — трейдер предоставит 300 млн евро. Остальное предоставят Qatar Investment Authority и банки.

Данную сделку можно рассматривать с положительной стороны для Роснефти, т.к. ранее предполагалось, что компании придется выкупать свои акции у государства. Это позитивно для FCF НК. Пока не известно, какие еще были предложены выгоды консорциуму, кроме того, что Роснефть увеличит на 220 тыс. барр. в сутки продажу нефти через Glencore. Возможно, они заключаются в увеличении размера комиссии трейдера. Что касается цены сделки, то она близка к текущим рыночным котировкам. В целом данная сделка позитивна не только для Роснефти, но и для всех российских акций, т.к. свидетельствует об интересе иностранных инвесторов к отечественным активам даже в условиях санкций.Промсвязьбанк

Минфин будет придерживаться целевого показателя дефицита 3,2% ВВП в 2017 г.

- 08 декабря 2016, 11:54

- |

ПО ОЦЕНКЕ МИНФИНА, ДОПОЛНИТЕЛЬНЫЕ ДОХОДЫ БЮДЖЕТА ПРИ ЦЕНЕ НЕФТИ 50 ДОЛЛ. В 2017 СОСТАВЯТ 1 ТРЛН РУБ. – ОДНАКО ЭТО НЕ СНИЖАЕТ ПОТРЕБНОСТЬ В ЗАИМСТВОВАНИЯХ

По словам министра финансов Антона Силуанова, если средняя цена на нефть в 2017 году составит 50 долл. за баррель (скорее всего, он говорил о цене Urals), российский бюджет получит дополнительный 1 трлн руб. доходов в 2017. Он сказал, что часть этих денег может быть потрачена, а часть — сохранена в Резервном фонде. Он также отметил, что у министерства в настоящий момент нет планов менять цену нефти, заложенную в бюджет на 2017 год (40 долл. за баррель Urals).

АТОН

Комментарии Силуанова предполагают, что Минфин, скорее всего, будет придерживаться целевого показателя дефицита 3,2% ВВП в 2017, даже если цены на нефть будут выше заложенного в бюджет показателя в 40 долл./барр. Это означает, что план заимствований на 2017 («валовый» выпуск ОФЗ на общую сумму 1,65 млрд руб.) скорее всего мало зависит от уровня цены нефти — правительство будет использовать периоды благоприятной рыночной конъюнктуры для увеличения расходов и пополнения резервов (при текущем бюджете, в 2017 Россия истощит Резервный фонд и начнет расходовать Фонд национального благосостояния). Мы считаем, что значительное предложение ОФЗ является ключевым риском для рынка рублевого долга в следующем году.

Индексация тарифов в 2017 г. поддержит финансовые показатели.«РЖД»

- 08 декабря 2016, 11:23

- |

МИНТРАНС ПРЕДЛОЖИЛ УВЕЛИЧИТЬ ТАРИФЫ РЖД НА 6% В 2017 – GLOBALTRANS

Правительство одобрило индексацию тарифов «РЖД» на 4% на 2017, что соответствует прогнозируемой инфляции. Тем не менее Минтранс предлагает дополнительную индексацию тарифов на 2%, что является разовым сбором, связанным с ремонтом и содержанием железнодорожной инфраструктуры.

АТОН

Мы ожидаем, что эта индексация будет одобрена, поскольку она поддержит финансовые показатели «РЖД». Формально, это умеренно негативная новость для железнодорожных операторов, включая Globaltrans и «Трансконтейнер», поскольку их инфраструктурные издержки вырастут. Тем не менее мы считаем, что рост издержек будет частично переложен на клиентов в свете растущего спроса на ж/д вагоны (полувагоны). Более того, согласно отраслевым экспертам, оборот ж/д вагонов в России существенно увеличился за последние несколько лет, и это хороший пример роста эффективности «РЖД», который позволяет монополии увеличить тарифы выше уровня инфляции.

Сильный рост кредитной активности «Сбербанка» в ноябре месяце.

- 08 декабря 2016, 10:57

- |

СБЕРБАНК ОПУБЛИКОВАЛ ХОРОШИЕ РЕЗУЛЬТАТЫ ЗА НОЯБРЬ ПО РСБУ

Чистая прибыль банка в ноябре составила 53,4 млрд руб. (RoE 23,2%), что на 1% выше октябрьского показателя (53,1 млрд руб.) и в 2,2 раз выше, чем годом ранее (24 млрд руб.). Чистый процентный доход снизился на 6% м/м до 90,8 млрд руб. из-за падения доходности активов на 30 бп до 5%, комиссионный доход увеличился на 2% м/м до 26,7 млрд руб. Чистая прибыль за 11M16 выросла в 2,4 раза до 483 млрд руб. (ROE 20,7%). Корпоративные кредиты в ноябре сильно выросли — на 254 млрд руб. (+2,2% м/м), а кредиты физическим лицам увеличились на 20,7 млрд руб. (0,5%). За 11M16 чистые отчисления в резервы снизились на 27% г/г, стоимость риска составила 1,8%. Операционные затраты оказались неизменными м/м на уровне 41 млрд руб. и выросли на 12,6% за 11M16 до 433 млрд руб., соотношение «затраты/доход» составило 32,8%, что представляется комфортным показателем. Чистая прибыль от торговых и валютных операций в ноябре увеличилась еще на 8 млрд руб.

АТОНЕще один удачный месяц для «Сбербанка», хотя и НЕСКОЛЬКО слабее октября по показателям отчета о прибылях и убытках - доход от ОСНОВНЫХ видов деятельности снизился (-4% м/м) из-за снижения доходности. Тем не менее ноябрь стал примечательным месяцем для банка - это был первый месяц за долгий период, когда мы наблюдали сильный рост кредитной активности как в сегменте корпоративных, так и в сегменте розничных кредитов. Это еще один признак того, что российская экономика находится на пути к восстановлению. Следующий катализатор для «Сбербанка» — 14 декабря, когда руководство представит прогноз на 2017 год. Мы подтверждаем нашу позитивную позицию по «Сбербанку», который торгуется с мультипликатором P/BV 2017П равным 1,07x и P/E 2017П равным 6,0x.

Аналитики ожидают позитивной реакции в акциях «Роснефти»

- 08 декабря 2016, 10:37

- |

GLENCORE И QATAR INVESTMENT AUTHORITY ПОКУПАЮТ 19,5% РОСНЕФТИ ЗА 10,5 МЛРД ЕВРО

Различные источники в СМИ сообщают, что СП (50/50) Glencore и Qatar InvestmentAuthority (QIA) договорилось о покупке 19,5% «Роснефти» за 10,5 млрд евро (~719 млрд руб.). По словам главы «Роснефти» Игоря Сечина, сделка будет сопровождаться долгосрочным контрактом на поставки с Glencore, а также созданием специального СП с Glencore для добывающих проектов в России и за рубежом. Сделка будет профинансирована за счет собственных средств и долговых обязательств. Поскольку СП заплатит за долю в «Роснефти» в валюте, ЦБ и «Роснефть» разработают специальную схему конвертации валюты, чтобы избежать волатильности курса рубля. Государство вчера также утвердило новую дивидендную политику, предусматривающую выплату 35% чистой прибыли по МСФО.

АТОННовость стала приятным сюрпризом для рынка, который считал базовым сценарием выкуп принадлежащих «Роснефтегазу» 19,5% самой «Роснефтью», особенно после размещения «Роснефтью» облигаций на сумму 600 млрд руб. в понедельник. Теперь среди акционеров «Роснефти» будет три иностранных инвестора (BP, Glencore и QIA), и это должно позитивно сказаться на корпоративном управлении, а значит привести к росту рыночной капитализации. Кроме того, партнерство с Glencore может также создать дополнительную стоимость для«Роснефти» в перспективе. Мы ожидаем ПОЗИТИВНОЙ реакции в акциях «Роснефти» сегодня, поскольку компании удалось избежать нежелательного выкупа собственных акций и увеличения долговой нагрузки

Аналитики ожидают дальнейшего снижения темпов роста потребительских цен в 2017 г. (инфляция замедлится до 4,1%).

- 07 декабря 2016, 14:43

- |

Темпы роста потребительских цен снова ниже ожиданий… Вчера Росстат сообщил, что в ноябре темпы роста потребительских цен остались на уровне 0,4% месяц к месяцу. Рост цен оказался меньше, чем ожидал рынок (0,5% месяц к месяцу, согласно консенсус-прогнозу Интерфакса). Таким образом, потребительские цены вновь замедлили рост год к году (тенденция сохраняется пятый месяц подряд) – до 5,8% в ноябре (минимум с июля 2012 г.) с 6,1% в октябре. По итогам 11 мес. 2016 г. ИПЦ вырос на 7,2% год к году и на 5% с начала года. Базовая инфляция также осталась на уровне 0,4% месяц к месяцу в ноябре, но год к году сбавила темпы до 6,2% с 6,4% соответственно.

…благодаря отсутствию повышения цен в секторе услуг. Основной причиной замедления роста потребительских цен в ноябре стал нулевой рост цен месяц к месяцу в секторе услуг (год к году рост цен замедлился до 5,3% с 5,4% в октябре) после снижения цен на услуги на 0,3% месяц к месяцу в октябре. В частности, продолжили дешеветь услуги пассажирского транспорта, санаторно-оздоровительные и страховые услуги, услуги зарубежного туризма. В то же время подорожали услуги дошкольного воспитания, сохранился рост цен на медицинские и бытовые услуги. Увеличение цен на продовольственные товары в ноябре замедлилось до 0,7% месяц к месяцу с 0,8% месяцем ранее. Наиболее быстрыми темпами в ноябре дорожали яйца, сливочное масло, плодовоовощная продукция. Рост цен на непродовольственные товары замедлился до 0,4% месяц к месяцу с 0,5% соответственно.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания