stanislava

ПСБ:Татнефть демонстрирует хорошую динамику производства

- 25 ноября 2016, 13:21

- |

Группа Татнефть по итогам 2016 года может увеличить добычу нефти на 4,6% по сравнению с 2015 годом, до 28,5 млн тонн, говорится в пресс-релизе компании по итогам заседания совета директоров Татнефти, состоявшегося в четверг. При этом ожидается, что 28,2 млн тонн нефти, в том числе 833 тонн сверхвязкой нефти будет добыто Татнефть, еще 353 тыс. тонн нефти будут добыты дочерними компаниями.

По мнению аналитиков Промсвязьбанка

По итогам 10 мес. 2016 года компания нарастила добычу нефти на 5,3%, до 23,6 млн т. Таким образом, ожидается замедление темпов роста добычи в последние два месяца этого года. Тем не менее, Татнефть демонстрирует хорошую динамику производства, являясь одним из лидеров сектора по этому показателю. Однако снижение средней цены реализации продукции было более существенным, на этом фоне по итогам 2016 года компания отразит снижение выручки.

- комментировать

- Комментарии ( 0 )

ПСБ: Позитивные финансовые показатели МКБ

- 25 ноября 2016, 13:09

- |

МКБ за 9 месяцев 2016 года увеличил чистую прибыль по МСФО в 5,4 раза — до 8,342 млрд рублей по сравнению с 1,535 млрд рублей прибыли за аналогичный период прошлого года, следует из консолидированной отчетности банка. МКБ за 9 месяцев 2016 года увеличил чистый процентный доход до резервов в 1,8 раза — до 31,4 млрд рублей, после резервов — в 2,4 раза — до 7,3 млрд рублей. Операционные расходы выросли на 34,5% — до 10,1 млрд рублей. Активы банка к 1 октября 2016 года достигли 1 трлн 311,9 млрд рублей, увеличившись на 8,9% с 1 трлн 208,2 млрд рублей на 1 января.

По мнению аналитиков Промсвязьбанка

Хороший рост чистого процентного дохода и более слабая динамика операционных расходов положительно отразились на чистой прибыли банка. На увеличение финансовых показателей оказал влияние и рост активов. В целом, результаты банка можно отметить как позитивные. В то же время МКБ объявил о том, что в 2017 году может провести дополнительную эмиссию акций, увеличив УК на 13%. Данный фактор может стать причиной выхода из акций компаний инвесторов, которые не захотят принять в ней участие.

ПСБ: результаты Газпром нефти по ключевым показателям превзошли ожидания рынка.

- 25 ноября 2016, 12:45

- |

Чистая прибыль Газпром нефти по МСФО за 9 месяцев 2016 года выросла на 12,7% по сравнению с аналогичным периодом 2015 года, до 147,48 млрд рублей, говорится в пресс-релизе компании. Скорректированная EBITDA за 9 месяцев составила 325 млрд рублей, увеличившись на 4,1%, выручка от продаж снизилась на 1,4% — до 1 трлн 221,326 млрд рублей.

По мнению аналитиков Промсвязьбанка

Результаты компании по ключевым показателям превзошли ожидания рынка. Негативное влияние на выручку Газпром нефти оказало снижение средних цен реализации продукции в первую очередь за счет падения цен на нефть. Данный фактор частично был нивелирован ростом добычи на 8,1%. Тем не менее, несмотря на падение доходов, компании удалось удержать положительные темпы роста EBITDA, что позитивно отразилось на рентабельности. Опережающая динамика чистой прибыли была связана с получение прибыли от курсовых разниц, тогда как годом ранее по этой статье был зафиксирован убыток.

Атон: прогноз Аэрофлота подразумевает среднегодовые темпы роста 8%, что является высоким показателем

- 25 ноября 2016, 12:07

- |

АЭРОФЛОТ ПОВЫСИЛ СВОЙ ДОЛГОСРОЧНЫЙ ПРОГНОЗ ПО ПАССАЖИРОПОТОКУ

Совет директоров скорректировал долгосрочную стратегию компании. «Аэрофлот» повысил свой долгосрочный прогноз по росту пассажиропотока до 66 млн к 2021 с 61,5 млн изначально. К этому времени у «Аэрофлота» будет 380 самолетов, в том числе 50 самолетов Sukhoi Superjet и 50 MC-21. В настоящий момент парк компании составляет 291 самолет, и в 2016 году она перевезет около 44 млн пассажиров.

По мнению аналитиков АТОНа

Прогноз подразумевает среднегодовые темпы роста 8%, что является высоким показателем, намного выше нашего текущего прогноза, предусматривающего среднегодовые темпы роста 6% до 56 млн пассажиров к 2021. Новость представляется позитивной, но не окажет влияния на котировки в краткосрочной перспективе.

Атон: результаты Московского кредитного банка являются нейтральными для котировок.

- 25 ноября 2016, 11:38

- |

МОСКОВСКИЙ КРЕДИТНЫЙ БАНК ОПУБЛИКОВАЛ ХОРОШИЕ РЕЗУЛЬТАТЫ ЗА 3 кв. 2016

Чистая прибыль «Московского кредитного банка» выросла почти в 9x раз г/г и снизилась на 4% кв/кв до 3,3 млрд руб. в 3 кв. 2016. Это предполагает аннуализированный показатель ROE 13,0%. Чистый процентный доход вырос на 50% г/г, но снизился на 4% кв/кв до 10,9 млрд руб., а чистая процентная маржа составила 3,6% (против 3,5% во 2 кв. 2016). Чистый комиссионный доход увеличился на 15% г/г и снизился на 6% кв/кв до 2,6 млрд руб. Резервы на возможные убытки по кредитам выросли на 28% г/г, но снизились на 14% кв/кв до 7,8 млрд руб.; стоимость риска составила 5,1% (6,3% за 2 кв. 2016. Доля неработающих кредитов составила 4,8% (5% за 1 полугодие 2016), коэффициент покрытия составил 1,17x. Общие активы выросли на 8,6% с начала года до 1,3 трлн руб. Коэффициент достаточности капитала остался на высоком уровне 17,4%

По мнению аналитиков АТОНа

Банк опубликовал достаточно хорошие результаты. ЧПМ и стоимость риска улучшаются. Аннуализированный ROE по-прежнему измеряется высокими двузначными показателями в 3 кв 2016, что также впечатляет. Мы считаем результаты нейтральными для котировок.

Атон: итоги телеконференции Газпром нефть

- 25 ноября 2016, 10:40

- |

● ГАЗПРОМ НЕФТЬ ПРОВЕЛА ТЕЛЕКОНФЕРЕНЦИЮ

Мы выделяем следующие наиболее важные выводы.

· Капзатраты. Компания ожидает, что капзатраты в 2017 окажутся на уровне капзатрат в 2016 и составят 360 млрд руб. Это соответствует нашим прогнозам на следующий год.

· Дивиденды. «Газпром нефть» не будет выплачивать промежуточные дивиденды из прибыли за 2016, предпочитает выплатить высокие дивиденды за весь 2016. Компания будет придерживаться коэффициента выплат 25%. По нашим оценкам, «Газпром нефть» в настоящий момент предлагает дивидендную доходность ~5% за следующий год.

· Добыча. Компания ожидает роста добычи как минимум на 5-6% в следующем году. Ожидается, что на Новопортовском месторождении будет добыто 5,5 млн тнэ в 2017 году и 6,5 млн тнэ в 2018, на Восточной Мессояхе (СП 50/50 с «Роснефтью») должно быть добыто 3,1 млн тнэ в 2017, 4,4 млн тнэ — в 2018, 5,5 млн тнэ — в 2019 и 6,1 млн тнэ — в 2020, согласно компании.

( Читать дальше )

Атон: позитивные показатели для акций Газпром нефть

- 25 ноября 2016, 10:08

- |

Выручка составила 450,2 млрд руб. (+11% кв/кв, +1% по сравнению с прогнозом «Атона», +3% по сравнению с консенсус-прогнозом Interfax), EBITDA достигла 97,8 млрд руб. (+42% г/г, +11% по сравнению с прогнозом «Атона», +8% по сравнению с консенсус-прогнозом), а чистая прибыль составила 57,1 млрд руб. (+11% кв/кв, +9% по сравнению с прогнозом «Атона» и с консенсус-прогнозом). Как и ожидалось, показатель EBITDA оказался выше на фоне увеличения добычи на месторождениях, пользующихся налоговыми льготами, Новопортовском и Приразломном, что помогло нейтрализовать отрицательный эффект от лага экспортной пошлины. Показатель FCF остался отрицательным — минус 9,8 млрд руб. против минус 20,2 млрд руб. во 2 кв 2016 (минус 30,4 млрд руб. за 9 мес 2016).

По мнению аналитиков АТОНа

Мы считаем показатели ПОЗИТИВНЫМИ для акций, которые вчера продемонстрировали сильную реакцию.

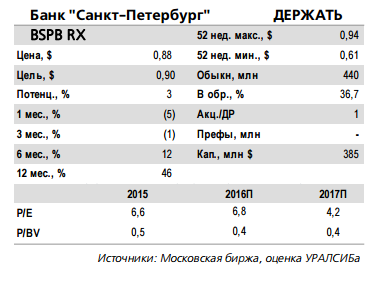

По оценкам Уралсиб чистая прибыль Банка Санкт- Петербург увеличилась на 14% кв/кв, а показатель ROAE составил 6,3% против 5,6% кварталом ранее

- 24 ноября 2016, 21:07

- |

По оценкам аналитиков Уралсиб

Маржа, скорее всего, продолжила восстанавливаться. В понедельник Банк Санкт-Петербург (BSPB RX – ДЕРЖАТЬ) представит отчетность за 3 кв. 2016 г. по МСФО и проведет телефонную конференцию. По нашим оценкам, чистая прибыль банка увеличилась на 14% квартал к кварталу, а показатель ROAE составил 6,3% против 5,6% кварталом ранее. Консенсус-прогноз чуть менее оптимистичен и предусматривает 5-процентный рост прибыли за квартал. Чистая процентная маржа, по нашим оценкам, прибавила еще 30 б.п. квартал к кварталу, а чистый процентный доход увеличился на 5%. Прочие доходы, вероятно, также выросли квартал к кварталу. Операционные расходы, как мы ожидаем, увеличились на 4% относительно предыдущего квартала, а год к году (по итогам 9 мес.) выросли на 23% и на данный момент существенно опережают годовой прогноз, равный 12–15%.

( Читать дальше )

Уралсиб: недооцененность АФК Системы, ожидаем относительно стабильную динамику в большинстве бизнес сегментов компании

- 24 ноября 2016, 20:21

- |

В понедельник, 28 ноября, АФК «Система» (SSA LI – ПОКУПАТЬ) опубликует финансовую отчетность за 3 кв. 2016 г. по МСФО.

Мы ожидаем некоторого повышения рентабельности относительно предыдущего квартала, учитывая достаточно хорошие результаты основного актива холдинга, МТС (MBT US – ПОКУПАТЬ), и сильные показатели розничного подразделения «Детский мир». Так, выручка АФК «Система», по нашим прогнозам, выросла на 0,1% (здесь и далее – год к году) до 184 млрд руб. (2,9 млрд долл.), при этом OIBDA сократилась на 3% до 50,9 млрд руб. (787 млн долл.), что предполагает снижение рентабельности по OIBDA на 3,6 п.п. до 27,6%. Чистая прибыль, как мы прогнозируем, составила 575 млн руб. (9 млн долл.).

Динамика в банковском сегменте остается слабой. Мы ожидаем, что динамика показателей МТС-Банка осталась слабой, и его выручка составила 5,3 млрд руб. (83 млн долл.), а убыток по OIBDA оказался на уровне 652 млн руб. (10 млн долл.). Технологический дивизион, РТИ Системы, согласно нашему прогнозу, получил выручку в размере 10,2 млрд руб. (158 млн долл.), OIBDA могла составить 482 млн руб. (9 млн долл.). По лесопромышленному сегменту (ГК «Сегежа») мы прогнозируем выручку в размере 9,8 млрд руб. (152 млн долл.), а OIBDA на уровне 2,1 млрд руб. (33 млн долл.). Мы также ожидаем, что выручка нефтесервисной компании «Таргин» равна 6,4 млрд руб. (104 млн долл.), а OIBDA – 790 млн руб. (12 млн долл.). Выручка SSTL, по нашим прогнозам, составила 3,4 млрд руб. (53 млн долл.), а на уровне OIBDA компания могла понести убыток объемом 893 млн руб. (14 млн долл.). В сельскохозяйственном подразделении выручка, по нашим оценкам, оказалась на уровне 2,1 млрд руб. (33 млн долл.), OIBDA – 605 млн руб. (9 млн долл.).

( Читать дальше )

Уралсиб: Аэрофлот - рост пассажиропотока, связанный увеличением рыночной доли за счет ухода с рынка Трансаэро в 4 кв. прошлого года.

- 24 ноября 2016, 15:48

- |

Пассажиропоток вырос в октябре на 12% год к году. Вчера Группа Аэрофлот (AFLT RX – рекомендация пересматривается) опубликовала данные по пассажирским перевозкам за октябрь. Пассажирооборот вырос в октябре на 19% год к году до 10 млрд пкм, а пассажиропоток – на 12% до 3,8 млн. По итогам 10 мес. 2016 г. пассажирооборот увеличился на 14% год к году до 94 млрд пкм, а пассажиропоток – на 10% до 37 млн.

Рост отмечен как на внутренних, так и на международных направлениях. Рост показателей в октябре продолжился как на внутренних, так на внешних направлениях. Пассажиропоток группы по-прежнему растет с опережением российского рынка авиаперевозок.

По мнению аналитиков Уралсиба

Умеренно позитивно для котировок. Опубликованные операционные данные умеренно позитивны для котировок Аэрофлота. С другой стороны, в дальнейшем перестает работать эффект низкой базы 2015 г., связанный увеличением рыночной доли за счет ухода с рынка Трансаэро в 4 кв. прошлого года.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания