Акции Газпрома вряд ли покажут опережающую динамику в ближайшие месяцыГазпром отчитался за II кв. 2017 г.

29 августа Газпром объявил финансовые результаты за II кв. 2017 г. по МСФО. Кроме того, 30 августа состоялся совет директоров Газпрома, в повестке дня которого стоял вопрос о дивидендных выплатах в будущем.

Выручка компании в отчетном периоде выросла на 7,7%, до 1,4 трлн. руб. При этом чистая прибыль оказалась хуже ожиданий, показатель упал в 5,1 раза, до 47,9 млрд руб. из-за убытков по курсовым разницам.

Показатель EBITDA увеличился на 37%, до 343,9 млрд. руб., что превысило прогнозные значения: 300,6 млрд. руб.

Чистый долг на конец июня составил 2,3 трлн. руб., увеличившись на 19% с начала года.

Совет директоров Газпрома планирует сохранить объем дивидендных выплат в рублевом выражении в 2018-2020 гг. на уровне не ниже предыдущего года.

Напомним:

Правление Газпрома по итогам 2016 г. рекомендовало выплатить дивиденды из расчета 8,04 руб. на акцию, совокупная сумма дивидендов составила 190,3 млрд руб., что стало крупнейшей по размеру выплатой среди российских компаний, акции которых обращаются на бирже.

Чистая прибыль Газпрома в отчетном периоде в значительной степени снизилась из-за бумажной переоценки кредитов и займов, выраженных в долларах США и евро. Размер убытка от курсовых разниц оценивается в 140,5 млрд. руб. во II кв. 2017 г., для сравнения годом ранее изменение валютных курсов принесло компании 152 млрд. руб. прибыли.

Рост долговых обязательств компании обеспечен увеличением кредитов и займов с одной стороны и с сокращением остатка свободных денежных средств с другой, из-за увеличения краткосрочных депозитов в банках.

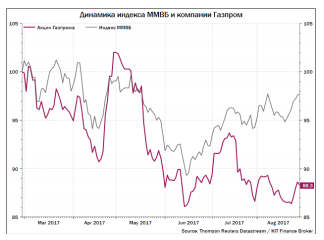

С момента дивидендной отсечки акции Газпрома торгуются в боковом диапазоне 115-125 руб. Для выхода за пределы верхней границы нужны драйверы роста, на эту роль отлично подошла бы новость о повышении нормы дивидендных выплат, но данный сценарий пока что маловероятен в среднесрочной перспективе. Таким образом, бумаги Газпрома вряд ли покажут опережающую рынок динамику в ближайшие месяцы, мы понижаем рейтинг бумаг до ДЕРЖАТЬ.

КИТФинанс Брокер