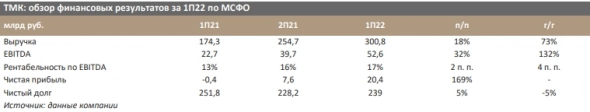

ТМК публикует исключительно сильные результаты за 1П22 по МСФО

ТМК опубликовала в минувшую пятницу результаты за 1П22 по МСФО, которые нам представляются исключительно сильными, в том числе ввиду заметного улучшения показателей прибыли. В частности, благодаря стабильным ценам на трубную продукцию и снижению в отчетном периоде цен на сырье (лом и сталь) EBITDA увеличилась на 32% п/п до 53 млрд руб., а рентабельность по EBITDA — до 17%. Чистая прибыль подскочила с 8 млрд руб. в 2П21 до 20,4 млрд руб. Хотя чистый долг за полугодие подрос до 290 млрд руб. (+5%), его отношение к EBITDA снизилось с 3,7 до 2,6, что нам представляется вполне приемлемым для компании уровнем.

Напомним, что недавно ТМК объявила дивиденды за 1П22 в размере 9,68 руб. на акцию, что предполагает выплату 50% чистой прибыли по МСФО (список лиц на получение дивидендов составляется по состоянию реестра на 9 сентября 2022 г.). На наш взгляд, публикация сильных результатов может подтолкнуть к переоценке стоимости ТМК и росту акций эмитента, так как на руку компании сыграет снижение цен на сталь на внутреннем рынке в 2П22. Рейтинг и целевая цена по акциям ТМК не установлены.Смолин Дмитрий

Синара ИБ

Авто-репост. Читать в блоге >>>