SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Новость о допэмисии может оказывать давление на котировки банка Санкт-Петербург

- 14 апреля 2017, 15:19

- |

Банк может провести допэмиссию для выполнения условий программы ОФЗ

Предполагаемый размер эмиссии 2-3 млрд руб. Руководство Банка Санкт-Петербург вчера сообщило, что допускает проведение допэмиссии для соблюдения условий господдержки в рамках программы ОФЗ. Решение, как отметил председатель правления Константин Баландин, будет принято во 2 кв. 2017 г. По его словам, сейчас банку для соблюдения этих условий не хватает порядка 2-3 млрд руб. капитала. Вариант возврата ОФЗ обратно Агентству по страхованию вкладов банк, согласно Баландину, не рассматривает. Ранее менеджмент уже указывал, что АСВ может начислить банку штраф за неисполнение ковенантов по росту расходов в размере 290 млн руб.; максимальный штраф составляет 300 млн руб. Альтернативой допэмиссии может быть другой подход к расходам по оплате труда или размещение бессрочных бондов.

( Читать дальше )

Предполагаемый размер эмиссии 2-3 млрд руб. Руководство Банка Санкт-Петербург вчера сообщило, что допускает проведение допэмиссии для соблюдения условий господдержки в рамках программы ОФЗ. Решение, как отметил председатель правления Константин Баландин, будет принято во 2 кв. 2017 г. По его словам, сейчас банку для соблюдения этих условий не хватает порядка 2-3 млрд руб. капитала. Вариант возврата ОФЗ обратно Агентству по страхованию вкладов банк, согласно Баландину, не рассматривает. Ранее менеджмент уже указывал, что АСВ может начислить банку штраф за неисполнение ковенантов по росту расходов в размере 290 млн руб.; максимальный штраф составляет 300 млн руб. Альтернативой допэмиссии может быть другой подход к расходам по оплате труда или размещение бессрочных бондов.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

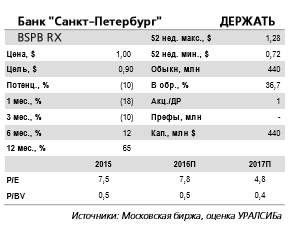

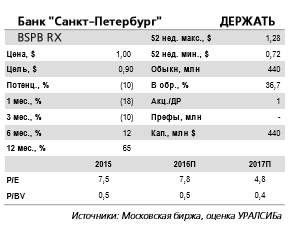

Новости рынков |Стратегия банка Санкт-Петербург выглядит разумной и грамотно представленной

- 14 апреля 2017, 14:02

- |

Банк Санкт-Петербург провел день инвестора

Топ-менеджмент банка, в том числе и новый первый заместитель председателя правления Марис Манчинскинс, встретился с аналитиками. Ниже мы приводим основные итоги этой встречи. 1). Прошло 10 лет с тех пор, как банк провел IPO. С этого момента его активы выросли в 7 раз, подняв банк с 27 до 16 места в России. 2) Банк прогнозирует, что стоимость риска в 2017 составит около 3%, что соответствует прогнозу, представленному ранее в этом году. В 2018 этот показатель может снизиться до 2% — если это случится, это станет приятным сюрпризом. 3) Показатель ROE в 2017 должен чуть превысить 10%, что соответствует нашим ожиданиям (10,1%), в то время как долгосрочный целевой показатель составляет 15%. Он может быть достигнут уже в 2018, если российская экономика будет демонстрировать хорошую динамику, и стоимость риска быстро упадет. 4). Банк улучшил прогноз по росту своего кредитного портфеля на 2017 до 7-8% с 5% ранее. Розничное кредитование (ипотечные кредиты) будут основным источником роста. 5). Банк может провести SPO во 2П17 и планирует привлечь 2-3 млрд руб. (около 10% капитала), чтобы нарастить капитал для соответствия требованиям АСВ.

( Читать дальше )

Топ-менеджмент банка, в том числе и новый первый заместитель председателя правления Марис Манчинскинс, встретился с аналитиками. Ниже мы приводим основные итоги этой встречи. 1). Прошло 10 лет с тех пор, как банк провел IPO. С этого момента его активы выросли в 7 раз, подняв банк с 27 до 16 места в России. 2) Банк прогнозирует, что стоимость риска в 2017 составит около 3%, что соответствует прогнозу, представленному ранее в этом году. В 2018 этот показатель может снизиться до 2% — если это случится, это станет приятным сюрпризом. 3) Показатель ROE в 2017 должен чуть превысить 10%, что соответствует нашим ожиданиям (10,1%), в то время как долгосрочный целевой показатель составляет 15%. Он может быть достигнут уже в 2018, если российская экономика будет демонстрировать хорошую динамику, и стоимость риска быстро упадет. 4). Банк улучшил прогноз по росту своего кредитного портфеля на 2017 до 7-8% с 5% ранее. Розничное кредитование (ипотечные кредиты) будут основным источником роста. 5). Банк может провести SPO во 2П17 и планирует привлечь 2-3 млрд руб. (около 10% капитала), чтобы нарастить капитал для соответствия требованиям АСВ.

( Читать дальше )

Новости рынков |Банк Санкт-Петербург - целевая цена 80,5 руб. за акцию, которая предполагает потенциал роста 25% и обосновывает рекомендацию покупать (с продавать)

- 24 марта 2017, 17:47

- |

Сильные результаты за 4К16 – рост качества активов, повышаем до ПОКУПАТЬ

( Читать дальше )

Сильные результаты Банка Санкт-Петербург за 4К16 по МСФО, опубликованные на этой неделе, и вдохновляющий прогноз руководства на 2017 год побудили нас повысить нашу целевую цену до 80,5 руб. за акцию и повысить рекомендацию до ПОКУПАТЬ (с Продавать). Это может показаться достаточно радикальной переменой в нашей инвестиционной оценке, но у нас есть на это три веские причины. Во-первых, опубликованные результаты демонстрируют позитивные тренды в качестве банковских активов – доля просроченных кредитов снизилась на 150 бп кв/кв до 4,5% впервые за 18 месяцев. Учитывая, что Банк Санкт-Петербург отстал от других банков в плане улучшения качества активов, мы считаем, что в этом году он нагонит отставание, что приведет к снижению стоимости риска и росту RoE выше 10%. Во-вторых, котировки компании упали на 15% с момента, когда мы снизили рекомендацию до Продавать. Наша новая целевая цена предполагает потенциал роста 25%. И наконец, акции компании в настоящий момент торгуются с мультипликатором P/E 2017П равным 4.4x и P/BV 2017П равным 0.45x (оценка Атона это самые низкие мультипликаторы в финансовом секторе.

( Читать дальше )

Новости рынков |Банк Санкт-Петербург - текущий прогноз по рентабельности капитала равен около 9% против 8% в 2016 г.

- 23 марта 2017, 13:17

- |

Результаты за 4 кв. 2016 г. по МСФО: основные показатели в рамках ожиданий

Фондирование продолжило дешеветь. Банк Санкт-Петербург опубликовал отчетность за 4 кв. 2016 г. по МСФО. Чистая прибыль превысила консенсус-прогноз на 13%, а нашу оценку – на 25% в первую очередь за счет прочих доходов и низкой эффективной налоговой ставки. ЧПД практически совпал с ожиданиями, а маржа продолжила восходящий тренд, прибавив за квартал 20 б.п. После пика в 3 кв. доходность процентных активов начала снижаться (из-за уменьшения вклада торговой составляющей), но стоимость фондирования снизилась чуть больше – на 40 б.п., особенно сильно для банка подешевели корпоративные депозиты (минус 60 б.п. квартал к кварталу). По словам менеджмента, такое снижение вряд ли повторится, поскольку эти депозиты короткие и уже в основном переоценены до текущего рыночного уровня. Базовая банковская маржа осталась близка к историческим максимумам, составив 6,2%. На текущий год руководство планирует ЧПМ на уровне выше 4% (против 4,5% в 4 кв.), во 2 п/г давление на маржу, скорее всего, усилится.

( Читать дальше )

Фондирование продолжило дешеветь. Банк Санкт-Петербург опубликовал отчетность за 4 кв. 2016 г. по МСФО. Чистая прибыль превысила консенсус-прогноз на 13%, а нашу оценку – на 25% в первую очередь за счет прочих доходов и низкой эффективной налоговой ставки. ЧПД практически совпал с ожиданиями, а маржа продолжила восходящий тренд, прибавив за квартал 20 б.п. После пика в 3 кв. доходность процентных активов начала снижаться (из-за уменьшения вклада торговой составляющей), но стоимость фондирования снизилась чуть больше – на 40 б.п., особенно сильно для банка подешевели корпоративные депозиты (минус 60 б.п. квартал к кварталу). По словам менеджмента, такое снижение вряд ли повторится, поскольку эти депозиты короткие и уже в основном переоценены до текущего рыночного уровня. Базовая банковская маржа осталась близка к историческим максимумам, составив 6,2%. На текущий год руководство планирует ЧПМ на уровне выше 4% (против 4,5% в 4 кв.), во 2 п/г давление на маржу, скорее всего, усилится.

( Читать дальше )

Новости рынков |Банк Санкт-Петербург - результаты умеренно позитивные по МСФО за 4 кв. 2016 г.

- 23 марта 2017, 11:08

- |

БАНК САНКТ-ПЕТЕРБУРГ ОПУБЛИКОВАЛ УМЕРЕННО ПОЗИТИВНЫЕ РЕЗУЛЬТАТЫ ПО МСФО ЗА 4К16; ВДОХНОВЛЯЮЩИЙ ПРОГНОЗ

Банк заработал 1,25 млрд руб. чистой прибыли в 4К16 (консенсус-прогноз Интерфакс: 1,04 млрд руб.). Чистая прибыль выросла на 20,5% кв/кв и 34% г/г. Это предполагает аннуализированный показатель ROE 8,2%. Чистый процентный доход увеличился на 6,5% кв/кв/18% г/г до 6,1 млрд руб. (консенсус-прогноз: 6 млрд руб.), чистая процентная маржа составила 4,48% (4,34% за 3К16). Чистый комиссионный доход вырос на 4% кв/кв /7% г/г до 1,2 млрд руб. Чистая выручка от торговых операций составила 0,7 млрд руб., что соответствует ожиданиям. Отчисления банка в резервы составили 3,1 млрд руб. (консенсус-прогноз Интерфакс: 3,24 млрд руб.), стоимость риска — 3,47%. Совокупный кредитный портфель остался неизменным кв/кв и упал на 6% г/г до 315 млрд руб. Доля неработающих кредитов (90+) упала до 4,3% с 5,3% за 9M16, коэффициент Н1,0 остался на комфортном уровне 14,3%, коэффициент достаточности капитала 1-го уровня — на уровне 11%.

Банк заработал 1,25 млрд руб. чистой прибыли в 4К16 (консенсус-прогноз Интерфакс: 1,04 млрд руб.). Чистая прибыль выросла на 20,5% кв/кв и 34% г/г. Это предполагает аннуализированный показатель ROE 8,2%. Чистый процентный доход увеличился на 6,5% кв/кв/18% г/г до 6,1 млрд руб. (консенсус-прогноз: 6 млрд руб.), чистая процентная маржа составила 4,48% (4,34% за 3К16). Чистый комиссионный доход вырос на 4% кв/кв /7% г/г до 1,2 млрд руб. Чистая выручка от торговых операций составила 0,7 млрд руб., что соответствует ожиданиям. Отчисления банка в резервы составили 3,1 млрд руб. (консенсус-прогноз Интерфакс: 3,24 млрд руб.), стоимость риска — 3,47%. Совокупный кредитный портфель остался неизменным кв/кв и упал на 6% г/г до 315 млрд руб. Доля неработающих кредитов (90+) упала до 4,3% с 5,3% за 9M16, коэффициент Н1,0 остался на комфортном уровне 14,3%, коэффициент достаточности капитала 1-го уровня — на уровне 11%.

Результаты являются умеренно позитивными. Чистая прибыль банка оказалась выше консенсус-прогноза благодаря более низким отчислениям в резервы и налогам. В качестве активов наблюдаются позитивные тенденции: доля неработающих кредитов упала. Это должно транслироваться в более низкую стоимость риска и более высокий ROE. На телеконференции менеджмент сообщил, что ожидает стоимость риска ниже 3% и ROE на уровне 10% в 2017, что представляется воодушевляющим прогнозом. Акции банка торгуются с мультипликатором P/E 2017П равным 4,3x и P/B 2017П равным 0,4x (при прогнозируемом показателе ROE 2017П в 10%). Мы намерены в ближайшее время пересмотреть наш прогноз по акциям банка.АТОН

Новости рынков |Банк Санкт-Петербург отчитается завтра, 22 марта и проведет телеконференцию

- 21 марта 2017, 10:37

- |

Аналитики Атона прогнозируют чистую прибыль на уровне 1,1 млрд руб.:

Банк Санкт-Петербург завтра должен опубликовать результаты за 4К/2016 по МСФО. Мы не ожидаем увидеть сильные показатели, скорее всего, они окажутся близкими к уровням предыдущих кварталов. Согласно консенсус-прогнозу рынка, представленному банком, чистый процентный доход должен вырасти на 17% г/г до 6 млрд руб. за счет дальнейшего снижения стоимости фондирования. Чистый комиссионный доход составит 1,2 млрд руб. (+6% г/г), а прибыль от торговых операций — 770 млн руб., что соответствует уровням предыдущих кварталов. Резервы должны составить 3,1 млрд руб., что также соответствует показателям предыдущих кварталов, стоимость риска составит 3,5% (в соответствии с прогнозом банка на 2016). Чистая прибыль вырастет на 18% г/г до 1,1 млрд руб., ROE составит 7,3%. Наши собственные ожидания близки к консенсус-прогнозу рынка. Телеконференция состоится завтра в 16:00 мск, тел.: +44 330 336 9105; ID: 7496784.

Новости рынков |Банк Санкт-Петербург отчитается 22 марта и проведет телеконференцию. Аналитики ожидают повышения ROAE всего на 2 п.п. относительно прошлого года.

- 16 марта 2017, 15:49

- |

Прогноз результатов за 4 кв. 2016 г. по МСФО: ждем сохранения рентабельности на уровне около 7%

( Читать дальше )

Маржа может повыситься, несмотря на комментарии менеджмента. Банк Санкт-Петербург опубликует отчетность за 4 кв. 2016 г. по МСФО и проведет телефонную конференцию 22 марта. Мы ожидаем, что чистая прибыль останется почти на уровне 3 кв., c ROAE чуть ниже 7%, и за год банк также покажет рентабельность капитала на уровне около 7%, что соответствует нижней границе прогнозного диапазона менеджмента. Исходя из результатов, которые банк показал по РСБУ, мы ждем прироста ЧПМ примерно на 30 б.п., а чистого процентного дохода на 7% за месяц. Ранее руководство банка заявляло, что дальнейший рост маржи маловероятен. Расходы банка могли прибавить 16% за квартал и 18% за год (чуть выше прогнозируемых менеджментом 15-16%), а соотношение Расходы/Доходы за 2016 г. могло вырасти до 42% с 39% в 2015г.

( Читать дальше )

Новости рынков |Банк Санкт-Петербург - увеличение расходов по МСФО за прошедший год в переделах 16%

- 20 января 2017, 14:58

- |

Результаты за 4 кв. 2016 г. по РСБУ: существенный рост чистого процентного дохода

Показатель Расходы/Доходы ожидаемо вырос по итогам года. Банк Санкт-Петербург опубликовал отдельные предварительные данные из отчетности за 4 кв. 2016 г. по РСБУ. Так, чистая прибыль выросла почти вдвое за квартал, достигнув 653 млн руб. (без учета событий после отчетной даты). Чистый процентный доход прибавил 13% квартал к кварталу, а чистый комиссионный – остался на уровне 3 кв. Расходы были сезонно высокими (плюс 43% квартал к кварталу), а год к году за 2016 г. они увеличились на 36% против 17-процентного роста выручки. Коэффициент Расходы/Доходы повысился до 40% в 2016 г. с 35% в предыдущем году; менеджмент ранее уже заявлял, что из-за необходимых инвестиций в развитие банка считает увеличение этого коэффициента неизбежным, и по МСФО прогнозировал его в диапазоне 40–41% к концу 2016 г

( Читать дальше )

Показатель Расходы/Доходы ожидаемо вырос по итогам года. Банк Санкт-Петербург опубликовал отдельные предварительные данные из отчетности за 4 кв. 2016 г. по РСБУ. Так, чистая прибыль выросла почти вдвое за квартал, достигнув 653 млн руб. (без учета событий после отчетной даты). Чистый процентный доход прибавил 13% квартал к кварталу, а чистый комиссионный – остался на уровне 3 кв. Расходы были сезонно высокими (плюс 43% квартал к кварталу), а год к году за 2016 г. они увеличились на 36% против 17-процентного роста выручки. Коэффициент Расходы/Доходы повысился до 40% в 2016 г. с 35% в предыдущем году; менеджмент ранее уже заявлял, что из-за необходимых инвестиций в развитие банка считает увеличение этого коэффициента неизбежным, и по МСФО прогнозировал его в диапазоне 40–41% к концу 2016 г

( Читать дальше )

Новости рынков |Сбербанк сохраняет потенциал роста котировок.

- 20 декабря 2016, 14:48

- |

Ждем умеренного роста в следующем году

Корпоративные кредиты не покажут роста по итогам 2016 г. Согласно статистике Банка России, в ноябре объем корпоративных кредитов сократился на 0,1% месяц к месяцу (здесь и далее – за вычетом переоценки) после роста в октябре. Портфель розничных кредитов вырос на 0,4% месяц к месяцу. Год к году падение портфеля корпоративных кредитов ускорилось, по нашим оценкам, до 2,1%, в то время как рост розничного кредитования составил 1,2% год к году против 0,3% в октябре. С начала года корпоративные кредиты снизились на 1,7%, розничные – прибавили 1,2%. Таким образом, по итогам года рост розничного кредитования, скорее всего, будет чуть ниже нашего прогноза, составляющего 3%; в случае же корпоративных кредитов годовым результатом может быть нулевая динамика или падение примерно на 1%. Доля просрочки и в корпоративном, и в розничном сегменте сократилась на 10 б.п., до 6,7% и 8,2% соответственно. Таким образом, в обоих случаях с сентября наблюдается медленный нисходящий тренд, и мы ожидаем, что снижение просрочки продолжится, хотя и умеренными темпами.

( Читать дальше )

Корпоративные кредиты не покажут роста по итогам 2016 г. Согласно статистике Банка России, в ноябре объем корпоративных кредитов сократился на 0,1% месяц к месяцу (здесь и далее – за вычетом переоценки) после роста в октябре. Портфель розничных кредитов вырос на 0,4% месяц к месяцу. Год к году падение портфеля корпоративных кредитов ускорилось, по нашим оценкам, до 2,1%, в то время как рост розничного кредитования составил 1,2% год к году против 0,3% в октябре. С начала года корпоративные кредиты снизились на 1,7%, розничные – прибавили 1,2%. Таким образом, по итогам года рост розничного кредитования, скорее всего, будет чуть ниже нашего прогноза, составляющего 3%; в случае же корпоративных кредитов годовым результатом может быть нулевая динамика или падение примерно на 1%. Доля просрочки и в корпоративном, и в розничном сегменте сократилась на 10 б.п., до 6,7% и 8,2% соответственно. Таким образом, в обоих случаях с сентября наблюдается медленный нисходящий тренд, и мы ожидаем, что снижение просрочки продолжится, хотя и умеренными темпами.

( Читать дальше )

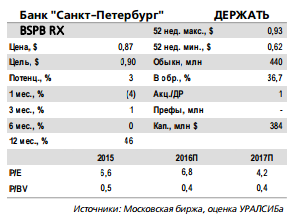

Новости рынков |Аналитики ожидают улучшения показателей банка Санкт-Петербург в 2017 г.

- 29 ноября 2016, 15:34

- |

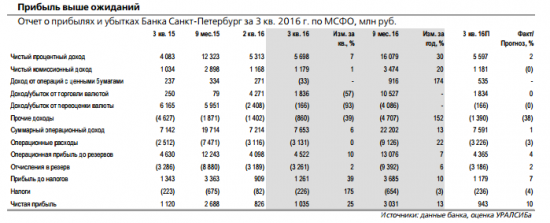

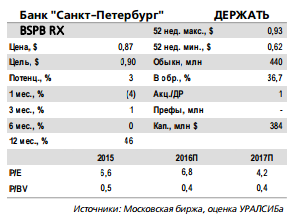

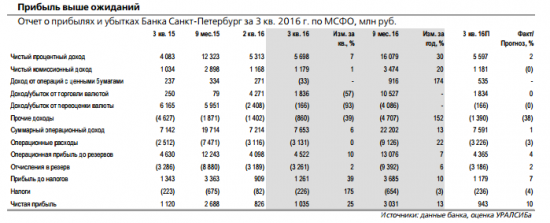

ЧПМ, возможно, достигла пика... Банк Санкт-Петербург представил отчетность за 3 кв. 2016 г. по МСФО. Чистая прибыль оказалась на 10% выше нашего и на 19% консенсусного прогнозов при ROAE в 6,9%. ЧПМ, как и ожидалось, выросла примерно на 30 б.п. до 4,3%, самого высокого уровня с 4 кв. 2014 г., комиссионный доход также близок к ожиданиям. Базовая ЧПМ, по данным банка, составила 5,9%, практически не изменившись за квартал. Впрочем, менеджмент не ждет дальнейшего увеличения маржи, хотя она и может сохраниться на уровне выше 4%. Стоимость риска составила 3,6%, на уровне консенсус-прогноза и чуть выше нашей оценки в 3,5%; за 9 мес. показатель равен 3,4%, что близко к годовому прогнозу банка (3,5% или чуть ниже).

…как и стоимость риска. Расходы увеличились на 22% год к году за 9 мес. 2016 г., сохранив темпы 1 п/г, при этом руководство повысило прогноз роста расходов по итогам года не столь существенно – с 12–15% до 15–16%. Корпоративные кредиты сократились на 4,3% за квартал, а розница прибавила 2,6%, таким образом, валовый объем кредитов уменьшился с начала года более чем на 3%. Менеджмент понизил годовой прогноз по кредитному портфелю и теперь ожидает нулевую динамику вместо пятипроцентного роста ранее. Доля просрочки продолжила увеличиваться (7,2% против 6,5% кварталом ранее), но, по словам руководства, скорость роста замедляется, и стоимость риска, вероятно, достигла своего пика в 3 кв. и будет чуть ниже в 4 кв.

( Читать дальше )

…как и стоимость риска. Расходы увеличились на 22% год к году за 9 мес. 2016 г., сохранив темпы 1 п/г, при этом руководство повысило прогноз роста расходов по итогам года не столь существенно – с 12–15% до 15–16%. Корпоративные кредиты сократились на 4,3% за квартал, а розница прибавила 2,6%, таким образом, валовый объем кредитов уменьшился с начала года более чем на 3%. Менеджмент понизил годовой прогноз по кредитному портфелю и теперь ожидает нулевую динамику вместо пятипроцентного роста ранее. Доля просрочки продолжила увеличиваться (7,2% против 6,5% кварталом ранее), но, по словам руководства, скорость роста замедляется, и стоимость риска, вероятно, достигла своего пика в 3 кв. и будет чуть ниже в 4 кв.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс