SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |X5 Retail Group - хорошая динамика сохранится в 2018 году

- 24 января 2018, 11:36

- |

X5 Retail Group опубликовала сильные операционные результаты за 4К17 И 2017, выручка выросла на 23,4% и 25,5% г/г соответственно

Несмотря на замедление инфляции рост продаж в 4К17 ожидаемо снизился по сравнению с 3К17 (24,9% г/г), но остается сильным на уровне 23,4% г/. Также остается сильным рост торговых площадей (+27,4% г/г)- компания открыла рекордное число новых магазинов в 4К17 — 795 (744 дискаунтера и 54 супермаркета). Рост LfL-продаж в 4К17 замедлился до 3,5% (с 4,5% в 3К17) из-за медленной продовольственной инфляции и роста среднего LfL-чека всего на 0,3% г/г. При этом LfL-трафик улучшился кв/кв до 3,1% в 4К17 с 2,5% в 3К17, что говорит о том, что X5 продолжает наращивать долю на рынке. Сопоставимые продажи сегмента супермаркетов показали неожиданно высокий рост +9,3% г/г. Динамика в сегменте магазинов Экспресс была ожидаемо слабой — LfL of -4,9% в 4К17.

Несмотря на замедление инфляции рост продаж в 4К17 ожидаемо снизился по сравнению с 3К17 (24,9% г/г), но остается сильным на уровне 23,4% г/. Также остается сильным рост торговых площадей (+27,4% г/г)- компания открыла рекордное число новых магазинов в 4К17 — 795 (744 дискаунтера и 54 супермаркета). Рост LfL-продаж в 4К17 замедлился до 3,5% (с 4,5% в 3К17) из-за медленной продовольственной инфляции и роста среднего LfL-чека всего на 0,3% г/г. При этом LfL-трафик улучшился кв/кв до 3,1% в 4К17 с 2,5% в 3К17, что говорит о том, что X5 продолжает наращивать долю на рынке. Сопоставимые продажи сегмента супермаркетов показали неожиданно высокий рост +9,3% г/г. Динамика в сегменте магазинов Экспресс была ожидаемо слабой — LfL of -4,9% в 4К17.

Результаты в целом совпадают с консенсус-прогнозом Bloomberg, но поддерживают уверенность, что хорошая динамика X5 сохранится в 2018. Сильный рост выручки, рекордное количество открытий и ускорение роста трафика говорят о том, что X5 продолжает получать выгоду от своего разворота. Хотя низкая инфляция (1,3% в 4К17) остается поводом для тревоги и является ключевым негативным фактором результатов, X5 смогла компенсировать это ростом доли на рынке, ускорив темпы роста трафика в 4К17. Учитывая неплохой рост выручки, мы считаем более низким риск неприятных сюрпризов в отношении рентабельности в 4К17 — результаты должны выйти в марте. Согласно нашим консервативным оценкам, рентабельность EBITDA в 4К17 составила 5,7%, что соответствует снижению на 110 бп г/г. X5 торгуется с мультипликатором P/E 2018П 12,9x, по оценкам АТОНа, что соответствует дисконту 30-40% к аналогам EM и поддерживает нашу рекомендацию ПОКУПАТЬ.АТОН

- комментировать

- Комментарии ( 0 )

Новости рынков |Потенциал роста бумаг X5 Retail Group составляет 37%

- 23 января 2018, 21:43

- |

Рост чистой розничной выручки X5 Retail Group в 4 квартале 2017 года составил 23,4% год к году, несмотря на незначительное замедление по сравнению с 3 кварталом 2017 года, вызванное в основном снижением темпов роста продовольственной инфляции. Об этом говорится в сообщении компании.

Темп роста чистой розничной выручки X5 Retail Group по итогам 2017 года оставался на высоком уровне и составил 25,5%, говорится в сообщении компании. Прирост чистой розничной выручки в размере 261,3 млрд рублей является самым высоким в истории компании.

( Читать дальше )

Темп роста чистой розничной выручки X5 Retail Group по итогам 2017 года оставался на высоком уровне и составил 25,5%, говорится в сообщении компании. Прирост чистой розничной выручки в размере 261,3 млрд рублей является самым высоким в истории компании.

Сегодня X5 Retail Group опубликовала сильные предварительные операционные результаты по итогам 2017 г. и показала относительную устойчивость, несмотря на то, что год был сложным для компаний потребительского сектора.На фоне усиления конкуренции, отрасль впервые испытала на себе эффект от замедления темпов инфляции при отрицательном росте доходов населения делающим потребителя более рациональным. Чистая розничная выручка в 2017 г. выросла на 25,5% г/г и составила 1,287 трлн. руб., и в целом совпала с ожиданиями Bloomberg-консенсуса аналитиков и практически совпала с моей оценкой – рост на 25,31% и 1,285 трлн. руб. Выручка по формату Пятерочка показала по году рост на 29% и достигла аппетитную цифру в 1 трлн руб., это 77,8% от общей выручки.

( Читать дальше )

Новости рынков |X5 опубликовал ожидаемо сильные операционные результаты

- 23 января 2018, 14:49

- |

Рост чистой розничной выручки X5 Retail Group в 4 квартале 2017 года составил 23,4% год к году, несмотря на незначительное замедление по сравнению с 3 кварталом 2017 года, вызванное в основном снижением темпов роста продовольственной инфляции. Темп роста чистой розничной выручки X5 Retail Group по итогам 2017 года оставался на высоком уровне и составил 25,5%, говорится в сообщении компании. Прирост чистой розничной выручки в размере 261,3 млрд рублей является самым высоким в истории компании.

X5 опубликовал ожидаемо сильные операционные результаты, которые во многом оправдали наш прогноз. Рост чистой розничной выручки по итогам 2017 г. составил ожидаемые 25,5% г/г, квартальной выручки – 23,4% г/г. Наибольший вклад в рост выручки обеспечили магазины формата Пятерочка и Перекресток. На данный момент X5 является самым крупным и самым быстрорастущим ритейлером в стране.ИК «Велас Капитал»

LFL-sales выросли на 5,4% г/г по итогам 2017 г., LFL-sales по итогам 4К – на 3,5% г/г. – ожидаемо позитивно. В 2017 г. компания открыла 2 934 новых магазина, прирост торговых площадей составил 27,4% г/г по итогам года – ожидаемо позитивно.

Ритейлер отметил высокую долю промо даже в предновогодний сезон (значит, будет давление на маржу у прочих ритейлеров – «Лента», «О`кей» и «Магнит»).

На момент публикации GDR компании стоили 38,9 долл. за бумагу. Мы считаем, что ожидаемо сильные операционные данные выступят драйвером роста для бумаг ритейлера. Наша текущая рекомендация «покупать» при целевой цене 48,2 долл. за бумагу (+23,9%).

Новости рынков |X5 Retail Group - сохранение лидерства в секторе

- 22 января 2018, 16:31

- |

Компания вкратце

X5 Retail Group крупнейшая продовольственная сеть в России по доходам.

Группа управляет портфелем магазинов, которые работают в разных сегментах, чтобы удовлетворить потребности всех категорий клиентов. В 2016 году объем продаж достиг 1 026 млрд руб. Среднегодовые темпы роста составили более 20% в 2012-2016 и превысили 27% в 2014-2016. В 2017 году группа решила начать выплату дивидендов, и согласно политике компании, X5 будет выплачивать своим акционерам не менее 25% консолидированной чистой прибыли.

( Читать дальше )

X5 Retail Group крупнейшая продовольственная сеть в России по доходам.

Группа управляет портфелем магазинов, которые работают в разных сегментах, чтобы удовлетворить потребности всех категорий клиентов. В 2016 году объем продаж достиг 1 026 млрд руб. Среднегодовые темпы роста составили более 20% в 2012-2016 и превысили 27% в 2014-2016. В 2017 году группа решила начать выплату дивидендов, и согласно политике компании, X5 будет выплачивать своим акционерам не менее 25% консолидированной чистой прибыли.

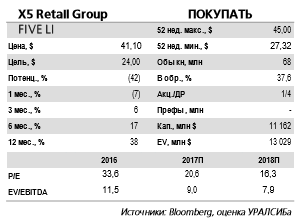

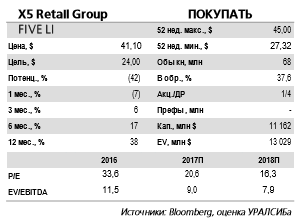

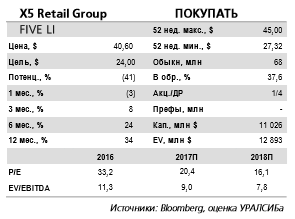

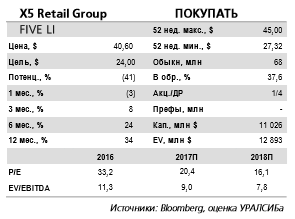

Мы начинаем аналитическое освещение X5 Retail Group (X5) с рекомендации ПОКУПАТЬ и 12М целевой цены $53.4 за GDR, предполагающей общую доходность 22%, включая дивидендную доходность 1%.Ритейлер продолжает укреплять свои лидирующие позиции на рынке и демонстрирует результаты своего недавнего разворота.

Мы считаем сильный рост прибыли − на 24% г/г (оценка АТОНа) ключевым катализатором для акций в 2018. Другими потенциальными возможностями для роста являются листинг на Московской бирже, который сделает акции доступными для новых инвесторов, и последующее включение в MSCI Russia.

( Читать дальше )

Новости рынков |Оценка российских ритейлеров остается привлекательной

- 15 января 2018, 16:19

- |

Российский продуктовый ритейлер

Позитивный долгосрочный взгляд на продуктовый ритейл. Это объясняется возможностями структурного роста, обусловленными уровнями концентрации в отрасли, которые являются одними из самых низких в розничном секторе EM (общая доля 5 крупнейших ритейлеров на рынке составляет 27%). Это оставляет ритейлерам большой потенциал расширения присутствия в течение следующих трех-пяти лет (мы ожидаем, что торговые площади увеличится на 39-44% в 2017-20). Тем не менее, мы считаем, что операторы более мелких форматов занимают более выгодные позиции с точки зрения конкуренции в долгосрочной перспективе. Операционная рентабельность российских ритейлеров (EBIT и EBITDA) больше не является аномальной в глобальном розничном пространстве. Мы видим ограниченный риск дальнейшего снижения рентабельности EBITDA для X5 и Магнита с уровней, достигнутых в 2017 (7-8,5%), поскольку они достигли более нормализованных уровней как в контексте развивающихся, так и в контексте развитых рынков. В то же время мы прогнозируем значительный рост в FCF сектора в течение следующих пяти лет (доходности FCF к 2022 могут достигнуть 10-15%), т.к. основные игроки будут генерировать значительный операционный денежный поток − более 100 млрд руб. в год.

( Читать дальше )

Мы начинаем аналитическое освещение четырех российских ритейлеров с двух рекомендаций ПОКУПАТЬ (FIVE LI, целевая цена – $53,4, потенциал роста − 22%, MGNT RX, целевая цена – 8230 руб., потенциал роста − 22%), одной рекомендации ДЕРЖАТЬ (LNTA LI, целевая цена – $6,7) и одной рекомендации ПРОДАВАТЬ (O’KEY LI, целевая цена − $2,5).АТОН

Позитивный долгосрочный взгляд на продуктовый ритейл. Это объясняется возможностями структурного роста, обусловленными уровнями концентрации в отрасли, которые являются одними из самых низких в розничном секторе EM (общая доля 5 крупнейших ритейлеров на рынке составляет 27%). Это оставляет ритейлерам большой потенциал расширения присутствия в течение следующих трех-пяти лет (мы ожидаем, что торговые площади увеличится на 39-44% в 2017-20). Тем не менее, мы считаем, что операторы более мелких форматов занимают более выгодные позиции с точки зрения конкуренции в долгосрочной перспективе. Операционная рентабельность российских ритейлеров (EBIT и EBITDA) больше не является аномальной в глобальном розничном пространстве. Мы видим ограниченный риск дальнейшего снижения рентабельности EBITDA для X5 и Магнита с уровней, достигнутых в 2017 (7-8,5%), поскольку они достигли более нормализованных уровней как в контексте развивающихся, так и в контексте развитых рынков. В то же время мы прогнозируем значительный рост в FCF сектора в течение следующих пяти лет (доходности FCF к 2022 могут достигнуть 10-15%), т.к. основные игроки будут генерировать значительный операционный денежный поток − более 100 млрд руб. в год.

( Читать дальше )

Новости рынков |Возможное приобретение бизнеса сегмента супермаркетов у Группы Окей соответствует стратегии X5 Retail Group

- 02 ноября 2017, 13:38

- |

Компания рассматривает возможность приобретения супермаркетов O’КЕЙ

X5 подала ходатайство в ФАС об одобрении покупки супермаркетов у Группы О’КЕЙ. Вчера X5 Retail Group объявила, что подала ходатайство в Федеральную антимонопольную службу (ФАС) о возможности приобретения супермаркетов, работающих под брендом О’КЕЙ. Решение о покупке на данный момент еще не принято и будет зависеть от позиции ФАС и исхода переговоров с продавцом – Группой О’КЕЙ. Последняя также подтвердила, что рассматривает среди вариантов своего развития и возможность продажи бизнеса супермаркетов, чтобы сконцентрироваться на развитии гипермаркетов и дискаунтеров.

Приобретение может добавить около 8% к торговой площади сегмента супермаркетов... В настоящее время у О’КЕЙ 37 супермаркетов общей торговой площадью 48 тыс. кв. м, включая 20 магазинов в Санкт-Петербурге и Ленинградской области и семь в Московском регионе. В свою очередь, сегмент «Перекресток» у X5 насчитывает 584 магазина общей площадью 586 тыс. кв. м. Таким образом, потенциальная покупка может добавить примерно 8% торговой площади в сегменте супермаркетов, или всего около 1% к общей торговой площади X5 Retail Group. Соответственно, размер возможной сделки незначителен, и она не окажет существенного влияния на долговую нагрузку X5, которая находится на исторически минимальном уровне по показателю Чистый долг/EBITDA за последние 12 мес., равному 1,7 на конец последнего отчетного квартала.

( Читать дальше )

X5 подала ходатайство в ФАС об одобрении покупки супермаркетов у Группы О’КЕЙ. Вчера X5 Retail Group объявила, что подала ходатайство в Федеральную антимонопольную службу (ФАС) о возможности приобретения супермаркетов, работающих под брендом О’КЕЙ. Решение о покупке на данный момент еще не принято и будет зависеть от позиции ФАС и исхода переговоров с продавцом – Группой О’КЕЙ. Последняя также подтвердила, что рассматривает среди вариантов своего развития и возможность продажи бизнеса супермаркетов, чтобы сконцентрироваться на развитии гипермаркетов и дискаунтеров.

Приобретение может добавить около 8% к торговой площади сегмента супермаркетов... В настоящее время у О’КЕЙ 37 супермаркетов общей торговой площадью 48 тыс. кв. м, включая 20 магазинов в Санкт-Петербурге и Ленинградской области и семь в Московском регионе. В свою очередь, сегмент «Перекресток» у X5 насчитывает 584 магазина общей площадью 586 тыс. кв. м. Таким образом, потенциальная покупка может добавить примерно 8% торговой площади в сегменте супермаркетов, или всего около 1% к общей торговой площади X5 Retail Group. Соответственно, размер возможной сделки незначителен, и она не окажет существенного влияния на долговую нагрузку X5, которая находится на исторически минимальном уровне по показателю Чистый долг/EBITDA за последние 12 мес., равному 1,7 на конец последнего отчетного квартала.

( Читать дальше )

Новости рынков |Окей - продажа супермаркетов может улучшить эффективность группы. Сделка также может быть выгодной для Х5

- 02 ноября 2017, 11:57

- |

Х5 может купить супермаркеты О`Кей, подала ходатайство в ФАС

Х5 Retail Group (сети Пятерочка, Перекресток, Карусель) рассматривает возможность покупки супермаркетов у ритейлера О`Кей (более чем 30 магазинов под одноименным брендом). Х5 подала соответствующее ходатайство в Федеральную антимонопольную службу (ФАС). Дальнейшие действия будут зависеть от решения ФАС и результатов переговоров, сообщила Х5.

Х5 Retail Group (сети Пятерочка, Перекресток, Карусель) рассматривает возможность покупки супермаркетов у ритейлера О`Кей (более чем 30 магазинов под одноименным брендом). Х5 подала соответствующее ходатайство в Федеральную антимонопольную службу (ФАС). Дальнейшие действия будут зависеть от решения ФАС и результатов переговоров, сообщила Х5.

На супермаркеты приходится около 10% выручки компании, в составе группе их 37, при этом в собственности Окей 38% от их общей площади. Исходя из заявки в ФАС, Х5 может приобрести почти все супермаркеты. Окей не раскрывает маржинальность бизнеса супермаркетов, объединяя ее с гипермаркетами, но мы предполагаем, что они менее маржинальны. Таким образом, их продажа может улучшить эффективность группы. При этом для Х5 сделка также может быть выгодной, т.к. супермаркеты компании одни из самых эффективных относительно аналогичных форматов других компаний.Промсвязьбанк

Новости рынков |Окей - сделка должна позитивно сказаться на компании

- 02 ноября 2017, 11:07

- |

Okey может продать 30 супермаркетов X5, позитивно для Okey, нейтрально для X5

O'KEY рассматривает возможность продажи 30 из своих 37 супермаркетов X5, о чем 1 ноября рассказали сами компании и СМИ. На сегмент супермаркетов приходится около 10% в выручке O'KEY и 8% торговых площадей компании. Общие торговые площади сегмента супермаркетов составляют 47 640 кв м. O'KEY принадлежит около 26% торговых площадей в сегменте супермаркетов или около 9 магазинов.

O'KEY рассматривает возможность продажи 30 из своих 37 супермаркетов X5, о чем 1 ноября рассказали сами компании и СМИ. На сегмент супермаркетов приходится около 10% в выручке O'KEY и 8% торговых площадей компании. Общие торговые площади сегмента супермаркетов составляют 47 640 кв м. O'KEY принадлежит около 26% торговых площадей в сегменте супермаркетов или около 9 магазинов.

Мы считаем, что сделка должна позитивно сказаться на O'KEY по следующим причинам:АТОН

Упрощение логистики. Цепочка продаж и логистика станут проще после продажи супермаркетов из-за разницы в ассортименте и количестве складских позиций в двух форматах. Упрощение транспортировки и логистики означает экономию на затратах.

Фокус на основном сегменте. Сделка позволит O'KEY сосредоточиться на своем ключевом сегменте — гипермаркетах, которые генерируют около 90% продаж компании.

Позитивное влияние на операционную рентабельность.

Мы считаем, что супермаркеты обеспечивают более низкую рентабельность EBIT, чем гипермаркеты, и структура рентабельности Группы улучшится после продажи. Кроме того, сегмент супермаркетов имеет более высокую долю арендованных магазинов (74%) по сравнению с гипермаркетами (45%), и продажа должна способствовать росту рентабельности EBIT и EBITDA Группы. Мы считаем сделку нейтральной для X5 из-за ее малого масштаба для компании. Приобретение добавит менее 1% к торговым площадям X5.

Новости рынков |Х5 Retail Group - не удалось показать быстрый рост выручки без негативного влияния на рентабельность

- 20 октября 2017, 12:21

- |

Результаты за 3 кв. 2017 г. по МСФО разочаровали в части рентабельности

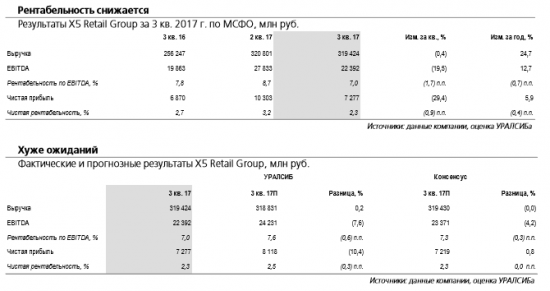

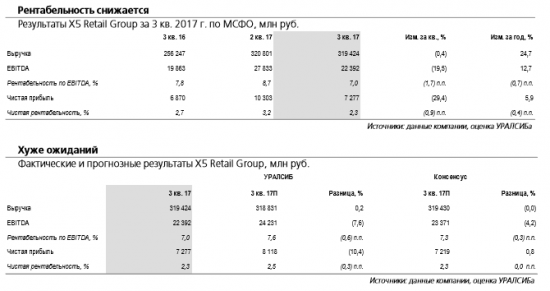

EBITDA оказалась ниже ожиданий... Вчера X5 Retail Group опубликовала финансовые результаты за 3 кв. 2017 г. по МСФО, продемонстрировавшие более сильное, чем ожидалось, сокращение рентабельности относительно предыдущего квартала. Так, выручка X5 возросла на 25%(здесь и далее год к году) до 319 млрд руб. (5,4 млрд долл.), а EBITDA — на 13% до 22,4 млрд руб. (380 млн долл.), что ниже нашего прогноза на 8%, а консенсусного — на 4%. Рентабельность по EBITDA при этом сократилась на 0,8 п.п. до 7,0% против ожидавшихся нами 7,6% и прогнозировавшихся рынком 7,3%. Чистая прибыль увеличилась на 6% до 7,3 млрд руб. (123 млн долл.), также оказавшись хуже прогнозов.

( Читать дальше )

EBITDA оказалась ниже ожиданий... Вчера X5 Retail Group опубликовала финансовые результаты за 3 кв. 2017 г. по МСФО, продемонстрировавшие более сильное, чем ожидалось, сокращение рентабельности относительно предыдущего квартала. Так, выручка X5 возросла на 25%(здесь и далее год к году) до 319 млрд руб. (5,4 млрд долл.), а EBITDA — на 13% до 22,4 млрд руб. (380 млн долл.), что ниже нашего прогноза на 8%, а консенсусного — на 4%. Рентабельность по EBITDA при этом сократилась на 0,8 п.п. до 7,0% против ожидавшихся нами 7,6% и прогнозировавшихся рынком 7,3%. Чистая прибыль увеличилась на 6% до 7,3 млрд руб. (123 млн долл.), также оказавшись хуже прогнозов.

( Читать дальше )

Новости рынков |Х5 - компания демонстрирует хорошие темпы роста выручки в 3 квартале

- 20 октября 2017, 10:45

- |

Х5 в III квартале увеличила чистую прибыль на 6%, до 7,3 млрд руб.

Х5 Retail Group в III квартале увеличила чистую прибыль по МФСО на 5,9% по сравнению с прошлогодним показателем, до 7,277 млрд рублей, сообщила компания. EBITDA ритейлера увеличилась на 12,7%, до 22,392 млрд рублей, рентабельность этого показателя составила 7% по сравнению с 7,8% годом ранее. Валовая прибыль Х5 выросла на 22,1%, до 75,765 млрд рублей. Выручка Х5 в III квартале увеличилась на 24,7%, до 319,424 млрд рублей, — за счет роста сопоставимых продаж (на 4,6%) и увеличения торговой площади (на 27,8%).

Х5 Retail Group в III квартале увеличила чистую прибыль по МФСО на 5,9% по сравнению с прошлогодним показателем, до 7,277 млрд рублей, сообщила компания. EBITDA ритейлера увеличилась на 12,7%, до 22,392 млрд рублей, рентабельность этого показателя составила 7% по сравнению с 7,8% годом ранее. Валовая прибыль Х5 выросла на 22,1%, до 75,765 млрд рублей. Выручка Х5 в III квартале увеличилась на 24,7%, до 319,424 млрд рублей, — за счет роста сопоставимых продаж (на 4,6%) и увеличения торговой площади (на 27,8%).

Х5 демонстрирует хорошие темпы роста выручки, но EBITDA margin показала снижение. Это связано с ростом доли Пятерочки в общем объеме бизнеса компании, а она менее маржинальна, чем другие сети группы. В тоже время по итогам 9 мес. EBITDA margin остается выше аналогичного периода прошлого года (7,8% против 7,6%). Мы считаем, что рост маржи частично может быть обеспечен укреплением рубля (стоимость закупаемого импорта снижается быстрее, чем цены в сети).Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс