SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Пока слишком рано оценивать влияние нового бизнеса на деятельность Veon

- 04 июня 2018, 10:47

- |

Veon запустил маркетплейс с персональным помощником в формате чат-бота

Veon, вслед за другими операторами связи, развивает новый сегмент бизнеса — маркетплейс. У клиентов будет возможность использовать площадку для покупки билетов в кинотеатрах, доставки заказов и записи в салоны красоты. Первыми партнерами проекта являются Рамблер-Касса, Instamart и Yclients. В будущем будет добавлено больше вариантов. Новая услуга может быть загружена в приложении Мой Билайн. Ежедневная аудитория приложения, по данным Коммерсанта, оставляет 1.3 млн пользователей, а в общей сложности приложение было установлено более 27 млн раз. Бизнес-модель предусматривает агентское вознаграждение для Вымпелкома, которое оператор будет получать за транзакции клиентов. Размер комиссии не раскрывается, но, согласно оценкам «Ъ», она может составлять 5-10% на рынке электронной коммерции. Основное отличие проекта от конкурентов заключается в том, что на площадке Veon есть встроенный личный помощник Марк, который будет общаться с клиентами в формате чат-бота.

( Читать дальше )

Veon, вслед за другими операторами связи, развивает новый сегмент бизнеса — маркетплейс. У клиентов будет возможность использовать площадку для покупки билетов в кинотеатрах, доставки заказов и записи в салоны красоты. Первыми партнерами проекта являются Рамблер-Касса, Instamart и Yclients. В будущем будет добавлено больше вариантов. Новая услуга может быть загружена в приложении Мой Билайн. Ежедневная аудитория приложения, по данным Коммерсанта, оставляет 1.3 млн пользователей, а в общей сложности приложение было установлено более 27 млн раз. Бизнес-модель предусматривает агентское вознаграждение для Вымпелкома, которое оператор будет получать за транзакции клиентов. Размер комиссии не раскрывается, но, согласно оценкам «Ъ», она может составлять 5-10% на рынке электронной коммерции. Основное отличие проекта от конкурентов заключается в том, что на площадке Veon есть встроенный личный помощник Марк, который будет общаться с клиентами в формате чат-бота.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Есть риски тщательного расследования ситуации в "МегаФоне" из-за роуминга

- 13 марта 2018, 12:42

- |

ФАС возбудила в отношении «Вымпелкома» дело по внутрисетевому роумингу

Как отмечает служба, предложенная оператором стоимость входящих и исходящих междугородних звонков в поездках по России, необоснованно завышена. Ранее ФАС выдала операторам предупреждения об устранении экономически и технологически необоснованной разницы в тарифах при выезде абонентов за пределы домашнего региона. Операторы должны были пересмотреть тарифные планы и устранить необоснованную разницу в ценах на одни и те же услуги связи, которые абоненты получают дома и в поездках. При этом устранение разницы в тарифах не должно привести к ухудшению положения.

Как отмечает служба, предложенная оператором стоимость входящих и исходящих междугородних звонков в поездках по России, необоснованно завышена. Ранее ФАС выдала операторам предупреждения об устранении экономически и технологически необоснованной разницы в тарифах при выезде абонентов за пределы домашнего региона. Операторы должны были пересмотреть тарифные планы и устранить необоснованную разницу в ценах на одни и те же услуги связи, которые абоненты получают дома и в поездках. При этом устранение разницы в тарифах не должно привести к ухудшению положения.

Новость негативная, в том числе для Мегафона, бумаги которого вчера в течение дня падали более чем на 6%, по итогам дня снижение составило около 4%. В случае установления нарушения, возможна выдача предписания о перечислении в бюджет дохода, полученного в результате нарушения антимонопольного законодательства. Интересен тот факт, что ФАС уже возбуждала дело в отношении Мегафона о международном роуминге, но оно было отменено 6 марта в связи с отсутствием нарушений. Теперь же в случае с Вымпелкомом есть риски более тщательного расследования ситуации в Мегафоне.Промсвязьбанк

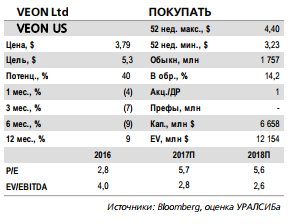

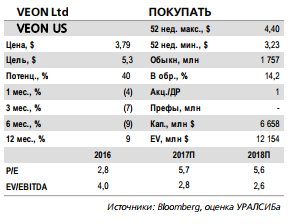

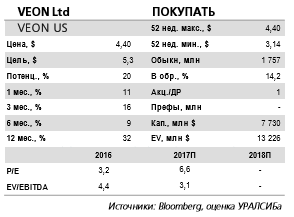

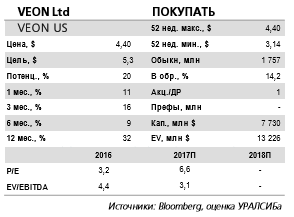

Новости рынков |Акции VEON выглядят наиболее привлекательно в секторе. Аналитики подтверждают рекомендацию покупать акции компании

- 10 ноября 2017, 14:57

- |

Компания показала хорошие результаты в 3 кв. 2017 г.

EBITDA лучше ожиданий даже с учетом корректировки на разовые статьи. Вчера VEON опубликовал хорошую отчетность за 3 кв. 2017 г. по МСФО, которая отразила сильную динамику в России, Пакистане и на Украине и превзошла ожидания рынка в части EBITDA. Так, выручка увеличилась на 4% (здесь и далее – год к году) до 2,5 млрд долл., фактически совпав с ожиданиями. EBITDA выросла на 17% до 1,0 млрд долл., оказавшись на 9% лучше нашего и консенсусного прогнозов (отчасти за счет разового дохода от переоценки соглашения с вендором). EBITDA, скорректированная на трансформационные и разовые расходы, выросла на 3% до 993 млн долл., что, тем не менее, на 4% выше прогнозов и предполагает рентабельность на уровне 40,4%. Чистая прибыль компании составила 125 млн долл.

Мобильная выручка в России увеличилась на 6%. В России выручка VEON возросла на 3,0% до 72,6 млрд руб. (1,2 млрд долл.), при этом мобильная выручка увеличилась на 5,7% до 62,4 млрд руб. (1,1 млрд долл.). Скорректированная EBITDA выросла на 4,1% до 28,2 млрд руб. (478 млн долл.). На Украине выручка возросла на 10% до 4,3 млрд гривен (166 млн долл.), а скорректированная EBITDA – на 9% до 2,4 млрд гривен (93 млн долл.). Чистый долг вырос на 3% с конца 2 кв. 2017 г. до 8,7 млрд долл., что предполагает соотношение Чистый долг/Скорректированная EBITDA за предыдущие 12 мес. на уровне 2,3 (2,2 в конце 2 кв.). Компания подтвердила прогноз по итогам 2017 г. и ожидает, что выручка увеличится на 1–3%, рентабельность по EBITDA немного улучшится, а свободный денежный поток (до затрат на приобретение радиочастотного спектра) составит 850–900 млн долл.

( Читать дальше )

EBITDA лучше ожиданий даже с учетом корректировки на разовые статьи. Вчера VEON опубликовал хорошую отчетность за 3 кв. 2017 г. по МСФО, которая отразила сильную динамику в России, Пакистане и на Украине и превзошла ожидания рынка в части EBITDA. Так, выручка увеличилась на 4% (здесь и далее – год к году) до 2,5 млрд долл., фактически совпав с ожиданиями. EBITDA выросла на 17% до 1,0 млрд долл., оказавшись на 9% лучше нашего и консенсусного прогнозов (отчасти за счет разового дохода от переоценки соглашения с вендором). EBITDA, скорректированная на трансформационные и разовые расходы, выросла на 3% до 993 млн долл., что, тем не менее, на 4% выше прогнозов и предполагает рентабельность на уровне 40,4%. Чистая прибыль компании составила 125 млн долл.

Мобильная выручка в России увеличилась на 6%. В России выручка VEON возросла на 3,0% до 72,6 млрд руб. (1,2 млрд долл.), при этом мобильная выручка увеличилась на 5,7% до 62,4 млрд руб. (1,1 млрд долл.). Скорректированная EBITDA выросла на 4,1% до 28,2 млрд руб. (478 млн долл.). На Украине выручка возросла на 10% до 4,3 млрд гривен (166 млн долл.), а скорректированная EBITDA – на 9% до 2,4 млрд гривен (93 млн долл.). Чистый долг вырос на 3% с конца 2 кв. 2017 г. до 8,7 млрд долл., что предполагает соотношение Чистый долг/Скорректированная EBITDA за предыдущие 12 мес. на уровне 2,3 (2,2 в конце 2 кв.). Компания подтвердила прогноз по итогам 2017 г. и ожидает, что выручка увеличится на 1–3%, рентабельность по EBITDA немного улучшится, а свободный денежный поток (до затрат на приобретение радиочастотного спектра) составит 850–900 млн долл.

( Читать дальше )

Новости рынков |Вымпелком - основным драйвером роста выручки стало увеличение доходов от услуг мобильной связи, а также от продаж оборудования и аксессуаров

- 10 ноября 2017, 14:07

- |

Выручка Вымпелкома в III квартале выросла на 2,9%, EBITDA на 5,7%

Выручка ПАО «Вымпелком» по итогам III квартала 2017 года выросла на 2,9% по сравнению с аналогичным показателем прошлого года, до 72,56 млрд рублей, говорится в сообщении материнского холдинга VEON Ltd. Показатель EBITDA «Вымпелкома» составил 28,24 млрд рублей, что на 5,7% больше, чем годом ранее. Рентабельность EBITDA компании составила 38,9% против 37,9% годом ранее. На конец сентября у «Вымпелкома» было 58,8 млн абонентов, что на 0,7% больше, чем годом ранее.

Выручка ПАО «Вымпелком» по итогам III квартала 2017 года выросла на 2,9% по сравнению с аналогичным показателем прошлого года, до 72,56 млрд рублей, говорится в сообщении материнского холдинга VEON Ltd. Показатель EBITDA «Вымпелкома» составил 28,24 млрд рублей, что на 5,7% больше, чем годом ранее. Рентабельность EBITDA компании составила 38,9% против 37,9% годом ранее. На конец сентября у «Вымпелкома» было 58,8 млн абонентов, что на 0,7% больше, чем годом ранее.

Показатели компании в России продолжили улучшаться в 3 кв. Основным драйвером роста выручки стало увеличение доходов от услуг мобильной связи, а также от продаж оборудования и аксессуаров. Мобильная выручка оператора в 3 кв. выросла на 4,2%, составив 59,2 млрд рублей, в основном за счет услуг по передаче данных (рост выручки на 13,8%, до 15,3 млрд рублей), VAS-услуг и мобильных финансовых сервисов. Рост несколько сглаживался снижением доходов от голосовых услуг связи. Мобильный ARPU (средняя выручка на абонента в месяц) в III квартале увеличился на 3,2%, до 334 рублей. Выручка в сегменте B2B за 3 кв. на фоне стагнирующего рынка выросла на 6,7%, до 16,2 млрд рублей. Выручка от фиксированного бизнеса упала в 3 кв. на 11,7% — до 10,1 млрд рублей. Основной причиной снижения выступило влияние курсовых разниц на стоимость контрактов в иностранной валюте. Число ШПД-абонентов оператора по итогам 3 кв. составило 2,2 млн домохозяйств, увеличившись на 3,2% год к году.Промсвязьбанк

Новости рынков |Veon - завершенное рефинансирование задолженности должно принести группе ежегодную экономию на процентных расходах в размере 270 млн евро.

- 10 ноября 2017, 12:52

- |

Veon опубликовал результаты за 3К17: базовая EBITDA выше прогноза на 4%, но региональная динамика смешанная

VEON опубликовал результаты за 3К17, которые обогнали консенсус-прогноз на 9,5% по линии EBITDA благодаря разовой прибыли и стабильной базовой рентабельности. Базовая EBITDA оказалась на 4% выше консенсус-прогноза, в основном за счет улучшения динамики в России, Пакистане, Узбекистане и Украине. Объявленная выручка выросла на 4% г/г до 2 456 млрд долл., в рамках консенсус-прогноза Интерфакс, благодаря росту числа пользователей абонентов мобильной связи (+2,3% г/г до 211 млн). EBITDA выросла на 16,4% г/г до 1 042 млрд долл. и оказалась на 9,5% выше консенсус-прогноза Интерфакса. Разовая переоценка торгового соглашения — основная причина сильного роста EBITDA в годовом сопоставлении в 3К17 — на 3,2% г/г до 993 млн долл. Соответствующая рентабельность осталась почти неизменной г/г на уровне 40,4%. Прибыль за период составила 125 млн долл., снизившись на 72% г/г, в то время как базовый FCF сократился на 2,9% г/г до 475 млн долл., а соотношение «чистый долг/EBITDA за последние 12М» выросло до 2,3x с 1,8x в прошлом году.

( Читать дальше )

VEON опубликовал результаты за 3К17, которые обогнали консенсус-прогноз на 9,5% по линии EBITDA благодаря разовой прибыли и стабильной базовой рентабельности. Базовая EBITDA оказалась на 4% выше консенсус-прогноза, в основном за счет улучшения динамики в России, Пакистане, Узбекистане и Украине. Объявленная выручка выросла на 4% г/г до 2 456 млрд долл., в рамках консенсус-прогноза Интерфакс, благодаря росту числа пользователей абонентов мобильной связи (+2,3% г/г до 211 млн). EBITDA выросла на 16,4% г/г до 1 042 млрд долл. и оказалась на 9,5% выше консенсус-прогноза Интерфакса. Разовая переоценка торгового соглашения — основная причина сильного роста EBITDA в годовом сопоставлении в 3К17 — на 3,2% г/г до 993 млн долл. Соответствующая рентабельность осталась почти неизменной г/г на уровне 40,4%. Прибыль за период составила 125 млн долл., снизившись на 72% г/г, в то время как базовый FCF сократился на 2,9% г/г до 475 млн долл., а соотношение «чистый долг/EBITDA за последние 12М» выросло до 2,3x с 1,8x в прошлом году.

( Читать дальше )

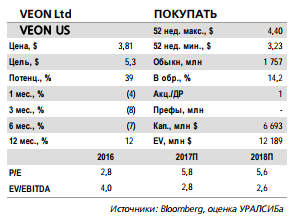

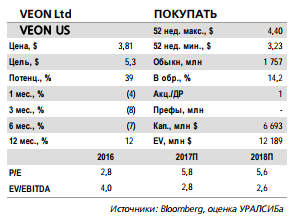

Новости рынков |Veon - покупка предполагает увеличение ставки на быстрорастущие рынки

- 09 ноября 2017, 11:49

- |

Компания объявила об обязательном предложении миноритариям GTH

На увеличение доли в GTH до 100% может потребоваться около 900 млн долл. VEON вчера объявил о том, что направил в египетский финансовый надзорный орган (EFSA) обязательное предложение о выкупе акций у миноритариев своей дочерней компании GTH. В рамках предложения VEON может выкупить до 1 млрд 998 млн акций GTH, или 42,3% всех акций компании, по цене 7,9 EGP/акция (0,45 долл./акция). Таким образом, если условия оферты будут одобрены регулятором и в выкупе примут участие все миноритарные акционеры, Veon может потратить около 900 млн долл. и стать единственным владельцем GTH.

Цена незначительно выше рыночного уровня. GTH объединяет мобильные активы VEON в Пакистане, Алжире и Бангладеш с суммарной абонентской базой 98,7 млн абонентов. Во 2 кв. 2017 г. они обеспечили выручку и EBITDA на уровне 750 млн долл. и 338 млн долл., или 31% и 36% от соответствующих показателей VEON. Цена предполагает незначительную (4-процентную) премию к текущим рыночным котировкам акций GTH и мультипликатор EV/EBITDA GTH за последние 12 месяцев на уровне 4,1, что, на наш взгляд, является приемлемым. В случае выкупа в полном объеме консолидированный чистый долг VEON может вырасти на 11%, а соотношение Чистый долг/Скорректированная EBITDA за предыдущие 12 мес. может достичь 2,4. При этом компания не должна испытывать сложности с финансированием покупки, учитывая, что на конец второго квартала денежные средства на балансе составляли 3,2 млрд долл., плюс у VEON значительный невыбранный объем кредитных линий.

( Читать дальше )

На увеличение доли в GTH до 100% может потребоваться около 900 млн долл. VEON вчера объявил о том, что направил в египетский финансовый надзорный орган (EFSA) обязательное предложение о выкупе акций у миноритариев своей дочерней компании GTH. В рамках предложения VEON может выкупить до 1 млрд 998 млн акций GTH, или 42,3% всех акций компании, по цене 7,9 EGP/акция (0,45 долл./акция). Таким образом, если условия оферты будут одобрены регулятором и в выкупе примут участие все миноритарные акционеры, Veon может потратить около 900 млн долл. и стать единственным владельцем GTH.

Цена незначительно выше рыночного уровня. GTH объединяет мобильные активы VEON в Пакистане, Алжире и Бангладеш с суммарной абонентской базой 98,7 млн абонентов. Во 2 кв. 2017 г. они обеспечили выручку и EBITDA на уровне 750 млн долл. и 338 млн долл., или 31% и 36% от соответствующих показателей VEON. Цена предполагает незначительную (4-процентную) премию к текущим рыночным котировкам акций GTH и мультипликатор EV/EBITDA GTH за последние 12 месяцев на уровне 4,1, что, на наш взгляд, является приемлемым. В случае выкупа в полном объеме консолидированный чистый долг VEON может вырасти на 11%, а соотношение Чистый долг/Скорректированная EBITDA за предыдущие 12 мес. может достичь 2,4. При этом компания не должна испытывать сложности с финансированием покупки, учитывая, что на конец второго квартала денежные средства на балансе составляли 3,2 млрд долл., плюс у VEON значительный невыбранный объем кредитных линий.

( Читать дальше )

Новости рынков |Veon отчитается в четверг, 9 ноября и проведет телеконференцию

- 07 ноября 2017, 16:33

- |

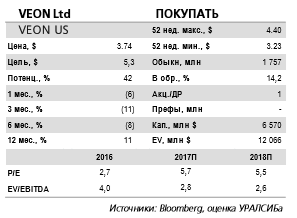

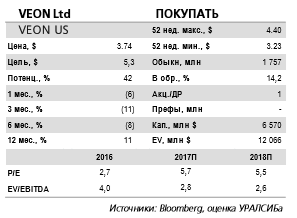

Аналитики Уралсиба прогнозируют рост выручки на 4% до 2,5 млрд долл.:

Аналитики Уралсиба ожидают трехпроцентного роста мобильной выручки в России:

( Читать дальше )

В четверг, 9 ноября, Veon опубликует финансовую отчетность за 3 кв. 2017 г. по МСФО. Мы ожидаем, что компания продолжит показывать некоторое улучшение результатов работы на российском рынке, а укрепление рубля положительно отразится на росте номинальных финансовых показателей, выраженных в долларах. Так, мы прогнозируем рост выручки на 4% (здесь и далее – год к году) до 2,5 млрд долл. и увеличение EBITDA на 6% до 953 млн долл., что означает рентабельность по EBITDA на уровне 38,6% (плюс 0,9 п.п.).

Аналитики Уралсиба ожидают трехпроцентного роста мобильной выручки в России:

По нашим оценкам, выручка Veon в России за 3 кв. 2017 г. вырастет на 2% до 72,3 млрд руб. (1,2 млрд долл.), при этом мы прогнозируем рост в сегменте мобильной выручки на 3% и падение доходов сегмента фиксированной связи на 6%. Мы ожидаем, что EBITDA в России вырастет на 5% до 28,0 млрд руб. (475 млн долл.), а рентабельность по EBITDA составит 38,8%. Мы ожидаем, что суммарная выручка на рынках Алжира, Бангладеш и Пакистана увеличится на 7% до 820 млн долл., а EBITDA – на 6% до 352 млн долл. На Украине мы прогнозируем рост выручки на 3% до 159 млн долл. и увеличение EBITDA на 1% до 86 млн долл. при рентабельности по EBITDA в размере 54,4%.

( Читать дальше )

Новости рынков |Veon - улучшение ликвидности повысит привлекательность акций компании

- 21 сентября 2017, 12:33

- |

Тelenor продает 90 млн акций Veon

Цена установлена на уровне 4,15 долл./акция. Veon сегодня объявил о том, что один из его акционеров – Telenor размещает 90 млн акций Veon. По итогам формирования книги заявок цена размещения была установлена на уровне 4,15 долл./акция, что менее чем на 1% ниже цены вчерашнего закрытия. Таким образом, общая сумма сделки составила 374 млн долл., при этом сама компания не продавала акции в рамках размещения и не получит от него никаких средств. Размер размещенного пакета эквивалентен 5% уставного капитала Veon.

Оставшиеся у Telenor 15% акций Veon зарезервированы под программу конвертируемых бондов. По итогам размещения у Telenor должно будет остаться 256 млн обыкновенных акций Veon, что эквивалентно 14,6% уставного капитала. Этот пакет будет зарезервирован под программу конвертируемых бондов. Доля находящихся в свободном обращении акций Veon при этом должна увеличиться с 24% до 29%. Telenor объявила о своем решении выйти из капитала VimpelCom в 2015 г. и в сентябре прошлого года разместила 8% акций последнего на бирже, а в апреле этого года продала еще 4%.

( Читать дальше )

Цена установлена на уровне 4,15 долл./акция. Veon сегодня объявил о том, что один из его акционеров – Telenor размещает 90 млн акций Veon. По итогам формирования книги заявок цена размещения была установлена на уровне 4,15 долл./акция, что менее чем на 1% ниже цены вчерашнего закрытия. Таким образом, общая сумма сделки составила 374 млн долл., при этом сама компания не продавала акции в рамках размещения и не получит от него никаких средств. Размер размещенного пакета эквивалентен 5% уставного капитала Veon.

Оставшиеся у Telenor 15% акций Veon зарезервированы под программу конвертируемых бондов. По итогам размещения у Telenor должно будет остаться 256 млн обыкновенных акций Veon, что эквивалентно 14,6% уставного капитала. Этот пакет будет зарезервирован под программу конвертируемых бондов. Доля находящихся в свободном обращении акций Veon при этом должна увеличиться с 24% до 29%. Telenor объявила о своем решении выйти из капитала VimpelCom в 2015 г. и в сентябре прошлого года разместила 8% акций последнего на бирже, а в апреле этого года продала еще 4%.

( Читать дальше )

Новости рынков |Среди бумаг российских телекоммуникационных компаний аналитики отдают предпочтение акциям Veon

- 19 сентября 2017, 12:57

- |

Рост трафика мобильной передачи данных в 1 п/г 2017 г. ускорился

Трафик мобильного интернета вырос в 1 п/г на 90% год к году... Общий объем трафика мобильного интернета в России увеличился за 1 п/г 2017 г. на 90% год к году до 2,8 млрд Гб. Об этом сообщили «Ведомости» со ссылкой на данные Минкомсвязи. Рост трафика ускорился относительно прошлого года, когда он увеличился на 48%, и первого квартала (плюс 85% год к году). Рост проводного трафика в 1 п/г 2017 г. также продолжался, хотя и гораздо более низкими темпами – плюс 18% год к году до 16,5 млрд Гб.

…благодаря увеличению покрытия сетей LTE и росту проникновения смартфонов. Основными драйверами увеличения объема мобильного трафика остаются рост проникновения смартфонов, в том числе поддерживающих стандарт LTE, и расширение покрытия сетей LTE, особенно за пределами крупных городов. По данным источника «Ведомостей», 88% мобильных устройств, проданных за 1 п/г 2017 г., поддерживали LTE. Проникновение смартфонов в сети МТС составило в первом полугодии нынешнего года 61% (плюс 10 п.п. год к году), а в сети Tele2 – 55% (плюс 8 п.п. год к году).

( Читать дальше )

Трафик мобильного интернета вырос в 1 п/г на 90% год к году... Общий объем трафика мобильного интернета в России увеличился за 1 п/г 2017 г. на 90% год к году до 2,8 млрд Гб. Об этом сообщили «Ведомости» со ссылкой на данные Минкомсвязи. Рост трафика ускорился относительно прошлого года, когда он увеличился на 48%, и первого квартала (плюс 85% год к году). Рост проводного трафика в 1 п/г 2017 г. также продолжался, хотя и гораздо более низкими темпами – плюс 18% год к году до 16,5 млрд Гб.

…благодаря увеличению покрытия сетей LTE и росту проникновения смартфонов. Основными драйверами увеличения объема мобильного трафика остаются рост проникновения смартфонов, в том числе поддерживающих стандарт LTE, и расширение покрытия сетей LTE, особенно за пределами крупных городов. По данным источника «Ведомостей», 88% мобильных устройств, проданных за 1 п/г 2017 г., поддерживали LTE. Проникновение смартфонов в сети МТС составило в первом полугодии нынешнего года 61% (плюс 10 п.п. год к году), а в сети Tele2 – 55% (плюс 8 п.п. год к году).

( Читать дальше )

Новости рынков |Veon - финансовые показатели снизятся, но компании станет проще репатриировать средства

- 15 сентября 2017, 14:38

- |

Девальвация валюты в Узбекистане негативно отразится на финрезультатах Veon

Девальвация сома означает снижение долларовой выручки и EBITDA на 3,5% и 5,5% соответственно. Сегодня Veon опубликовал оценку влияния недавно объявленной либерализации валютного режима в Узбекистане. В результате девальвации узбекского сома приблизительно в два раза до уровня 8 100 сом за доллар выраженная в долларах выручка Veon может снизиться приблизительно на 300–350 млн долл., или 3,5%от консолидированного показателя за 2016 г., а долларовая EBITDA может сократиться на 175–225 млн долл., или на 5,5%. Денежная позиция узбекского подразделения Unitel составит 350 млн долл., (696 млн долл. в конце 2 кв. 2017 г.) а чистые активы Veon снизятся на 485 млн долл. Показатель Чистый долг/Скорректированная EBITDA Veon за предыдущие 12 мес., составлявший 2,2 в конце 2 кв. 2017 г., может увеличиться на 0,1–0,2 п.п.

Прогноз по свободному денежному потоку снижен. Компания подтвердила прогноз по органическому росту выручки по итогам 2017 г. в диапазоне 1–3%, но ожидает лишь незначительного улучшения рентабельности по EBITDA. В то же время прогноз по свободному денежному потоку (до затрат на приобретение радиочастотного спектра) снижен до 850– 900 млн долл. с прежних 900–1000 млн долл. Во 2 кв. 2017 г. на операции в Узбекистане приходилось 6% выручки и 9% EBITDA Veon.

( Читать дальше )

Девальвация сома означает снижение долларовой выручки и EBITDA на 3,5% и 5,5% соответственно. Сегодня Veon опубликовал оценку влияния недавно объявленной либерализации валютного режима в Узбекистане. В результате девальвации узбекского сома приблизительно в два раза до уровня 8 100 сом за доллар выраженная в долларах выручка Veon может снизиться приблизительно на 300–350 млн долл., или 3,5%от консолидированного показателя за 2016 г., а долларовая EBITDA может сократиться на 175–225 млн долл., или на 5,5%. Денежная позиция узбекского подразделения Unitel составит 350 млн долл., (696 млн долл. в конце 2 кв. 2017 г.) а чистые активы Veon снизятся на 485 млн долл. Показатель Чистый долг/Скорректированная EBITDA Veon за предыдущие 12 мес., составлявший 2,2 в конце 2 кв. 2017 г., может увеличиться на 0,1–0,2 п.п.

Прогноз по свободному денежному потоку снижен. Компания подтвердила прогноз по органическому росту выручки по итогам 2017 г. в диапазоне 1–3%, но ожидает лишь незначительного улучшения рентабельности по EBITDA. В то же время прогноз по свободному денежному потоку (до затрат на приобретение радиочастотного спектра) снижен до 850– 900 млн долл. с прежних 900–1000 млн долл. Во 2 кв. 2017 г. на операции в Узбекистане приходилось 6% выручки и 9% EBITDA Veon.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс